Chronique du Capital risque #6 – Les cryptomonnaies préférées des capital risqueurs

Le point sur le capital — Les projets cryptos ne se financent pas forcément en vendant des tokens, et heureusement. Après la mania des ICO de 2017, nombre d’entrepreneurs sont revenus aux bases du financement des start-ups : le capital-risque – ou venture capital.

Dans « Les Chroniques du Capital-Risque », nous vous présentons un condensé des temps forts, de l’actualité et des mouvements de fonds du capital-risque dans le secteur des actifs numériques.

Pour ce sixième chapitre, découvrez un focus sur les tokens favoris des capital-risqueurs, un tour d’horizon des levées de fonds du moment et une nouvelle forme de fonds d’investissement.

Les coins préférés des capital risqueurs

Depuis le début de l’année 2021, nous assistons à un déluge d’annonces de levées de fonds crypto toutes plus grandioses les unes que les autres. Ces levées de fonds sont soit des opérations en capital soit des ventes privées de jetons. Aujourd’hui, nous nous attarderons sur les ventes privées de tokens auxquelles ont participé les 10 plus importants fonds de capital-risque actifs dans la cryptosphère. Afin de mener à bien cette analyse, nous avons étudié les portfolios crypto dans 10 principaux fonds à savoir : Andreessen Horowitz (a16z), Pantera Capital, Polychain Capital, Coinbase Ventures, Binance Labs, Alameda Research, Paradigm Capital, Blockchain Capital, Three Arrow Capital et AU21 Capital.

Afin de construire ce classement des actifs favoris des capital-risqueurs, nous avons exploré les sites respectifs de ces entités puis croisé les données avec celles de divers analystes et fournisseurs de données, comme Messari. Après avoir modélisé l’intégralité des portefeuilles, nous avons étudié la répartition des actifs, pour ne conserver que les actifs numériques présents dans 30 % ou plus des portefeuilles des fonds étudiés, pour arriver au tableau ci-dessous.

Bitcoin est toujours le roi et l’Ether son dauphin

Parmi les portfolios analysés, une écrasante majorité possède du Bitcoin (BTC) et de l’Ether (ETH). Aussi paradoxal que cela puisse paraitre pour les aficionados de la finance traditionnelle, le BTC et l’ETH font ici office de « valeurs sures ». Bien que ces deux actifs n’aient pas été acquis à travers des ventes privées comme le reste des tokens que nous aborderons, il nous parait essentiel de souligner leurs présences dans la majorité des portefeuilles des ténors du capital-risque crypto.

Sur les 10 acteurs précédemment évoqués, seuls Polychain Capital, Adreessen Horowitz et AU21 ne possèdent pas de bitcoins ni d’Ethers. Nous pouvons donc constater que 70 % des fonds crypto de premier ordre possèdent ces deux actifs, mais aussi que les deux cryptomonnaies les plus populaires sont associées au sein de ces stratégies d’investissement. En effet, aucun fonds ne possède de bitcoins sans posséder de l’ether et inversement.

La finance décentralisée à l’honneur

Sans réelle surprise, les tokens liés à des projets DeFi sont les plus représentés dans notre classement. Avec 12 projets de DeFi dans les portefeuilles des plus grands fonds, ce segment de l’écosystème crypto représente près de la moitié de notre classement.

Bien qu’aucun projet de DeFi ne fasse l’unanimité chez les capital-risqueurs, deux se démarquent de leurs pairs : l’UNI d’Uniswap et le COMP de Compound, ces deux actifs étant en effet présents dans les portefeuilles de 60 % des fonds étudiés.

Andreessen Horowitz fut l’un des premiers fonds à faire une incursion dans le secteur de la finance décentralisée en participant à la levée d’amorçage de Compound (COMP) en mai 2018, accompagné de Polychain. Par la suite, a16z a mené la série A d’Uniswap (UNI) en avril 2020.

Les fonds d’investissement ayant raté le coche avec UniSwap et Compound se sont rabattus sur les challengers Aave (AAVE) et SushiSwap (SUSHI), qui sont présents dans un tiers des portefeuilles des ténors du capital-risque.

Enfin, des projets moins connus comme Perpetual Protocol (PERP) et DODO (DODO) sont eux aussi bien représentés dans les actifs des fonds. Perpetual Protocol s’est inspiré d’Uniswap et de Synthetix pour concevoir un Automated Market Maker dédié à la négociation de contrat à terme perpétuel. Quant à DODO, c’est un exchange décentralisé de seconde génération qui innove sur les bases posées par ses ainés Uniswap et SuishiSwap.

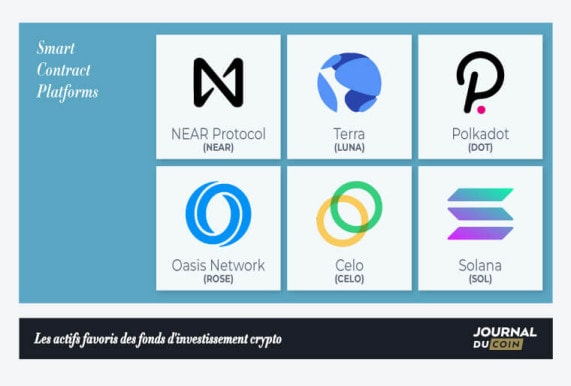

Les capital-risqueurs à la recherche du futur Ethreum killer ?

La recherche du réseau ayant les capacités de supplanter Ethereum en tant de principale plateforme de smart contract est un éternel recommencement. Dès 2017, plusieurs projets ont été qualifiés « d’Ethereum Killer », se targuant d’être plus performants et moins couteux que la blockchain Ethereum. L’un des Ethereum killers les plus typés fut le réseau EOS qui avait levé 4 milliards en 2018… avant de sombrer dans l’oubli.

Sur la période 2020-2021, la quête du nouvel Ethereum killer a resurgi, comme le montre le portefeuille des capital-risqueurs. Les trois candidats les plus prometteurs pour le titre d’Ethereum killer sont Solana (SOL), Polkadot (DOT) et Terra (LUNA). Chacun de ses réseaux présente des avantages indéniables face à Ethereum.

Solana a été baptisé « la blockchain la plus rapide du monde » et présente plusieurs innovations techniques majeures. Avec une capacité supposée de 50 000 transactions par seconde et des frais extrêmement bas, le réseau a séduit des centaines de projets et entrepreneurs qui ont choisi d’y domicilier leurs protocoles. Ensuite, la seconde révélation de l’année 2021 a été Terra (LUNA) dont l’écosystème ne cesse de s’élargir et qui pourrait compter plus de 160 projets dès le début de l’année 2022.

Les secteurs de niches attirent aussi l’attention

Pour finir notre tour d’horizon des actifs les plus plébiscités par les grands investisseurs de la cryptosphère, abordons les projets de niches. Tout d’abord, il semble que le stockage de données décentralisé soit un secteur d’avenir aux yeux des capital-risqueurs. Les projets Filecoin (FIL) et son concurrent Arweave (AR) se spécialisent dans le stockage décentralisé. Dès 2017, Filecoin a beaucoup fait parler de lui, car son architecture de stockage et ses mécanismes d’incentivisation étaient particulièrement révolutionnaires. Néanmoins, le développement de projet a stagné pendant plusieurs années avant de revenir sur le devant de la scène sur la période 2020-2021.

En ce qui concerne le projet Keep Network (KEEP), c’est une solution de seconde couche pour le réseau Ethereum permettant aux développeurs d’applications décentralisées de stocker leurs données de manière privée. Ce protocole améliorant le respect de la vie privée utilise un système de stockage off chaîné basé sur des « keeps » avec lesquels les smart contracts peuvent interagir sans compromettre les données stockées. Enfin, Audius (AUDIO) est un service de streaming musical décentralisé, une forme de Spotify basé sur la blockchain Solona.

Les levées de fonds du moment

FTX

▶ FTX, l’exchange crypto le plus en vogue du moment, a levé 420 millions de dollars pour sa seconde série B de l’année. Ce nouveau tour de table intervient 3 mois à peine après la première partie de la série B de l’exchange d’un montant de 900 millions de dollars. Sur l’année 2021, FTX aura donc levé 1,3 milliard de dollars. Avec cette nouvelle levée de fonds rassemblant 69 investisseurs tous plus prestigieux l’un que les autres, FTX est en pôle positon pour s’imposer comme l’exchange crypto de référence.

- Valorisation actuelle : 25 milliards de dollars

- Montant total levé : 1,4 milliard de dollars

- Investisseurs notables : Sequoia Capital, Tiger Global, Ribbit Capital, SoftBank, Multicoin Capital

Celsius Network

▶ Celsius Network, une entreprise spécialisée dans les prêts libellés en cryptomonnaies, a levé 400 millions de dollars lors de son dernier tour de table. En trois ans d’existence, Celsius s’est imposé comme l’un des leaders de la finance centralisée avec ses produits de lending offrant des rendements allant jusqu’à 17 % par an. Néanmoins, Celsius, tout comme les autres opérateurs de produits de lending, fait face à des pressions des régulateurs étasuniens.

- Valorisation actuelle : 3 milliards de dollars

- Montant total levé : 493 millions de dollars

- Investisseurs notables : Tether, Caisse de Depot et Placement du Quebec, WestCap

TrueLayer

▶ TrueLayer, le leader mondial de l’open banking, a levé 130 millions de dollars lors de sa série E. L’entreprise se spécialise dans la création de services de paiement dit ouvert donnant accès aux services des banques traditionnelles à travers des API. L’entreprise compte parmi ses clients Freetrade, Revolut et Cazoo et a vu son volume de transaction augmenter de plus de 400 % au cours de l’année 2021.

- Valorisation actuelle : 1 milliard de dollars

- Montant total levé : 271,5 million de dollars

- Investisseurs notables : Tiger Global Management, Stripe, Tencent, Temasek Holdings, Visa

Orca DEX

▶ Orca, un exchange décentralisé basé sur le réseau Solana, a levé 18 millions de dollars lors de sa série A. Bien qu’Orca ne soit « qu’un exchange décentralisé de plus », le projet apporte plusieurs innovations, notamment sur l’expérience utilisateur qui est l’un des domaines où le projet de DeFi doivent impérative s’améliorer pour séduire le grand public. Les innovations techniques et visuelles apportées par Orca lui ont permis de s’attacher le soutien des plus grands noms du capital-risque dès sa première levée de fonds, une belle performance pour un projet lancé 6 mois plutôt en février 2021.

- Valorisation actuelle : N/A

- Montant total levé : 18 millions de dollars

- Investisseurs notables : Polychain Capital, Placeholder VC, Three Arrow Capital, Coinbase Venture

Thorswap

▶ ThorSwap, un exchange décentralisé basé sur Thorchain (RUNE), a levé 3,8 millions de dollars lors d’une vente privée de jeton. ThorSwap a pour objectif de devenir le leader de l’agrégation cross-chain et propose déjà de transférer de la valeur à travers plus de 20 blockchains.

- Valorisation actuelle : N/A

- Montant total levé : 3,8 millions de dollars

- Investisseurs notables : True Ventures, Thorchain, IDEO CoLab Ventures, 0x Ventures

Les DAO se lancent dans le capital-risque

Le terme Decentralized Autonomous Organizations (DAO) est maintenant largement répandu dans la cryptosphère. Fondamentalement, les DAO représentent une nouvelle forme de gouvernance des personnes morales (entreprises, associations et fondations) où les décisions sont systématiquement soumises à un vote. À la différence des entreprises, la prise de décision est donc horizontale, plutôt que verticale.

Dès 2016, The DAO a tenté de s’insérer sur le secteur du capital-risque, mais a été rattrapé par la Securities and Exchange Commission pour son non-respect de la règlementation financière.

En 2019-2020, les DAO d’investissement ont fait leur retour, notamment sous l’impulsion d’OpenLaw qui a présenté le modèle de la LAO (Legal DAO). Ce sous-ensemble des organisations décentralisées place au centre de son modèle le respect de la règlementation financière. Aux États-Unis, OpenLaw enregistre ses LAO dans l’État du Delaware sous la forme de Limited Liability Company (LLC), l’équivalent d’une Société à Responsabilité Limitée (SARL) en France.

Sous l’impulsion d’OpenLaw et de The LAO d’autres entités ont commencé à voir le jour. Nous avons par exemple Flamingo DAO, une structure partiellement financée par The LAO dédié à l’investissement dans le secteur des NFT. Un autre exemple serait Stacker Venture et son jeton de gouvernance le STACK qui permet à tout crypto-enthousiaste d’influer sur les décisions d’investissement de l’entité.

Finalement, cette nouvelle forme de fonds d’investissement pousse un peu plus loin la démocratisation de l’accès aux investissements early-stage, qui sont généralement les plus lucratifs et qui étaient réservés à l’élite du capital-risque il y quelques années de cela.

Bonne semaine sur le Journal du Coin !