Explosion de la valeur de Bitcoin et supercycle : cela sera-t-il différent cette fois ?

Le prix du bitcoin se situe dans une tendance haussière de long terme, ponctuée par des cycles de marché qui durent environ 4 ans, soit la période de halving de la création monétaire. Les circonstances économiques actuelles du monde amènent certaines personnes à penser qu’on pourrait se trouver dans un supercycle, c’est-à-dire un cycle potentiellement beaucoup plus puissant que les précédents. Que peut-on en penser ?

Les cycles du prix du bitcoin

Depuis 2009, le bitcoin a fait l’objet de toutes sortes de spéculations. Certains lui prédisaient un échec flagrant, d’autres un succès inédit, ce qui devait se répercuter nécessairement sur son prix. Le premier d’entre eux, le légendaire Hal Finney, estimait ainsi dès janvier 2009 qu’un bitcoin pourrait un jour atteindre « une valeur d’environ 10 millions de dollars ».

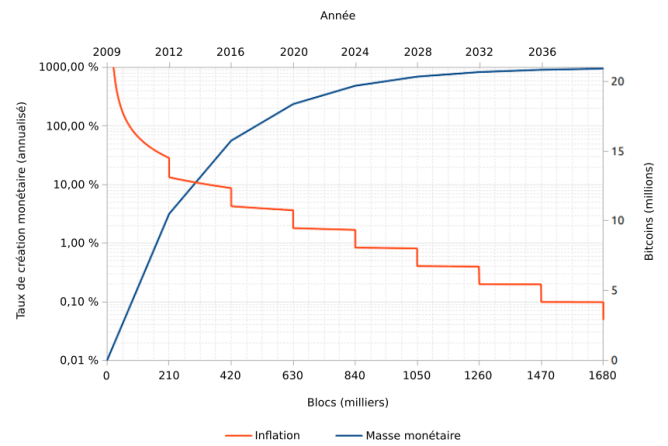

La principale raison de cet enthousiasme repose sur la politique monétaire singulière du bitcoin. Contrairement à l’euro ou au dollar, celui-ci doit être émis en quantité décroissante au fur et à mesure du temps, pour ne jamais dépasser les 21 millions d’unités. Le création de nouveaux bitcoins est prévue pour être réduite de moitié tous les 4 ans environ lors d’un événement appelé le halving (ou « halvening »). Dans la réalité cela s’est traduit par l’émission suivante :

- 50 bitcoins / bloc pour les 210 000 premiers blocs (janvier 2009 – novembre 2012) ;

- 25 bitcoins / bloc pour les 210 000 blocs suivants (novembre 2012 – juillet 2016) ;

- 12,5 bitcoins / bloc pour les 210 000 blocs suivants (juillet 2016 – mai 2020) ;

- 6,25 bitcoins / bloc pour les 210 000 blocs suivants (mai 2020 – ?).

Une fois que le bitcoin a acquis un prix, la spéculation a pu pleinement s’exprimer : les gens se sont mis à acheter et à vendre selon s’ils pensaient que le prix était voué à monter ou à descendre. Cela a provoqué des mouvements violents, à la hausse (bulles) comme à la baisse (krachs) et surtout l’émergence de cycles dans la progression du prix de cette monnaie d’un genre nouveau.

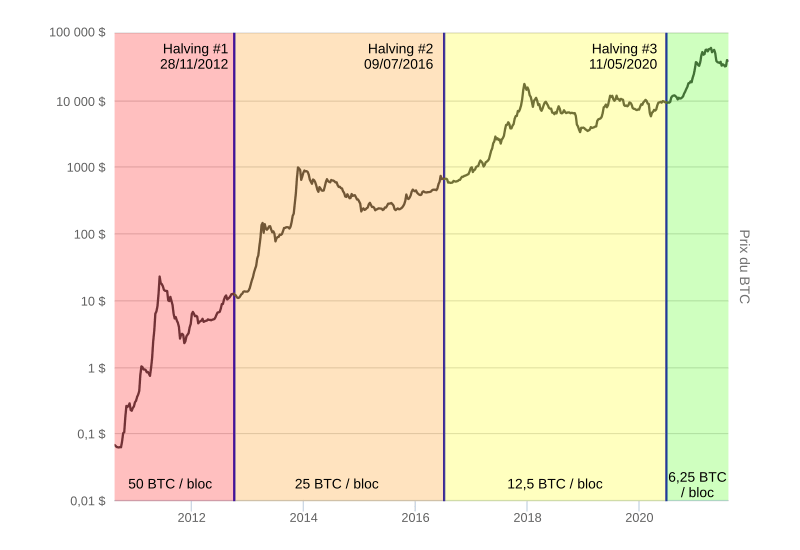

Puisque la création monétaire était réduite de moitié tous les 4 ans, ces cycles ont suivi un rythme similaire. De cette manière, on a pu voir le prix du bitcoin atteindre un premier plus haut local de 30 $ en juin 2011 avant de redescendre aux 2 $ en novembre de la même année. Puis, en 2013, un mouvement haussier phénoménal a amené le prix à dépasser les 1000 $ pour retomber en-dessous des 200 $ début 2015. Enfin, la bulle spéculative de 2017 a vu le prix du bitcoin atteindre un sommet de 20 000 $ avant de chuter (lentement puis subitement) à 3000 $ en décembre 2018.

En mai 2020, le troisième halving de Bitcoin s’est produit alors que le prix récupérait à peine du grand krach de mars, lié à l’épidémie de covid-19 et aux mesures étatiques correspondantes. Moins d’un an plus tard, le prix avait bondi et touchait les 64 000 $. Puis il s’est stabilisé entre les 30 000 et les 40 000 $ pour connaître son niveau d’aujourd’hui.

Cette structure en cycles de quatre ans en pousse beaucoup à tirer certaines conclusions, notamment celle que le cycle actuel pourrait être fini et que le prix du bitcoin pourrait ne pas connaître de nouveau plus haut avant 2024.

Mais a-t-on vraiment vu la fin de ce cycle ? Après tout, nous nous situons à 15 mois du halving, et les pics précédents de 2013 et 2017 sont intervenus respectivement 12 et 17 mois après leur halving, ce qui n’exclut pas une reprise haussière dans notre cas. De plus, le fait que le mouvement de 2013 se soit fait en deux temps (printemps puis automne) n’interdit pas à une telle structure de ressurgir. Mieux : le prix pourrait exploser à la hausse grâce au contexte politico-économique exceptionnel que nous connaissons et donner naissance à un cycle bien plus puissant que les cycles précédents : un supercycle.

Qu’est-ce que le supercycle ?

La théorie du supercycle est l’idée que le cycle de prix du bitcoin dans lequel nous nous trouvons actuellement serait différent des cycles qui l’ont précédé et devrait les surpasser en puissance en raison de la situation macroéconomique particulière du monde. Le terme a été créé en octobre 2019 par Dan Held, le directeur du développement commercial de Kraken, qui l’a par la suite expliqué plus en détails en décembre 2020, puis en avril 2021. Dans ce potentiel supercycle, le prix du bitcoin pourrait ne pas se contenter de rester sous les 64 000 $ ou de toucher « seulement » les 300 000 $, mais aurait la possibilité d’atteindre le million voire les deux millions de dollars !

Voyons comme un tel cycle pourrait survenir.

Les comportement des acteurs financiers est mimétique, ce qui produit ce qu’on appelle des tendances : si j’ai l’impression que tout le monde achète un actif et que son prix augmente sur la durée (« bull run »), alors je suis davantage tenté par l’achat de cet actif et rechigne à le vendre ; dans le cas contraire, si je pense qu’une majorité de gens est en train de vendre l’actif en question et que son prix baisse sur la durée (« bear market »), alors je souhaite faire de même et j’hésite à en acheter. Dans le cas de Bitcoin, cela est d’autant plus vrai que l’émission de nouveaux bitcoins est connue et limitée, chose qui a été identifiée par Satoshi Nakamoto dès le début :

« À mesure que le nombre d’utilisateurs augmente, la valeur par pièce augmente. Cela a le potentiel de devenir une boucle de rétroaction positive ; à mesure que les utilisateurs augmentent en nombre, la valeur augmente, ce qui pourrait attirer davantage d’utilisateurs désireux de profiter de la valeur croissante. »

Satoshi Nakamoto

C’est sur ce mécanisme que se basent les microcycles de quatre ans. La création monétaire est divisée par deux, ce qui rompt brutalement l’équilibre entre acheteurs et vendeurs. Le prix augmente faiblement au début, ce qui fait que les premiers acheteurs se retrouvent gagnants. De nouveaux acheteurs qui voient se dessiner un nouveau mouvement saisissent l’opportunité d’acheter, ce qui exacerbe la hausse et attire d’autres acheteurs, etc. Enfin, après un temps suffisamment long et une hausse suffisamment hausse, les plus contrariens se mettent à vendre (en général les institutionnels qui sont les plus prudents) et le mouvement se retourne à la baisse.

Le cycle dans lequel nous nous trouvons n’échappe pas à ce mécanisme. Sauf que cette fois-ci, selon Dan Held, il pourrait être bien plus puissant.

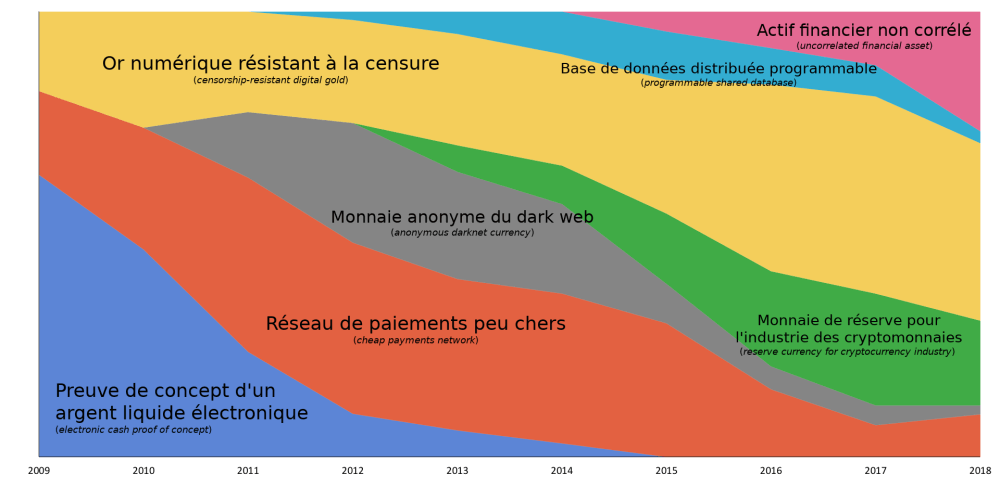

Bitcoin est aujourd’hui considéré comme un « or numérique » par beaucoup, c’est-à-dire une réserve de valeur au même titre que l’or. Cette narration, qui n’est certes pas la narration originelle de Bitcoin, pourrait propulser le prix au-delà de ce qui est imaginable aujourd’hui.

Cela se ressent en particulier aux États-Unis, où l’« investissement » dans le bitcoin est de plus en plus pris au sérieux dans les médias financiers, et où de nombreuses institutions financières font le premier pas à l’instar de Fidelity Investments, JP Morgan, Citibank ou encore BlackRock.

Aujourd’hui, les circonstances macroéconomiques sont plus graves qu’elles ne l’étaient au cours des cycles précédents, ce qui laisse à penser qu’on pourrait connaître un macrocycle qui se grefferait au microcycle lié strictement à Bitcoin.

Sur le plan de la création monétaire, la crise du covid a considérablement aggravé les choses en augmentant les injections de liquidités des banques centrales pour financer l’endettement record des États. Aux États-Unis en particulier, les mesures de soutien et les plans de relance décrétés par Donald Trump, puis surtout par Joe Biden ont consommé des milliers de milliards (billions) de dollars.

Puisque la Réserve Fédérale travaille main dans la main avec le Trésor, la quantité de monnaie en circulation a donc augmenté de façon massive. Ainsi, l’agrégat monétaire M0 (monnaie centrale) du dollar est passé de 3,5 billions de dollars début 2020 à 6 billions de dollars aujourd’hui, tandis que l’agrégat M2 est passé 15 à 20,4 billions sur la même période, ce qui correspond à des augmentations respectives de 71 et 36 %. Dans le même temps, le PIB a chuté avant de remonter à son niveau de 2020, et n’a pas augmenté suffisamment pour compenser la création monétaire. Ceci, ajouté aux restrictions économiques mondiales, a fait qu’une inflation substantielle est en train de revenir aux États-Unis, la hausse annualisée des prix à la consommation atteignant 5,4 % en juin.

Ainsi, la monnaie de réserve mondiale qu’est le dollar étasunien est aujourd’hui en train de perdre rapidement de son pouvoir d’achat, tout comme la plupart des monnaies du monde, l’euro inclus, à l’exception du yuan chinois et de quelques autres. De ce fait, la spirale inflationniste est aujourd’hui enclenchée, ce qui a pour effet d’alarmer toutes les épargnants.

C’est dans ce contexte que plusieurs entreprises présentes en bourse se sont mises à intégrer du bitcoin dans leurs trésoreries en lieu et place du dollar. Microstrategy, dirigée par Michael Saylor, a de cette manière accumulé plus de 105 000 BTC depuis août 2020. L’entreprise Tesla d’Elon Musk en possède aujourd’hui plus de 43 000. D’autres entreprises comme Square et Marathon en possèdent également des milliers.

C’est aussi dans ce contexte que de nombreux investisseurs, qui se détournaient du bitcoin jusqu’alors, s’y sont fortement intéressés, tels que Paul Tudor Jones ou Ray Dalio. On note également le succès de la firme Grayscale, qui gère des fonds pour le compte de ses clients pour faire le pont entre le monde institutionnel et le monde de la cryptomonnaie, et qui possède aujourd’hui 650 000 BTC.

C’est enfin dans ce contexte que des États et des banques centrales se sont mêlés à la danse, en accumulant un peu de bitcoin en réserve. En témoigne la récente décision du petit État du Salvador, qui a imposé le cours légal du BTC sur son territoire, probablement dans l’optique de se défaire de l’emprise des États-Unis.

Le vieux souhait de l’« arrivée des institutionnels » tant rêvée par beaucoup est donc en train de se réaliser. Et il est possible que cela envoie le cours du bitcoin « jusqu’à la lune », tel que l’envisage la théorie du supercycle.

Le supercycle : un rêve fragile

Toutes ces considérations nous font entrevoir une « hyperbitcoinisation » du monde financier traditionnel qui ravirait chaque crypto-enthousiaste de bonne foi. Néanmoins, il est possible que tout ne soit pas si rose. Si Dan Held saisit bien la dynamique financière de Bitcoin, il peine à comprendre que ce dernier est loin d’être un système indestructible et qu’une telle victoire pourrait constituer une victoire à la Pyrrhus.

La particularité de Bitcoin est d’être un protocole monétaire résistant à l’inflation et résistant à la censure. Cependant, profiter de ces propriétés demande de l’utiliser dans des conditions spécifiques.

Les grandes entreprises et les institutions financières ne sont pas des individus qui se cacheraient des États et qui pourraient résister à leurs décisions : elles respectent scrupuleusement la loi et essaient souvent d’être le plus conformes possible. Puisque ces entreprises sont connues, elles n’ont que peu d’intérêt à désobéir. Si jamais les États dans lesquels elles opèrent sonnaient la fin de la récréation et rendaient leur possession de bitcoin illégale, elles seraient contraintes de vendre.

Elles peuvent bien tenter d’influencer les décisions étatiques de l’intérieur, de « faire du lobbying », mais cela serait une défense politique, non une exploitation de la résistance à la censure du protocole. Et nous connaissons le sort des monnaies sécurisées politiquement.

Les bitcoineurs sous-estiment la possibilité d’une action légale forte contre Bitcoin et de l’effet qu’elle pourrait avoir sur lui. Le pression réglementaire qui croissante au fil des années, qui est actuellement incarnée par resserrement fiscal autour de l’industrie des cryptomonnaies proposé au sein du plan infrastructurel de Joe Biden aux États-Unis, ne montre qu’une chose : les tentatives de contrôle de Bitcoin ne feront que se multiplier si son influence sur le système politico-économique grandit, jusqu’à la guerre ouverte s’il le faut.

En Occident, il est peu probable que Bitcoin soit brutalement interdit du jour au lendemain : ce que nous percevons, c’est une intégration au système financier traditionnel, une réglementation minutieuse de son utilisation dont le but est le contrôle total. L’hypothèse ici est par conséquent la lente et inexorable assimilation de Bitcoin, où les bitcoins sur liste noire pourraient progressivement être bannis de tous les intermédiaires financiers, où les transactions suspectes ne pourraient plus être minées légalement, et où deux communautés économiques de plus en plus distinctes se partageraient une même chaîne. Cette pression pourrait mener jusqu’à une scission qui créerait deux Bitcoins : l’un approuvé par les États et les grandes institutions financières mais soumis aux réglementations, l’autre qui resterait libre, mais qui serait déclaré illégal.

Il va sans dire que le prix du premier Bitcoin resterait le même, voire pourrait augmenter en raison de son approbation légale, tandis que le prix du second déclinerait nécessairement suite à la vente des institutionnels. Après tout au fur et à mesure des années, c’est ce que nous avons vu se produire : le prix a augmenté à mesure que les réglementations se sont multipliées, permettant aux plus gros invetisseurs de rentrer sur le marché.

C’est dans ce cadre que la mise en avant excessive de la spéculation par les influenceurs et les médias, et dont fait partie cette idée du supercycle, constitue une corruption : le potentiel de hausse promis par l’entrée d’institutions séduit les défenseurs les plus influents de Bitcoin, qui se mettent à défendre la réglementation pour y arriver, alors même que cette réglementation est contraire au principes fondateurs de Bitcoin. C’est ce qu’a très clairement expliqué Raoul Pal, le PDG de Real Vision Group et Global Macro Investor, le 4 décembre 2020 :

« Je comprends qu’une partie de la communauté crypto n’aime pas ça, elle a l’impression que nous maltraitons l’espace, un peu comme quand j’ai parlé de la réglementation. Les gens s’énervent quand je dis que la réglementation est une bonne chose. Si vous voulez devenir riche, les gens vont devoir venir dans cet espace. Parler de cyberfrelons ne va pas amener un seul trésorier d’entreprise ou un seul allocateur d’actifs institutionnel dans ce jeu. Et si vous voulez devenir riche, vous avez besoin que ces gars-là entrent dans le jeu. »

Raoul Pal

Une fois sous contrôle, Bitcoin poursuivrait sa lente et inexorable assimilation par le biais de modifications du protocole, toujours par un « consensus politique » basé sur le lobbying. Cela lui enlèverait tout ce qui fait de lui un Bitcoin, bien que le nom persisterait. La censure serait instituée dans le protocole lui-même, les transactions étant autorisées par une autorité centrale. Un seigneuriage léger pourrait être mis en place : de nouveaux bitcoins seraient créés pour financer les banques centrales, tout en en créant suffisamment peu pour que la narration d’une réserve de valeur meilleure que l’or subsiste vaguement. Le « Bitcoin » des institutionnels ne serait alors plus Bitcoin.

Le supercycle, cette idée que le cycle actuel serait différent des autres et qu’il pourrait mener le prix du bitcoin à son niveau final, est donc un rêve fragile. Même dans le cas d’une réalisation, un supercycle pourrait ne constituer qu’une victoire illusoire pour Bitcoin et lui nuire plus qu’autre chose. L’institutionnalisation de Bitcoin, son assimilation au monde financier traditionnel, ne lui est pas bénéfique s’il devient plus sensible à la réglementation minutieuse qui caractérise l’industrie bancaire à laquelle nous nous opposons.

Supercycle ou non, manquer en 2021 le train Bitcoin pourrait vous valoir quelques moqueries dans 10 ans…

Actuellement, et pour vous y mettre en douceur, jusqu’à 100€ en cryptomonnaies gratuites vous attendent (sous réserve d’un dépôt minimum de 50€) ! Profitez de cette offre, tout en soutenant le travail du Journal du Coin en utilisant ce lien affilié pour vous inscrire sur la plateforme de référence Swissborg (voir conditions de l’offre sur le site officiel).