Chroniques du Capital-Risque Crypto #3 – Comment se finance une entreprise ? Tout comprendre des Licornes Tech

Le point sur le capital – Les projets cryptos ne se financent pas forcément en vendant des tokens, et heureusement. Après la mania des ICO de 2017, nombre d’entrepreneurs sont revenus aux bases du financement des start-ups : le capital-risque – ou venture capital.

Dans « Les Chroniques du Capital-Risque », nous vous présentons un condensé des temps forts, de l’actualité et des mouvements de fonds du capital-risque dans le secteur des actifs numériques.

Pour ce troisième chapitre, découvrez un focus sur les différents stades de financement, un résumé des 4 dernières levées de fonds notable et l’essor des licornes européennes.

Les différentes étapes de financement d’une entreprise

Ces dernier temps, nous vous parlons régulièrement de capital-risque, de tour de table, de série A (non, pas la ligue de football italienne) et de levée d’amorçage. Pas facile de s’y retrouver tant ces termes sont utilisés de manière interchangeable. Néanmoins, chacun d’eux correspond à une étape du cycle de vie du capital-risque. Pour rappel, le capital-risque est une pratique permettant aux entrepreneurs d’obtenir des fonds en échange de parts sociales.

Généralement les banques sont assez frileuses lorsqu’il s’agit de financer de jeunes entreprises innovantes, la levée de fonds est donc devenue une étape quasi incontournable dans de nombreux secteurs.

Phase seed ou d’amorçage

Au stade de l’amorçage, l’entreprise n’est qu’une idée de produit ou de service, et l’entrepreneur doit convaincre le capital-risqueur que son idée représente une opportunité d’investissement viable. Ici, les fonds apportent les capitaux nécessaires pour démontrer la faisabilité de son projet.

À ce stade du financement, l’investisseur réalisera des études de faisabilité techniques et économiques avant de se positionner, plutôt que d’analyser un plan d’affaires, car toutes les variables opérationnelles de l’entreprise ne sont pas forcément définies. Cette phase du capital-risque est donc souvent considérée comme la plus risquée, par conséquent les montants investis sont plus faibles que lors des phases suivantes. Pour rappel, 2 entreprises sur 3 font faillite en moins de trois ans, et cela se vérifie partout dans le monde.

- Durée de l’investissement : 7 à 10 ans

- Risque d’échec : 66 %

- Exemple de levée : Chia Network en 2017

Phase start-up ou de démarrage

La phase de démarrage est la deuxième étape du cycle du capital-risque, qui se distingue du capital d’amorçage. À ce stade, l’entreprise a réalisé une étude de marché, a mis en place un plan d’affaires et dispose d’un prototype de ses produits à présenter aux investisseurs. L’apport à ce stade va permettre de financer le développement et l’amélioration du produit, puis le marketing et la commercialisation de ce dernier. Durant la phase de démarrage, les investisseurs vont concentrer leur attention sur les personnes impliquées dans le projet, plutôt que sur la proposition de valeur en elle-même.

Avant d’engager des fonds, l’investisseur évalue la capacité de gestion et les compétences de l’entrepreneur, ainsi que les aptitudes, l’adéquation de l’équipe de gestion. Si nécessaire, les fonds d’investissement intéressés par le projet peuvent proposer leurs compétences à l’entreprise. Cela passe généralement par l’attribution d’un siège au conseil d’administration de l’entreprise au profit d’un capital-risqueur dont l’expertise permettra à l’entreprise d’évoluer dans la bonne direction.

- Durée de l’investissement : 5 à 9 ans

- Risque d’échec : 50 %

Troisième phase – Série A

L’entreprise est maintenant prête à passer à la fabrication et à la vente à grande échelle. La plupart des entreprises en phase de démarrage sont généralement jeunes et disposent d’un produit ou d’un service commercialement viable. Afin de faciliter ce changement d’échelle, l’entrepreneur a maintenant besoin d’un influx de capital assez conséquent.

À ce stade, l’entreprise est entrée dans la phase de succès précoce de son cycle de vie. Bien que l’entreprise dispose d’un produit ou service viable commercialisable sur un marché identifié, elle n’est généralement pas encore rentable. Étant donné que l’entreprise ne génère pas de bénéfices, elle n’a pas les fonds propres nécessaires à l’obtention d’un prêt bancaire. Le capital-risque, en particulier l’investissement en actions sans la charge de la dette associée, est donc essentiel à la survie de l’entreprise. Maintenant que l’entreprise entre dans une phase d’expansion, le point d’attention principal sera la maîtrise des coûts afin d’atteindre la pleine rentabilité et de préparer la prochaine phase de financement.

- Durée de l’investissement : 3 à 7 ans

- Risque d’échec : 33 %

- Exemples de levée : Blockdaemon, Babel Finance, Optimism

Troisième phase – Série B

Une fois qu’une société commercialise avec succès son produit ou service, elle aura besoin de capitaux supplémentaires pour soutenir son expansion. Ici, l’entreprise aura généralement déjà reçu un premier apport de capitaux, mais nécessite davantage de trésorerie pour faire face à des besoins financiers croissants.

Le but de cette phase de développement de l’entreprise est d’augmenter significativement ses parts de marché afin de s’imposer comme l’un des leaders de son secteur. Lors de la quatrième phase de financement, il est possible que l’entreprise effectue un pivot total ou partiel de son activité. L’évolution de l’environnement macro-économique et l’émergence de nouvelles tendances peuvent inciter les entreprises à abandonner un produit ou service, mais aussi à se spécialiser dans un domaine de niche.

- Durée de l’investissement : 3 à 5 ans

- Risque d’échec : 20 %

- Exemples de levée : Securitize, CoinMetrics

Série C et séries ultérieures

Avec les financements de type série C, D et E, nous sortons du cycle classique du capital-risque. Toutefois, le recours à ces levées tend à se généraliser, notamment dans le secteur des actifs numériques. En effet, les projets blockchain ont parfois d’immenses ambitions qui nécessitent des financements réguliers du fait de l’absence de rentabilité de ces projets.

Les investissements issus de séries C et séries ultérieures vont servir à pérenniser l’activité en améliorant l’outil de production ou l’offre de services, mais peuvent aussi servir à réaliser des acquisitions d’entreprises concurrentes ou complémentaires.

- Durée de l’investissement : 1 à 3 ans

- Risque d’échec : 13 %

- Exemples de levée : Ledger (série C), Paxos (série D), BlockFi (série E)

Pre-IPO

La phase de transition représente le passage à une société cotée en bourse. L’entreprise a atteint sa maturité et a besoin de financements pour soutenir les acquisitions et l’introduction en bourse. À ce stade, l’investisseur en capital-risque peut se retirer de l’entreprise, vendre ses actions et obtenir un énorme retour sur son investissement. Le retrait de l’investisseur en capital-risque permet à d’autres investisseurs d’entrer en jeu, dans l’espoir de tirer profit de l’introduction en bourse. C’est la phase du cycle de vie du capital-risque la moins standardisée avec une multitude d’opérations possibles.

C’est aussi a ce stade de financement que se déroulent les management buybout. Cette pratique devenue courante au cours des dernières années consiste a proposer des fonds sous forme de dette afin qu’ils rachètent les parts qu’ils ont cédées quelques années plutôt ou pour que les nouveaux dirigeants entrent au capital de l’entreprise.

- Durée de l’investissement : 1 à 3 ans

- Risque d’échec : Inférieur à 5 %

Les levées du moment

Ledger

▶ Ledger, le fabricant de portefeuilles matériels, a levé 380 millions de dollars lors de sa série C. En quelques années Ledger s’est imposé comme le numéro mondial des portefeuilles matériels avec 3 millions de portefeuilles vendus dans 190 pays. Cette levée de fonds fait de Ledger la 16 ème licorne française.

- Valorisation actuelle : 1,5 milliard de dollars

- Montant total levé : 468 millions de dollars

- Investisseurs notables : 10 T Fund, Samsung Ventures, Financière Agache (Groupe Arnault)

BlockFi

▶ BlockFi, le spécialiste des prêts en actifs numériques, a levé 500 millions de dollars lors de sa série E. Cette opération intervient quelques mois à peine après une série D de 350 millions de dollars.

- Valorisation actuelle : 5 milliards de dollars

- Montant total levé : 1 milliard de dollars

- Investisseurs notables : Third Point Management, Three Arrows Capital, Bain Capital Ventures

Solana

▶ Solana, une blockchain rapide et dédiée aux applications décentralisées, a levé 314 millions de dollars lors de sa dernière vente privée de jetons. L’écosystème Solana est en pleine effervescence depuis quelques mois et attire les plus grands noms de la cryptosphère.

- Valorisation actuelle : N/A

- Montant total levé : 335 millions de dollars

- Investisseurs notables : Multicoin Capital, Alameda Research, Polychain Capital, Andreessen Horowitz

dYdX

▶ dYdX, un exchange décentralisé spécialisé dans les produits dérivés cryptographiques, a levé 65 millions de dollars lors de sa série C. La spécificité de cette plateforme décentralisée et que les liquidations sont gérée par les utilisateurs plutôt que par l’administrateur de l’exchange. Cette proposition de valeur qui a permis à dYdX de s’attacher le soutient des plus grands noms de la scène capital-risque.

- Valorisation actuelle : N/A

- Montant total levé : 87 millions de dollars

- Investisseurs notables : Andreessen Horowitz, Coinbase Ventures, Three Arrows Capital

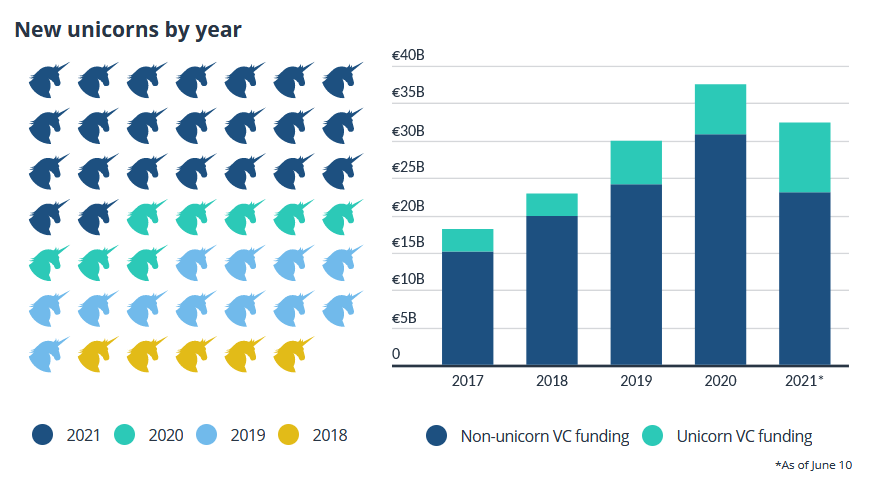

2021, l’année des licornes européennes ?

Les licornes, ce sont ces start-up qui atteignent une valorisation d’un milliard de dollars avant leur entrée en bourse. Ce terme décrivait autrefois un cercle restreint d’entreprises, mais la situation a bien changé. Les recherches pour le terme « licorne » ont augmenté de 1500 % au cours de la dernière décennie. En 2015, on comptait environ 142 licornes dans le monde. Selon les dernières données, il y en existe maintenant plus de 600.

Initialement, les start-up européennes ont eu du mal à atteindre le milliard de valorisation. Pendant longtemps, la seule licorne française a été la plateforme de covoiturage Blablacar. Toutefois, avec la dernière levée de fonds de Ledger, nous avons maintenant 16 sociétés françaises qui revendiquent le statut de licorne.

Partout en Europe, de nouvelles licornes voient le jour, à rythme sans précédent. Selon les données de Pitchbook, il existe maintenant 52 licornes européennes, dont 23 ayant atteint ce statut en 2021, la plus importante promotion de licornes à ce jour.

L’une des raisons derrière cet accroissement des valorisations des entreprises innovantes est que les financements de capital-risque sont de plus en plus importants. Le nombre de tours de table d’une valeur d’au moins 100 millions de dollars n’a cessé d’augmenter depuis le second semestre de 2020. Dans un contexte d’accès à des prêts à des taux extrêmement bas, les fonds d’investissement font régulièrement monter les enchères pour investir dans les projets les plus prometteurs, pour le plus grand bonheur des entrepreneurs qui reçoivent de véritables fortunes en échange de parts sociales.

Bonne semaine sur le Journal du Coin !