Chroniques du capital-risque crypto #4 – Bitcoin sous la loupe d’Ark Invest et le mystérieux fonds eGirl Capital

Le point sur le capital – Les projets cryptos ne se financent pas forcément en vendant des tokens, et heureusement. Après la mania des ICO de 2017, nombre d’entrepreneurs sont revenus aux bases du financement des start-ups : le capital-risque – ou venture capital.

Dans « Les Chroniques du Capital-Risque », nous vous présentons un condensé des temps forts, de l’actualité et des mouvements de fonds du capital-risque dans le secteur des actifs numériques.

Pour ce quatrième chapitre, découvrez un focus sur la thèse d’investissement d’Ark Invest, les levées de fonds du moment et un mystérieux fonds de capital risque anonyme.

Ark, un fonds d’investissement résolument Bitcoin maximaliste

Historiquement, les innovations technologiques telles que la machine à vapeur, l’électricité, le moteur à combustion et l’internet ont transformé l’humanité. Elles ont donné naissance à de nouvelles industries et à d’autres innovations qui ont abouti à une formidable expansion économique.

En tant qu’investisseurs, nous devons embrasser le pouvoir de l’innovation et essayer de comprendre quelles sont les prochaines technologies qui vont transformer la société. Cathie Wood, CEO et fondatrice de Ark Invest, a bien assimilé cette nécessité. Dans le rapport Big Ideas 2021,elle nous livre sa vision du monde technologique de demain. Et, cette vision fait la part belle à Bitcoin. En effet, le rapport identifie 5 secteurs clés déclinés en 15 idées pour 2021. Ces 5 technologies sont l’intelligence artificielle, le séquençage de l’ADN, la robotique, l’énergie et la blockchain. Deux de ces 15 idées portent donc sur les cryptosphères, et plus particulièrement sur Bitcoin.

Bitcoin une devise numérique soutenue par des fondamentaux robustes selon Ark Invest

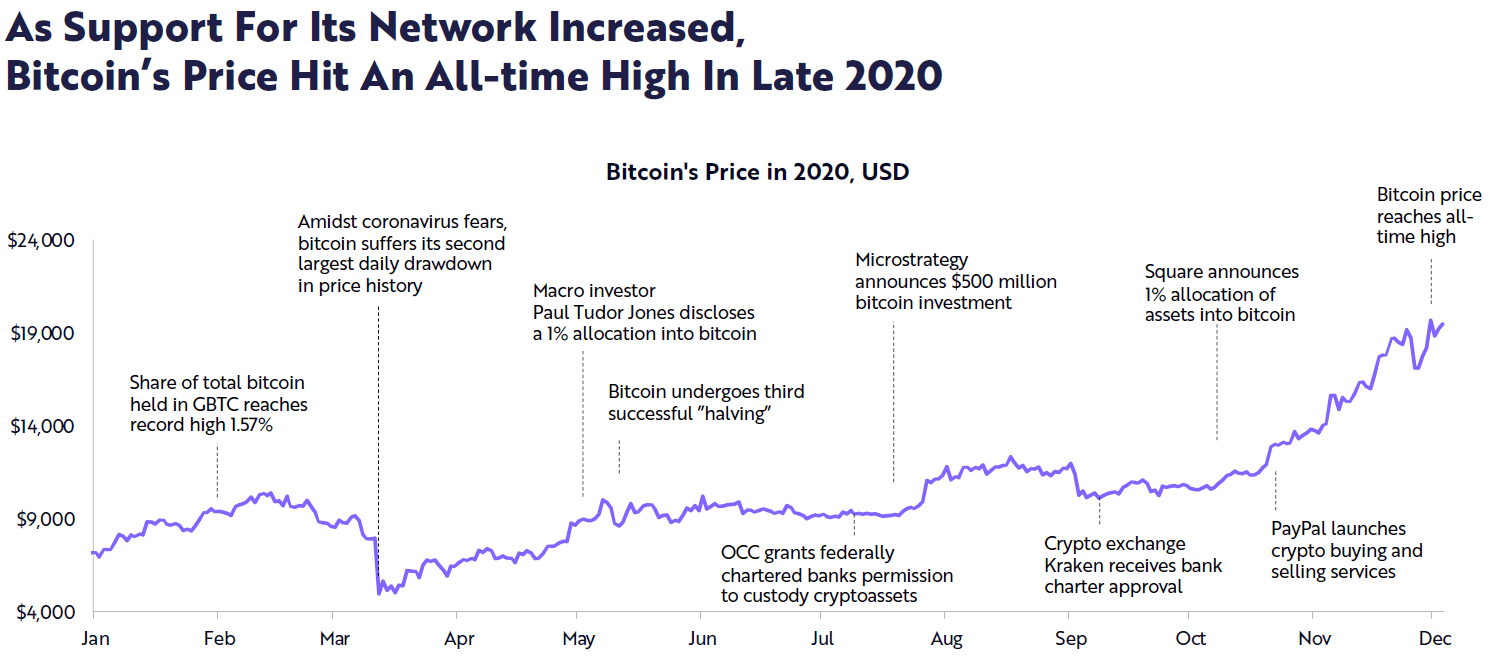

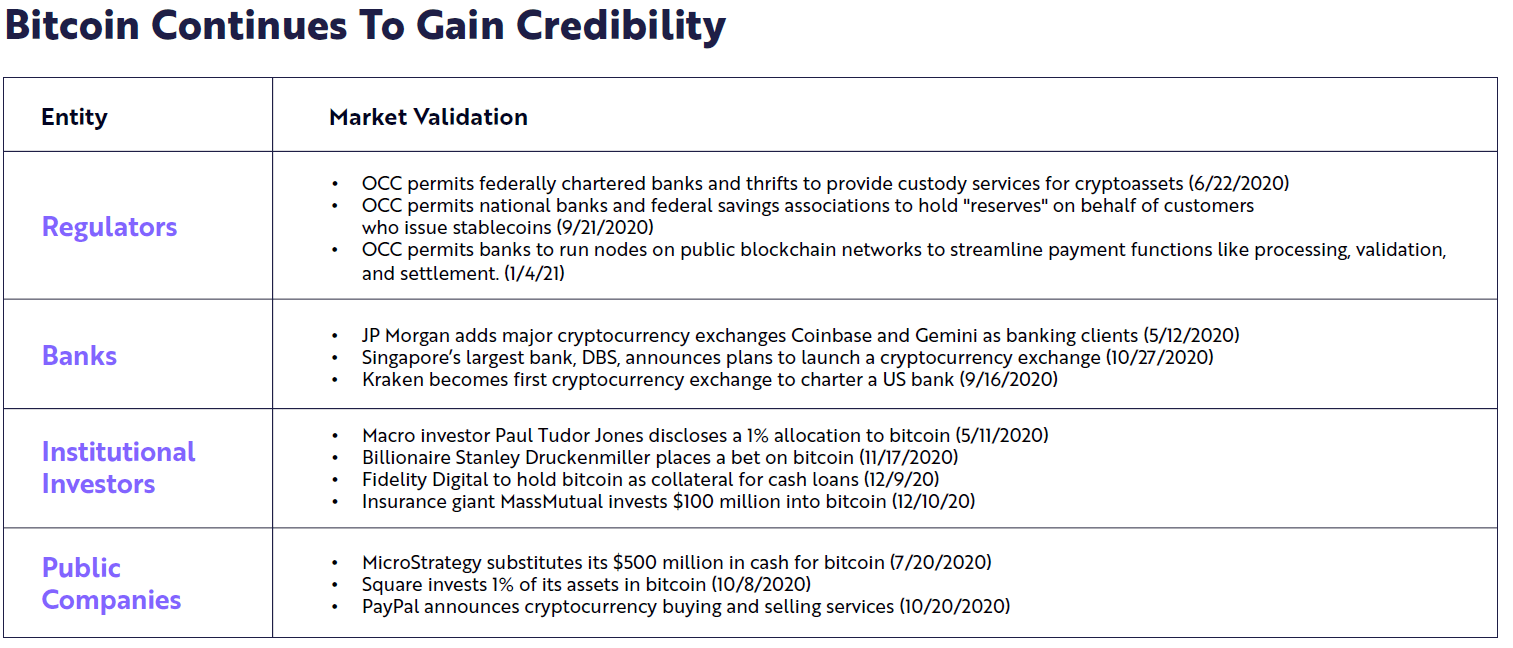

Depuis l’été 2020, Bitcoin reçoit des marques d’intérêt et de support de la part d’acteurs institutionnels. Dès juillet 2020, l’Office of the Controller of the Currency (OCC) a permis aux banques étasuniennes de proposer des services de conservations d’actifs numériques. Dans la même lancée, l’OCC a autorisé ces mêmes banques à détenir des réserves en stablecoins. En juillet 2020, MicroStrategy annonçait son investissement massif dans Bitcoin. L’ensemble de ces raisons ont conduit Ark à prédire un avenir radieux pour Bitcoin en 2021, et le fonds d’investissement bitcoin maximaliste a vu juste.

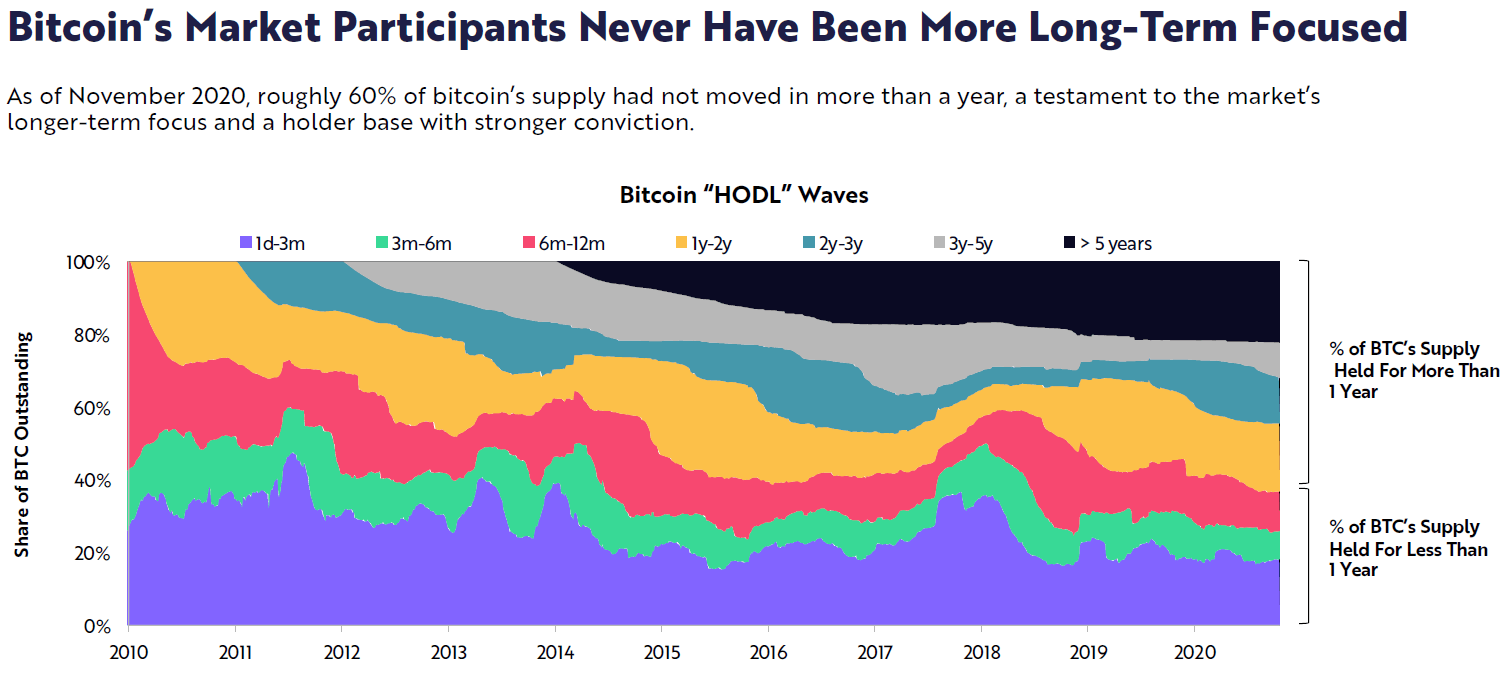

Selon Ark Invest, le succès de Bitcoin est notamment attribuable à la vision à long terme adopté par les investisseurs. Cette vision est en partie dictée par le fait que Bitcoin est une ressource rare qu’il pourrait être difficile d’acquérir dans le futur. Une importante partie des investisseurs conservent donc jalousement leurs satoshis, sans avoir l’intention de les vendre. Cela se remarque notamment en observant la part croissante de bitcoins détenus depuis plus de 5 ans. Ark Invest a bien compris cet état de fait et a intégré Bitcoin dans son portefeuille d’actif, mais dans des proportions prudentes. Nous verrons pourquoi par la suite.

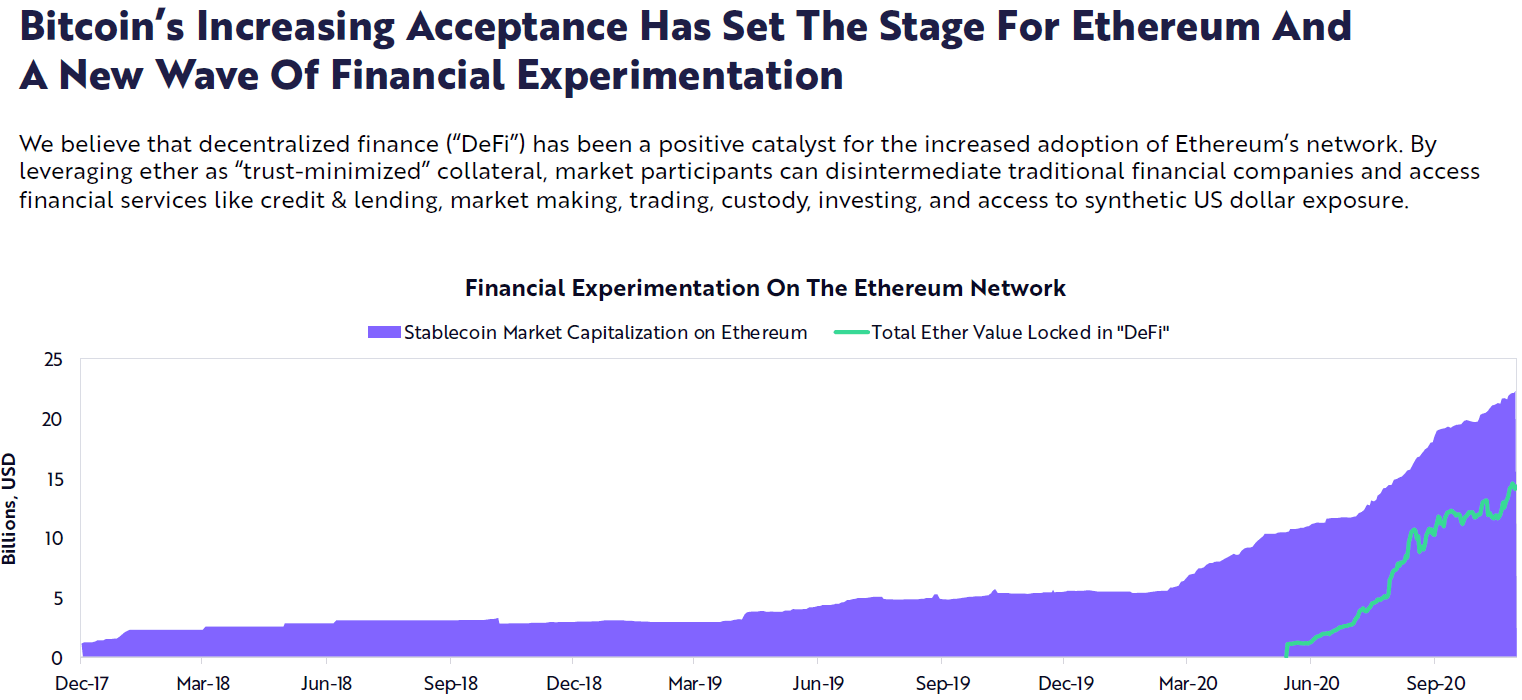

Ark Invest ne mentionne pas le réseau Ethereum et la finance décentralisée (DeFi) dans sa liste Big Ideas 2021, mais reconnait leur potentiel. Le fonds d’investissement de Cathie Wood estime toutefois que le succès d’Ethereum est majoritairement dû à l’adoption de Bitcoin.

Néanmoins, l’étude souligne la capacité de la DeFi à désintermédier la finance traditionnelle en ce qu’elle permet aux participants d’accéder à un large éventail de services de manière décentralisée. Si Ark ne s’intéresse pas encore de près à la DeFi c’est surement dans la mesure où ce secteur est encore largement expérimental.

Bitcoin se prépare à l’ère des acteurs institutionnels

Comme nous l’avons évoqué précédemment, les marques d’intérêts et de soutien des acteurs de la finance traditionnelle ont largement contribué à l’engouement qu’a connu Bitcoin en 2020-2021. Tout au long du premier trimestre 2021, les annonces d’acteurs institutionnels entrants dans la cryptosphère se sont enchainées, le point culminant de cette frénésie fut l’investissement de Tesla dans Bitcoin et l’introduction en bourse de Coinbase.

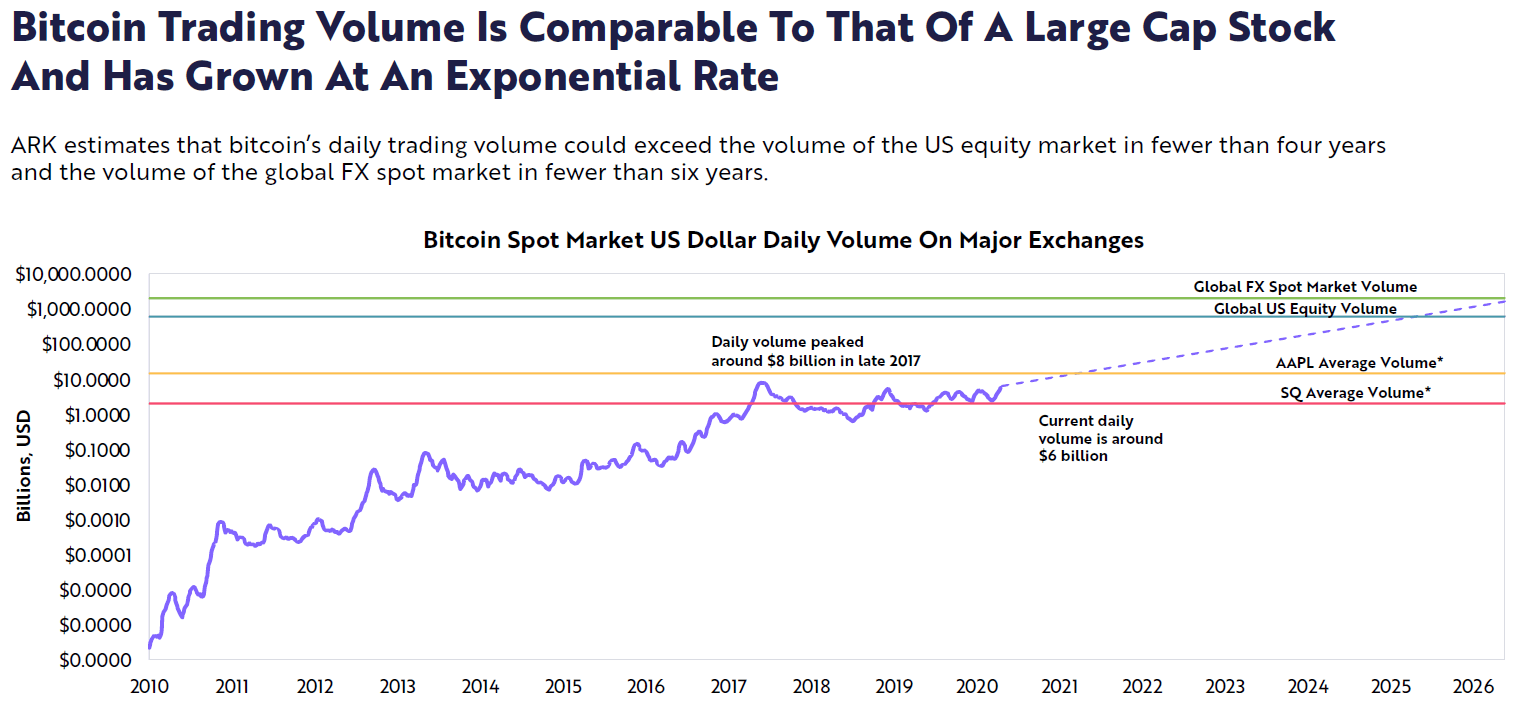

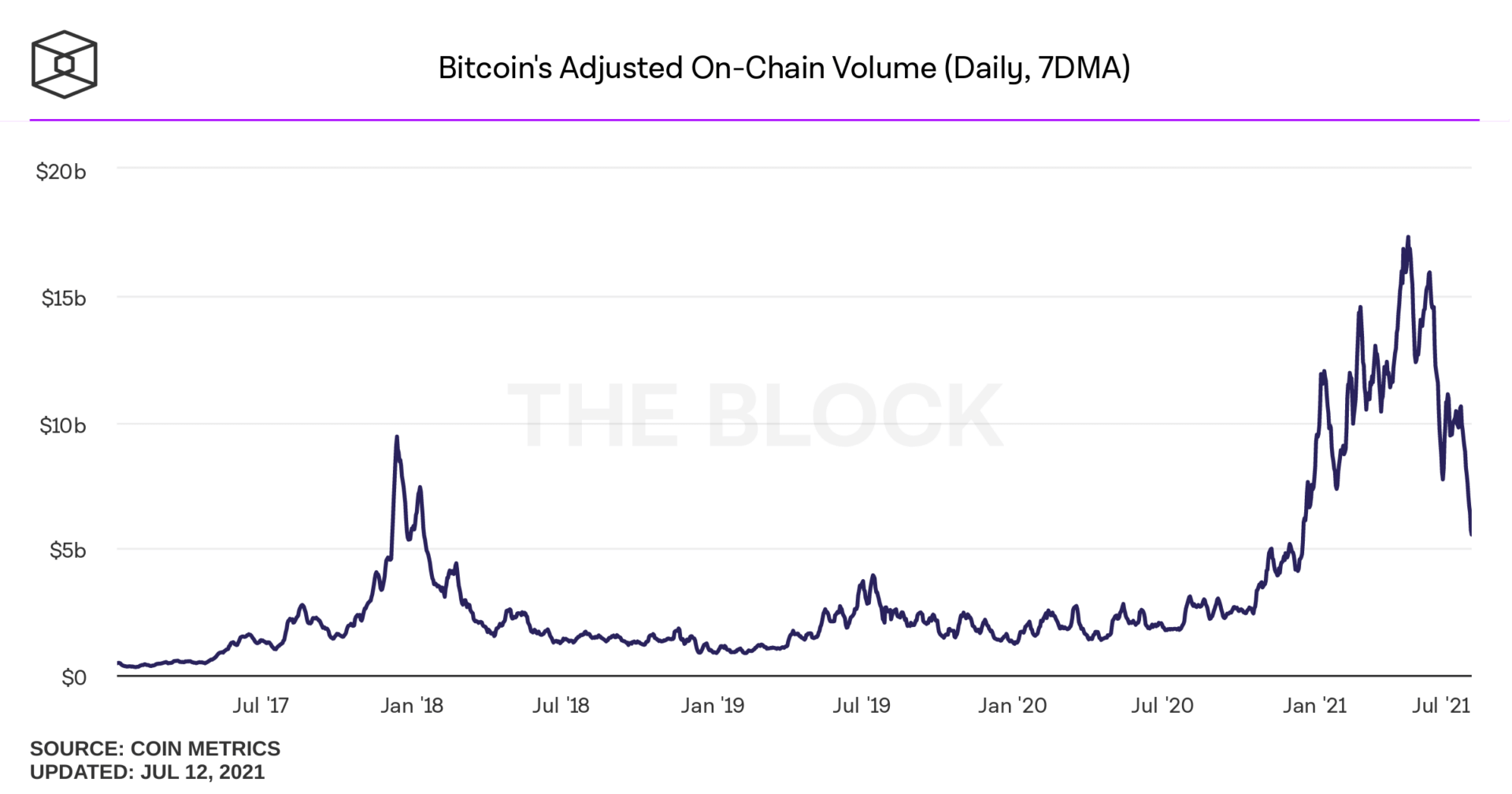

Lors du bull run de 2017, le volume journalier de négociation de Bitcoin à atteint les 8 milliards dollars avant de s’effondrer puis de stagner. Lors de la rédaction du rapport, le volume journalier de Bitcoin était de 6 milliards de dollars. Ces montants dépassent largement les volumes moyens des plus prestigieuses actions européennes et rivalisaient déjà avec les ténors de la tech US comme Apple et Square.

Au cours du premier trimestre 2021, les volumes négociés ont atteint puis dépassé la barre symbolique des 10 milliards de dollars journaliers, le volume moyen du titre Apple sur le NASDAQ. Toutefois, comme nous l’avons déjà mentionné, cette comparaison n’est pas réellement pertinente. En effet, Bitcoin se négocie jour et nuit (168 heures par semaine), alors que les actions étasuniennes se sont disponibles qu’a des horaires fixes (32 heures par semaine). Pour que la comparaison d’Ark Invest soit réellement pertinente, il faudrait utiliser des échantillons temporels similaires.

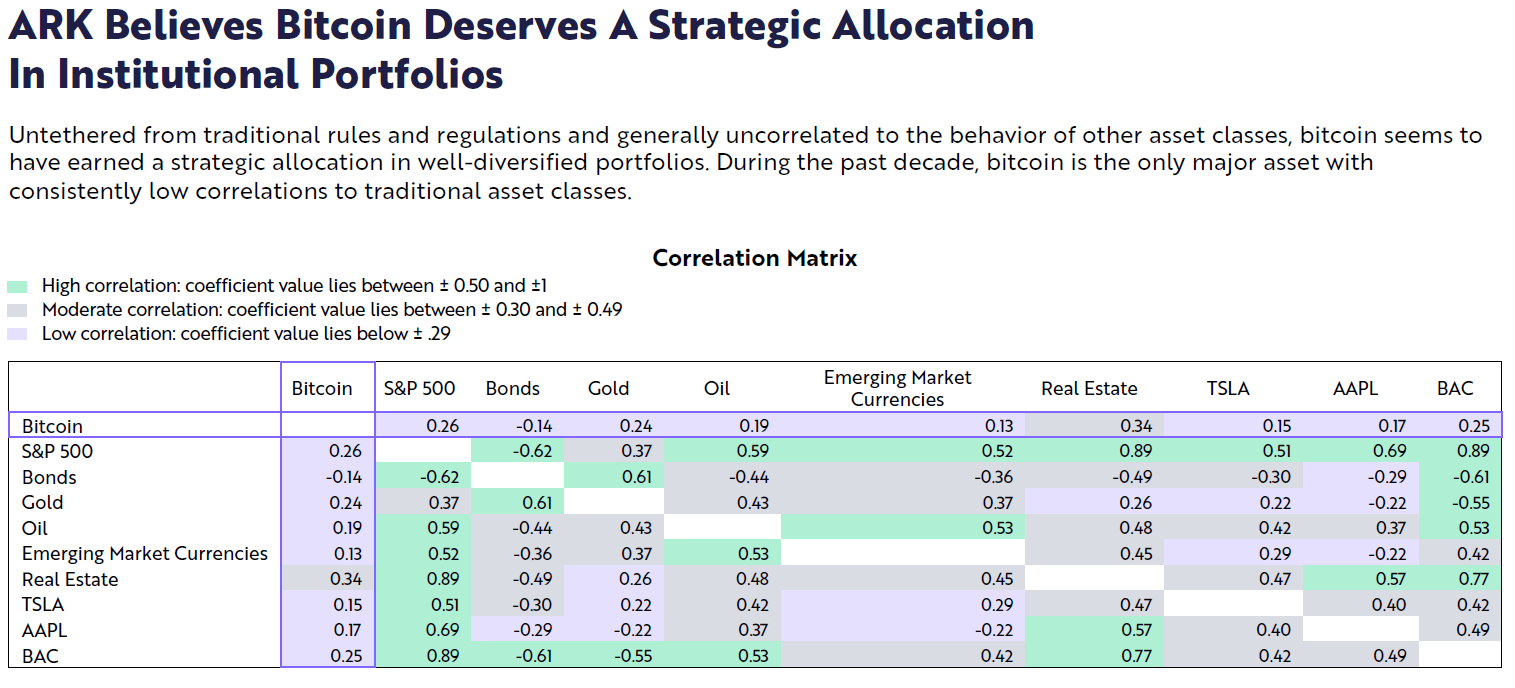

Le rapport Big Ideas 2021, conclut donc sa partie sur Bitcoin en affirmant que le roi des crypto mérite sa place dans tout portefeuille correctement diversifié. Tout d’abord, Bitcoin présente une faible corrélation avec l’ensemble des classes d’actifs analysés par Ark Invest. Par ailleurs, c’est le seul actif à avoir cette propriété. Bitcoin est le seul actif à n’avoir aucune corrélation forte avec une quelconque autre classe d’actifs.

Pour ces raisons il a sa place dans un portefeuille diversifié. Selon les analystes d’Ark Invest, la bonne proportion de bitcoins dans un portefeuille serait de 2,55 % du capital si l’on souhaite minimiser l’impact de sa volatilité. Au contraire, pour maximiser le risque récompense de l’investissement dans Bitcoin il faudrait investir 6,55 % du capital. Comme nous l’avons mentionné précédemment, Ark Invest présente une petite exposition à Bitcoin presque négligeable par rapport aux montants investis par Tesla ou MicroStrategy. Il semblerait que cela soit le fruit des recommandations de ses analystes.

Les technologies disruptives selon Ark

Parmi les 15 Big Ideas d’Ark Invest, le succès de certaines d’entre elles impacteront nécessairement l’essor de Bitcoin et de l’écosystème crypto.

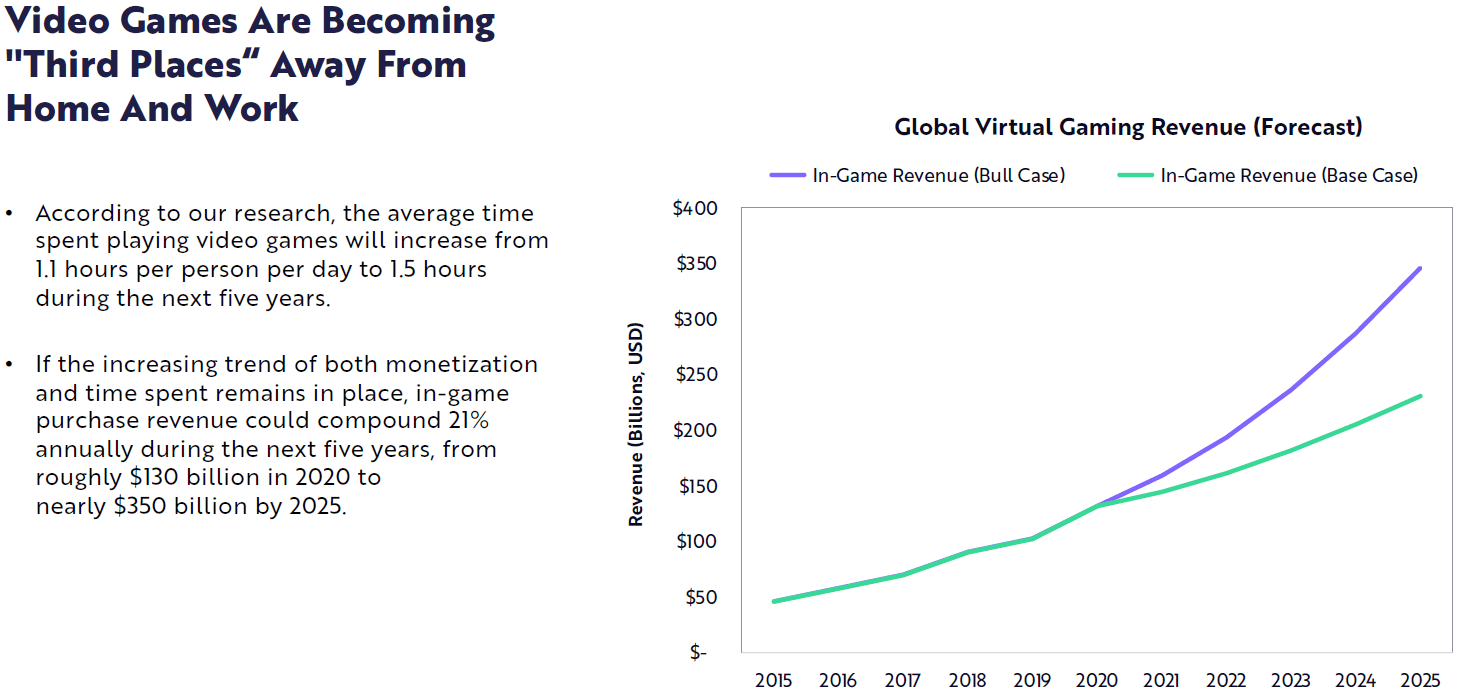

Selon les recherches d’Ark, les mondes virtuels représentaient ainsi un marché de 180 milliards de dollars en 2020. D’ici à 2025, ce marché serait valorisé à 390 milliards de dollars avec une croissance moyenne du marché de 17 % sur les 5 prochaines années. Les jeux et autres expériences immersives sont en passe de devenir un lieu commun de rencontre et d’échange, tout comme le bureau ou le domicile.

Le récent succès des jetons non fongibles (NFT) et l’émergence de métaverse au sein de la cryptosphère seraient de nature à soutenir l’ambitieuse prédiction du fonds de Cathie Wood. Avec la prolifération des achats in game et l’intérêt croissance accordé aux objets numériques, le phénomène de monétisation des univers virtuels devrait impacter positivement la cryptosphère. Et, Ark compte bien investir dans les entreprises les plus prometteuses de ce secteur.

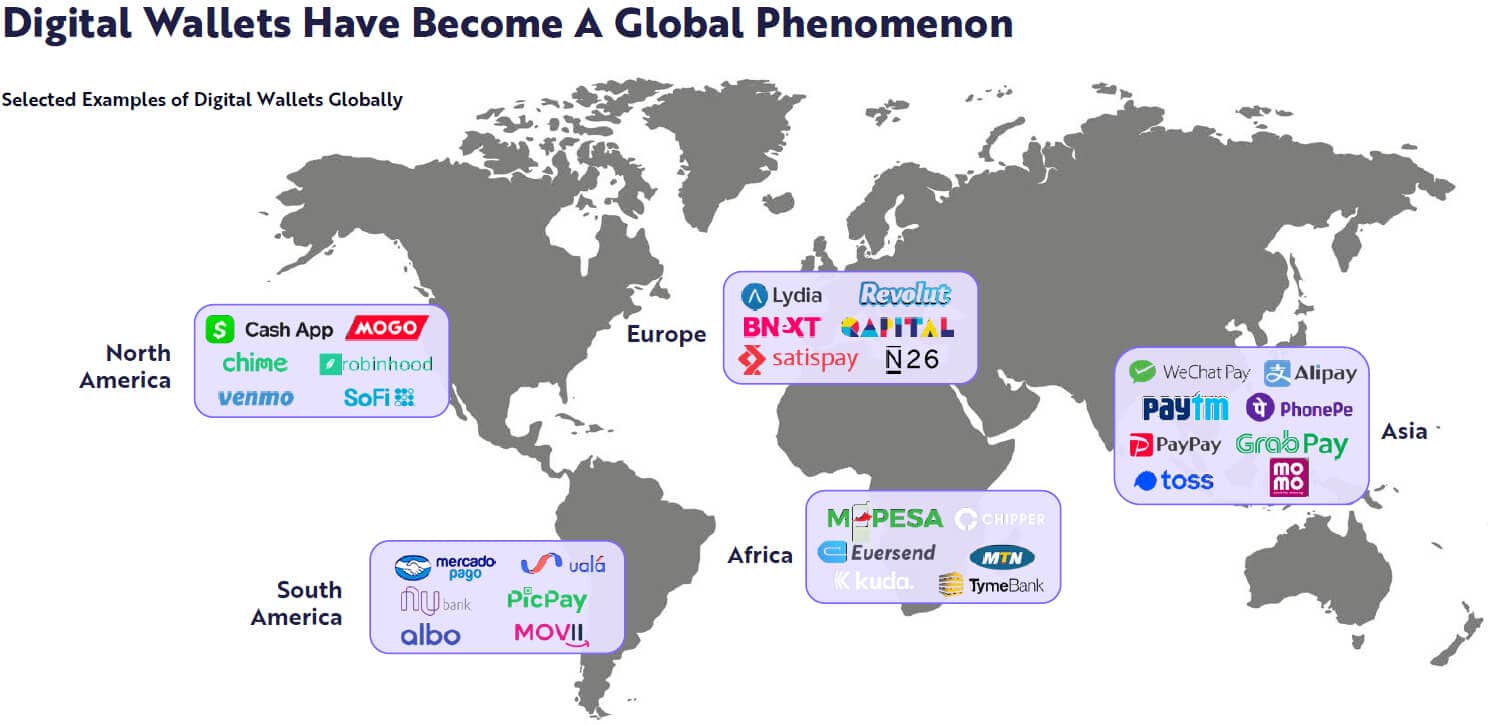

Si nous devions ne citer qu’une autre des idées d’Ark Invest, ce serait l’avènement des portefeuilles numériques. Ark Invest croit fermement que les applications de transfert de fonds (Cash App, Lydia) et les néo banques (N26, Revolut) vont bouleverser le secteur bancaire. Aujourd’hui ces applications s’insèrent sur de nombreux segments, courtage d’action, prêts, services bancaires, assurances et bien d’autres.

Ces nouvelles applications seraient, selon Ark, des plateformes idéales pour les fournisseurs de services financiers afin d’acquérir de nouveaux clients. De la même manière que Robinhood vend les données de trading de ses utilisateurs, ces plateformes pourraient commercialiser les données de leurs clients afin de pouvoir leur proposer des services gratuits. Selon les estimations d’Ark, un client pourrait valoir entre 10 000 et 20 000 $. Les entreprises opérants ces applications, seraient donc des cibles de choix pour les acteurs du capital-risque.

Les levées du moment

BitDAO

▶ BitDAO, une Decentralized Autonomous Organization (DAO) dédié au financement de projets de DeFi, a levé 230 millions de dollars lors de son premier tour de table. Ce nouveau projet porté par Peter Thiel, serial investisseur et cofondateur de PayPal, souhaite créer un système financier plus inclusif.

- Valorisation actuelle : 230 millions de dollars

- Montant total levé : 230 millions de dollars

- Investisseurs notables : Pantera Capital, Dragonfly Capital, Peter Thiel, Alan Howard

▶ InstaDapp, un projet qui a pour ambition de devenir un guichet unique de la DeFi, a levé 10 millions de dollars lors d’une vente de son jeton de gouvernance le INST. InstaDapp est un projet peu connu révélé par Coinbase Ventures, qui vient de s’arroger la seconde place de classement des projets de DeFi en matière de fonds engagé dans le protocole.

- Valorisation actuelle : N/A

- Montant total levé : 12,4 millions de dollars

- Investisseurs notables : Coinbase Ventures, Naval Ravikant, Pantera Capital, Standard Crypto

Valkyrie

▶ Valkyrie, un opérateur de fonds spécialisés dans les actifs alternatifs, a levé 10 millions de dollars lors de sa série A. La société propose actuellement trois fonds : l’un dédié à Bitcoin et les deux autres à Polkadot (DOT) et à Algorand (ALGO). L’entreprise est aussi l’un des prétendants au titre de premier fournisseur d’un ETF Bitcoin aux États-Unis. Mais, la Securities and Exchange Commission ne semble pas pressée de trancher la question. En attendant, Valkerie entend renforcer sa présence en Asie.

- Valorisation actuelle : N/A

- Montant total levé : 12,1 millions de dollars

- Investisseurs notables : UTXO Management, Consolidated Trading, 10X Capital, Justin Sun, Charlie Lee

Blockware

▶ Blockware, un mineur de bitcoins basé à Chicago, a levé 25 millions de dollars lors d’un tour de table de série B. Grâce à cette levée de fonds, l’entreprise a commandé plus de 14 000 appareils ASIC dédié au minage de bitcoins. Cet arrivage d’équipement de minage va lui permettre de mettre en service son site du Kentucky. De plus, une fois que l’intégralité des appareils seront opérationnels Blockware devrait tripler son hashrate.

- Valorisation actuelle : N/A

- Montant total levé : 27 millions de dollars

- Investisseurs notables : N/A

Zerion

▶ Zerion, un agrégateur de protocoles de DeFi, a levé 8,2 millions de dollars lors de sa série A. Zerion permet à ses utilisateurs d’accéder à plus de 60 protocoles de DeFi depuis une seule plateforme. Zerion tire une partie de son succès de l’attention qu’elle porte à l’interface utilisateur. La plateforme propose une interface épurée beaucoup plus accessible que celles de la concurrence.

- Valorisation actuelle : N/A

- Montant total levé : 10,2 millions de dollars

- Investisseurs notables : Digital Currency Group, Lightspeed Venture, Blockchain.com Ventures

eGirl Capital, le capital risque made In Twitter

En matière de crypto, il n’est jamais simple de déterminer le vrai du faux, jamais simple de savoir en quel projet placer sa confiance et ses fonds. C’est ce sentiment qui prédomine dans le cadre d’une récente publication de la DeFi Alliance qui annonçait ses 11 nouveaux membres. Parmi eux, Chainlink, Blockchain.com et un mystérieux fonds de capital-risque né sur Twitter : eGirl Capital.

EGirl Capital était jusqu’ici inconnu de nos équipes, et pourtant le fonds reprenant les codes de pop culture d’internet rassemble des analystes crypto particulièrement populaires. Les membres d’eGirl Capital, comme loomdart ou Degen Spartan, sont connus autant pour leurs analyses pertinentes des marchés notoirement complexes que pour leurs publications satyriques et décalées. À titre d’exemple, loomdart possède près de 200 000 abonnés sur twitter et mewn21 publie régulièrement des analyses extrêmement poussé dans des séries d’une dizaine de tweets. Pourtant, la quasi-totalité des membres d’eGirl Capital sont anonyme, ils n’utilisent ni photo de profil ni leur vrai nom.

La seule personne véritable identifiable au sein du fonds est Eva Beylin qui est aussi la directrice de la The Graph Foundation, qui œuvre au développement de l’écosystème The Graph.

Bien qu’il puisse être tentant de reléguer eGirl Capital au rang de private joke qui serait allée trop loin, le fonds de capital-risque apparaît dans des communiqués de presse officiels. Le groupe a ainsi participé à un tour de financement de 4,9 millions de dollars pour le protocole DeFi Alchemix et a également annoncé des investissements dans Radicle et Unisocks. Néanmoins, nous n’avons trouvé aucune information relative au financement du fonds.

Comme le dirait un autre utilisateur de Twitter bien connu, l’émergence d’eGirl Capital était en réalité inévitable. La pluralité de ses membres et de leurs expériences associée à leur anonymat, leur gout prononcé pour les memes et la culture d’internet en fait de parfaits représentants de la cryptosphère. Tout du moins des aspirations initiales de cette dernière. Des autodidactes qui ne se prennent pas au sérieux tout en s’évertuant à construire les technologies de demain.

Bonne semaine sur le Journal du Coin !