Qu’est-ce que le liquidity mining ?

L’écosystème DeFi ne cesse de faire parler de lui depuis plusieurs mois. L’engouement a atteint de nouveaux sommets suite à la distribution des jetons COMP et BAL par un procédé novateur dans l’écosystème : le Liquidity Mining. Revenons ensemble sur ce phénomène.

Qu’est-ce que le Liquidity Mining ?

Le Liquidity Mining représente une nouvelle manière pour un projet crypto de distribuer des jetons. Contrairement aux ICO, STO et autres IEO, les jetons ne sont pas vendus aux investisseurs. Ceux-ci doivent être gagnés.

Pour ce faire, les utilisateurs doivent prendre part au fonctionnement du protocole en fournissant des liquidités à celui-ci. Par la suite, le protocole redistribue lesdits jetons de manière proportionnelle aux différents fournisseurs de liquidité.

Mais comment fournir des liquidités à la DeFi ? »

Jusqu’à présent, la majorité, si ce n’est la totalité, des jetons que l’on peut acquérir en faisant du Liquidity Mining sont des jetons de gouvernance. Ils permettent à leur détenteur de prendre part aux décisions relatives au protocole dans le cadre de votes.

Le mode de distribution prend alors tout son sens. Grâce au Liquidity Mining, les créateurs d’un projet s’assurent que les jetons aillent aux supporters du protocole, qui prennent le risque de fournir des liquidités. De sorte que, lors d’une modification du protocole, les utilisateurs effectifs du protocole aient leur mot à dire.

Évidemment, il arrive dans de nombreux cas qu’une partie de ces jetons soient prédistribués aux membres de l’équipe du projet ainsi qu’à leurs affiliés.

Quels projets permettent le Liquidity Mining ?

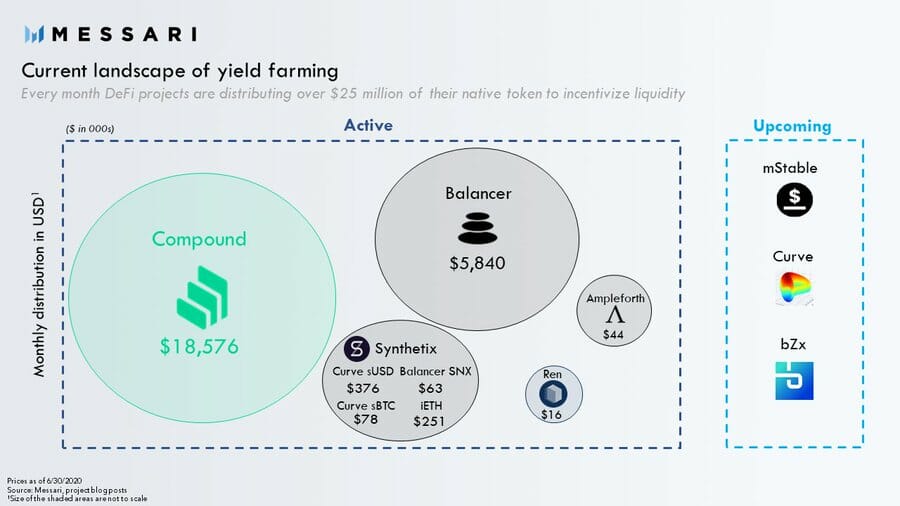

Pour le moment, une poignée de projets seulement sont à même de proposer une distribution via le Liquidity Mining (LM):

- Compound avec le jeton COMP, 10 millions de jetons émis au total, dont 4,2 millions par le biais du LM ;

- Balancer avec le jeton BAL, 100 millions de jetons émis au total, dont 75 millions par le biais du LM ;

- Curve Finance avec le jeton CRV, 3,03 milliards de jetons émis au total, dont 1,85 milliards par le biais du LM ;

- Universal Market Access avec le jeton UMA, dont le nombre de jetons est indéterminé pour le moment ;

- yEarn avec le jeton YFI, 30 000 jetons maximum pour l’instant, intégralement distribués par le biais du LM ;

- bZx avec le jeton BZRX, 1,03 milliards de jetons émis au total, dont 3% par le biais du LM ;

- mStable avec le jeton MTA, 20 millions de jetons émis au total, dont 4 millions par le biais du LM.

Comme nous pouvons le voir, les stratégies diffèrent d’un projet à l’autre. Certains ont fait le choix d’allouer des jetons à leurs équipes de développement, alors que d’autres comme yEarn ont fait le choix d’une décentralisation intégrale avec 100% des jetons distribués par le liquidity mining.

Comparaison avec le Proof of Work

Dans certaines mesures, il peut être intéressant de comparer le Liquidity Mining avec d’autres méthodes de distribution de jetons, comme le Proof of Work.

Tout comprendre au Proof of Work »

Évidemment, nous allons uniquement regarder l’aspect distribution de jetons du Proof of Work, et en aucun cas ses autres aspects tels que la sécurisation du réseau !

En effet, dans les deux cas, ces deux méthodes vont plus loin que la simple distribution des jetons. En effet, l’objectif est également de récompenser un acteur du système pour un service donné. Dans le cas du PoW, la validation des transactions, dans le cas du Liquidity Mining, l’apport de liquidités au protocole.

Ce mécanisme permet d’inciter de nouveaux utilisateurs à essayer le protocole, ainsi qu’à prendre part à son fonctionnement :

- soit en fournissant de la puissance de calcul dans le cas du PoW,

- soit en fournissant des liquidités dans le cas du Liquidity Mining.

Quelques outils

Si vous souhaitez prendre part à ce phénomène, voici une liste non exhaustive d’outils qui peuvent vous permettre de traquer ou d’estimer vos rendements :

- Le tracker de wallet Zapper.fi, vous permet de suivre les jetons accumulés en liquidity mining sur plusieurs protocoles, dont COMP. Il permet aussi de facilement rejoindre certaines pools.

- L’outil predictions.exchange qui vous permet d’estimer les BAL ou COMP générés en fonction des pools choisies.

- Le wallet mobile Argent, qui donne accès à plusieurs protocoles DeFi proposant du LM, comme Compound.

- Le bot de notification Hal pour vous prévenir quand les frais de transactions sont bas, un indispensable pour ne pas dilapider ses gains potentiels en frais de transactions.

Ce phénomène n’a pas fini de faire parler de lui. D’autres projets, principalement issus de l’écosystème DeFi, pourraient bien s’approprier ce mode de distribution à l’avenir. Évidemment, comme lors de l’essor des ICO, il faut rester vigilant quant à la sécurité des protocoles proposant le Liquidity Mining pour s’assurer de ne pas mettre ses fonds en danger.