Choc des titans – Ethereum et la révolution de la finance : la bataille des DEX et des AMM !

Les échanges décentralisés ont été une suite logique aux hacks à répétitions qu’ont connu les échanges centralisés. Bien que tous les protocoles d’échanges décentralisés soient qualifiés de DEXs, deux familles se dessinent. D’un côté les DEXs, basés sur des orderbooks, de l’autre les AMM basés sur des liquidity pools. Commençons le combat : DEX vs AMM.

Retour sur les échanges décentralisés

En premier lieu, revenons rapidement sur leur historique. Pendant de nombreuses années, les échanges de cryptomonnaies ont été dominés par des plateformes d’échanges centralisées. Évidemment comme tout acteur centralisé, celles-ci ont été la cible de nombreux hacks, de plus ou moins grande échelle.

Parmi les plus connus, figurent notamment le hack de MtGox a causé la perte de 850 000 BTC soit environ 7% de l’offre totale, ou encore celui de Bitfinex qui a entraîné le vol de 120 000 BTC dont certains se sont remis en mouvement récemment. Ces deux hacks ne sont qu’un avant-goût de la très longue liste des échanges ayant subi des hacks.

De ce fait, il fut logique de voir émerger de nombreux projets souhaitant décentraliser les plateformes d’échange. Une fois de plus, l’écosystème crypto a tenté de se défaire d’un parti tiers, jugé peu fiable et trop vulnérable.

Également, les plateformes d’échanges centralisées nécessitent une identification avancée des utilisateurs à travers un processus appelé KYC (Know Your Customer). Les plateformes décentralisées quant à elles permettent un accès plus libre, où seul un wallet est nécessaire.

Au fil des années, plusieurs modèles d’échanges décentralisés ont vu le jour. Les plus utilisés sont les DEXs basés sur un oderbook (carnet d’ordre), ainsi que les AMM (Automated Market Maker) utilisant des réserves de liquidités. Voyons ensemble chacun de ces modèles, leurs avantages ainsi que leurs inconvénients.

Échange décentralisé avec orderbook

Dans un premier temps, nous allons explorer les échanges basés sur des orderbooks, car ce sont les premiers à avoir vu le jour.

Les plateformes d’échanges basées sur des orderbook sont les premières à avoir vu le jour. En effet, leur architecture est extrêmement proche des plateformes classiques.

Comme nous venons de le voir, ces plateformes fonctionnent grâce à un oderbook. Un orderbook – ou cahier d’ordre – est une liste contenant l’ensemble des ordres d’achat ou de vente relatif à un actif donné. Les ordres d’achat sont appelés bid et les ordres de vente ask. L’orderbook contient le nombre de jetons ainsi que le prix de chaque bid et ask.

Deux opérations sont alors possibles : la market order et la limit order. La market order entraîne l’achat ou la vente au meilleur prix disponible. Dans le cas de la limit order, l’utilisateur publie un ordre d’achat avec un prix défini et l’ordre reste dans l’orderbook jusqu’à ce qu’il trouve un acheteur ou vendeur.

Les orderbook permettent également aux traders d’évaluer le marché et se révèlent être une composante centrale du trading.

Parmi les plateformes utilisant ce modèle nous retrouvons, IDEX, DDEX, Radar Relay, EtherDelta, ParaDex, Ethfinex ou Loopring.

On-chain vs off-chain

Dans cette famille d’échanges décentralisés se dessinent deux architectures possibles quant à l’hébergement dudit orderbook.

D’un côté, certains projets font le choix d’héberger leur orderbook on-chain. Ainsi, chaque ordre est publié directement sur la blockchain et est vérifié par l’ensemble du réseau. Lorsque deux ordres coïncident, le réseau va effectuer l’échange automatiquement.

De l’autre, nous retrouvons les échanges avec orderbook off-chain. Ces derniers font le choix d’héberger leur orderbook hors de la chaîne, auprès d’un hébergeur tiers. Cependant, ces derniers reposent sur un acteur tiers, ce qui rouvre de nouveaux vecteurs d’attaques.

Avantages

- Les échanges à orderbook on-chain sont moins censurables. En effet, chaque ordre est publié sur la blockchain, visible et vérifiable par tous. Ainsi la blockchain elle-même fait autorité de sécurité pour la plateforme d’échange.

- Ils sont plus trutless. Ainsi, ils ne reposent sur aucun hébergement centralisé ou acteur de confiance.

Désavantages

- Les performances de ces échanges sont souvent médiocres. En effet, ces derniers reposent uniquement sur les performances de la blockchain sous-jacente. La blockchain Ethereum par exemple, ne traite qu’une dizaine de transaction par seconde.

- Ces échanges se montrent extrêmement coûteux à l’utilisation. En effet, chaque ordre ou suppression d’ordre nécessite la publication d’une transaction. Sur des blockchains comme Ethereum ou Bitcoin, on peut vite s’imaginer les proportions qu’un tel modèle peut prendre.

- Ils souffrent également de problèmes de mise à jour. Du fait de l’architecture, les ordres ne sont pris en compte que lorsque la transaction a été ajoutée dans un bloc, créant des latences pouvant aller de quelques secondes à plusieurs minutes. Ce point-là peut cependant être mitigé dans le cas des orderbooks off-chain.

Évolution

Cependant tout n’est pas perdu pour les échanges décentralisés à orderbook. En effet, l’essor de solutions de seconde couche, comme les zk-Rollups, ont permis l’émergence de DEX de seconde couche.

Ces DEXs de nouvelle génération, dont Loopring fait partie, résolvent quasiment l’ensemble des problèmes inhérents à la couche 1. Réduction des frais, instantanéité, haute performance et décentralisation, tout y est. Cependant, ces initiatives sont encore anecdotiques. Au moment de la rédaction, les échanges à réserve de liquidité ont encore largement le monopole sur le marché des DEXs.

Échange décentralisé à réserve de liquidité

De leur côté les échanges à réserve de liquidité (ou liquidity pool) ont connu un essor bien plus récent. Couramment appelés AMM (Automated Market Maker), ils sont apparus avec le projet Bancor, puis ont été démocratisés suite au lancement d’Uniswap.

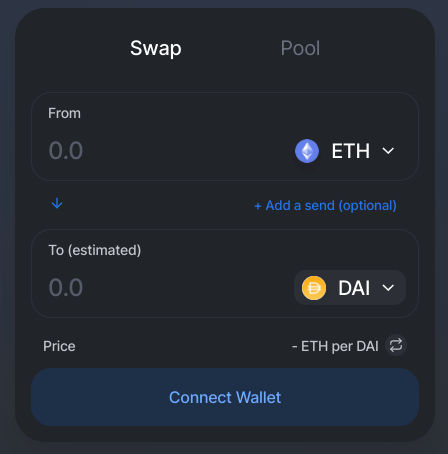

Ces plateformes sont basées sur des réserves de liquidités. Ainsi, des utilisateurs peuvent déposer des liquidités sur un smart contract monnayant une part des frais générés par le protocole. Les actifs sont déposés par pair (par exemple ETH/DAI) et n’importe qui peut venir swaper des jetons entre eux. Par exemple, vous pouvez y déposer 1 ETH et recevoir en échange la quantité de DAI correspondante au taux du moment.

Dans ce cas, nous sommes plus en présence de swap que de trading. En effet, contrairement aux plateformes à orderbook, les AMM permettent uniquement de réaliser des market order (acheter au prix du marché) et il n’est pas possible d’effectuer de limit order (acheter plus tard à un prix déterminé).

Parmi les principaux AMM nous retrouvons Uniswap, Balancer, Curve ou KyberNetwork.

Avantages

- Les AMM permettent d’effectuer des échanges sans frictions. Cela permet aux utilisateurs d’échanger de manière plus simple, sachant que des réserves sont en permanence disponibles.

Inconvénients

- Les AMM nécessitent pour les utilisateurs une confiance totale dans le smart contract du protocole. En effet, l’ensemble des fonds et des échanges sont réalisés par le smart contract, une faille dans celui-ci peut donc causer la perte des fonds des fournisseurs de liquidités.

- Ces derniers présentent également des incertitudes quant au prix qui sera payé. En effet, à cause de la manière dont ils sont conçus, un phénomène appelé slippage peut survenir lorsque la pool manque de liquidité et entraîner une hausse drastique du prix d’un actif.

- Les AMM peuvent bénéficier de réserves extrêmement limitées sur certains actifs. En effet, comme ce sont des fournisseurs de liquidité qui remplissent les réserves, certains jetons récents peuvent manquer de réserve.

Évolutions

Contrairement aux plateformes à orderbook, les AMM ne sont pas limités par les performances de la blockchain. De ce fait, ces derniers ne peuvent que s’améliorer grâce à une optimisation des fonctions utilisées par l’algorithme.

Également, comme ils reposent sur des smart contracts, la vérification, l’audit approfondi ainsi que la mise en place de sécurités supplémentaires sont toujours nécessaires.

Conclusion sur les échanges décentralisés

Comme souvent, il n’y a pas de bonne ou mauvaise manière de faire. Le choix d’une architecture à orderbook ou d’un AMM dépend du contexte ainsi que de l’usage qui en est fait.

Dans le contexte actuel et au vu de l’engorgement que connaît le réseau Ethereum par exemple, les AMM semblent être la seule solution viable et utilisable pour l’heure. L’essor des solutions de seconde couche pourrait évidemment renverser la balance.

In fine, les AMM seront préférables pour des situations de swap entre deux jetons et permettront à de nombreux utilisateurs de passer d’un actif à l’autre sans friction. De leur côté, les orderbooks sont plus destinés aux traders, ces derniers pourront y passer des ordres instantanés ainsi que des ordres programmés en toute simplicité.