La fiscalité des cryptomonnaies en France est complexe et évolue d’année en année. Rien de plus normal, le secteur restant malgré tout nouveau et les pouvoirs publics n’y étant pas familiers. Dans les dernières années, l’administration fiscale française avait mis en place un cadre spécifique pour l’imposition des plus-values, soumis à un prélèvement Forfaitaire Unique (PFU) de 30%.

Cette imposition intervient lors de cessions vers des monnaies fiat ou pour l’achat de biens et services. De plus, la déclaration des comptes sur des plateformes d’échange et des transactions imposables est devenue une obligation fiscale. Tout ceci reste vrai, mais des nouveautés se sont introduites dans la loi en 2024. Dans ce guide fiscal, proposé en collaboration avec Waltio, entreprise française dédiée à la fiscalité crypto, nous décryptons vos obligations pour la déclaration 2025 à venir en mai.

Sommaire

- Principes fondamentaux de l’imposition des cryptos

- Fiscalité crypto 2025 : ce qui change pour vos impôts

- Comment déclarer ses cryptos aux impôts ? Les obligations à connaître

- Quand faire votre déclaration fiscale crypto ?

- Calcul des plus/moins-values crypto : méthode et exemples

- Impôts sur le mining, le staking, les NFT et autres cas particuliers

- Fiscalité crypto : quelles sont les cryptos exonérées d’impôt en France ?

- Quels sont les risques à ne pas déclarer ses crypto-actifs ?

- Fiscalité crypto à l’international : comparaison avec la France

- impôt crypto 2025 : faites vous accompagner dans votre déclaration par Waltio

Le Journal du Coin vous propose cet article promotionnel en collaboration avec Waltio.

Principes fondamentaux de l’imposition des cryptos

L’imposition des cryptomonnaies se base sur des événements spécifiques : les cessions crypto/fiat et l’achat de biens ou services en cryptomonnaies.

Les opérations cryptos à cryptos restent neutres fiscalement, même en ce qui concerne les stablecoins. Le PFU de 30% s’applique par défaut, sauf si le total des cessions annuelles ne dépasse pas 305€. Dans ce cas, les plus-values ne sont pas imposables. La grande nouveauté depuis 2024, c’est que vous pouvez décider de ne pas vous soumettre au PFU, mais d’ajouter vos plus-values à vos revenus imposables.

Avec Waltio, vous pourrez visualiser l’option la plus intéressante financièrement pour vous et prendre une décision éclairée. Pour les professionnels, l’imposition en Bénéfices Non Commerciaux (BNC) est la plus habituelle, nécessitant souvent le recours à un expert.

Fiscalité crypto 2025 : ce qui change pour vos impôts

Dans un contexte de remaniement gouvernemental, l’année 2025 n’apporte aucun changement majeur dans le Projet de Loi de finances concernant les cryptos. 2024 avait apporté son lot de nouveautés, signe d’une volonté croissante d’adapter le cadre légal aux spécificités et à l’évolution rapide de ce secteur (bien que le temps ou Bruno Le Maire voulait faire de la France un des champions de la blockchain et des cryptomonnaies nous semble lointain, mais c’est un autre sujet).

Pour rappel, voici les changements légaux majeurs intervenus en 2024 qui impactent donc encore votre déclaration d’impôts crypto pour les revenus de cette année 2025 :

- Option pour le barème progressif : une nouveauté notable est la possibilité offerte aux particuliers d’opter pour l’imposition de leurs plus-values au barème progressif de l’impôt sur le revenu, plutôt qu’au PFU de 30%. Cette option pourrait s’avérer avantageuse pour ceux dont les revenus globaux placent leurs plus-values dans des tranches d’imposition inférieures.

- Statut d’investisseur non professionnel : l’administration fiscale introduit un statut unique pour les particuliers investissant dans les cryptomonnaies. Ils sont classés systématiquement comme des investisseurs non professionnels. Cela simplifie l’approche fiscale, en rendant le PFU applicable par défaut, sauf option pour le barème progressif mentionnée précédemment.

- Changement pour les professionnels : importante modification pour ceux qui opèrent dans le cadre de leurs activités professionnelles. La fiscalité des plus-values issues des cryptomonnaies passe de l’imposition en BIC (Bénéfices Industriels et Commerciaux) à une imposition en BNC (Bénéfices Non Commerciaux).

Il est évidemment crucial de s’informer régulièrement des évolutions, à la fois pour optimiser vos déclaration et mais aussi votre imposition. Tout en respectant les obligations légales. Waltio, en tant que partenaire spécialisé dans la fiscalité des cryptomonnaies, se positionne comme un allié de choix. De quoi naviguer dans ce paysage fiscal en mutation avec des outils adaptés et des conseils avisés. Le tout pour une déclaration sereine et conforme, et pour éviter le redressement.

Comment déclarer ses cryptos aux impôts ? Les obligations à connaître

L’une des principales informations à connaître pour votre déclaration d’impôts 2025. La déclaration implique plusieurs étapes : la déclaration de vos comptes sur des exchanges crypto comme comptes à l’étranger via le formulaire 3916-bis, et la déclaration individuelle des cessions imposables à travers le formulaire 2086. Point d’importance, vous ne devez déclarer que les comptes qui sont tenus pour vous par une entité externes (les exchanges). Pour les cryptomonnaies que vous détenez sur un wallet non-custodial (Metamask, Ledger, etc…), pas besoin de remplir le formulaire.

Quoi qu’il en soit, Waltio facilite ces démarches en vous guidant à travers chaque étape et en pré-remplissant vos documents si vous donnez l’accès aux exchanges que vous utilisez.

Quand faire votre déclaration fiscale crypto ?

La saison fiscale en France a débuté le 10 avril 2025. Pour cette année, les contribuables souhaitant déposer leur déclaration des revenus en format papier devront le faire avant le 20 mai 2025 à 23h59.

Concernant la déclaration en ligne, il y a trois échéances distinctes selon la localisation géographique des contribuables :

- Pour ceux dont le département est numéroté entre 01 (Ain) et 19 (Corrèze), la date limite est le 22 mai 2024.

- Les départements numérotés de 20 (Corse) à 54 (Meurthe-et-Moselle) ont jusqu’au 28 mai 2024

- Les départements allant de 55 (Meuse) à 976 (Mayotte), la limite est fixée au 5 juin 2024.

Calcul des plus/moins-values crypto : méthode et exemples

Le calcul des plus-values et moins-values sur les transactions en cryptomonnaies est un pilier de la déclaration fiscale en France. Pour établir ces montants, l’administration fiscale utilise une formule qui prend en compte:

- le prix de cession

- le prix d’acquisition

- la part de l’actif cédé par rapport à l’ensemble du portefeuille.

Estimez vos impots crypto 2025 avec notre simulateur Fiscal

Vous êtes arrivés jusqu’ici mais trouvez toujours que la fiscalité crypto en France peut sembler complexe ? Pas de panique ! L’outil ci-dessous est conçu pour vous aider à naviguer facilement à travers ces eaux troubles et vous permettra d’estimer de manière approximative vos obligations fiscales pour l’année 2024 en matière de cryptoactifs, en prenant en compte les dernières mises à jour législatives.

Simulation Fiscale

| Votre montant d’impôt à déclarer | 0 € |

| Votre plus-value imposable | 0 € |

| Flat tax | 30% |

Bien que l’outil ci-dessus puisse vous donner une idée, il est impératif de procéder à un suivi rigoureux de chaque transaction, de bien les valoriser et de prendre en compte les cas particuliers comme le mining, le staking, les airdrops, etc. Pour cela, il est impératif d’utiliser des outils conformes à la réglementation française comme Waltio.

Nous espérons toutefois que vous pourrez approcher la saison fiscale avec plus de confiance, en ayant une estimation claire de votre charge fiscale liée aux cryptomonnaies pour l’année 2025.

Exemple pour une cession totale

Vous achetez 1 Bitcoin à 100 000€ et le vendez plus tard quand sa valeur atteint 150 000€. Votre plus-value est de 50 000€. Ces 50 000€ seront alors soumis au prélèvement forfaitaire unique de 30%.

Vous pouvez aussi choisir de les ajouter à votre revenu imposable. C’est une nouveauté de cette année 2025.

Exemple pour une cessions partielle

Imaginons que vous possédez 2 Bitcoins (BTC) achetés pour un total de 200 000€ (100 000€ chacun). Si vous décidez de vendre seulement 1 BTC au prix de 150 000€, comment calcule-t-on la plus-value ?

- Prix total d’acquisition des BTCs : 20 0000€ pour 2 BTCs.

- Prix de cession d’1 BTC : 150 000€.

Calcul :

La plus-value est calculée en prenant le prix de cession du BTC vendu (150 000€) et en le soustrayant du coût d’acquisition proportionnel pour ce BTC. Puisque le coût d’acquisition par BTC est de 100 000€ (200 000€ / 2 BTCs), la plus-value réalisée sur la vente de ce seul BTC est de 50 000€ (150 000€ – 100 000€).

Ce calcul montre que la cession partielle a généré une plus-value de 50 000€, sur laquelle sera appliqué le PFU de 30% ou l’impôt sur le revenu.

Les moins-values, quant à elles, peuvent être déduites des plus-values réalisées dans l’année. Mais elles ne sont pas reportables sur les exercices suivants.

L’utilisation de plateformes comme Waltio peut grandement faciliter ce calcul, notamment grâce à des outils automatisés qui prennent en compte les spécificités du cadre fiscal français. Waltio vous propose également de vous connecter à plus de 700 plateformes d’exchanges, wallets ou protocoles (sans autorisation d’effectuer des opérations bien évidemment). La solution pourra alors calculer vos plus et moins-value.

Un gain de temps non négligeable, mais surtout une façon de s’appuyer sur des professionnels et des outils performants. Extrêmement utile si vous avez réalisés de nombreuses opérations dans l’année.

Impôts sur le mining, le staking, les NFT et autres cas particuliers

Les revenus générés par le mining et le staking sont considérés comme des Bénéfices Non Commerciaux (BNC) et doivent être déclarés en tant que tels. La diversité et la complexité des NFT rendent leur régime fiscal particulier. Actuellement, en l’absence de directives précises de l’administration fiscale, plusieurs régimes peuvent s’appliquer :

- Régime des plus-values sur actifs numériques : traitant les NFT comme des cryptomonnaies, ce régime applique une flat tax de 30% sur les plus-values, générées soit par la cession d’un actif numérique contre une devise, soit par l’achat de biens/services avec des actifs numériques.

- Régime des œuvres d’art ou objets : considérant le NFT comme une œuvre d’art, ce régime offre deux options d’imposition : soit une cession à un taux de 6,5%, soit l’imposition de la plus-value à 36,2%.

L’activité de minage, qui consiste à créer de nouvelles unités de cryptomonnaies, est aussi soumise à l’impôt. Les gains générés par le minage relèvent du régime des bénéfices non commerciaux (BNC), selon l’article 92 du code général des impôts et le BOI-BNC-CHAMP-10-10-20-40 du Bulletin Officiel des Finances Publiques-Impôts

Toutefois, les directives n’étant pas très claires, c’est pour ces zones grises que s’appuyer sur des experts comme Waltio peut vous apporter une tranquillité d’esprit qui vous laissera vous concentrer sur votre collections de petits chats virtuels. De m

Fiscalité crypto : quelles sont les cryptos exonérées d’impôt en France ?

Pour l’année 2025, un principe de base demeure : toutes les cryptomonnaies sont sujettes à l’imposition dès lors qu’elles sont échangées contre des monnaies ou contre des biens ou des services. Cette règle s’applique uniformément à l’ensemble du spectre des actifs numériques, sans exception (stablecoins inclus).

Quelques incertitudes persistent sur la déclaration des revenus liés à la DeFi, issus du lending, du staking, etc… Quoi qu’il en soit, nous vous recommandons de faire preuve de bonne foi dans vos déclarations. Et en cas d’incertitude de vous tourner vers des professionnels qui sauront vous épauler.

Quels sont les risques à ne pas déclarer ses crypto-actifs ?

Attention ! Ne pas déclarer ses actifs numériques et les transactions associées peut entraîner de lourdes sanctions financières. Celles-ci peuvent aller de simples amendes à de potentielles poursuites pour fraude fiscale. L’administration fiscale dispose de moyens de plus en plus sophistiqués pour traquer les incohérences et les omissions dans les déclarations des contribuables. En outre, les plateformes qui collaborent avec l’état français (Binance par exemple) ont l’obligation de transmettre les informations demandées par l’administration.

Ne pas déclarer (volontairement ou par oubli) ses comptes sur les exchanges ou ses plus-values de cession peut s’avérer très risqué. En effet, si c’est votre cas, vous vous exposez à une amende forfaitaire par compte non déclaré de 750€ à 125 000€ (1 500€ à 250 000€ si celui-ci est basé dans un pays non coopératif avec la France). En cas de redressement fiscal, vous devrez vous acquitter d’une majoration de vos impôts qui peut aller jusqu’à 80% des sommes dûes.

Par ailleurs, si vous êtes reconnu coupable de fraude fiscale, vous serez pénalement responsable : les sanctions peuvent alors être beaucoup plus lourdes, avec inscription au casier judiciaire.

C’est d’ailleurs une des véritables valeur ajoutée de Waltio : en utilisant leur service, vous confiez votre déclaration à des professionnels du secteur, qui connaissent la législation sur le bout des doigts et qui pourront vous accompagner efficacement. Une véritable tranquillité d’esprit, qui vous laissera le temps de vous concentrer ailleurs.

Fiscalité crypto à l’international : comparaison avec la France

La fiscalité des cryptomonnaies varie significativement d’un pays à l’autre. Certains pays ont adoptés une approche attractive pour attirer les entreprises et les talents de l’écosystème.

On peut citer ici, l’Allemagne, le Portugal, la Suisse ou la Belgique, qui offrent des cadres fiscaux plus favorables avec des exonérations totales des plus-values pour les particuliers. Avant de planifier votre déménagement, pensez tout de même à vous renseigner sur les dernières évolutions, car les cadres légaux changent rapidement.

Il est important de noter qu’un nouveau règlement européen sur les marchés de crypto-actifs (Markets in Crypto-Assets, ou plus connu sous l’acronyme MiCA) a été publié au Journal officiel de l’Union européenne le 9 juin 2023. Il sera applicable à partir du 30 décembre 2024, à l’exception des dispositions sur les stablecoins qui entreront en application dès le 30 juin 2024. Ce règlement va harmoniser le cadre réglementaire au niveau européen, les différences dans l’imposition des cryptos ont donc vocation a s’estomper au sein de l’UE.

impôt crypto 2025 : faites vous accompagner dans votre déclaration par Waltio

Waltio est une entreprise française, mais c’est surtout l’indispensable allié pour votre déclaration d’impôts en ce qui concerne les cryptomonnaies. En effet, la plateforme propose une solution qui simplifie significativement vos obligations envers l’administration.

L’un des avantages majeurs de Waltio réside dans sa capacité à se connecter directement aux plateformes d’échange. Grâce à cette fonctionnalité, Waltio peut automatiquement recueillir les informations nécessaires pour pré-remplir les formulaires d’impôts français.

Notamment les formulaires obligatoires 3916-bis pour la déclaration des comptes étrangers et 2086 pour les plus-values. Cette approche permet non seulement d’éliminer les erreurs manuelles potentielles mais aussi de gagner un temps précieux.

Au-delà de cette commodité, Waltio offre une interface intuitive accompagnée de conseils fiscaux sur mesure, adaptés à la situation de chaque utilisateur. Cette assistance couvre toute la gamme des obligations fiscales, des plus simples aux plus complexes, et est constamment mise à jour pour refléter les dernières évolutions législatives.

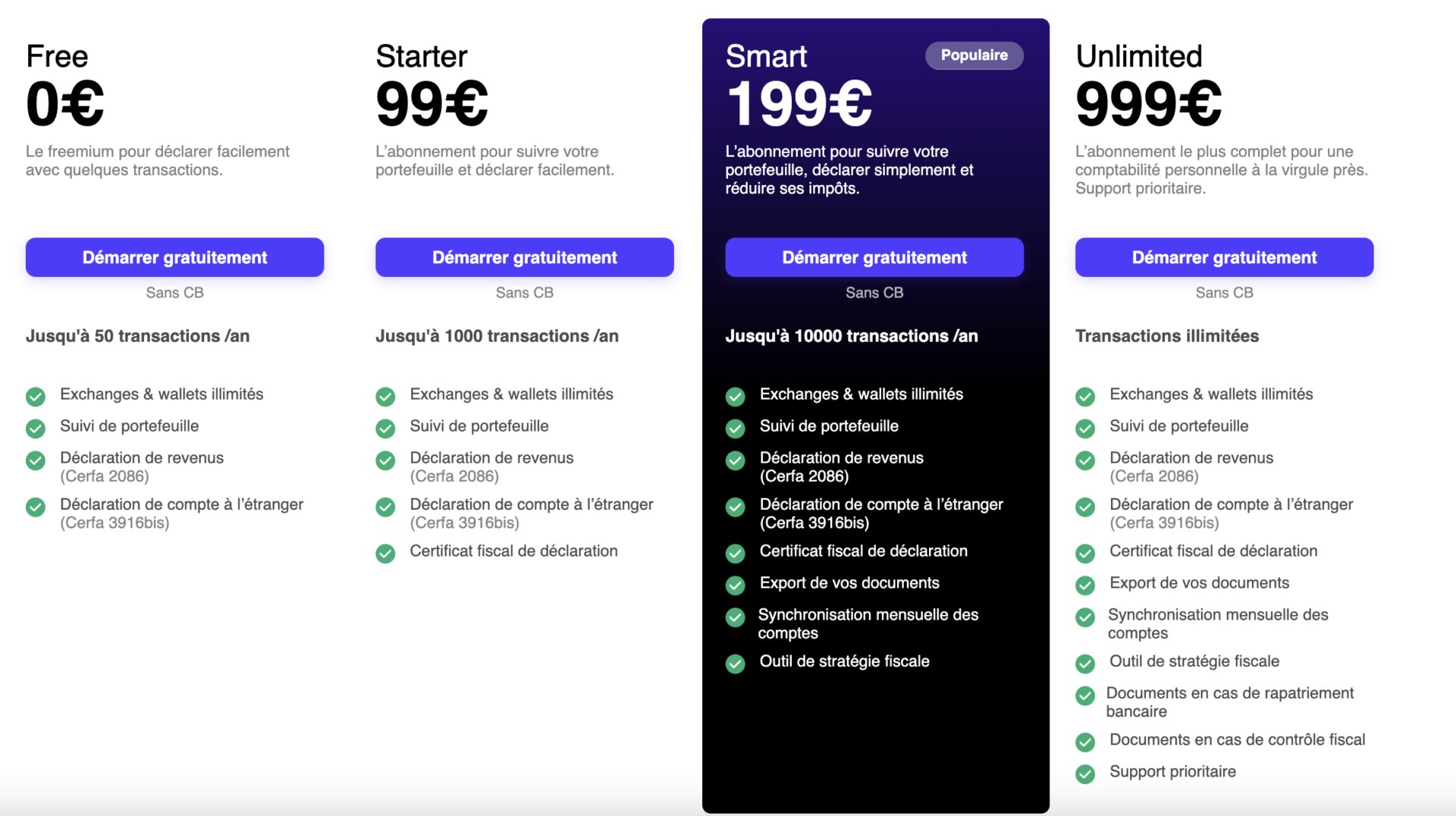

La promesse de Waltio est double : simplifier la vie des investisseurs en cryptomonnaies en rendant la déclaration d’impôts presque sans effort, et assurer la conformité totale avec les exigences fiscales françaises. En optant pour Waltio, vous bénéficiez à la fois d’un outil à la fois puissant et et de solutions pédagogiques. Le tout avec plusieurs offres, adaptées à vos besoins et à votre volume de transactions.

Le temps de la déclaration d’impôts sur les cryptomonnaies en France pour l’année 2025 est arrivé. Face à la complexité des réglementations et aux risques associés à une déclaration incorrecte ou incomplète, s’appuyer sur des outils spécialisés comme Waltio vous fera gagner un temps précieux et vous protégera des erreurs. L’entreprise française, par sa capacité à simplifier le processus de déclaration grâce à sa technologie de connexion aux plateformes d’échange et son expertise en fiscalité des cryptomonnaies, représente un atout inestimable pour les investisseurs.