Faire fructifier ses cryptomonnaies… mais pas sans risques – Qu’est-ce que le yield farming ?

L’écosystème DeFi ne cesse de faire parler de lui. En l’espace de quelques mois, les fonds impliqués dans les protocoles qui le composent ont été multipliés par dix. Avec cet engouement, un nouveau phénomène est apparu : le yield farming. Revenons ensemble sur cette pratique qui enflamme la DeFi.

Histoire du yield farming

Avant de comprendre le phénomène du yield farming, revenons ensemble sur l’émergence de ce terme.

À la fin de l’année 2019, de plus en plus de protocoles hébergés sur Ethereum commencent à faire parler d’eux. Uniswap, Compound ou encore Aave, leurs noms ne vous sont probablement pas inconnus.

La DeFi sur Ethereum, pour les nuls »

Ces protocoles sont arrivés sur le devant de la scène avec une proposition de valeur intéressante : proposer aux utilisateurs des services financiers classiques de manière décentralisée.

Ainsi, l’ensemble de ces protocoles proposent des intérêts à leurs utilisateurs ayant déposé des cryptomonnaies dans les pools de liquidités du protocole.

Jusqu’ici les mécanismes étaient relativement basiques : vous déposiez des cryptomonnaies sur les protocoles et vous étiez récompensés en frais, qu’ils soient générés par des échanges dans le cas d’Uniswap ou qu’ils soient générés par les prêts contractés par d’autres utilisateurs du protocole.

Cependant tout à changé avec l’arrivée de la pool Uniswap subventionné par Synthetix. Ainsi, Synthetix a souhaité trouver un moyen d’inciter les utilisateurs à fournir des liquidités au moment de la sortie de la pool sETH/ETH sur Uniswap. Pour se faire, Synthetix a commencé à récompenser les premiers participants en leurs versant des jetons SNX. De ce fait, les fournisseurs de cette pool généraient deux types de récompenses :

- Les récompenses issues des frais d’échanges générés par la pool,

- Les récompenses en SNX issues de l’incitation de Synthetix.

C’est ainsi que le terme de yield farming est apparu. Il s’est pas la suite démocratisé avec la prolifération des jetons de gouvernance à travers l’écosystème DeFi.

Par la suite, les plateformes d’échanges centralisées ont commencé à proposer des stratégies de yield farming, de peur de se laisser dépasser par l’engouement autour des protocoles décentralisés.

Le yield farming c’est quoi alors ?

Comme nous avons pu le voir, le yield farming fait référence aux stratégies qui visent à optimiser les rendements générés par les cryptomonnaies déposés sur les différents protocoles de la DeFi.

Patate douce, sushis, projets délirants : les risques du yield farming sauvage »

Longuement limitées aux dépôts sur une unique plateforme, les stratégies de yield farming ont depuis évolué pour tirer parti de l’imbrication des différents protocoles DeFi dans le but d’additionner les récompenses.

Opportunités et mises en garde

Comme lors du mouvement des ICOs en 2017, le phénomène du yield farming comprend autant de bonnes opportunités… que de mauvaises. Par exemple, CoinGecko propose un classement des pools permettant de faire du yield farming. Dans ce classement, nous retrouvons tout type de rendements allant de quelques pour cent annuels à plusieurs milliers (!) selon les stratégies.

Plusieurs facteurs sont alors importants à prendre en compte.

Dans un premier temps, il est important de regarder la plateforme qui propose la stratégie. En effet, chaque jour de nouvelles plateformes DeFi voient le jour, cependant toutes ne sont pas réputées. Certaines sont même extrêmement risquées à l’utilisation, car non auditées.

Dans un second temps, il faut regarder les actifs impliqués dans la pool. Une fois de plus, avec ces plateformes viennent souvent des jetons de gouvernances, eux aussi pour la plupart non-audités.

En définitive, pour minimiser les risques, nous préférerons les plateformes et les cryptomonnaies auditées et reconnues. Évidemment, la minimisation des risques entraîne de facto une minimisation des rendements.

Des stratégies de yield farming pour toutes les bourses

Vous n’êtes probablement pas sans savoir qu’Ethereum traverse actuellement une phase de congestion intense. De ce fait, les frais de transactions ont atteint des niveaux records sur le réseau.

En raison de ces frais anormalement hauts, il est primordial d’ajuster ses stratégies de yield farming afin de s’assurer que nos rendements ne soient pas dilapidés en frais de transaction.

Pour ce faire nous allons explorer deux stratégies totalement différentes.

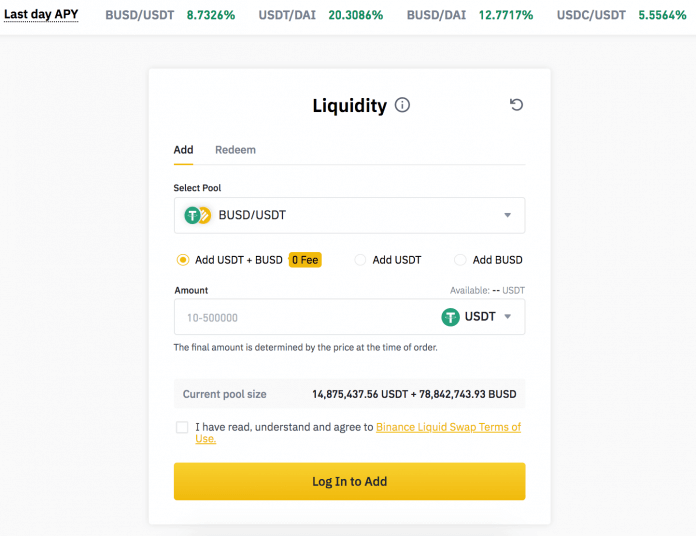

Binance Liquidity Swap

La première solution s’adresse principalement aux utilisateurs souhaitant investir des petites sommes. L’objectif ici sera de tester le yield farming, tout en s’assurant que les rendements ne soient pas intégralement perdus en frais de transaction.

Pour ce faire, nous allons nous tourner vers des stratégies de yield farming centralisées, comme celle proposée par Binance avec Binance Liquidity Swap.

Avec ce nouveau produit, Binance introduit une version centralisée d’une plateforme d’échange basée sur des pools de liquidités, sur le même modèle que les DEXs de la finance décentralisée.

Au moment de la rédaction de cet article, Liquidity Swap dispose des 4 pools BUSD/USDT, USDT/DAI, BUSD/DAI et USDC/USDT qui annoncent des rendements annualisés entre 5 et 20%.

Pourquoi cette stratégie est-elle conseillée pour les petites bourses ? Parce qu’elle permet de prendre part au yield farming sans passer par Ethereum. De ce fait, elle permet de prendre position ainsi que de récupérer ses gains sans payer les frais de transactions faramineux pratiqués sur Ethereum.

Évidemment, comme cette stratégie va à l’encontre de l’adage “Not your keys, not your coins”, celle-ci est déconseillée aux personnes disposant de larges portefeuilles, ou qui sont intransigeants sur la décentralisation.

Yearn et les yVaults

Pour cette seconde stratégie de yield farming, nous allons nous tourner vers le protocole décentralisé Yearn. Comme nous allons avoir recours à Yearn, cela implique que nous devrons nous exposer aux frais de transactions d’Ethereum et de ce fait cette stratégie conviendra mieux aux moyens à gros portefeuilles.

Ainsi, Yearn propose plusieurs produits appelés yVault. Chacun de ces “vaults” ou coffre-forts est un programme qui optimise automatiquement les stratégies de yield farming sur un actif donné. Au total, Yearn propose 9 yVaults :

- ETH/WETH

- YFI

- yDAI+yUSDC+yUSDT+yTUSD (yCRV)

- crvBUSD

- crvBTC

- DAI

- TUSD

- USDC

- USDT

Ces neuf coffres-forts proposent des rendements annualisés allant de 0,05 à 13,28%, au moment de la rédaction de cet article.

Dans les faits, les vaults vont utiliser les actifs qu’ils contiennent en les déposant sur le, ou les, protocoles bénéficiant des meilleurs rendements. Pour calculer le meilleur rendement, les yVaults prennent en compte les intérêts générés par les protocoles, les récompenses issues d’incitation ainsi que les jetons de gouvernance gagnés via le liquidity mining.

Par exemple, lorsque vous utilisez le vault DAI celui-ci peut : déposer les DAI sur Compound ce qui entraînera la génération de cDAI. Puis déposer les cDAI fraîchement générés sur Balancer. Au final, cela permet un gain en jeton COMP sur le DAI déposé sur Compound et de jetons BAL sur les cDAI déposés sur Balancer, en plus des intérêts fournis par Compound et les frais de transaction récoltés sur la pool Balancer. Une véritable cascade de l’investissement, comme certains pouvaient déjà s’y essayer avec l’outil Furucombo !

Quelques stratégies supplémentaires

Nous allons à présent détailler quelques stratégies supplémentaires, pour vous permettre de trouver celle qui conviendra le mieux à votre portefeuille et à vos idéaux. Nous allons pour cela proposer des stratégies aussi bien centralisées que décentralisées.

Stratégies centralisées :

- Les plateformes de prêts et d’épargnes centralisées comme BlockFi ou Celcius. Elles permettront de générer vos premiers intérêts sur vos cryptos, sans se soucier des frais de transactions.

- Les plateformes d’échanges à pool de liquidités centralisées comme Binance Liquidity Swap. Cela permet de générer des intérêts via les frais de transactions perçus par la plateforme.

Stratégies décentralisées :

- Les plateformes de prêts et d’épargnes centralisées comme Compound ou Aave. Elles permettent de générer des intérêts sur des ERC-20 de manière décentralisée.

- Les plateformes d’échanges décentralisées comme Uniswap ou Balancer. Elles permettent de générer des intérêts grâce aux frais d’échange récupérés lors de chaque swap.

- Coupler les stratégies précédentes en y ajoutant les récompenses issues liquidity mining. Dans ce cas, cela revient à déposer ses liquidités dans les pools bénéficiant du processus de liquidity mining sur Compoud, Uniswap ou Balancer dans le but de générer des jetons de gouvernance, en plus des récompenses énoncées précédemment.

- Utiliser les yVaults de Yearn qui composent automatiquement entre l’ensemble des stratégies décentralisées présentées ci-dessus.

Comme nous venons de le voir il existe une multitude de stratégies pour prendre part au yield farming, et ce quel qu’il soit l’épaisseur de votre portefeuille. Malgré tout, il convient de rester vigilant avant de prendre part à ces stratégies au risque de commettre des erreurs irréversibles.