Qu’est-ce qu’une Liquidity Pool ?

La finance décentralisée est un écosystème en constante évolution. Avec elle, de nouveaux concepts, pas toujours simples à appréhender, voient le jour. Parmi ces concepts, vous avez sans doute dû entendre parler des Liquidity Pools, véritable colonne vertébrale de protocoles comme Uniswap ou encore Compound. Voyons ensemble ce que sont ces fameuses liquidity pools.

Qu’est-ce qu’une Liquidity Pool ?

Les Liquidity Pool (ou réserve de liquidités) sont des réserves de jetons bloqués dans un smart contract. Ces dernières sont utilisées dans divers projets, comme les plateformes d’échanges décentralisés ou encore les protocoles de lending.

Tout comprendre au fonctionnement des smart contracts »

Ainsi, ces réserves sont utilisées par deux types d’acteurs :

- Les fournisseurs de liquidités.

- Les utilisateurs de ces liquidités.

D’un côté, les fournisseurs de liquidités déposent des jetons dans la réserve en échange d’une récompense (frais, intérêts, etc.). De l’autre, les utilisateurs de ces liquidités accèdent à ces dernières pour effectuer diverses actions telles que des échanges ou encore des emprunts.

Avant de comprendre leur fonctionnement, revenons ensemble sur le problème qu’elle résolve.

Pourquoi les Liquidity Pool ?

Comme nous l’avons vu, ces réserves communes de liquidité sont utilisées par des protocoles ayant des buts diamétralement opposés. En effet, celles-ci sont aussi bien utilisées par des protocoles d’échange décentralisés (DEXs) comme Uniswap ou Balancer, que par des protocoles de prêts comme Compound ou Aave.

Dans l’ensemble de ces cas, elles répondent à un même besoin : assurer la présence de liquidité, en tout temps, dans le protocole.

Le cas des échanges décentralisés

Le cas des échanges décentralisés semble le plus propice pour comprendre leur utilité.

Vous êtes probablement familier avec des services comme Coinbase ou Binance. Ces plateformes d’échanges fonctionnent grâce à un système appelé order book (carnet d’ordre).

Dans ce modèle, les acheteurs et vendeurs se réunissent pour placer leurs ordres respectifs. Pour que les échanges aient lieu, il faut que le prix fixé par l’acheteur soit le même que celui fixé par le vendeur.

Pour ce faire, des acteurs appelés market makers entrent en jeu. Ce sont des particuliers, professionnels ou entreprises, assurant que chaque ordre soit complété en apportant des liquidités propres, espérant profiter du spread (différence entre prix de vente et d’achat) sur un marché donné. Ce sont ces market makers qui permettent d’assurer la liquidité et l’utilisabilité d’un échange.

Cependant, ce mécanisme est extrêmement compliqué à mettre en place de manière décentralisée. En effet, l’activité de market maker nécessite de placer ou de retirer en permanence des ordres de vente ou d’achat.

De piètres performances

Cependant, les blockchains actuelles présentent de piètres performances en termes d’actions réalisables dans un temps réduit. En d’autres termes, le manque de transaction par seconde rend les orders books décentralisés très peu performants.

Également, contrairement à Binance ou Coinbase, chaque ordre publié dans un order book sur Ethereum coûte des frais en gas, que celui-ci soit complété ou non. De ce fait, un market maker sur Ethereum se ruinerait en frais de gas, avant même de profiter des potentiels bénéfices de son activité.

C’est pourquoi il a fallu trouver une nouvelle solution, pour assurer des échanges décentralisés. Cette solution réside dans l’utilisation des Liquidity Pools et le recours à des teneurs de marché automatisés.

Comment fonctionne une Liquidity Pool ?

Leur fonctionnement est relativement basique. Les fournisseurs de liquidités approvisionnent des jetons en échange d’une récompense. Après quoi, quiconque peut utiliser ces liquidités en fonction des mécanismes du protocole.

Le cas Uniswap

Car c’est l’exemple le plus parlant, nous allons décrire le fonctionnement des pools Uniswap. Dans ce cas, les fournisseurs de liquidités déposent une paire d’actifs, par exemple, la paire DAI/ETH. Un ratio de 50/50 est fixé par le protocole, de ce fait, lorsqu’un utilisateur ajoute 1 ETH à cette paire, il doit obligatoirement apporter la même valeur en DAI.

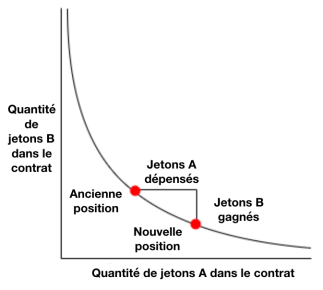

Par la suite, quiconque souhaite faire un échange entre l’un ou l’autre des actifs tapera d’un côté de la pool en déposant de l’autre. Par exemple, si nous souhaitons échanger de l’ETH en DAI, le protocole prend notre ETH et nous envoie en échange la valeur en DAI correspondante.

Afin d’assurer que le protocole dispose en permanence de liquidités, celui-ci utilise une formule de market maker automatique. Ainsi, lors d’un swap, le montant retourné est basé sur le rapport entre les deux jetons de la pool (dans notre cas ETH/DAI). Cependant, plus l’ordre que vous passez est important par rapport à la taille de la pool, plus le taux que vous obtiendrez au fur et à mesure que le ratio se déplace le long de la courbe est mauvais. Ce phénomène est appelé slippage.

Évidemment, d’autres protocoles utilisent des formules différentes. Par exemple Balancer permet de créer des pools ayant des ratios différents du classique 50/50. De leur côté, les protocoles de lending utilisent également des pools de liquidités avec un fonctionnement relativement similaire.

Et voilà, nous avons fait le tour des fameuses liquidity pool ! Bien que le concept en lui-même ne soit pas particulièrement compliqué, il fait office de révolution dans l’écosystème de la finance décentralisée. Depuis son essor, de nombreux protocoles l’ont adopté. Parmi eux, Uniswap, Balancer, Compound, Pooltogether, Nexus Mutual et tant d’autres. L’avenir nous amènera probablement de nouveaux projets et de nouvelles manières d’utiliser les liquidity pools.