Comment améliorer Bitcoin ? les trois principales propositions pour plus de scalabilité

Bitcoin est quelque chose de peu scalable mais il est possible d’accroître son volume de transferts économiques sans altérer ses propriétés centrales. Passons en revue les trois principales propositions qui permettraient de faire passer Bitcoin à l’échelle supérieure.

Qu’est-ce que la scalabilité ?

La scalabilité, de l’anglais scalability, désigne la capacité d’un système à continuer de fonctionner de manière normale à mesure que le nombre d’utilisateurs augmente. On parle aussi d’extensibilité, de capacité à passer à l’échelle ou de capacité à monter en charge.

Dans le cas de Bitcoin, il s’agit de traiter un plus grand nombre de transferts monétaires tout en conservant un niveau de sécurité identique, c’est-à-dire en faisant en sorte que sa résistance à la double dépense, sa résistance à la censure et sa résistance à l’inflation restent à peu près les mêmes.

La capacité transactionnelle sur la chaîne de Bitcoin est mesurée par la dimension des blocs de transactions. Originellement, le contenu des blocs n’était pas explicitement restreint, mais était implicitement limité par la taille maximale des messages de protocole pair–à-pair, qui était alors de 32 Mio. En septembre 2010, une taille limite des blocs de 1 Mo a été ajoutée discrètement au protocole par Satoshi Nakamoto, dans le but initial d’empêcher les attaques par déni de service (le nombre de transactions était alors très loin d’atteindre cette limite). Plus tard, en août 2017, la mise à niveau SegWit a modifié en profondeur de la façon de mesurer les blocs avec l’introduction du concept de poids : la limite sur le poids des blocs a été alors portée à 4 millions d’unités, ce qui correspondait (grosso modo) à l’augmentation de la taille maximale des blocs à 2 Mo.

Cette limite a fait l’objet d’une longue discorde dans la communauté, durant le débat sur la scalabilité de Bitcoin qui a fait rage pendant quatre longues années entre 2013 et 2017. Certains voulaient l’augmenter de façon substantielle, d’autres juste un peu, d’autres encore la conserver telle quelle.

C’est durant cette période que l’on a vu trois propositions de méthode de scalabilité émerger :

- L’augmentation de la capacité transactionnelle sur la chaîne ;

- L’étalon-bitcoin, c’est-à-dire la délégation à des intermédiaires de confiance ;

- L’utilisation de surcouches, comme l’illustre le réseau Lightning.

Dans cet article, nous allons voir quelles sont les avantages et leurs inconvénients de ces propositions.

1. L’augmentation de la taille des blocs

Le première proposition pour permettre à Bitcoin de monter en charge est la plus simple : l’augmentation progressive de la taille limite des blocs dans le but d’accompagner l’acroissement de l’activité. C’est celle qui est présentée dans le livre blanc de Bitcoin, publié par Satoshi Nakamoto le 31 octobre 2008.

Cette méthode est basée sur le progrès technique réduisant le coût de gestion d’un nœud. Celui-ci peut provenir de l’optimisation logicielle (liée ou non au protocole) ou de l’amélioration du matériel informatique. Dans le second cas, on évoque parfois la loi de Moore, qui est un conjecture énoncée par Gordon E. Moore en 1965 ayant postulé que la complexité des semi-conducteurs doublait chaque année, loi qui se retrouve dans le livre blanc.

Nénamoins, lorsque Satoshi a dévoilé Bitcoin en 2008, tout le monde n’a pas été d’accord avec lui. La première personne à avoir commenté le modèle, le cypherpunk James A. Donald, a ainsi déclaré dans son courriel du 2 novembre :

« Nous avons vraiment, vraiment besoin d’un tel système, mais si je comprends bien votre proposition, il ne semble pas pouvoir s’adapter à la taille requise. »

Ce à quoi Satoshi a répondu quelques heures plus tard :

« Bien avant que le réseau n’atteigne cette taille, les utilisateurs pourront utiliser la vérification de paiement simplifiée (section 8) pour contrôler les doubles dépenses, ce qui ne nécessite que la chaîne des entêtes de bloc, soit environ 12 Ko par jour. Seules les personnes essayant de créer de nouvelles pièces auront besoin d’exécuter des nœuds de réseau. Au début, la plupart des utilisateurs feront tourner des nœuds du réseau, mais à mesure que le réseau se développera au-delà d’un certain point, cette tâche sera de plus en plus déléguée à des spécialistes possédant des fermes de serveurs composées de matériel spécialisé. Une ferme de serveurs n’aura besoin que d’un seul nœud sur le réseau et le reste du réseau local sera connecté à ce nœud.

La bande passante n’est peut-être pas aussi prohibitive que vous le pensez. Une transaction typique est d’environ 400 octets (la cryptographie sur les courbes elliptiques est agréablement compacte). Chaque transaction doit être diffusée deux fois, soit 1 Ko par transaction. Visa a traité 37 milliards de transactions au cours de l’années fiscale 2008, soit une moyenne de 100 millions de transactions par jour. Un tel nombre de transactions nécessiterait 100 Go de bande passante, soit la taille de 12 DVD ou de 2 films en qualité HD, ou encore environ 18 $ de bande passante au prix actuel.

Si le réseau devait atteindre cette taille, cela prendrait plusieurs années, et d’ici là, l’envoi de 2 films en HD sur internet ne semblera probablement pas être un gros problème. »

De cette manière, pour Satoshi Nakamoto en 2008, les utilisateurs devaient utiliser la vérification de paiement simplifiée (abrégée en SPV), laissant la gestion d’un nœud complet aux mineurs, conception qui se retrouve aujourd’hui dans la philosophie de Bitcoin SV.

Il semble que la vision de Satoshi ait un peu évolué à mesure que l’implémentation de son invention prenait forme, comme le laissent penser son ajout de la limite sur la taille des blocs et sa volonté affichée de conserver une chaîne relativement légère. Néanmoins, il considérait tout de même d’augmenter cette limite assez rapidement, tel que le démontre sa réponse à Jeff Garzik en octobre 2010, et n’avait pas renoncé à sa conception originelle. Il écrivait ainsi à Mike Hearn le 29 décembre 2010 :

« Une limite plus élevée peut être introduite progressivement une fois que nous avons une utilisation réelle plus proche de la limite et que nous nous assurons que cela fonctionne bien.

Un jour, lorsque nous aurons des implémentations fonctionnant uniquement en mode client, la taille de la chaîne de blocs n’aura plus beaucoup d’importance. D’ici là, tant que tous les utilisateurs ont toujours à télécharger la chaîne de blocs entière pour commencer, il est bon de pouvoir la maintenir à une taille raisonnable. »

Satoshi n’a de toute évidence pas eu le temps de voir apparaître les premiers portefeuilles SPV émerger (grâce notamment à la contribution de Mike Hearn), ni d’en observer les limitations. Certes ces portefeuilles permettent à l’utilisateur de vérifier ses transactions sans avoir à faire confiance à quiconque, mais ils n’ont aucun impact direct ni sur la confirmation des transactions, ni sur la définition du protocole. Il s’ensuit qu’une trop grande charge transactionnelle résulte en une augmentation du risque de censure (par réduction de la décentralisation potentielle du minage) et du risque d’altération néfaste du protocole (par réduction de la décentralisation potentielle du commerce), comme un changement de politique monétaire par exemple.

Satoshi avait donc tort sur ce point.

Cependant, cela ne dit rien sur le niveau correct de la capacité transactionnelle maximale, qui est lié à l’évaluation subjective que se fait chacun des attaques potentielles qui pourraient avoir lieu contre Bitcoin. Quelqu’un peut ainsi soutenir que tel niveau est suffisamment bas pour avoir un degré de sécurité qui lui convient, mais que tel autre niveau est peut-être trop élevé. Le débat sur la taille idéale à adopter peut être totalement distinct de la reconnaissance (ou non) du compromis réalisé entre la capacité transactionnelle et la sécurité du protocole.

L’augmentation de la taille des blocs n’est donc une méthode de scalabilité que dans la mesure où elle suit le progrès logiciel et matériel lié à la gestion d’un nœud. Une modification allant au-delà de ce seuil compromet le propriété de résistance à la censure et de résistance à l’inflation de Bitcoin, quelle que soit la capacité transactionnelle maximale choisie initialement.

>> Jouez la sécurité en investissant sur des devises cryptos de référence avec Swissborg <<

2. L’étalon-bitcoin

La deuxième proposition de passage à l’échelle de Bitcoin est celle de l’étalon-bitcoin, qui consiste en la formation d’un système bancaire basé sur Bitcoin. Cette méthode ferait du bitcoin une monnaie de réserve, un or numérique, un étalon qui soutiendrait le système financier mondial.

Techniquement, cela consisterait pour des services en tous genres à émettre des substituts monétaires, numériques ou physiques, pour le compte de leurs clients, prenant en charge la conservation des bitcoins pour eux. Ces services pourraient également emprunter de l’argent et accorder des prêts à ses clients, ce qui feraient d’eux des banques.

Cette méthode permettant d’accroître le volume d’échanges économiques a été proposée pour la première fois par Hal Finney le 30 décembre 2010, qui défendait l’application d’un modèle de banque libre basé sur le bitcoin :

« En fait, il existe une très bonne raison pour que les banques adossées au bitcoin existent et émettent leur propre argent liquide numérique, échangeable contre du bitcoin. Bitcoin lui-même ne peut pas passer à l’échelle pour que chaque transaction financière dans le monde soit diffusée publiquement et incluse dans la chaîne de blocs. Il doit y avoir un niveau secondaire de systèmes de paiement, plus léger et plus efficace. De même, le temps nécessaire à la finalisation des transactions en bitcoin ne sera pas pratique pour les achats de moyenne et grande valeur.

Les banques adossées au bitcoin résoudront ces problèmes. Elles pourront fonctionner comme les banques le faisait avant la nationalisation de la monnaie. Les différentes banques pourront avoir des politiques différentes, certaines plus agressives, d’autres plus conservatrices. Certaines auront des réserves fractionnaires tandis que d’autres pourront être adossées à 100 % au bitcoin. Les taux d’intérêt pourront varier. L’argent liquide émis par certaines banques pourra se négocier à un prix inférieur à celui émis par d’autres banques.

George Selgin a élaboré en détail la théorie de la libre concurrence bancaire, et il affirme qu’un tel système serait stable, résistant à l’inflation et autorégulé.

Je pense que tel sera le destin ultime du bitcoin, à savoir être la « monnaie de base » qui sert de monnaie de réserve aux banques qui émettent leur propre argent liquide numérique. La plupart des transactions en bitcoin se feront entre banques, pour régler les transferts nets. Les transactions en bitcoin effectuées par des particuliers seront aussi rares que… eh bien, que les achats en bitcoin le sont aujourd’hui. »

Cette thèse a été ensuite soutenue par l’économiste Saifedean Ammous dans son livre L’étalon-bitcoin (The Bitcoin Standard en anglais) en 2018, qui l’a popularisée auprès de la communauté ainsi que du grand public. Dans ce livre, ce dernier écrivait notamment :

« Bitcoin peut être vu comme un système nouveau et émergent de monnaie de réserve pour les transactions en ligne, dans lequel les banques en ligne émettront des jetons adossés au bitcoin pour leurs utilisateurs, tout en gardant leurs réserves en bitcoins dans un stockage hors-ligne. Chaque individu pourra auditer en temps réel les possessions de l’intermédiaire, et des systèmes de vérification et de réputation permettront de s’assurer qu’aucune inflation n’a lieu. »

Aujourd’hui, ce modèle existe déjà bien plus qu’on ne se l’imagine, que ce soit dans le cadre des plateformes d’échange, des institutions financières ou des casinos en ligne. Ce type de service permet en effet d’effectuer des transactions qui ne pourraient pas autrement être effectuées. Par exemple, en ce qui concerne les places de marché, il semble évident que la chaîne de blocs de Bitcoin ne pourrait pas exécuter l’ensemble des ordres d’achat et de vente, d’où l’idée de recourir à un tiers de confiance centralisé afin d’obtenir un prix précis et instantané.

Même si cette délégation est relativement populaire, il ne s’agit pas réellement d’une méthode de scalabilité de Bitcoin. En effet, elle ne permet pas de conserver les caractéristiques de la cryptomonnaie.

Tout d’abord, le système bancaire résultant n’est pas résistant à la censure. Même si les banques individuelles n’ont pas forcément d’intérêt économique à empêcher les transferts et à geler vos comptes, ce n’est pas le cas des États qui imposent les réglementations. On le voit aujourd’hui avec la généralisation de la connaissance du client (KYC) à tous les services proposant une gestion de crypto-actifs.

Ensuite, la résistance à l’inflation est beaucoup moins utile pour celui qui détient du bitcoin dans une telle banque. D’une part, même si la banque pratique la réserve intégrale, elle demandera pour cela des frais de garde qui amoindriront la richesse conservée par l’utilisateur. D’autre part, si cette banque pratique la réserve fractionnaire, alors les bitcoins supposés du client seront dilués dans l’ensemble des substituts générés par le crédit. L’auditabilité de la chaîne de blocs ne changera rien puisque ces banques refuseront simplement qu’on puisse suivre leurs transactions, dans le but de préserver leur confidentialité et d’empêcher toute panique bancaire.

Les partisans de cette théorie objectent qu’il n’existera pas de prêteur en dernier ressort, puisqu’il sera impossible de créer plus de bitcoins qu’il n’est prévu par le protocole. Néanmoins, c’est ignorer que la définition du protocole dépend de l’activité économique vérifiée par les nœuds. Si un tel système en venait à se généraliser, alors il générerait la quasi-totalité de l’activité économique par les règlements effectués entre les différentes banques. Un simple décret suffirait alors pour créer de nouveaux bitcoins, et exclure par là les derniers utilisateurs qui continueraient de faire fonctionner des nœuds dans leur garage.

L’étalon-bitcoin conduirait donc au même résultat que l’étalon-or : une monnaie gérée exclusivement par l’arbitraire d’une autorité centrale, ce qui est aux antipodes de ce pour quoi Bitcoin existe. C’est pourquoi cette méthode pour accroître l’utilité de Bitcoin ne peut pas être étendue plus que de raison, si l’on souhaite un avenir pérenne et serein à la cryptomonnaie.

3. Le passage en surcouche

La troisième proposition permettant à Bitcoin de grandir est le passage en surcouche, c’est-à-dire l’utilisation de protocoles technologiques basés sur Bitcoin ayant pour but d’assurer le traitement d’un plus grand nombre de transferts économiques. Bitcoin est alors utilisé comme un protocole de règlement qui sert fondation à ces protocoles. On compare souvent ce type de solution à la suite des protocoles internet, qui est organisée en couches multiples dépendantes (TCP dépend de IP par exemple).

Dans cette proposition, le compromis de sécurité est partiel (seuls certains bitcoins sont concernés) et limité dans le temps (ces bitcoins peuvent être récupérés sur la chaîne à tout moment), par opposition au compromis de sécurité imposé par l’augmentation de la taille limite des blocs qui est total et persistant.

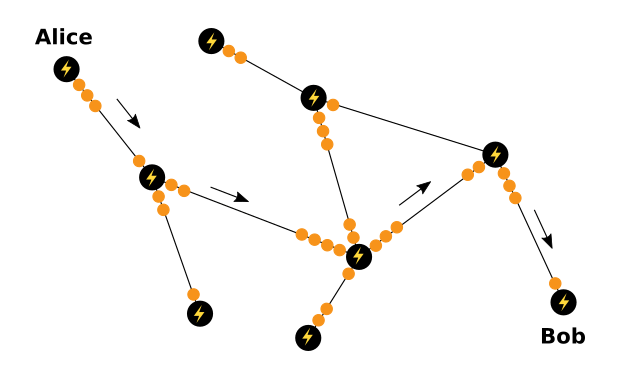

Le surcouche la plus connue et la plus populaire est le réseau Lightning (ou Lightning Network en anglais), qui est un réseau de canaux de paiements bidirectionnels. Celui-ci a été présenté pour la première fois le 23 février 2015 par Joseph Poon et Thaddeus Dryja lors d’une conférence à San Francisco. Ces derniers ont par la suite publié un livre blanc, dans lequel ils écrivaient :

« Le protocole Bitcoin peut englober le volume global des transactions financières de tous les systèmes de paiement électronique actuels, sans qu’un tiers dépositaire unique ne détienne les fonds et sans demander aux participants de de posséder plus qu’un ordinateur muni d’une connexion domestique à haut débit. Un système décentralisé est proposé, dans lequel les transactions sont envoyées sur un réseau de canaux de micropaiement (aussi connus sous le nom de canaux de paiement ou de canaux de transaction) dont le transfert de valeur se fait en dehors de la chaîne de blocs. »

Joseph Poon et Thaddeus Dryja, The Bitcoin Lightning Network, 28 février 2015

Le concept de canal de paiement est aussi vieux que Bitcoin. Satoshi avait implémenté une manière (peu sécurisée) d’en construire dès le commencement. Mais ce n’est qu’avec les canaux de Poon-Dryja que ce concept a pu se concrétiser.

L’idée est d’utiliser la programmabilité de Bitcoin afin de pouvoir réaliser des transferts avec quelqu’un sans les diffuser sur la chaînes : seule une transaction d’ouverture doit être confirmée pour pouvoir commencer à échanger de manière répétée avec la personne. La sécurité se base sur la possibilité de fermer le canal à tout moment en diffusant le dernier état du canal.

Lightning étend cette possibilité d’envoyer des paiements rapides et peu coûteux à tout un réseau d’individus en faisant transiter les changements de soldes par d’autres personnes de manière sûre et confidentielle. Le mécanisme permet théoriquement de ne pas à avoir à faire confiance à quiconque, ce qui fait de Lightning une surcouche décentralisée.

Le réseau Lightning se développe depuis 2018 et rencontre un certain succès, avec plus de 2200 bitcoins qui sont aujourd’hui réservés pour la surcouche. Il souffre néanmoins de problèmes systémiques comme la limite de capacité des canaux et le routage, ainsi que la complexité de son implémentation, ce qui fait qu’il peut encore être considéré comme quelque chose d’expérimental.

Le deuxième type de surcouche est incarné par les chaînes latérales ou sidechains en anglais. Formalisées par les développeurs de Blockstream en octobre 2014 dans un papier intitulé « Enabling Blockchain Innovations with Pegged Sidechains », ce sont des chaînes de blocs secondaires qui fonctionnent de manière parallèle à la chaîne principale en permettant aux bitcoins de pouvoir être transférés d’une chaîne à l’autre sans que leur intégrité soit mise en jeu, grâce à un ancrage bilatéral. Les chaînes latérales apportent un traitement accru des transactions ainsi qu’une extensibilité supérieure, au prix d’une sécurité locale amoindrie, voire très amoindrie.

Aujourd’hui, les chaînes latérales existantes, comme Liquid et RSK, ne sont pas suffisamment décentralisées et on peut dire qu’elles ne représentent pas de véritables surcouches décentralisées. Toutefois, le protocole Drivechain, développé par Paul Sztorc, pourrait améliorer les choses en donnant aux mineurs le soin de valider la chaîne latérale et d’assurer les transferts interchaînes.

Pour conclure, le passage en surcouche (qu’il s’agisse de Lightning ou de chaînes latérales) semble tout de même être actuellement l’une des meilleures manières d’accroître le volume économique de Bitcoin sans trop affecter ses caractéristiques premières et sa proposition de valeur. Néanmoins, cette méthode possède aussi ses limites : non seulement les surcouches considérées ont leurs problèmes propres comme on vient de le voir, mais surtout elles reposent en dernier lieu sur le règlement sur la chaîne de blocs dont la capacité est limitée. C’est pourquoi il ne faut pas voir dans ces surcouches un moyen miraculeux de traiter une infinité de transactions.

La scalabilité de Bitcoin est donc quelque chose de plutôt complexe. Les trois propositions principales qui ont émergé (augmentation de la taille des blocs, système bancaire et passage en surcouche) possèdent leurs mérites, mais présentent également des défauts. Dans le but d’accroître l’utilité de Bitcoin, l’approche rationnelle est ainsi d’envisager toutes ces propositions, au lieu de les considérer séparément, comme cela se fait trop souvent.

Actuellement, et pour découvrir Bitcoin en douceur, jusqu’à 100€ en cryptomonnaies gratuites vous attendent (sous réserve d’un dépôt minimum de 50€) ! Profitez de cette offre, tout en soutenant le travail du Journal du Coin en utilisant ce lien affilié pour vous inscrire sur laplateforme de référence Swissborg (voir conditions de l’offre sur le site officiel).