Halving, réindustrialisation et incertitudes : le pari fou des mineurs de Bitcoin

Les protagonistes du minage de Bitcoin sont souvent considérés à juste titre comme les structures les plus optimistes du réseau. A l’inverse des holders ou encore des investisseurs institutionnels, leur rentabilité n’est effective que dans une période relativement courte – que l’on pourrait estimer entre 3 à 5 ans.

La promesse de Bitcoin, autant sur le plan d’un nouveau paradigme financier que de son appréciation potentielle, a profondément modifié le profil des mineurs. Afin de survivre, ces membres du réseau doivent redoubler d’ingéniosité pour obtenir une électricité peu onéreuse, mais aussi investir en masse dans les infrastructures liées au minage.

Cet article proposera une plongée dans l’univers des mineurs et leurs facteurs de réussite opérationnelle. A un peu moins de 20 jours du Halving, nous évoquerons son incidence sur l’écosystème ainsi que la propriété d’ajustement de difficulté. L’épilogue sera quant à lui dédié aux transformations des structures de l’ancien monde et du rôle de Bitcoin dans la ré-industrialisation 2.0.

Précisons qu’une partie conséquente des données à partir desquelles je raisonnerais dans cet article sont tirées d’un rapport consacré au minage de bitcoins et à son évolution à l’approche de son troisième halving, coordonné par Matt D. Souza.

Les mutations du minage de Bitcoin

Minage et coûts opérationnels

Lorsque les coûts opérationnels associés au minage sont évoqués, la variable énergétique fait office de valeur fondamentale. En effet, les dépenses liées à l’électricité représentent 95% des frais de minage.

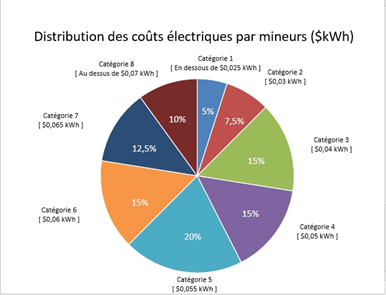

La stratification des mineurs est décomposée en 8 catégories décrites ci-dessous :

Rappelons rapidement que, dans le cas d’un particulier français, le kWh chiffrerait d’office plutôt autour des 0,17 € par heure. En s’appuyant sur les données graphiques précédentes, nous sommes donc en mesure d’affirmer que :

- les mineurs considérés comme les plus performants représentent une infime partie du réseau (5%) et opèrent avec un prix maximum de 0,025 dollar au kWh,

- La catégorie qui est perçue comme la moins optimale (10%) se situe autour d’un prix au kWh de 0.07 dollar et plus,

- La plus grande proportion des mineurs (65%) s’établit dans un groupe homogène qui varie de 0.04 à 0.06 dollar par kWh.

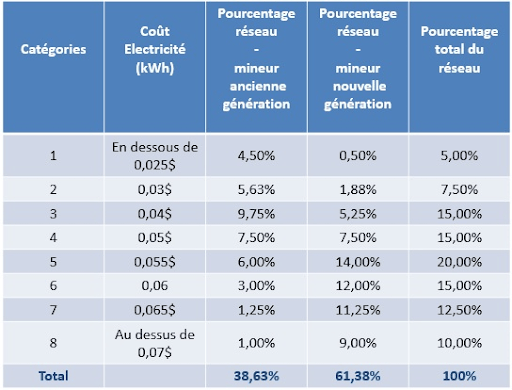

L’autre élément crucial, influençant substantiellement la performance des acteurs du réseau, se caractérise par le matériel de minage utilisé. Deux types de mineurs sont à distinguer :

- Nouvelle génération : moyenné à du 50 terrahash/secondes (Th/s) et du 2100 watts/heure (en considérant que l’on parle de mineurs de type Antminer S17 et assimilés),

- Ancienne génération : moyenné à du 13.5 th/s et du 1400 watts/heure (en considérant que l’on parle de mineurs de type Antminer S9 et assimilés).

Les équipements de dernière génération constitueraient d’après ce rapport une majorité non négligeable du réseau (61.38%), permettant de pallier des coûts énergétiques sensiblement plus élevés. Le constat inverse s’applique aux machines d’ancienne génération.

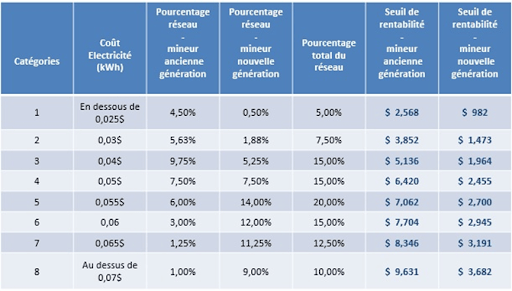

Le croisement de la stratification des coûts énergétiques et la répartition des générations de mineurs utilisés au sein du réseau nous permet d’obtenir une estimation d’un coût moyen par bitcoin miné :

L’amplitude du prix d’un bitcoin fraîchement miné est donc incroyablement disparate. Les mineurs les mieux équipés et bénéficiant des taux énergétiques les plus avantageux peuvent obtenir un Bitcoin pour la modique somme de 982 dollars, tandis que les moins lotis doivent tout simplement multiplier leurs coûts par 10 – bien au-dessus des tarifs des spot exchanges actuels.

Les mineurs situés dans les strates 5, 6, 7 et 8 et possédant des matériels d’ancienne génération sont dans l’obligation théorique de vendre l’intégralité des bitcoins qu’ils perçoivent pour assumer leur facture énergétique. 11.25% du réseau serait donc sous grande tension – alors que le halving ne s’est pas encore produit.

Des règles du jeu précises

Sachant qu’à l’heure où nous écrivons cet article, Bitcoin oscille autour des 7000 dollars, il est important de comprendre pourquoi certaines catégories de mineurs continuent à opérer, alors même que leurs coûts opérationnels sont déficitaires.

- La plupart des mineurs négocient leurs contrats énergétiques sur de longues durées afin d’obtenir des conditions de fonctionnement avantageuses. Par conséquent, ils se doivent d’opérer même si leur rentabilité n’est pas effective, afin d’atteindre des seuils d’usage minimum consentis avec les gérants des infrastructures hôtes.

- Les mineurs partagent la grande majorité des installations avec leurs homologues. Les contrats de colocation varient d’une durée de une à deux années, impliquant des frais mensuels fixes par ASIC de minage. Si les mineurs venaient à ne pas honorer le règlement de ces frais fixes mensuels, alors, ces fameux contrats seraient rompus.

Le halving et ses conséquences discutées

Vous l’avez bien compris, si avec une émission de Bitcoin quotidienne aussi importante soit-elle – 1800 bitcoins quotidiens, 54.000 mensuels – une grande partie des mineurs font déjà face à de grandes difficultés… que va-t-il se produire dans une situation de halving, où la création de Bitcoin sera divisée par deux ?

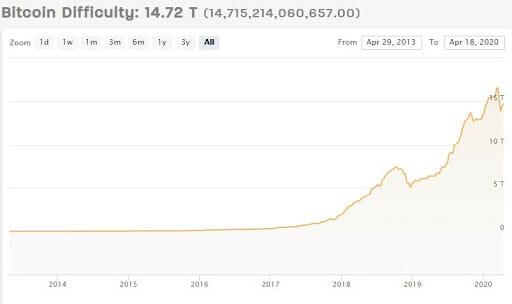

Si les équipes de Blockware estiment que l’impact pour les mineurs les moins vertueux sera destructrice et vont jusqu’à avancer que 30% des structures de minage actuelles pourraient à terme prochainement devoir s’arrêter, l’équation reste complexe, de par la présence d’un système d’ajustement de difficulté inhérent au protocole.

En effet, le protocole Bitcoin possède son propre mécanisme d’auto correction qui stabilise les profits du réseau de minage. Il assure une adéquation des revenus pour les mineurs qui continuent à faire vivre le réseau. Cet ajustement de la difficulté favorable s’effectue pour permettre que le même nombre de bitcoins sera distribués quel que soit le nombre de mineurs participants, avec le but qu’un bloc soit produit approximativement toutes les dix minutes, en s’adaptant au nombre de mineurs qui opèrent réellement approximativement toutes les deux semaines.

Le prochain ajustement de difficulté lié au halving promet de réserver son lot de surprises, entre impacts potentiels sur le hashrate et mutations profondes des structures de minages. Nul doute que la notion de survivalisme sera longuement débattue dans les mois à venir.

Les facteurs de survie sont donc aussi complexes que variés. Entre variables énergétiques, amortissement des outils mobilisés, infrastructures performantes et évolution du protocole, les mineurs ont l’obligation de s’adapter et redoubler d’inventivité pour rester cohérents.

Cependant, le jeu en vaut la chandelle, et nombre d’investisseurs institutionnels voient dans le minage une opportunité fantastique d’obtenir des bitcoins à des prix inférieurs de ceux du marché. Pour cela, des financements de masse voient le jour et font renaître des complexes manufacturiers de l’ancien monde.

Bitcoin : La ré-industrialisation 2.0

Depuis les années 1970, le processus de désindustrialisation de l’économie occidentale a été entraîné par la délocalisation des activités, l’automatisation des chaînes de montage, mais aussi et surtout la déformation de la structure de la demande liée aux gains de productivité.

Les infrastructures de l’ancien monde sont laissées vacantes, et se voient offrir une nouvelle jeunesse grâce à l’économie digitale et Bitcoin.

Du charbon à Bitcoin

Nombre d’exemples existent de ce genre de mutations. Pour notre part, nous évoquerons par exemple Greenidge. Après avoir opéré la transformation de son ancien site industriel dédié à l’exploitation de charbon en une exploitation au gaz naturel, ce site est devenu une des fermes de minage les plus importantes des Etats-Unis grâce à un investissement massif de 65 millions de dollars.

D’une superficie de 6000 mètres carrés, l’ancienne manufacture mine à elle-seule l’équivalent de 50 000 dollars de bitcoin quotidiennement, grâce à ses 7000 machines dédiées au minage.

Elle fait aujourd’hui la une de la presse spécialisée après avoir signé un contrat allouant 30% de sa capacité de minage – 106,000 TeraHashes par seconde – à plusieurs investisseurs institutionnels se présentant sous forme de Hedge funds et autres family offices.

Même si le phénomène est encore trop peu répandu pour parler d’un réel mouvement de masse, Greenidge a suivi une tendance impulsée par d’autres poids lourds du secteur.

De l’aluminium à Bitcoin

L’entreprise Alcoa, huitème producteur d’aluminium au monde, a vu son activité grandement impactée par la chute du prix des matières premières. C’est pourquoi elle a dû se séparer peu à peu de ses complexes industriels et s’est vu traiter avec un acheteur plus qu’original.

C’est en effet la société Coinmint qui s’est montré la plus offrante avec une offre de 700 millions de dollars permettant de rénover et équiper un ancien complexe menacé d’obsolescence.

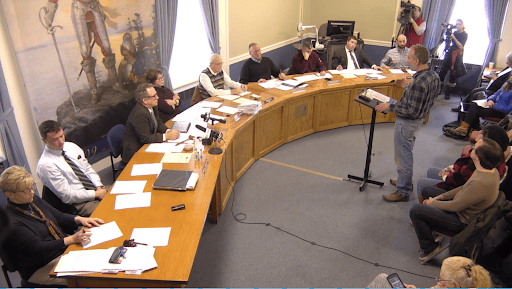

Les autorités locales ont d’ailleurs accueilli le projet avec beaucoup d’enthousiasme comme le révèle Steve O’Shaughnessy, le superviseur de la ville de Massena :

« L’idée d’accueillir 150 nouveaux emplois et de revitaliser l’infrastructure est d’Alcoa est excitante et nous avons beaucoup travaillé pour cela. Nous sommes prêts à apporter l’assistance nécessaire pour développer ce projet et lui faire atteindre son plein potentiel. »

De l’hydroélectrique à L’hydroélectrique

Ne pas vous fournir de contre-exemple pourrait cependant être considéré comme partial, et il existe bien une limite aux opérations de minage d’envergure. Les citoyens de la ville de Plattsburgh en sont les témoins particuliers (et certains diront-même les victimes).

C’est en effet la même entreprise CointMint qui, en 2018, avait décidé de s’installer dans cette bourgade américaine pour profiter d’une énergie hydroélectrique abondante (à 4 centimes de dollars par kWh, on les comprend). La demande en énergie de ce nouvel acteur envahissant à été si forte, que les habitants de Plattsburgh ont vu leur facture électricité exploser de plus de 30%.

L’entreprise a donc dû plier bagage et se retrouve dans une situation complexe, faisant face à une plainte portée par la PMLD – Plattsburgh Municipal Lighting Department – d’une somme d’un million de dollars. Depuis, Cointmint à relocalisé son matériel de minage à quelques kilomètres à l’ouest, pour rejoindre le centre de Massena, précédemment évoqué.

L’optique d’un minage à grande échelle pourrait donc fort devenir à terme un débat à forts enjeux électoraux, voyant s’opposer les partisans d’une nouvelle révolution économique créatrice d’emplois, contre les adversaires d’une dépense énergétique considérée par certains comme inutile.

Et l’Europe alors ?

Si les projets d’envergure en France et en Europe manquent à l’appel, c’est principalement car le mix énergétique local est d’une grande efficacité – au delà d’une probable absence de volonté politique. Les surplus d’électricité se faisant rares, l’intérêt d’opérateurs privés se portent vers d’autres régions du globe offrant des taux bien plus compétitifs.

L’Islande fait cependant figure d’exception, présentant des atouts considérables :

- Des centres de stockages inoccupés et abordables,

- Une énergie géothermale abondante et considérée comme propre,

- Un climat froid permettant aux fermes de minage d’opérer de façon optimale.

Si certaines sociétés se sont installées dans ces contrées accueillantes, ces conditions propices n’existent pas qu’en Europe : elles sont d’ailleurs le moteur d’une concurrence plus large et d’une recomposition constante du paysage crypto-minier, attirant certaines sociétés françaises, par exemple au Canada.

Qui pouvait imaginer il y’a de cela dix ans, que la création d’une monnaie digitale reconnue par une poignée d’enthousiastes pourrait devenir le cœur d’enjeux industriels, politiques et environnementaux ? Même si les défis à surmonter sont encore nombreux, la cohérence de Bitcoin semble bel et bien s’affirmer de jour en jour auprès d’acteurs institutionnels, qui voient en ce nouveau phénomène une chance de faire partie d’un nouveau pan de l’économie.

Si l’industrialisation des mineurs est actée, elle n’aura de sens que si les citoyens du monde perçoivent une réelle valeur ajoutée dans l’utilisation de Bitcoin (et des cryptomonnaies).