Halving 2024 : Quels bouleversements pour les investisseurs et le Bitcoin ? Partie 2

Allons-nous réellement voir un impact massif du halving sur le marché ? L’engouement pour le Bitcoin n’a jamais été aussi fort qu’à l’approche du halving de 2024 comme nous l’avions vu dans le premier article de cette micro-série.

Avec une adoption croissante et une demande en constante augmentation, notamment depuis l’arrivée spectaculaire des ETF, la dynamique du marché évolue rapidement, propulsant le Bitcoin vers un nouveau sommet historique avant même le halving.

La question qui se pose est : quel impact cette ascension précoce a-t-elle eu sur le prix du Bitcoin et sur les comportements des investisseurs, surtout à la lumière de leurs habitudes historiques en période de pré-halving?

Comportement des investisseurs

Jouons cartes sur table, les ETF jouent un grand rôle dans l’évolution du prix depuis leur arrivée en Janvier 2024.

Cette course effrénée dans l’accumulation de Bitcoin est remarquable, avec 516 000 Bitcoin accumulés en à peine 84 jours. Cela représente une entrée de capitaux d’environ 36 milliards de dollars.

La courbe de progression sur le graphique ci-dessous ne semble plus vouloir s’arrêter !

Cette accumulation rapide témoigne de la confiance et de l’intérêt croissant des grands investisseurs institutionnels pour le Bitcoin en tant que réserve de valeur à long terme et de diversification de portefeuille.

Également de plus en plus d’investisseurs préfèrent garder leurs Bitcoin dans des portefeuilles hors ligne, témoignant d’une confiance grandissante dans cet actif et d’une volonté de le conserver à long terme.

Par ailleurs, la catastrophe survenue chez FTX a probablement amplifié ce comportement et a renforcé la perception du risque lié à la conservation de fonds sur des plateformes d’échange centralisées.

Not your key, not your coins.

Pas moins de 33 % de la supply des Bitcoin détenus par les exchanges ont été stockés autre part par les investisseurs, et la tendance ne fait que s’accentuer (courbe 🟠 sur le graphique ci-dessous)

Cela a un impact positif sur le prix en renforçant la demande relative à l’offre et contribue à réduire la volatilité du marché, ce qui entraîne des fluctuations de prix moins drastiques.

Les corrections sont moins intenses, ne dépassant pas le seuil des -20% (représenté en ⚫ sur le graphique plus bas) depuis l’incident FTX et ce malgré les récents évènements géopolitiques, le prix tient bon !

Cette « stabilité » suggère une confiance accrue des investisseurs envers Bitcoin, qui en profitent plutôt pour en accumuler davantage.

Attention à l’amalgame, protéger ses coins ne signifie pas pour autant que tout le monde est en train d’en accumuler !

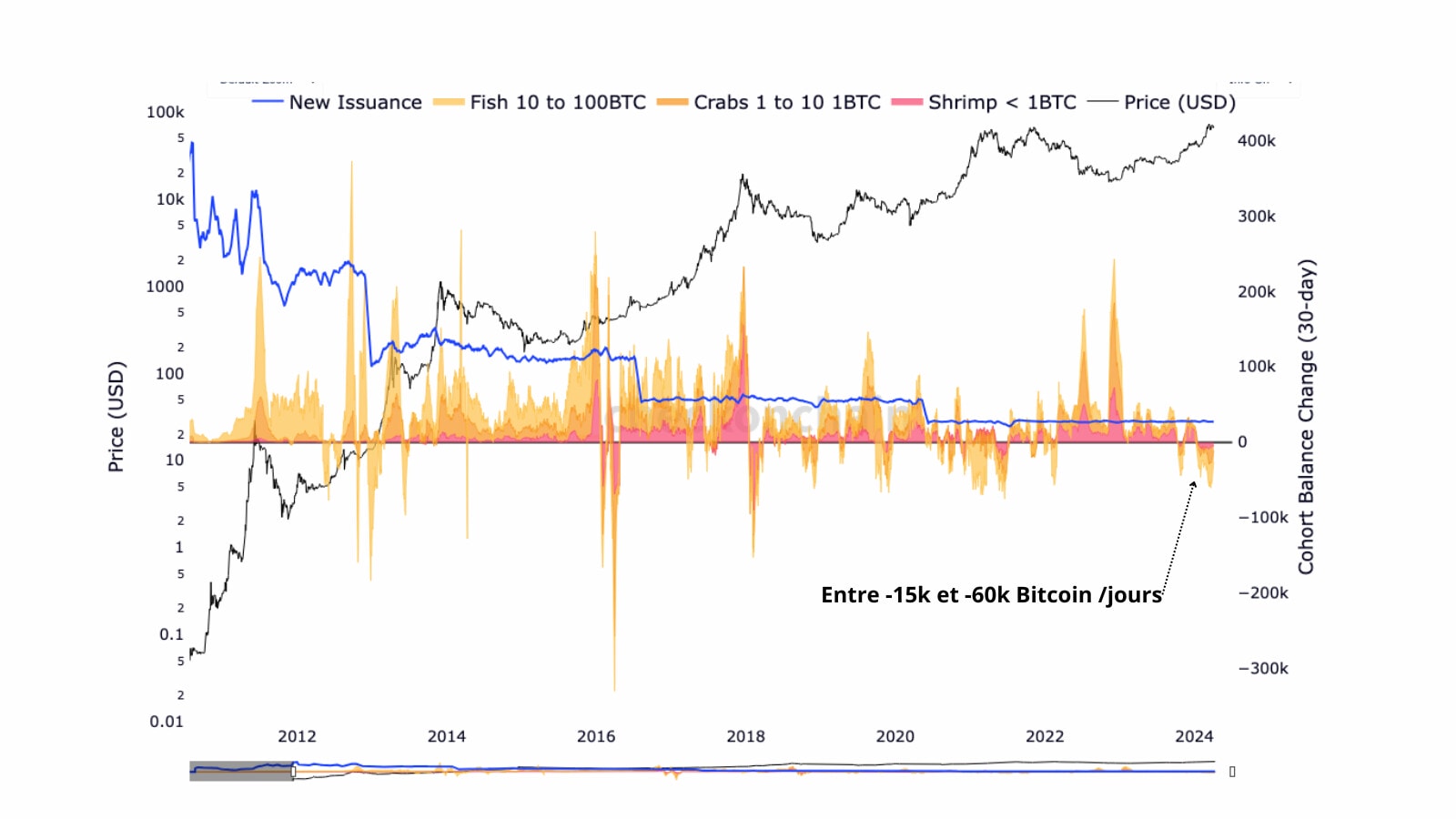

Une tendance inhabituelle se manifeste depuis janvier 2024 (voir graphique ci-dessous)

Les « petits » investisseurs (<100 BTC) ont été beaucoup plus vendeurs qu’acheteurs. Une action qui va à l’encontre de leurs habitudes historiques en période pré-halving.

Cette analyse met en lumière un équilibre délicat entre les forces du marché et les comportements des mineurs, ce qui contribue à une période de calme sur le prix du Bitcoin, suite à des mois de fortes hausses.

Cette situation semble maintenir le prix dans une fourchette de 60k$ à 73k$, reflétant ainsi un équilibre entre l’optimisme à long terme et les défis immédiats.

CheckMate, analyste on-chain de Glassnode le dit lui-même :

« Il faut accepter le fait qu’un prix qui monte créé de plus en plus de vendeurs (prise de gains) »

Comportement du Bitcoin pendant le halving

Le halving sert généralement de catalyseur au lancement du Bull Market, puisque l’évolution du prix du Bitcoin avant l‘évènement est relativement modeste, marquant la transition entre la phase baissière et la phase haussière.

Cette fois-ci, l’arrivée des capitaux des ETF a changé la donne et réduit l’écart de temps entre les sommets historiques (ATH) de manière significative (- 39%) quand on le compare aux précédents cycles (graphique ci-dessous).

Pour preuve avec une explosion des prix ces derniers mois et une augmentation de + 318% entre le point le plus bas de novembre 2022 et le prix actuel du Bitcoin, alimentée par l’engouement des ETF.

Cette performance remarquable n’avait pas été observée depuis le cycle de 2012-2013 !

Cette dynamique entre offre et demande, combinée avec l’évolution des comportements des investisseurs et à l’impact du halving sur les mineurs, crée un environnement complexe mais riche en opportunités pour les participants du réseau.

Volatilité à court-terme ?

Le halving, considéré comme un événement sell-the-news par beaucoup, traduit le sentiment du marché et du prix qui transigent entre méfiance et opportunité à ne pas rater.

Et si nous observons une correction d’environ ~15% par rapport au dernier sommet local atteint en mars dernier, 2016 est un bon exemple de son impact psychologique. Le marché a connu une forte baisse, passant d’un Bitcoin de 760$ à 540$ soit une correction d’environ 30% autour du moment du halving.

Cette baisse était un exemple classique illustrant la capacité du halving à déclencher une volatilité immédiate sur le marché.

Une fois le halving passé, comme on le remarque sur ce graphique, le Bitcoin a souvent évolué légèrement en dessous de son prix pré-halving par la suite :

- 108 jours en dessous du prix du halving en 2016

- 25 jours en 2020

Cependant, contrairement aux autres années il n’y avait pas autant de capitaux entrants et sortants qu’aujourd’hui !

Les ETF et le comportement des investisseurs pourraient très bien, en termes de volume, éclipser l’impact du halving et l’action des mineurs sur le marché.

Après une hausse de + 300% depuis le bottom de 2022, cette consolidation permet à toutes les cohortes d’investisseurs de prendre une pause bien méritée, ce qui pourrait favoriser une prochaine poussée haussière plus durable et soutenue.

Dans cette perspective, il est extrêmement instructif d’examiner la big picture d’un cycle haussier qui témoigne de l’explosivité du prix après le halving et se fier au graphique ci-dessous pour se rendre compte de ce qui suivra probablement (tout est une histoire de probabilités puisque rien n’est certain à 100%).

On remarque tout de même sur cette charte que l’intensité des hausses suite aux halving semble diminuer au fil du temps. Cette décroissance des rendements est naturelle, étant donné que la taille du marché du Bitcoin ainsi que les flux de capitaux qui y circulent augmentent également au fur et à mesure.

Le 20 avril 2024 marquera certainement un tournant majeur pour le Bitcoin et les investisseurs.

Cette fois-ci, l’arrivée des ETF Bitcoin ajoute une dynamique unique et certains investisseurs prennent des bénéfices avant le halving, tandis que d’autres renforcent leur confiance à long terme en sortant leurs Bitcoin des exchanges.

La clé pour tout investisseur est d’adopter une perspective long terme et de saisir les opportunités d’accumulation lors des périodes de consolidation comme celle que nous traversons !

En dépit de la volatilité probable à court terme, due aussi aux évènements géopolitiques récents, l’avenir du Bitcoin reste prometteur, porté par une adoption croissante et une confiance renforcée des investisseurs institutionnels, offrant ainsi des perspectives optimistes pour ceux qui voient au-delà des fluctuations de marché.