Bitcoin et cryptomonnaies : Les 10 thèses d’investissements de Messari pour 2022

Le marronnier de la crypto est enfin sorti et le Journal du Coin vous l’a traduit. Pour situer le contexte, Messari est une entreprise américaine située à New-York proposant à ses utilisateurs de nombreuses informations fiables provenant de données dites On-Chain (sur la blockchain) afin d’accompagner les investisseurs dans leurs prises de décision.

La qualité du service proposé par Messari ne s’arrête pas là, puisque son fondateur Ryan Selkis propose tous les ans, en fin d’année, un rapport qu’il rédige lui-même et dans lequel il expose sa thèse d’investissement pour l’année qui arrive. Ce rapport s’est rapidement imposé comme une référence, que beaucoup d’acteurs du marché de Bitcoin et des cryptos attendent avec impatience et sur lequel certains investisseurs s’appuient pour prendre leurs décisions.

Cet article se veut être un condensé des 10 thèses avancées par Ryan Selkis.

Bitcoin et les crypto en 2022, sous la loupe de Messari, en résumé

Si vous souhaitez un bref résumé des 10 scénarios qu’il envisage pour 2022, les voici en condensé :

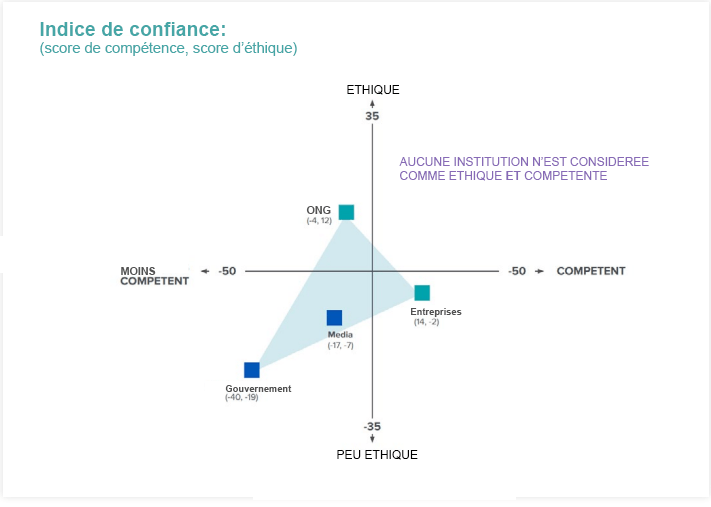

- La confiance accordée aux institutions par les citoyens va s’effondrer et la situation économique générale va s’aggraver suite à une inflation élevée qui s’installera de manière durable.

- L’avènement du Web3 et des cryptomonnaies, telles que le bitcoin, va devenir inévitable

- Le Web3 va se développer en 2022 et les secteurs à surveiller seront ceux des NFTs, des DAOs et de l’interopérabilité

- Le marché des cryptomonnaies va commencer à se spécialiser et se morceler en différents secteurs, nous faisant passer d’un écosystème de “cryptomonnaie” à un écosystème constitué de plusieurs cryptomonnaies ayant chacune leurs propres usages.

- Les Ventures Capital (Capital-Risque) vont continuer d’investir dans le domaine des cryptos

- Le marché va continuer de monter tout au long de l’année 2022, certes il y aura des corrections, mais celles-ci seront moins profondes et moins longues que les précédentes.

- Un Bear Market (marché baissier) est envisageable mais cela permettra aux acteurs du secteur de consolider leurs fondamentaux.

- Les cryptomonnaies vont enregistrer une plus grande capitalisation que les entreprises du secteur crypto.

L’effondrement de la confiance accordée aux institutions :

D’après Bloomberg, une enquête menée auprès d’américains dont le portefeuille atteint une valeur de 450.000$ indique qu’ils s’inquiètent pour leur avenir. Toujours d’après le panel de sondés, il leur faudrait un “miracle” pour qu’ils puissent prendre leur retraite. Cette augmentation de la longueur de la carrière professionnelle des américains s’explique par une augmentation de l’espérance de vie des américains couplée à une baisse de la natalité. Ce qui a pour conséquence de créer un déclin démographique.

Ceci est l’une des raisons pour lesquelles de plus en plus d’américains perçoivent les cryptomonnaies comme un investissement pertinent pour se protéger contre un avenir incertain.

Mais ce sentiment d’incertitude a des racines plus profondes et se cristallise autour d’un effondrement de la confiance qu’ont les Américains dans leurs institutions. Les raison de cette perte de confiance s’explique de plusieurs manières dont :

- L’inquiétude de beaucoup d’américains à l’égard de la politique monétaire décidée par le gouvernement et la banque centrale américaine, qui n’ont de cesse de faire augmenter la dette publique du pays. Ce qui, selon beaucoup d’économistes, peut avoir des répercussions néfastes sur l’inflation et la stabilité économique du pays.

- Les déclarations de Jerome Powell (Président de la banque centrale américaine) concernant l’inflation n’ont rien de rassurantes. En effet lors d’une audition devant la commission financière du Sénat américain. Le niveau élevé d’inflation ne serait plus “transitoire” selon Jerome Powell et pourrait s’installer de manière durable dans le paysage de l’économie américaine.

- L’inquiétude d’une hausse des taux d’intérêts. Car une hausse des taux d’intérêts aura pour répercussion une baisse des emprunts et donc une réduction des investissements des entreprises dans leur développement. Ce qui aura des effets négatifs sur l’économie réelle.

- 70% d’Américains désapprouvent le Congrès et ne font plus confiance aux décideurs politiques pour faire ce qui est juste, car ils considèrent qu’ils dépensent sans compter et font des délits d’initiés en toute impunité.

- Certains américains qui sont à la recherche d’une alternative aux planificateurs centraux de Washington et de Pékin voient le bitcoin et les cryptomonnaies comme un vote de sortie de ce système.

Comme nous l’avons vu, la perception de l’usage des cryptomonnaies a évolué dans le temps et ne se limite plus à une frange marginale de la population mais à différents groupe de citoyens que Ryan Selkis regroupe de la manière suivante dans son rapport :

- Les populistes de tous bords qui fulminent contre Wall Street, qui n’a pas eu à faire aux conséquences de la crise financière qu’ils ont alimenté.

- Ceux qui sont inquiets que leurs données soient entre les mains d’entreprises de la tech qui sont en situation de quasi-monopole.

- Ceux qui sont inquiets du pouvoir des grandes entreprises monopolistiques de la tech à la fois censeurs et contrôlant la quasi totalité de nos informations personnelles.

La première prédiction de Ryan Selkis pour 2022 est la suivante:

Les choses iront de pire en pire avant d’aller de mieux en mieux dans le monde réel.

Il est convaincu à 70% que l’inflation sera supérieure à 5% et durera tout au long de l’année 2022.

Puis la hausse des taux au cours de l’année 2022 bloquera la croissance de l’élan du marché boursier et nuiront à la croissance de la valeur du marché actions.

Ryna Selkis est également convaincu à 60% que le S&P va perdre en valeur au cours de l’année 2022.

Ce qui sera une bonne chose pour l’écosystème crypto sur le court terme, mais sera risqué sur le moyen-terme, car les plateformes et les utilisateurs de ces mêmes plateformes devront faire face à la censure opérée par les institutions bancaires et les entreprises de le tech. La censure sera accélérée par la répression de l’administration Biden.

Mais gardons une once d’espoir, car cette première prédiction est la seule thèse bearish de Ryan Selkis, qui pense que le Web3 n’en est qu’à ses débuts et qu’il est voué à s’installer de manière pérenne sur le long terme.

>> Venez vous exposer au Bitcoin aux côtés de Binance, l’acteur leader du secteur ! <<

Le Web3 est inévitable sur le long-terme :

Ryan Selkis s’appuie essentiellement sur la réflexion de Chris Dixon (associé en charge de la gestion et des investissements au capital-risque Andreessen Horowitz), qui considère le Web3 comme “l’internet possédé par ses créateurs et ses utilisateurs, organisé grâce aux tokens”.

Mais également par la pensée d’Eshita (chercheuse au sein l’entreprise Messari) qui divise l’évolution du Web en trois étapes (Web1, Web2, Web3) :

Lecture uniquement => Lecture-Écriture => Lecture-Ecriture-Propriété.

D’une certaine manière, nous pouvons voir ce cycle comme un retour à l’essence même d’internet (pour ceux qui ont pu vivre ses débuts) qui était un environnement libre où chacun pouvait s’exprimer.

Nous sommes à l’aube de passer du crépuscule d’un Web2 où tous les créateurs de contenu sont les locataires de terrains virtuels appartenant aux seigneurs monopolistiques du web (Google, Facebook, etc…) à une frontière infinie de possibilités.

La crypto est une révolution crédible à tous les monopoles qui effraie les propriétaires du Web2 car elle possède tous les ingrédients pour réussir:

- Ressource de talents : Des personnes talentueuses, passionnées et visionnaires affluent dans le monde de la crypto et contribuent à son élaboration sur leur temps libre et leurs weekends.

- Capital : Des levées de fonds gigantesques provenant de capital-risques ont eu lieu et de plus de protocoles au modèle économique viable voient le jour sur le web3.

- Temporalité : Les infrastructures les plus importantes ont été mises en place durant le dernier Bear Market (marché baissier). Ce qui a rendu l’accès à l’univers crypto beaucoup plus simple d’un point de vue social et politique. Il y a également une notion de fracture entre la génération issue du Baby Boom et la nôtre, que l’on peut rattacher au thème de la temporalité. Eric Peters CEO de One River Capital avait expliqué dans un de ses tweets, qu’en cette période de bouleversements sociaux, les plus jeunes sont tentés d’investir dans des technologies qui perturbent à la fois les banques et les institutions que préfèrent les générations plus âgées. Ils préfèrent également investir dans des technologies qui leur profitent aux dépens de “l’ancienne garde”. Ce qui est d’autant plus vrai quand les plus jeunes voient les institutions qui les exploitent dans différents domaines :

- Là où la DeFi propose 5% de rendement, Wall Street leur offre 0,5%.

- Les NFTs offrent aux créateurs une opportunité monétaire sans la commission de plus de 50% que leur prend Hollywood. Les jeux vidéos ne sont plus soumis aux taux que les entreprises historiques leurs prennent et n’ont plus d’épée de Damoclès au-dessus de la tête, qui risque à tout moment de leur tomber dessus en les retirant des plateformes.

Ryan Selkis est convaincu à 99% que d’ici 2030 la crypto aura un impact encore plus important à mesure que les acteurs économiques actuels des cryptos deviendront plus attractifs.

Les crypto apporteront une transformation globale de l’économie, qui sera plus importante, que l’avènement des téléphones portables et peut-être internet lui-même.

Bien que Ryan Selkis ne puisse pas afirmer ou infirmer où nous en sommes dans ce cycle, les vents arrière restent forts et les capitaux affluent.

Selon lui 3 probabilités sont envisageables pour ce cycle :

- Nous allons connaître un ATH avant la fin du premier trimestre 2022, puis nous connaîtront un marché baissier moins profond mais qui durera plusieurs années.

- Nous nous dirigeons vers une bulle semblable à la bulle internet tout au long de l’année 2022. Bien que peu probable mais possible étant donné les politiques monétaires accommodantes dans le monde, les dépenses publiques incessantes seront bénéfiques au monde des cryptos et sa dynamique haussière.

- La théorie du supercycle, selon laquelle nous nous dirigeons doucement mais sûrement vers une hausse perpétuelle.

- Les Bridges, NFTs et DAOs vont prendre une place de plus en plus importante

Le web3 continuera de se développer et se renforcera autour de l’aspect communautaire de certains domaines tel que les NFTs où nous verrons se développer de plus en plus d’outils communautaires.

Les DAOs pourraient se développer à tel point que les communautés crypto pourront participer aux votes et investissements des entreprises au travers des tokens de gouvernance. Les communautés de ces entreprises seront donc investies à 100% dans les décisions des entreprises.

Les tokens de gouvernances deviendront donc également un outil, qui permettra des levées de fonds au travers de leurs ventes. Ce modèle pourrait à terme remplacer les procédures quelquefois chronophages des levées fonds. Ce qui serait un gain de temps pour l’entreprise.

L’interopérabilité par l’intermédiaire des bridges sera également un élément important de l’année 2022. Le réseau Ethereum a atteint son pic de capacité et de nombreuses blockchains et Layers 2 ont vu le jour pour répondre aux problèmes de scalabilité du réseau afin d’absorber la forte demande des utilisateurs. Toutes ces blockchains et réseaux ont besoin de communiquer entre elles et le futur sera possiblement multi-chain. Donc il faudra les interconnecter pour fluidifier le déplacement des actifs entre les différents réseaux, parachains et rollups

- Nous sommes passés d’un paradigme où “tout est cryptomonnaie” à “il y a plusieurs cryptomonnaies”.

Les investisseurs les plus avisés ne s’intéressent plus uniquement aux prix, mais portent de plus en plus d’attention aux fondamentaux d’une cryptomonnaies et ses usages.

Dorénavant il faut composer avec l’idée qu’il existe plusieurs secteurs en pleine expansion dans le domaine des cryptomonnaies qui tendent à se spécialiser. Ce qui demande de plus en plus de temps et de ressources pour analyser et traiter toutes les informations. Ce qui nous amène à une professionnalisation du secteur des cryptomonnaies.

Les fonds de Capital-Risque resteront dans le domaine des crypto :

En 2021 les fonds investis par le capital-risque dans le domaine des cryptomonnaies ont été très importants. Ces fonds d’investissement sont ceux qui ont enregistré les meilleures performances cette année. Ce qui leur a permis de continuer d’investir de manière continue dans le domaine.

Actuellement des fonds d’investissement comme Polychain, Paradigm, a16z, Multicoin Capital… ont chacun plusieurs milliards de dollars sous gestion et ont investi en moyenne 25 millions de dollars dans leurs deals .

Les Hedge Funds, pour leur part, prévoient d’investir 7% de leurs actifs dans les cryptos au cours des 5 prochaines années et les fonds de pensions ont commencé à investir dans les cryptomonnaies dont le bitcoin et l’ETH

La création de valeur estimée à 3 trillions de dollars en 10 ans rivalise avec l’ensemble de toutes les startups financées par des capital-risques.

Les institutionnels en ont pris note et vont probablement investir une partie de leur capital de sorte à éviter un crash financier similaire, d’un point de vue de l’importance et de la longueur, à ceux que l’on a connu en 2014-2015 et en 2018-2019.

Lorsque des nouveaux arrivants arrivent sur un marché, cet argent tend vers deux directions (une augmentation des allocations de capital ou à l’inverse une diminution), mais ne sortent pas du marché.

Ces nouveaux arrivants s’arrêtent généralement sur des valeurs sûres comme le Bitcoin, L’ETH, le SOL ou d’autres “blue chips” (surnom d’une action de société ou crypto que l’on pense être fiable, en excellente santé financière et fermement ancrée comme un chef de file dans son domaine).

Si l’on souhaite ne pas être exposé aux tokens, il est toujours possible de participer à des levées de fonds, car les structures actuelles et les startups continuent d’avoir besoin d’un apport de liquidités. On peut par exemple citer CZ le CEO de Binance, qui lors du forum économique de Bloomberg a laissé entendre qu’il envisageait une levée de fond de quelques centaines de millions de dollars pour le développement de Binance US dans les mois à venir.

Les quelques chiffres avancé par Ryan Selkis pour atayer ses propos sont les suivants:

- 8 milliards d’investissements privés ont été injectés au travers de 423 deals durant le 3e trimestre 2021, ce qui représente presque la moitié des 17.8 milliards de dollars investis depuis le début de l’année 2021, ce qui était déjà plus que ces 6 dernières années. On peut donc constater une accélération des investissements de capitaux privés sur la fin d’année.

- 90% des plus gros deals dans l’histoire des cryptomonnaies ont eu lieu cette année et ce en excluant le listing de Coinbase.

- 75% de l’ensemble des fonds levés ont été déployés dans les infrastructures et les services centralisés.

Les institutions font dorénavant partie intégrante de ces tours de table et de l’écosystème crypto.

Jusqu’où le marché crypto peut-il monter ?

Le crash, qui risque d’arriver, pourrait être moins violent que ceux des cycles précédents. Mais qu’en est t’il du cycle haussier ?

Malgré les vents arrières évoqués, ne sommes-nous pas déjà au top ? C’est une question que nous pouvons nous poser lorsque nous voyons la capitalisation totale du Shiba Inu avoisinant les 30 milliards de dollars.

Les signaux de top de marché, que Ryan Selkis regarde sont ceux qui suivent :

- Bitcoin : C’est un actif monétaire sans gains, qui est “pricé” en fonction de sa valeur. Il est toujours jugé sur une base relative à son cousin analogique : l’or. Mais cette option s’applique pour ceux qui souhaite conserver leurs bitcoins de manière durable.

« La possibilité si l’on est pas un HODLer et que l’on ne peut pas supporter 4 années de baisse consécutive consiste à prendre ses gains lorsque l’indicateur MVRV approche un ratio de 3 et de passer à l’achat lorsque celui-ci baisse aux alentours de 1.»

Si l’histoire devait être amenée à se répéter et que le ratio de MVRV devait toucher de nouveau ratio de 3 cette année. Cela nous amènerait à un prix du bitcoin, qui se situerait entre 100.000$ et 125.000$.

Et si les choses venaient à s’emballer, la prochaine cible que nous pouvons envisager pour bitcoin serait la capitalisation boursière de l’or. Ce qui, aux prix actuels, nous mènerait à 500.000$ le bitcoin.

Il y a donc une opportunité d’investissement qui serait un x10, bien que ce cas de hausse soit relativement bas en comparaison aux ROI (retours sur investissement) historiques sur le bitcoin.

- Ethereum :

Bien que de nombreuses conversations portent sur un potentiel flippening. Ryan Selkis ne pense pas que le flippening de ETH sur bitcoin aura lieu tant que le réseau Ethereum continue de rencontrer des problèmes de scalabilité. De plus, il ne s’agit pas d’une compétition entre Ethereum et Bitcoin, mais d’une compétition entre Layers 1 qui se déroulera dans un monde multi-chain. Et par conséquent ce seront les Layers 1 dans leur ensemble, qui feront un “flippening” tout comme la capitalisation boursière des FAMGA (Facebook, Amazon, Microsoft, Google, Apple) a fait un flippening du M1 (Masse Monétaire).

D’un point de vue plus général, si l’on envisage que ETH dépasse la capitalisation boursière de Microsoft, Apple ou Google. Cela nous mènera tout droit vers un x3 ou un x5. Cependant, nous pouvons nous demander s’il arrivera à dépasser la capitalisation des 5 réunis. Car cela nous mènerait vers un potentiel x15 ou x20. Cela peut sembler un brin optimiste pour 2022. Bien que la capitalisation boursière d’ETH qui représente 5% de la capitalisation boursière des FAMGA semble un peu faible.

- Solana et les alts :

La prochaine crypto à la mode pourra viser la 3e place du classement des capitalisations boursières (Market Cap). Si la thèse des protocoles de Layer 1 représentent un meilleure beta (Cet outil de mesure de la volatilité relative d’un investissement est un indicateur de risque relatif. On compare la volatilité de l’actif par rapport à celle de la moyenne du marché. Si le résultat est inférieur à 1 le prix est moins volatile que le marché. En revanche si le résultat est supérieur à 1 cela veut dire, que le prix est plus volatile que celui du marché donc : un investissement sur cet actif est plus risqué).

Cela voudrait dire que les protocoles de Layer 1 pourraient grapiller des parts de marché à Ethereum. Ce qui ouvrira probablement la porte à d’autres crypto actifs. Quoi qu’il en soit la valeur reviendra à celui qui arrivera à délivrer le plus d’applications et attirer des développeurs dans son écosystème.

En tant qu’investisseur, il s’agira de réussir à choisir les potentiels vainqueurs ou de miser sur toutes les solutions et donc shorter (parier à la baisse) la dominance de Ethereum. Dans tous les cas, ces actifs sont corrélés à ETH.

- la DeFI :

En dépit de la monstrueuse vague haussière de la DeFi qui s’est établie au cours de l’année 2020. La DeFi ne représentent que 1% de la capitalisation boursière totale des banques traditionnelles. Ce qui montre le potentiel de hausse qu’il reste sur le long terme. Certes les prix ont stagné pour certains des meilleurs protocoles DeFi. Mais si vous êtes convaincu que les marchés financiers crypto vont supplanter les institutions financières centralisées, cela peut offrir une meilleure opportunité de risque-récompense, que ce que l’on peut trouver ailleurs. Cependant, il faut garder en tête, que c’est un marché où la concurrence est féroce, que l’ombre de la régulation plane au-dessus de ces protocoles, que les vulnérabilités techniques sont omniprésentes et qu’une défaillance systémique pourrait paralyser tout le marché. Les frais de gaz élevés peuvent également être un frein à l’adoption de la DeFi.

- Les NFTs :

Au-delà du fait qu’ils soient non-fongibles et illiquides, il peut être difficile d’attribuer une sorte de capitalisation boursière fiable au secteur des NFTs. DappRadar estime la capitalisation boursière des NFTs à 14 milliards de dollars au début du mois de septembre. C’est un chiffre qui a évolué à la hausse depuis l’origine du mouvement. Les NFTs ont défini les contours de ce que peut être le marché des cryptos en termes d’adoption, d’utilisateurs, potentiel à long terme et la portée de ce segment est effrayamment grande.

Le CEO de Three Arrow Capital, Su Zhu, s’est exprimé dans un tweet au sujet des NFTs et pense que dans 3 ans 10% de la capitalisation boursière des crypto seront des NFTs. Ryan Selkis pense que Su Zhu à raison mais nuance son propos en considérant que cette capitalisation sera plutôt une opportunité pour les créateurs de contenu et ceux qui créent des infrastructures. Plutôt que pour des projets NFTs bien spécifiques, comme nous avons pu le voir dernièrement.

Survivre à l’hiver crypto

Bien que nous aimions les crypto sur le long-terme et le court-terme, c’est le moyen-terme qui peut vous mettre en difficulté. Car tant que vous n’avez pas connu d’hiver des cryptos, vous ne pouvez pas comprendre ce dont il s’agit.

En plus d’essuyer des pertes, vous verrez des personnes être en banqueroute à cause d’un usage démesuré des effets de levier ou d’une mauvaise planification fiscale. Vous en verrez d’autres abandonner des projets prometteurs, devenir agressives, déprimées ou apathiques et enfin certaines perdront de vue le potentiel à long terme des cryptomonnaies.

Le prochain marché baissier pourrait être un cauchemar du point de vue de la régulation, car nous n’aurons pas les bonnes ondes du bull market (marché haussier) pour nous aider à nous défendre contre toutes les mesures de protection.

Dans le même temps, les “purs et durs” de la crypto vont se raréfier parce qu’il est plus difficile de faire la guerre quand vous avez perdu 90% de votre capital et avez besoin de vous trouver un vrai travail.

Vous pouvez trouver cela dur à entendre et ça l’est. Mais peut-être que cette fois cela ne le sera pas autant.

La première chose à faire lors du crash sera de revenir aux fondamentaux, et de voir si vous croyez toujours que ces thèses sont vraies :

- Est ce que le monde centralisé est toujours en train de s’effondrer ?

- Est ce que le web3 offre un pari optimiste sur l’avenir ?

- Les briques posées d’un nouveau paradigme composé de Bridges, DAOs et NFTs sont-elles toujours une part importante des investissements durant la prochaine phase d’installation ?

- Il sera plus facile de trouver des projets aux fondamentaux solides durant la prochaine phase baissière.

- Est-ce-qu’il y a toujours un capital abondant disponible à investir dans tout ce qui est intéressant pour l’écosystème crypto ?

- Est ce que vous pensez que les projections évoquées sont atteignables dans une période de 5 à 10 ans ?

Si vous êtes toujours confiants, mettez un casque, serrez les dents et tenez compte de ces conseils de survie à l’hiver crypto :

- détachez vous des effets de levier rapidement

- Retirez les fonds nécessaires aux paiements de vos impôts quand c’est le moment et pour l’amour de Dieu, n’essayez pas de timer les top de marché (prenez vos profits).

À propos de l’effet de levier: cela devrait-être explicite: si vous n’êtes pas un trader professionnel, votre effet de levier est simplement un transfert d’argent vers ceux qui le sont. La crypto est suffisamment volatile, avec un potentiel de croissance important pour que vous n’ayez pas besoin de pousser votre chance au delà de ses limites et exploser la totalité de votre capital.

À propos du short : s’il vous plaît ne “shortez” pas le marché. Même si vous avez raison, vous risquez de rater le bottom et d’exploser en vol.

Quand vous perdez vous ne gagnez rien d’autre que de rendre les autres plus riches.

Cela va jouer sur votre moral et quand bien même si vous gagnez. Vous perdrez sur le long-terme.

Et pour ceux qui aiment rattraper des couteaux qui tombent, qui pensent “wow, ça va être génial. Je ne peux pas attendre d’acheter des cryptos durant le prochain marché baissier.” en voyant un chart sexy. Les crypto peuvent toujours tomber plus bas que vous ne le pensez et plus longtemps que vous le pensiez. Si jamais vous avez des doutes là-dessus, ne vous inquiétez pas: ce sera le cas. Le trading de crypto-mème est une drogue infernale évitez de vous en approcher.

Si vous êtes une jeune équipe gérant un capital de cryptomonnaies pour la première fois. Faites du mieux que vous pouvez pour vous protéger, vous et votre équipe, de l’hiver nucléaire qui viendra après le crash. Beaucoup d’équipes deviennent idiotes avec leurs trésoreries et s’exposent à échouer dans leur tâche la plus importante de gestionnaire de capital : “Ne pas merder avec l’argent”.

Si vous aspirez à bosser dans le domaine du Web3, ce n’est jamais une mauvaise idée de travailler sur des produits indispensables pour des entreprises importantes du secteur qui ont en leur possession une importante trésorerie.

La plupart de ceux qui s’enrichissent rapidement vont disparaître, mais les licornes du prochain cycle seront construites durant le marasme de l’hiver du marché baissier. Le succès dans le domaine des cryptos est très corrélé à l’endurance. On entend souvent le mème des marchés haussiers “We gonna make it (WGMI)” (Nous allons le faire), mais il est important de surtout pouvoir crier “nous allons survivre !” lorsque tout le monde se moquera de vous, que le marché aura fait -80%, que les concurrents seront en banqueroute et que les clients seront frileux.

Si vous postulez pour bosser dans une boite demandez aux recruteurs la marge de manœuvre de leur entreprise ainsi que leur liquidité avant de signer quoi que ce soit (la plupart devraient être assez bien lotis à ce stade).

Le moment où il fallait faire all-in sur le marché crypto c’était l’année dernière. Soyez plus prudent maintenant : réfléchissez-y à deux fois avant d’investir.

Est ce que les tokens vont surperformer les entreprises qui les soutiennent ?

Bien que l’ascension de la capitalisation boursière de Coinbase ait été impressionnante, celle-ci peine à suivre celle de bitcoin depuis sa série B (phase d’une levée de fond) de 2013.

D’autre part, Binance a vu le prix de son BNB s’envoler vers des plus hauts historiques en l’espace de 4 ans. Car il a incité de nouveaux utilisateurs à s’inscrire sur leur site, qui ont bénéficié des remises de -20% sur les frais de trading grâce au BNB.

La capitalisation du BNB a dépassé les 90 milliards de dollars tandis que la globalité de l’entreprise Binance vaut entre 3 et 4 fois plus.

Les IPOs et les ETFs crypto sont peut-être plus importants lorsqu’il s’agit d’attirer les institutions et renforcer la trame narrative de la démocratisation des cryptomonnaies, car ils aident les particuliers à accéder aux revenus passifs de l’écosystème crypto. Cependant, Coinbase peut bien devenir une entreprise valorisée à plusieurs trillions de dollars. L’EFT BITO a été l’ETF qui a atteint le plus rapidement de l’histoire 1 milliard de dollars d’investissements.

En conclusion, il est difficile de se faire une opinion dans l’état actuel des choses, mais en fonction du véhicule utilisé, on peut constater que les crytomonnaies capturent plus rapidement de la valeur au travers des ETFs, que les entreprises qui ont ouvert leur capital aux particuliers.

À la lecture de ce rapport, nous pouvons constater que les grands enjeux de 2022 s’orientent vers les domaines de la DeFi, des NFTs, des DAOs et de l’interopérabilité, qu’en dépit d’une régulation sur les dents, les institutionnels commencent à prendre la mesure de l’ampleur qu’ont pris les cryptomonnaies. Les fonds d’investissement quant à eux semblent apercevoir le potentiel de croissance du Web3 et les citoyens comprennent de plus en plus, au delà de l’aspect spéculatifs, que les cryptomonnaies et par extension le Web3 peuvent être un moyen de reprendre leur souveraineté des mains d’entreprises, qui leur ont spolié de leurs droits de s’exprimer mais également de leurs informations personnelles.

Le chemin est encore long, l’année 2022 sera mouvementée mais les cryptomonnaies seront toujours là.

Si vous souhaitez en savoir plus au sujet de Messari et de son fondateur, nous vous invitons à poursuivre vos recherches en regardant l’excellente interview de Ryan Selkis par Sami sur la chaine Youtube du Journal du Coin !

Si arrivé à la fin de cet article vous n’êtes toujours pas convaincu de l’importance vitale de prendre le train de Bitcoin et des cryptomonnaies, quittons-nous bons amis : rien ni personne n’y parviendra ! A défaut, n’attendez plus pour préparer l’avenir en allant vous inscrire sur la plateforme Binance, LA référence absolue du secteur (lien affilié).