Analyse : selon la Banque des Règlements Internationaux, sans son bloc reward, Bitcoin mourra

Il a découvert le secret désinflationniste, les banquiers le détestent. – La Banque des Règlements Internationaux (abrégée BRI, ou encore BIS) continue à régaler la crypto-sphère : la banque des banques centrales a publié tout récemment un travail de recherche s’intéressant à la viabilité des cryptomonnaies basées sur la preuve de travail (Proof of Work, PoW), et plus particulièrement de son représentant roi, Bitcoin.

[arve model= »gif » url= »https://journalducoin.com/app/uploads/2019/01/video-superman-escalator.mp4″ align= »center » promote_link= »no » autoplay= »yes » maxwidth= »480″ controlslist= »nodownload » controls= »no » loop= »yes » muted= »yes » /]

“Est-ce une bulle ? Est-ce un Ponzi ? Non ! C’est un désastre environnemental !”

Plutôt habitué à le dénigrer sur des bases bien peu originales, l’étude dépasse cette fois le stade des simples mots, et l’attaque se fait plus sournoise. La BRI va tenter, sur une trentaine de pages, de répondre à la question de fond concernant la grande expérimentation bitcoinesque : une fois tous les bitcoins (avec un petit b) émis, Bitcoin (avec un grand B) pourra-t-il survivre ?

Accrochez-vous bien à votre chaise, car la réponse va probablement vous surprendre : C’est un grand Non. Bitcoin est bien condamné à mourir.

Mais sur quelles bases ces gourgandins centralistes s’appuient-ils donc pour en arriver à une décision si tranchée, au delà de leur amour maladif pour la confiance institutionnelle ?

Rappelons-nous que d’autres organismes ont déjà par le passé planché sur la question de la sécurisation du Bitcoin une fois le bloc reward tombé à zéro, et tous ne voient pas la mort de Bitcoin comme le seul futur possible.

Plongeons ensemble dans l’argumentaire de ces banquiers centraux, qui se sont décidément habitués à une stabilité qu’on ne retrouve que peu dans les fluctuations de valorisation de la sphère crypto-monétaire.

[coin-widget id= »bitcoin »]

Une fusée qui manquera de carburant avant d’atteindre la Lune

La BRI commence par reconnaître, contrainte et forcée, que Bitcoin aime surfer sur la hype. Et c’est peu de le dire. Graphiques à l’appui, Raphael Auer, l’auteur du rapport, met ainsi en corrélation plus ou moins directe l’intérêt porté à Bitcoin (selon Google Trends), l’évolution du prix du BTC (en dollars) ainsi que le volume mensuel de transactions effectuées via le réseau Bitcoin (calculé lui aussi en dollars).

Mais au delà des diverses représentations de la vague de hype ayant emporté le Bitcoin avant de venir déferler et s’abattre sur ses hodleurs, l’auteur attire l’attention sur un point d’importance : peu importe sa valeur, peu importe son utilisation réelle ou supposée, au delà de ces menus détails réside une question fondamentale. Quand peut-on considérer qu’un paiement en cryptomonnaie est réellement définitif et donc irrévocable ?

Pour répondre à cette question, la BRI va devoir aller plus loin, et s’interroger notamment sur l’efficience de l’architecture supportant Bitcoin, à savoir son mécanisme de consensus par preuve de travail (PoW, pour Proof-of-Work).

Sans entrer à nouveau dans un détail excessif, rappelons très sommairement que le mécanisme par lequel le protocole Bitcoin enregistre des transactions comme valides repose notamment sur les mineurs, qui mettent à jour la fameuse blockchain composée de ces transactions valides, à l’aide d’un matériel dédié (très majoritairement des ASIC désormais), contre rémunération pour ce travail.

A l’heure actuelle, cette rémunération est constituée d’une part par le bloc reward (12,5 BTC/bloc, avec une division par deux de cette récompense tous les 4 ans approximativement) et aussi par les frais de transaction payés par chaque utilisateur indépendamment et pour chacune de ses transactions.

Certes, la BRI reconnaît à Satoshi Nakamoto le talent d’avoir su agencer des technologies antérieures à Bitcoin, dans un alliage d’incitations économiques intelligentes de prime abord.

En l’état actuel, le taux de frais de transaction moyen serait insuffisant pour réellement protéger le réseau des conséquences supposées désastreuses d’une attaque des 51%.

De manière peu étonnante, la BRI ne goûte que peu le concept d’un paiement que l’on considère comme définitif parce qu’il aurait été “suffisamment enterré sous des couches du registre”.

Pour l’institution, pour considérer qu’un paiement est valide et définitif, il ne suffit pas que la probabilité d’une double-dépense invalidant un paiement soit infime, il faut littéralement que la possibilité-même d’une double-dépense soit fort justement… nulle.

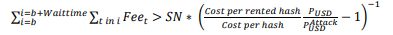

L’auteur considère ainsi que pour pouvoir considérer raisonnablement qu’une transaction incluse dans un bloc est finale et irréversible après une l’attente classique de 6 blocs suivant son inclusion, il faudrait que les frais de transaction reversés aux mineurs approchent des 8,3% de la valeur globale du bloc (selon une estimation à priori personnelle).

Pour le mettre en perspective, une étude datant de 2015 menée par Ark Invest préconisait pour sa part des frais de transaction fixes s’élevant à 1,2% de la valeur du bloc, comme suffisant pour inciter et sécuriser Bitcoin sans bloc reward.

L’inflation au doigt mouillé, c’est encore ce qu’il y a de mieux, sans doute.

Evidemment, et pour rappel, à l’heure actuelle, les frais de transaction de chaque bloc sont loin d’atteindre une telle part du revenu des mineurs.

Sans cette sorte de sur-sécurité, en l’état, la BRI estime qu’il est presque incompréhensible que Bitcoin fonctionne même aujourd’hui. L’auteur détaille ainsi qu’un attaquant qui mènerait une attaque des 51% pour réaliser une double dépense serait ainsi à même de gagner sur deux tableaux à la fois, en collectant les blocs reward et les frais de transaction de sa chaîne attaquante une fois qu’elle serait reconnue comme nouvelle chaîne, mais aussi en profitant des montants dépensés en double-dépense.

Cette conclusion paraît pour autant un peu abrupte, comme nous en discuterons plus tard : qu’une attaque des 51% soit théoriquement possible n’implique pas qu’elle le soit matériellement, et ses conséquences seraient assez imprévisibles, même si le débat agite régulièrement la cryptosphère à propos d’estimation des coûts d’une telle attaque.

Voyons désormais plus en détails ces différents points qui chagrine la banque des banques centrales, et quelle panacée elle préconise d’appliquer à cette cryptomonnaie décidément bien aventureuse.

Le Proof-Of-Work (POW) : Jeter un dé alors qu’on est manchot

[arve model= »gif » url= »https://journalducoin.com/app/uploads/2019/01/video-billet-feu-idiot.mp4″ align= »center » promote_link= »no » autoplay= »yes » maxwidth= »480″ controlslist= »nodownload » controls= »no » loop= »yes » muted= »yes » /]

L’auteur donne dans son article une définition de la preuve de travail qui a le mérite de poser les choses clairement : ce ne serait rien de moins que la preuve crédible qu’un montant conséquent d’argent a été gaspillé en électricité et en équipement dédié.

Si le principe mathématique de la preuve de travail serait très proche d’un lancer de dé cryptographique, ce lancer de dé serait très vite compliqué par des événements extérieurs, notamment par l’adaptation de la difficulté à miner. Permettant qu’un bloc soit bien émis approximativement toutes les dix minutes, quelle que soit l’évolution du nombre de mineurs sécurisant le réseau, ce mécanisme s’attire aussi les foudres de l’institution.

Pour la BRI, l’hypothèse d’une spirale de la mort des mineurs de bitcoins n’est pas à exclure. Et face à une hypothèse malheureuse d’un exode massif de mineurs, dans un contexte où tant le hashrate global que le prix des équipements de minage viennent à s’effondrer, l’auteur considère qu’il est alors mathématiquement plus probable de voir une attaque des 51% survenir. Puisque le hashrate à louer est en soldes, pourquoi un Etat n’en profiterait-il pas ?

Rappelons-nous que, là encore, la BRI n’est pas la seule à crier au loup : à Noël dernier, nous avions déjà été bercés par cette douce mélodie d’une fameuse “spirale de la mort”, au terme de laquelle plus aucun mineur n’était censé soutenir Bitcoin du fait de l’effondrement de son cours.

Il semblerait pourtant bien que le hashrate global de Bitcoin soit toujours debout aujourd’hui.

Suivre la chaîne la plus longue : une triste comédie

Cette adaptation de la difficulté, ainsi que la prise en compte d’une incitation des mineurs qui ne reposerait à terme que sur les frais de transaction, sont deux impondérables qui conduisent la BRI à considérer qu’on ne pourrait en l’état jamais réellement considérer un paiement en bitcoins comme définitif et irrévocable, donc réellement exécuté.

En effet, il faudrait pour celà qu’il ne soit jamais (même seulement très hypothétiquement) plus rentable de performer une attaque de double-dépense que de simplement sécuriser le réseau.

Partant de ce principe, l’auteur donne un exemple qu’il veut “stylistique” : et si un attaquant louait temporairement le matériel nécessaire pour réaliser une telle attaque, il serait forcément plus gagnant économiquement qu’un mineur honnête. Cette hypothèse présente néanmoins quelques menues faiblesses, notamment de sembler négliger certains facteurs externes primordiaux.

Au creux de la chute du hashrate à Noël dernier, la crypto-presse avait ainsi fait l’estimation qu’il faudrait être en mesure de mobiliser près de 1,4 milliard de dollars pour mener une attaque des 51% contre Bitcoin, mais aussi et surtout de développer et déployer 2,4 millions de nouveaux ASIC en toute discrétion. Le débat est encore ouvert aujourd’hui en ce qui concerne la faisabilité d’un tel développement malheureux.

Quand le passager clandestin s’accroche aux autres wagons

Pour en revenir au point central de questionnement de la BRI, la liste des dysfonctions de Bitcoin ne s’arrête pas là : à terme, il serait fortement improbable de voir émerger un marché libre des frais de transaction qui serait susceptible d’être suffisant pour continuer à inciter les mineurs à sécuriser honnêtement le réseau.

Aux yeux de la BRI, il est très fortement improbable que le système puisse un jour arriver à générer spontanément des frais de transaction qui viendraient complémenter efficacement, puis remplacer totalement, le bloc reward.

Pire, ce mécanisme serait une porte grande ouverte au passager clandestin : la sécurité globale du réseau dépendra à terme seulement des frais de transaction, alors que ces frais de transaction sont librement choisis par des utilisateurs qui auraient tendance à accepter de les payer seulement à minima.

[arve model= »gif » url= »https://journalducoin.com/app/uploads/2019/01/video-chien-ralenti.mp4″ align= »center » promote_link= »no » autoplay= »yes » maxwidth= »480″ controlslist= »nodownload » controls= »no » loop= »yes » muted= »yes » /]

L’auteur avance même l’hypothèse qu’à terme, et sans bloc reward, un paiement en bitcoins ne pourrait être finalisé et complété qu’après 50000 blocs. Nous voilà dans de beaux draps.

Ainsi, en l’état actuel du réseau, selon l’auteur, ou bien ce dernier fonctionne en sous-capacité et tous les utilisateurs se congratulent des frais bas, ou bien il est véritablement mis à l’épreuve et finit congestionné, avec des frais stratosphériques.

Pour lui, aucun juste milieu possible.

Et forcément, dans pareille situation, il s’attend à ce que la liquidité de Bitcoin s’effrite très sévèrement sans progrès spécifiques, avec une sécurité des paiements qui se dégraderait également de manière irrémédiable, puisque le bloc reward s’effritera d’autant sans être remplacé par un marché adéquat de frais de transaction.

Une solution originale : apprendre à faire confiance aux institutions financières, sous peine capitale

Du fait de la possibilité même très lointaine d’une tout aussi hypothétique attaque des 51%, la BRI explique qu’il reste tout de même un espoir pour les cryptomonnaies basées en PoW, et donc pour Bitcoin : si seulement une institution centralisatrice avait le pouvoir – quelle surprise ! – de simplement annuler une attaque des 51% si elle le décidait, alors tout l’édifice serait sauvé ! Plus besoin de s’ennuyer avec cet equilibrium délirant et incompréhensible, plus besoin de s’ennuyer avec ces élucubrations de décentralisation.

Visiblement, le principe du hard fork d’urgence ne leur est pas (encore) parvenu aux oreilles.

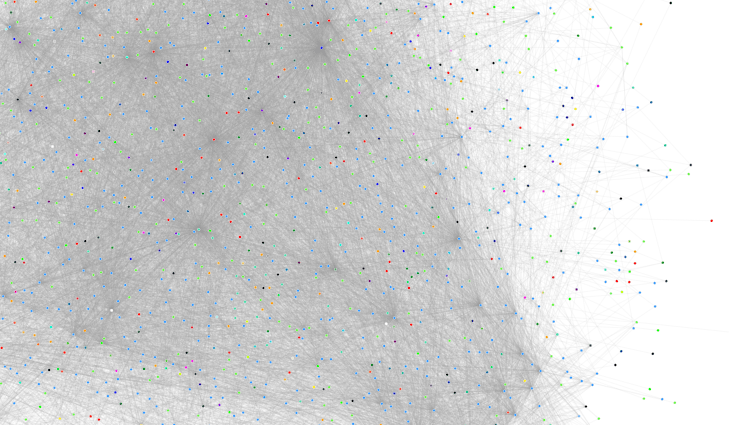

Considérant les solutions dites de seconde-couche, comme le Lightning Network (LN), la BRI reconnaît qu’il est probable de voir une telle infrastructure offrir un coefficient de mise à l’échelle 5 fois supérieur aux capacités actuelles du réseau Bitcoin.

Pour autant, cette solution nécessiterait une centralisation inhérente au protocole, selon l’auteur. Là encore, le fait que des fonds viennent à transiter par des hubs hyperconnectés est considéré d’office comme une centralisation effective de Bitcoin par l’institution.

S’appuyant sur une estimation maison mettant en lien la possibilité d’une coordination sociale en cas d’attaque des 51%, la BRI fait une découverte relativement exceptionnelle : si tous les participants du réseau tombent d’accord pour se coordonner et défaire une chaîne attaquante, alors le camp du Bien triomphe à tous les coups !

Quelle conclusion tirer de cette révélation ? Et bien qu’il faut bien vite faire transitionner toutes ces cryptos basées en PoW vers un modèle de Proof-of-Stake (PoS). Pourquoi ?

Sans doute parce qu’il est plus amusant de voir s’effondrer une blockchain suite à la formation de cartels ploutocratiques censeurs ou à cause de vulnérabilités inhérentes à ce genre de protocole.

En définitive, si la BRI accepte bien l’idée que la monnaie (et la valeur qui lui est rattachée) réside plus en une construction sociale qu’en une valeur intrinsèque au support de ladite monnaie, hors de question de se passer de l’institution gestionnaire.

Le contraire eût forcément étonné, de la part de la banque des banques centrales.

Certes, Bitcoin aurait ouvert une boîte de Pandore, rendant imaginables des innovations applicables au monde de la finance classique, c’est donc un avenir magique et scintillant de blockchain bullshit qui s’ouvre devant nos petits yeux ébahis.

Mais, jurons-en nos grands dieux, il ne faudrait pas non plus en espérer grand chose d’autre : c’est promis, bientôt, la boîte se refermera d’elle-même.

[arve model= »gif » url= »https://journalducoin.com/app/uploads/2019/01/video-squelette-papillon.mp4″ align= »center » promote_link= »no » autoplay= »yes » maxwidth= »480″ controlslist= »nodownload » controls= »no » loop= »yes » muted= »yes » /]

Nous voilà rassurés, nous pouvons donc dormir tranquille. A moins que ?