L’écosystème de la finance décentralisée est composé de divers services. Parmi eux, les stablecoins ont su tirer leur épingle du jeu, notamment grâce à la large adoption du Tether. Le protocole Curve permet des échanges entre stablecoins, au meilleur taux possible et en limitant les frais. Voyons cela ensemble.

Qu’est-ce que Curve ?

Curve est une plateforme d’échange décentralisée basée sur Ethereum, spécialisée dans les stablecoins. Cette spécificité lui permet de proposer des frais extrêmement bas (0,04%), un slippage réduit ainsi qu’une quasi absence d’impermanent loss pour les fournisseurs de liquidités.

Son développement a débuté en septembre 2019, pour un déploiement à la fin du mois de décembre sur le mainnet d’Ethereum. À son lancement le protocole ne disposait d’aucun jeton propre, aucune prévente ou financement public.

Le développement du protocole a majoritairement été réalisé par Michael Egorov, également cofondateur de NuSypher.

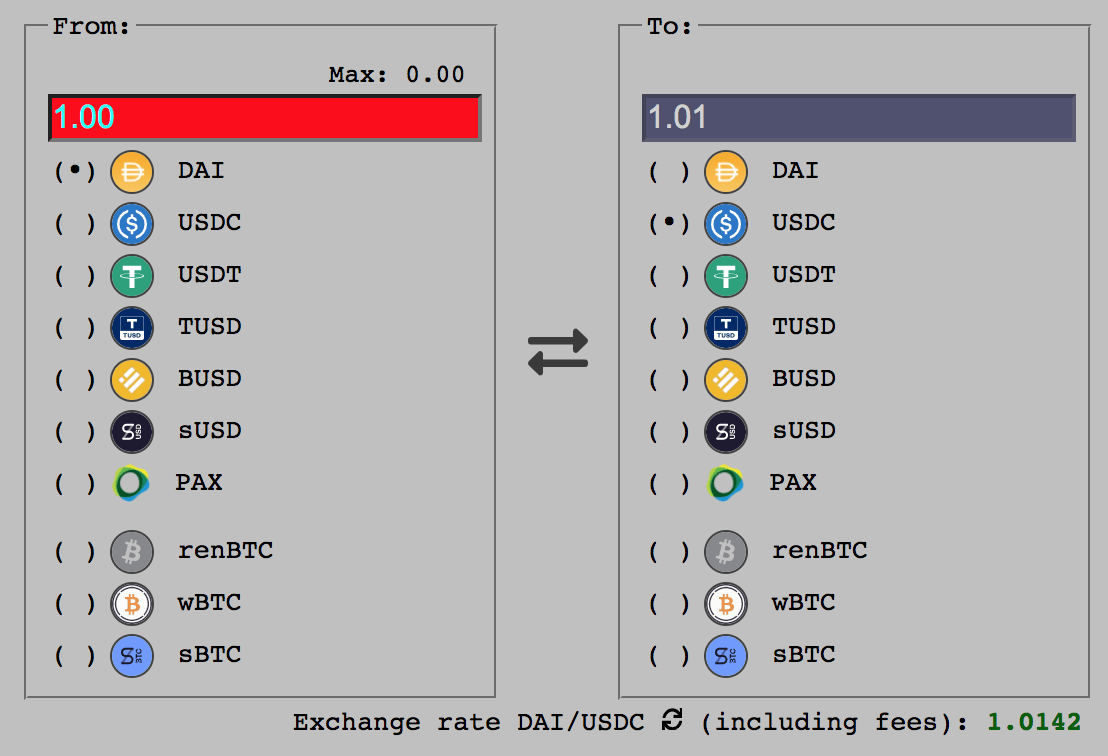

À l’heure actuelle, Curve propose les échanges en DAI, USDC, USDT, TUSD, BUSD, sUSD et PAX. Plus récemment, des pools BTC ont été ajoutées avec les actifs wBTC, renBTC et sBTC. Cependant, c’est autour des pools en stablecoins que Curve excelle.

Comment fonctionne Curve ?

Curve est un protocole d’échange qui repose sur le concept de Liquidity Pools, à la manière d’Uniswap ou Balancer.

Ainsi, au lieu d’échanger directement les jetons entre eux, les utilisateurs vont trader directement contre un smart contract. Celui-ci va récupérer l’actif à échanger et renvoyer celui souhaité par l’acheteur au taux de change du moment.

Tout comprendre au fonctionnement des smart contracts »

Par exemple, un utilisateur qui souhaite convertir 100 DAI en USDC va envoyer ses DAI au protocole. Celui-ci va renvoyer le montant d’USDC correspondant, au taux actuel, en les prélevant dans la pool USDC. Les DAI de l’utilisateur seront quant à eux déposés dans la pool DAI de Curve.

Slippage limité

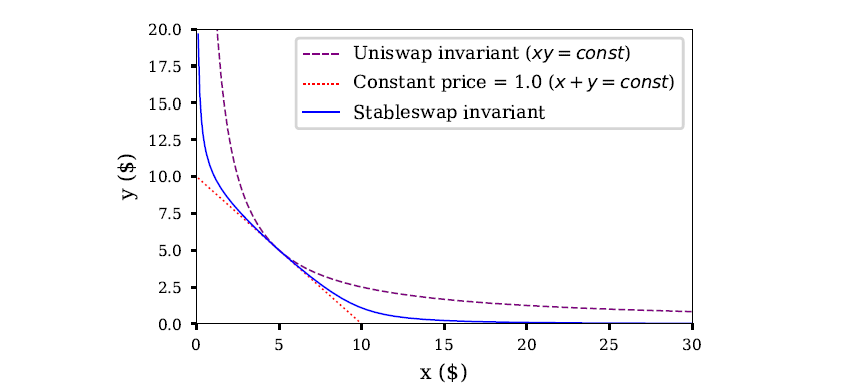

Comme nous l’avons vu en introduction, Curve a la particularité de permettre un slippage extrêmement faible lors des trades. Ceci est rendu possible par la fonction utilisée par l’automated market maker (AMM) de Curve.

Ainsi, cette formule hybride permet de réduire, voir de complètement supprimer, le slippage sur une certaine plage de trade. Rappelons que le slippage correspond en fait à la différence entre le prix obtenu in fine par Curve et le prix moyen qui aurait été obtenu pour le même actif sur le marché général.

En résumé, le slippage représente la différence entre le cours d’un actif et le taux de change qui sera obtenu sur un AMM. En effet, plus l’ordre que vous passez est important par rapport à la taille de la pool, plus le taux que vous obtiendrez au fur et à mesure que le ratio se déplace le long de la courbe est mauvais.

De ce fait, la grande majorité des trades n’impliquant pas de sommes trop importantes ne subiront aucun slippage. À l’inverse, le slippage sera exacerbé pour les trades impliquant de larges sommes.

Rendements et intérêts

Comme l’ensemble des AMM, Curve propose des récompenses pour inciter les fournisseurs de liquidités à déposer leurs fonds.

Ainsi, les frais récupérés par la plateforme (0,04%) sont redistribués entre les fournisseurs de liquidités.

Également, Curve apporte une spécificité en comparaison avec les autres AMM comme Uniswap ou Balancer, en déposant les liquidités inutilisées sur Compound. Ainsi, celles-ci génèrent des intérêts, qui sont une fois de plus redistribués entre les fournisseurs de liquidités.

En plus de Compound, le protocole Curve s’est récemment associé au protocole iEarn. Pour rappel, iEarn est un agrégateur de rendements qui équilibre automatiquement vos stablecoins entre les protocoles offrant les meilleurs taux.

Curve propose de fait un double rendement, exposant les fonds aussi bien aux intérêts de Compound ou d’iEarn, qu’aux frais de transactions générés.

Le jeton CRV de Curve

À son lancement, Curve ne disposait pas de jeton natif. Cependant, ceci est en passe de changer avec le déploiement futur du jeton CRV. Celui-ci devrait être déployé dans les jours à venir, sachant que le site officiel de Curve l’annonce pour « début août ».

Utilité

Une fois n’est pas coutume dans le monde de la DeFi, ce jeton permettra à ses détenteurs de prendre part aux décisions du protocole. Autrement dit, c’est un nouveau jeton de gouvernance.

Également, d’autres usages sont mis en avant sur le site officiel de Curve :

- Gouvernance avec vote pondéré dans le temps,

- Mécanisme de capture de la valeur pour promouvoir certains pools,

- Mécanisme de verrouillage pour récompenser les fournisseurs de liquidité à long terme,

- « Burn » des frais (une fois permis par la gouvernance plus tard).

Cependant, ces usages ne semblent pas ajouter de réel intérêt à ce jeton autre que la gouvernance.

Distribution

Ainsi 3,3 milliards de jetons CRV seront créés. Comme ce fut le cas pour Balancer ou Compound, une partie des jetons sera directement destinée aux fondateurs, employés et affiliés de la plateforme, selon la répartition suivante :

- 31% aux actionnaires avec une période de blocage allant de 2 à 4 ans,

- 3% aux employés avec une période de blocage de 2 ans,

- 5% de réserve destructible (fonds de type urgence, à détruire s’il n’est pas utilisé).

Les 61% restant seront distribués aux fournisseurs de liquidité du protocole par le biais d’un processus maintenant bien connu: le liquidity mining.

Conclusion

Curve est un protocole qui a su conquérir le cœur de nombreux utilisateurs de l’écosystème DeFi. Celui-ci a également été audité par Trail of Bits et son fondateur a fait le choix d’utiliser le langage de smart contract Vyper pour minimiser les erreurs :

« Cela laisse beaucoup moins de place à une erreur du développeur, et à mon avis, les erreurs du développeur sont beaucoup plus susceptibles de se produire que les erreurs du compilateur qui peuvent être facilement corrigées en ayant une bonne couverture de test. », a-t-il déclaré en interview.

Pour ce qui est des utilisateurs souhaitant échanger des stablecoins entre eux, Curve semble être LA plateforme à utiliser. Elle ne présente quasiment aucun slippage (qui est le principal défaut des DEX) et offre des frais extrêmement bas. En tant qu’utilisateur, le risque y est réduit, car l’interaction ne dure que le temps d’une transaction.

Curve présente tout de même un certain risque systémique pour les fournisseurs de liquidité. En effet, en plus d’être exposés aux potentielles failles dans Curve, les fonds sont également déposés sur Compound, ouvrant de fait la porte aux failles relatives à ce protocole. Les interconnexions sont pour le moment sa force, mais celles-ci pourraient bien se transformer en faiblesses.