Bitcoin et cryptomonnaies : aborder efficacement les marchés en 2023

Quelle année 2022 ! Le contexte géopolitique et inflationniste auquel nous faisons face actuellement a causé de nombreux soucis, a commencer par notre marché favori : celui de Bitcoin et des cryptomonnaies. Entre la chute de Terra Luna, du fonds d’investissement Three Arrow Capital, de Celsius et pour finir, le géant FTX a terrassé ce marché, qui ère sans but depuis quelques semaines, avec une volatilité et des volumes au plus bas.

Mais alors, à quoi s’attendre pour 2023 ? Dans quel contexte économique nous allons devoir naviguer en cette nouvelle année ? Faisons le point.

2022, le bon est mauvais et le mauvais est bon

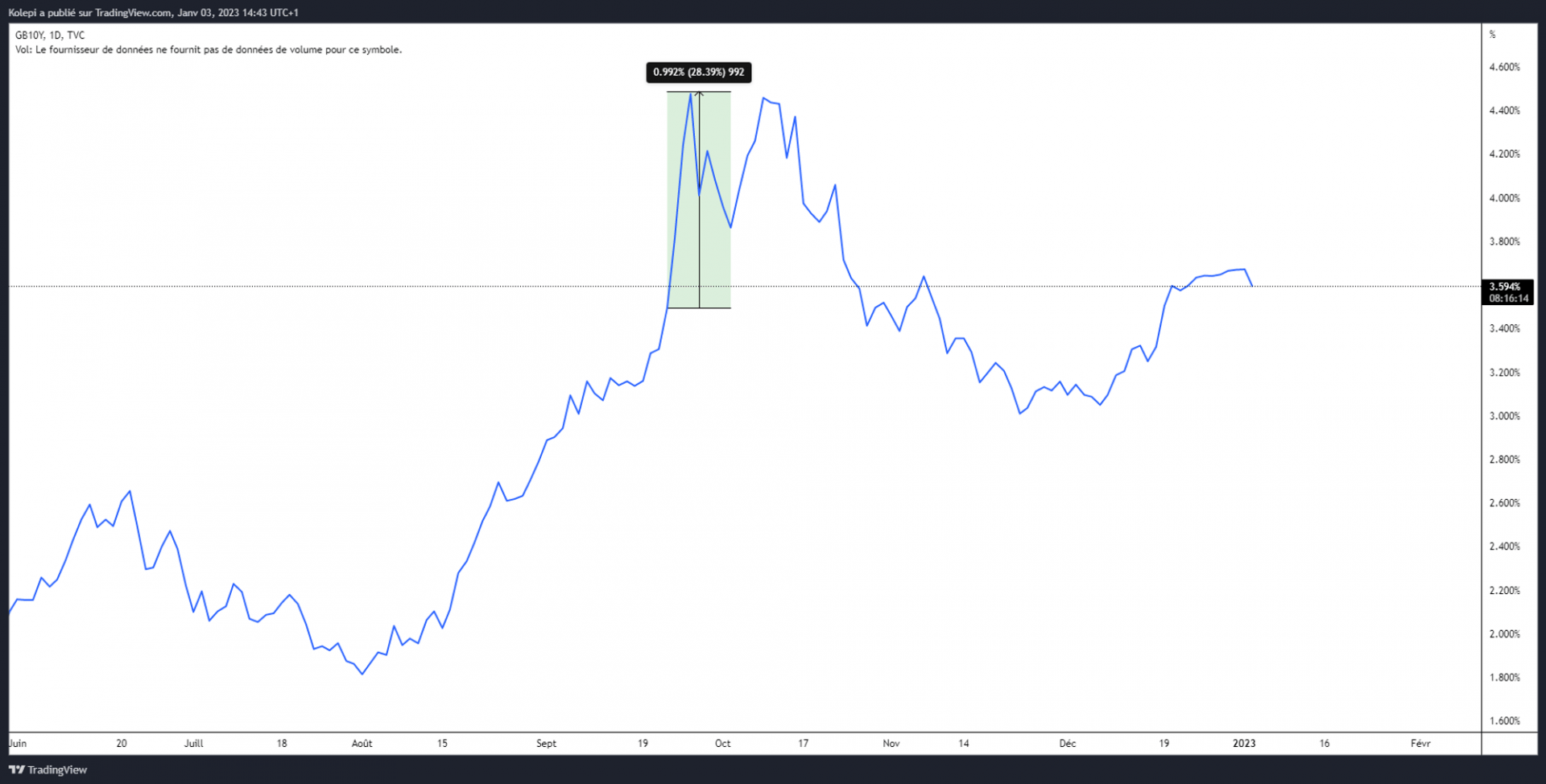

S’il y a bien une chose qui a caractérisée cette année, c’est bien les différents événements et annonces économiques. Cette année a été un peu particulière du fait notamment de la volonté des banquiers centraux d’entrer dans une politique monétaire restrictive afin d’endiguer l’inflation. Nous aborderons ici 3 points, que j’ai sélectionnés dans la liste des 50 sujets les plus discutés à propos des marchés :

Le bon est mauvais et le mauvais est bon est un adage bien connu en finance, qui était particulièrement véridique en cette année 2022.

Et pour cause : par exemple, si le chômage était plus bas que prévu (ce qui est censé être une bonne nouvelle), les marchés réagissaient négativement car cela signifiait que l’économie ne ralentissait pas contrairement à la volonté des banquiers centraux, et qu’ils allaient donc continuer leurs hausses des taux. À l’inverse, un chômage plus élevé que prévu montre que l’économie ralentie et que les banquiers centraux seront peut-être plus cléments dans leurs hausses des taux.

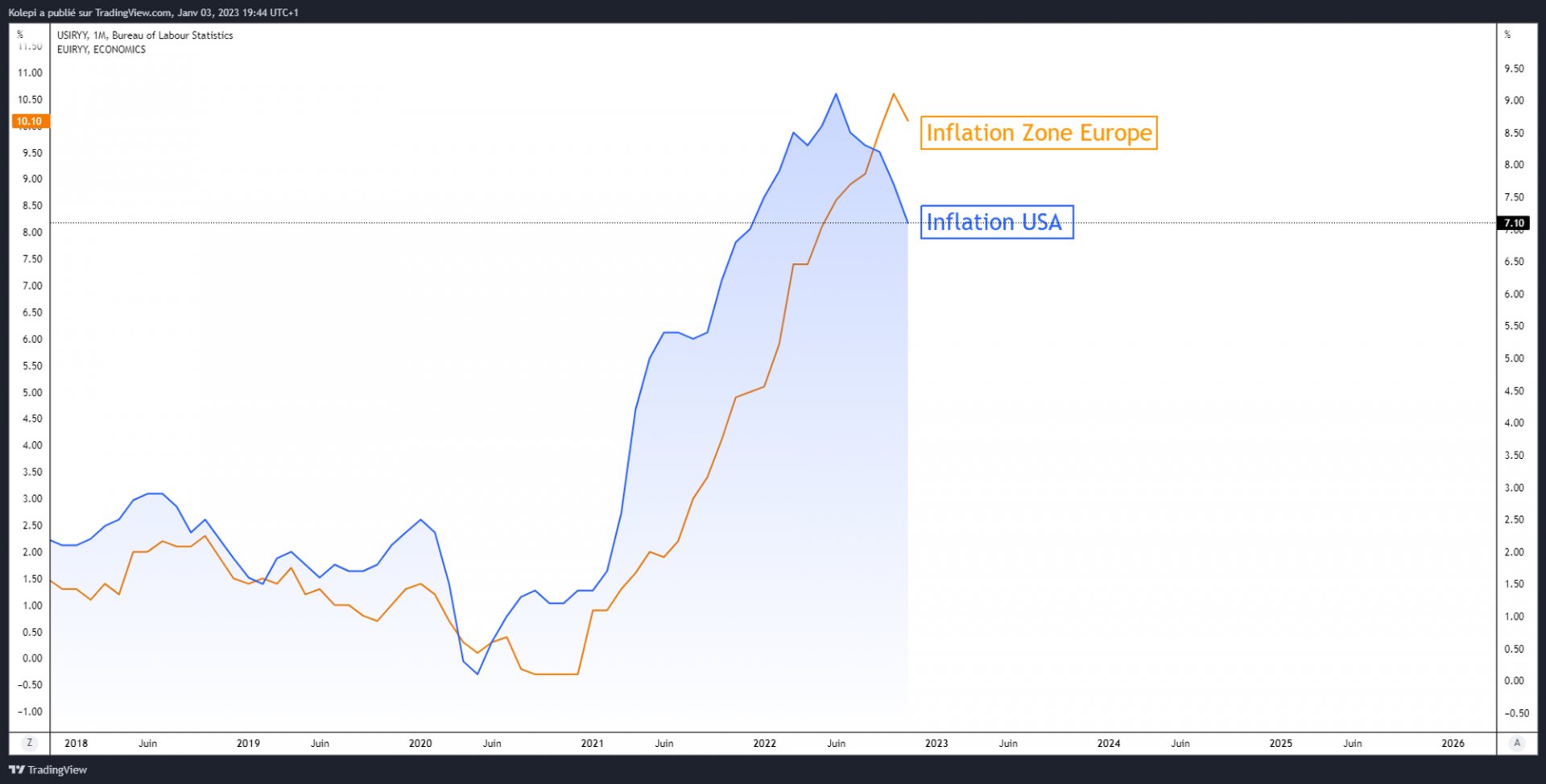

L’inflation galopante à travers le monde

Cela ne vous a pas échappé, l’inflation a grimpé de manière fulgurante à travers le monde. Pour cause, le conflit Ukraine – Russie a dans un premier temps fait grimper les prix de l’énergie, et les différentes politiques monétaires des banquiers centraux, très souples pour éviter que la crise du COVID et ses confinements ne tuent l’économie, ont en probablement alimenté une part non négligeable.

Cette inflation érode les économies des citoyens, qui subissent l’envolée des prix de plein fouet. Les citoyens américains, depuis mai 2021, puisent dans leurs comptes, comme l’atteste ce graphique du taux d’épargne des particuliers.

Comme nous en avions discuté dans cet article, cette inflation pousse les consommateurs à se recentrer sur l’essentiel. Ils récupèrent l’argent qui était disponible, ce qui explique partiellement la chute des cryptomonnaies et des valeurs spéculatives très appréciées par les investisseurs particuliers, notamment Tesla (-74% depuis son plus haut). Les institutionnels ont probablement, avec le contexte économique, recentré leurs liquidités sur les actifs réputés les plus solides et fiables, et c’est ainsi que le dollar a réalisé une performance exceptionnelle sur l’année 2022.

En France, la situation commence également à se tendre du côté de l’épargne. Les Echos nous rapportent qu’en octobre, les ménages et associations ont puisé 14.7 milliards d’euros dans leurs comptes courants. Suite à la crise sanitaire, les Français ont pu mettre de côté du capital. Mais désormais, la situation économique est plus tendue, et les citoyens sont dans l’obligation de tirer sur leurs réserves pour affronter le coût grandissant de la vie.

Les banquiers centraux tentent tant bien que mal de lutter contre l’inflation

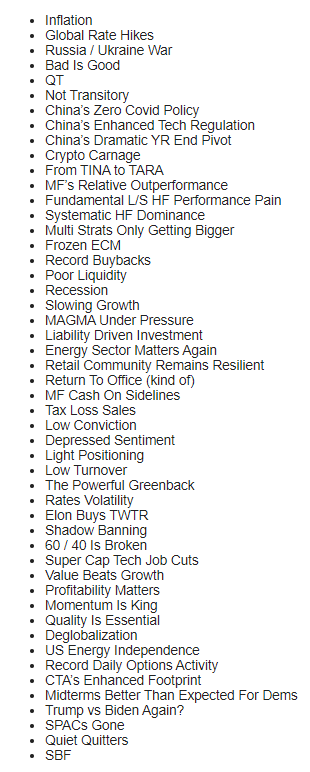

La montée des taux amorcée par la Banque Fédérale Américaine (FED) avant les autres banquiers centraux a eu pour conséquence de rendre le dollar fort comme il ne l’a jamais été depuis 2002. Le DXY ici, représente la force du dollar américain face à 5 devises.

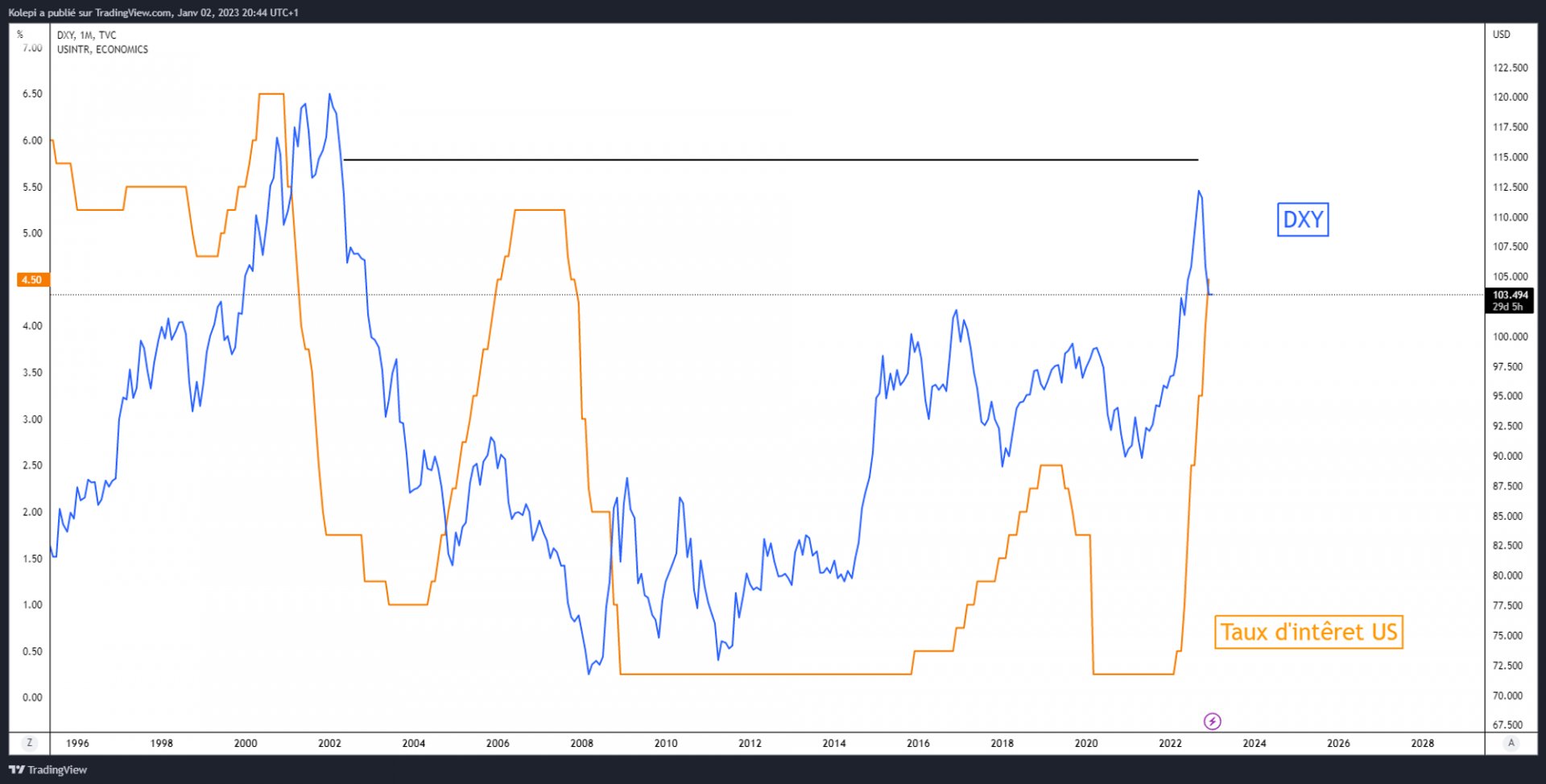

Cette remontée des taux, extrêmement violente et rapide, a eu pour conséquence (recherchée) de dégonfler M2, la somme totale du cash et des soldes des comptes, incluant les comptes épargnes, fonds de marché monétaire.

En d’autres termes, il y a moins d’argent disponible.

Le but est évidemment d’endiguer l’inflation. Mais cela a d’autres conséquences : d’une part cela rend l’actif de moins en moins liquide, nous en reparlerons par la suite, mais également les pays utilisant une autre monnaie subissent de l’inflation importée.

Par exemple, quand un français veut acheter un iPhone, il va le payer en €. Seulement, l’iPhone est un produit américain, et vous consommateurs, utilisez des euros. L’Euro étant en baisse par rapport au dollar, Apple a donc décidé d’augmenter (davantage qu’habituellement) ses prix pour garder ses marges.

Le choc des taux

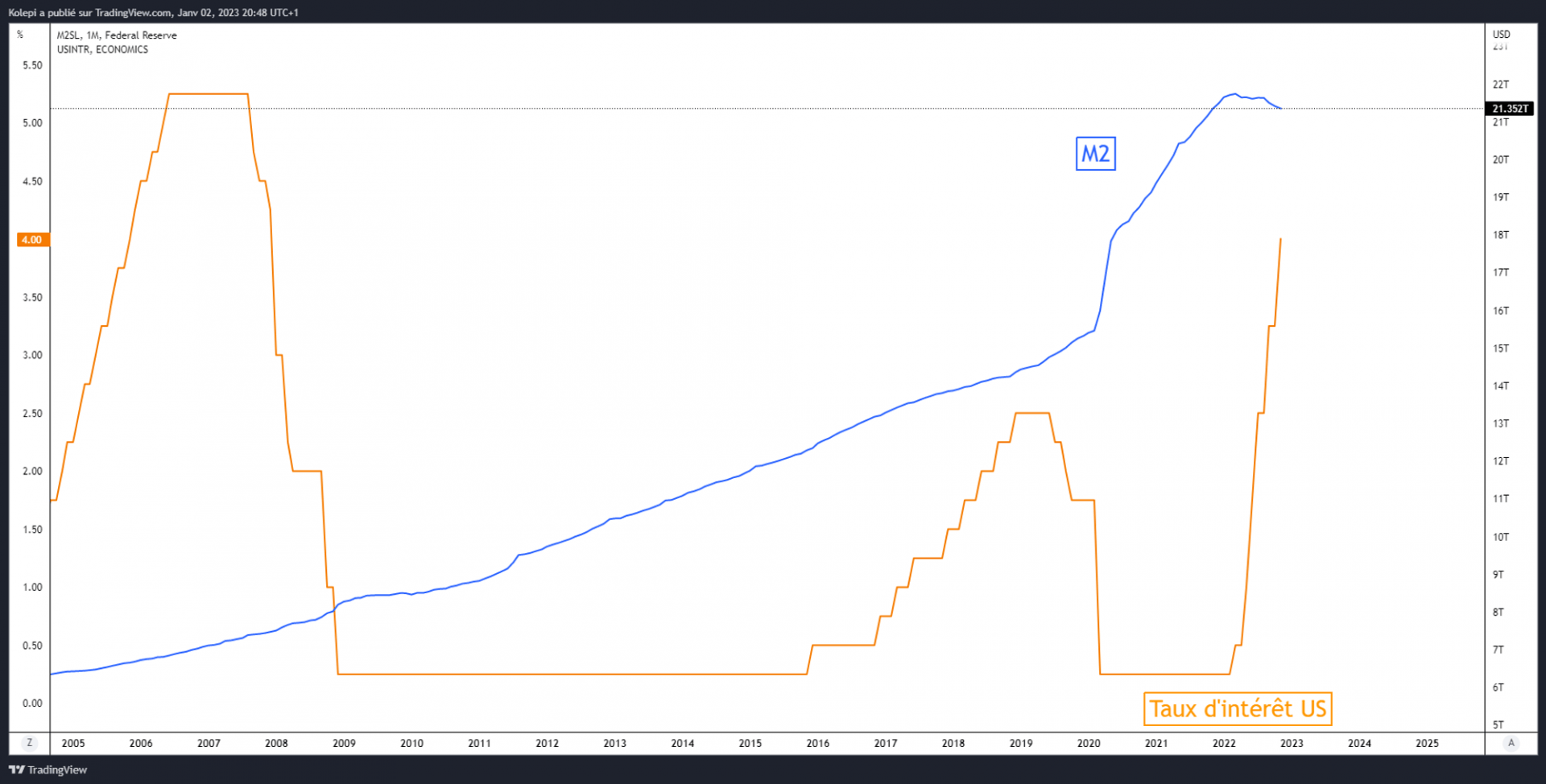

Nous avions discuté cette année du cas Anglais au cours de cet article. Pour revenir rapidement sur cet événement, les taux obligataires britanniques (aussi appelés Gilts) se sont envolés après l’annonce du plan massif de réduction d’impôt de Liz Truss. Les marchés ont été pris de panique par ces annonces, qui risquaient d’alimenter une inflation déjà très élevée.

Suite à ces ventes massives d’obligations, la Banque d’Angleterre a été forcée de relancer le Quantitative Easing (manœuvre d’assouplissement monétaire consistant à acheter les obligations d’état) afin de calmer les marchés.

Cette intervention forcée de la banque d’Angletterre ne fut pas la dernière, une autre banque centrale, réputée pour sa politique monétaire très peu interventionniste a été forcée d’agir : la banque du Japon.

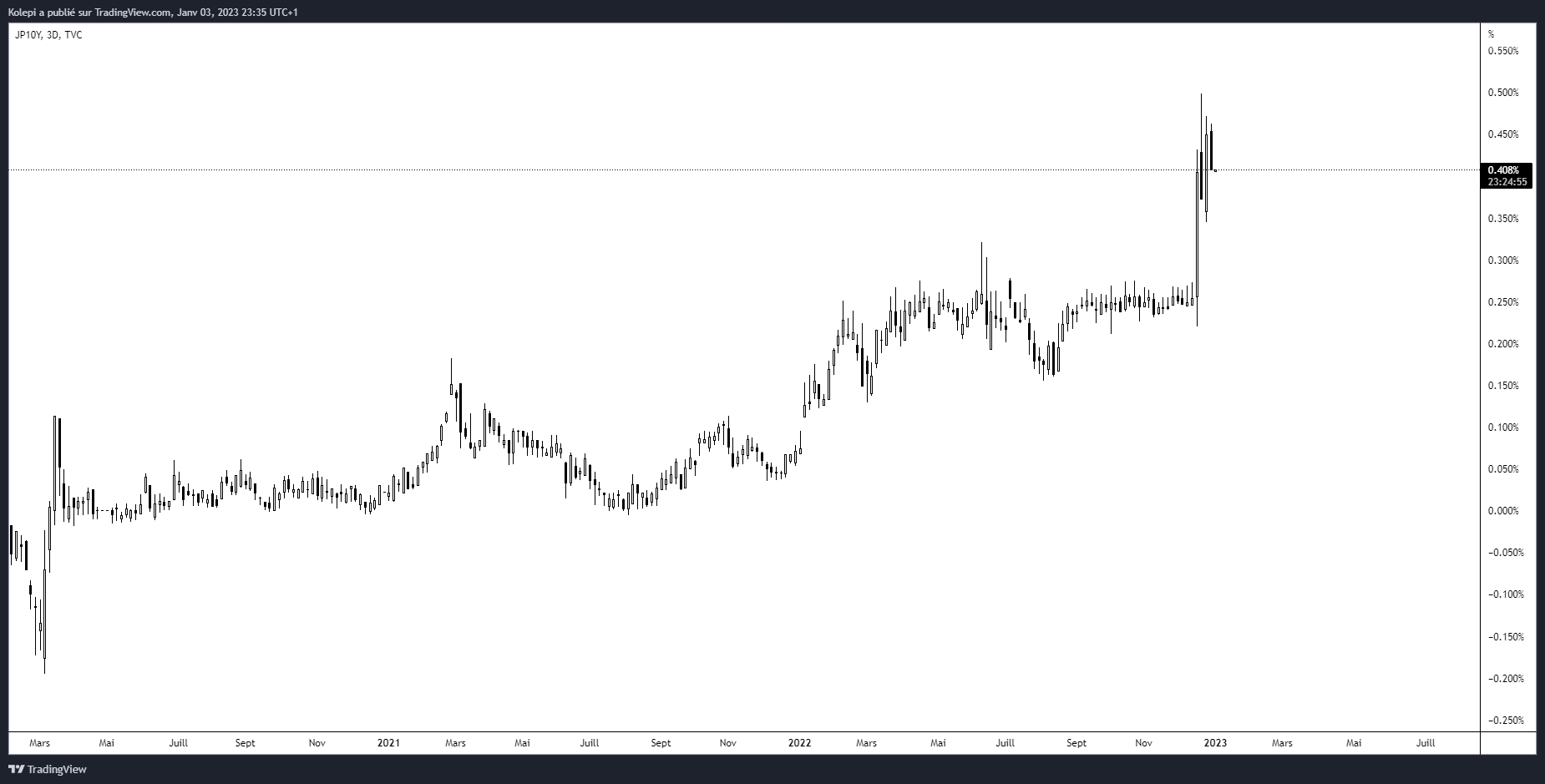

Depuis près de 6 ans, l’institution a mis en place le contrôle de la courbe des taux (Yield Curve Control).

Le principe est simple, si le taux des obligations à 10 ans passe sous les -0.25%, elle vend des obligations, si ce taux passe au-dessus des 0.25%, elle achète des obligations.

Mais la banque du Japon à, le 20 décembre, modifié le seuil à laquelle elle achetait des obligations à 0.5%. Les traders anticipent déjà que la tendance se poursuivra, tant que l’inflation perdurera (3.6% en octobre au Japon). De son côté, la banque centrale nippone dément et indique que cette intervention n’est qu’un ajustement technique, et non une remise en cause de sa philosophie.

Le marché des cryptoactifs complètement délaissé par les intervenants après les multiples scandales

Et oui, notre marché favori, celui des cryptomonnaies à particulièrement subi cette année 2022. D’une part la faillite de Terra Luna et de Celsius, poids lourds du secteur de la finance décentralisée et centralisée, mais également la faillite du fonds d’investissement Three Arrow Capital et enfin, FTX.

Je pense que nous avons été suffisamment informé sur ces différents sujets, mais les conséquences nous intéressent ici. Nous pouvons observer, notamment depuis la faillite de FTX, des volumes bien faibles sur ce marché.

Pour le moment, et ce qui fait plutôt sens, les intervenants sont totalement désintéressés du marché. Ce qui est une bonne nouvelle pour les plus patients, et ceux qui ont les poches larges. Un plus bas se construit dans l’ennui.

Mais il y a d’autres bonnes nouvelles à cela. Par exemple, pour Solana, qui était massivement investie par Alameda Research (branche de FTX), cette remise à zéro est saine. Qu’il s’agisse d’Alameda Research, ou de Three Arrow Capital, la faillite a permis d’obtenir des prix qui jusque-là étaient inimaginables. La chance sourit aux audacieux, donc si vous croyez dans ces projets sur le long terme, ces périodes d’ennui seront idéales pour mettre en place un DCA (Dollar Cost Average).

À quoi s’attendre en 2023 ?

L’année 2023 devrait être dans la continuité de l’année précédente. Les banquiers centraux restent bien déterminés à endiguer l’inflation et donc à remonter les taux, ce qui pèsera sur les classes d’actifs les plus risquées. Essayons d’estimer les prochains thèmes de l’année 2023, qui promet d’être mouvementée !

La géopolitique, toujours sous haute tension

Le risque géopolitique est un des plus inquiétants pour les marchés actuellement, car il est bien plus difficile à anticiper.

D’une part, évidemment, le conflit Ukraine Russie, qui au-delà du drame humain est un des facteurs de la flambée de l’énergie, et donc de l’inflation à travers le monde. La paix ? La guerre nucléaire ? Personne ne peut le savoir, mais cette situation aura un impact sur les marchés.

Dans un second temps, les tensions entre la Chine et Taiwan pourraient faire à nouveau pencher la balance. Selon AP news, la Chine a envoyé plusieurs dizaines d’avions de chasse et 7 bateaux autour de l’île. Les autorités taïwanaises dénombrent 47 avions chinois ayant enfreint la médiane du détroit de Taiwan.

Ces nouvelles arrivent après que Joe Biden a signé le projet de loi sur la défense, incluant une aide de 10 milliards de dollars pour Taiwan.

Les sanctions occidentales ont également poussé la Russie et la Chine à coopérer. La Russie à vendu du pétrole à la Chine, en Yuan. Dans le même temps, Xi rencontre en Arabie saoudite le prince Mohammed bin Salman et d’autres dirigeants du Golfe. La Chine veut acheter du pétrole et du gaz en Yuan.

Je n’ai pas la prétention d’être expert en géopolitique, et je n’ai évidemment aucune idée de ce qu’il pourrait se passer dans l’année à venir. Je ne fais que rapporter les informations de médias qui sont réputés fiables. Mais les tensions semblent bien réelles entre les deux pays, et un conflit pourrait avoir un impact énorme sur les marchés, et annuler tous les scénarios de baisse “mesurée” des analystes.

La cible est une inflation à 2%, pour l’instant…

Comme vu dans la première partie de cet article, l’inflation s’est installée durablement, et les banquiers centraux sont bien décidés à lutter contre cette dernière.

La hausse des taux et le Quantitative Tightening mis en place devraient continuer son effet, l’inflation ralenti tout de même, notamment aux Etats Unis.

L’objectif de la banque fédérale américaine reste « l’atterrissage en douceur ». Comprenez ici, que l’économie ralentisse progressivement, sans causer de récession.

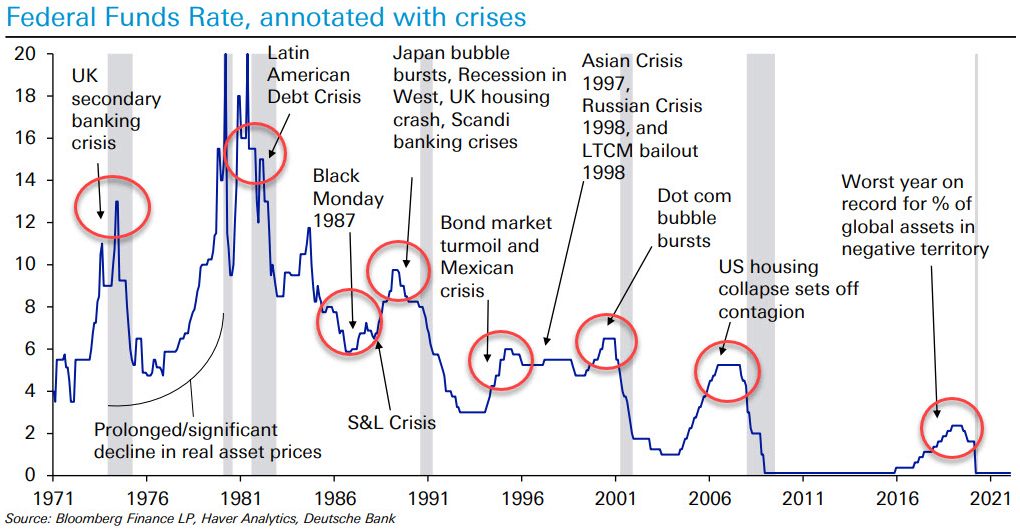

Cela semble extrêmement difficile. Chaque période de hausse des taux s’est toujours soldée par un désastre :

Dans « Inflation and the Scariest Economics Paper of 2022 », Jason Furman, principal conseiller économique d’Obama de 2013 à 2017 et professeur de politique économique à Harvard, explique que « pour ramener l’inflation à 2%, nous devrons tolérer un taux de chômage de 6.5% pendant 2 ans. »

Le problème de cette hypothèse, c’est qu’elle rend très compliquée la tache aux politiques. En l’occurrence, doubler le chômage et le laisser s’envoler durant 2 ans en amont de l’élection américaine en 2024 est probablement une très mauvaise stratégie pour le camp des démocrates. Powell (président de la banque fédérale américaine) n’a que peu de temps pour agir sur l’inflation, tout en essayant de minimiser les dégâts sur le chômage. Autant dire que c’est une mission presque impossible.

La solution à cela serait alors de relever l’objectif d’inflation à 3%. Pour beaucoup d’analystes, il est très clair que la FED n’aura pas le choix.

Si vous poursuivre vos recherches, je vous invite à vous rendre sur cet article.

La banque centrale Européenne arrivera-t-elle à arrêter ses achats d’obligations ?

La banque centrale européenne, après avoir longuement acheté des obligations pour soutenir l’économie a mis fin à ses achats nets depuis quelques mois, mais continuait de réinvestir le montant lié au remboursement de ses obligations. À partir de mars, les réinvestissements seront réduits de 15 milliards d’euros par mois.

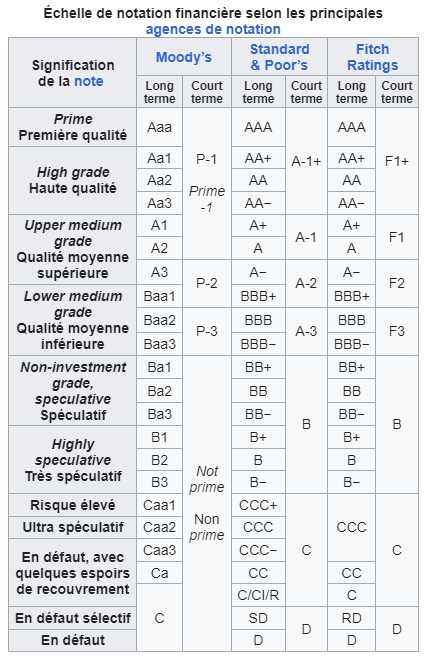

La hausse des taux souverains poussera les intervenants à s’intéresser à nouveau à ces actifs, qui étaient délaissés depuis quelques années car peu rémunérateurs. Seulement, ces intervenants seront sélectifs, et devraient donc délaisser les dettes les moins bien notés ce qui pourrait créer un choc entre les pays.

Le risque est alors que le spread (écart entre deux taux) s’envole entre un pays apprécié des investisseurs obligataires (tel que l’Allemagne) et un pays plutôt délaissé (tel que l’Italie). Alors, l’Italie se retrouverait à devoir payer une dette insoutenable, et peut-être, faire défaut. Une période d’austérité, comme en Grêce dans les années 2010, serait alors possible.

Heureusement, la BCE a quelques outils pour éviter qu’une telle situation ne se produise. Elle pourrait par exemple vendre des obligations allemandes pour acheter des obligations italiennes, ou en dernier recours : acheter de la dette en créant de la monnaie.

Mais alors, comment aborder les marchés en 2023 ?

Dans un premier temps, prenez le temps de vous écouter. Dans la plupart des cas, à faire vos propres recherches et vos propres investissements, vous auriez davantage raison que les analystes.

Ensuite, les idées viennent surtout dans les investissements réputés les plus solides. Les obligations d’état, au vu de leurs rendements, peuvent être extrêmement intéressantes. Également, les actions de “value” (tel que Coca, McDo) seront probablement plébiscitées, et les actions technologiques et cryptos seront probablement encore évitées. Les métaux précieux ont toujours eu la cote dans les périodes difficiles de marché, bien que je n’en aie pas parlé dans cet article, vous trouverez néanmoins des informations sur le sujet ici.

Le Bitcoin peut amplement avoir sa place dans un portefeuille long terme, après une telle chute. Bien qu’à ce stade tout semble perdu, les marchés financiers et leurs cycles existent depuis plus d’un siècle. Un jour, tout ira mieux, les marchés repartiront à la hausse. À mon sens au second semestre 2024, mais cela ne reste que des suppositions. D’ici la, votre objectif est simplement de survivre.

Si arrivé à la fin de cet article, vous n’êtes toujours pas convaincu de l’importance vitale de prendre le train de Bitcoin et des cryptomonnaies, quittons-nous bons amis : rien ni personne n’y parviendra ! À défaut, n’attendez plus pour préparer l’avenir. Courez vous inscrire sur Binance.