Le cartel des banques US favorable à un rapprochement avec l’industrie des cryptomonnaies

Les banques des États-Unis bientôt crypto-friendly – Partout dans le monde, les acteurs bancaires boudent les projets de cryptomonnaies. Entre l’incompréhension et la crainte de voir leur monopole remis en cause, les banques se montrent timides dans leur partenariat avec les acteurs cryptos. Cet état de fait a des effets pervers, notamment en France où les acteurs de la cryptosphère peinent à accéder à des services bancaires de base. Mais le cartel des banquiers US semble avoir flairé une bonne affaire et voudrait nouer des alliances avec ces acteurs.

Les banquiers US veulent comprendre les cryptomonnaies

Dans son rapport « Understanding Cryptocurrency », l’American Bankers Association (ABA) dresse un état des lieux du marché des actifs numériques. Le rapport explore à la fois les cas d’usage des cryptomonnaies et leur régulation par les différentes agences gouvernementales.

Pour l’ABA, les actifs numériques se répartissent en 4 grandes catégories : les cryptomonnaies, les stablecoins, les monnaies numériques de banques centrales (MNBC) et les jetons non fongibles (NFT).

Au-delà des cas d’usage somme toute assez communs (paiements, prêts, réserve de valeur, …), c’est l’aspect régulation mis en avant qui est intéressant. En effet, pour chacun des 10 cas d’usage cités, l’ABA considère qu’il existe au moins une réglementation américaine applicable. Par exemple, les opérateurs de comptes cryptos rémunérés en intérêts, à l’instar de BlockFi, devraient avoir une licence de prêteur dans chaque État fédéré ou ils opèrent.

Le rapport souligne également que la gamification, la DeFi et les préoccupations environnementales constituent des risques majeurs pour le secteur. En ce qui concerne la DeFi, les régulateurs ne savent pas qui doit l’encadrer ni comment le faire. L’ABA rappelle la proposition d’Hester Pierce de février 2020, qui offrait de créer un bac à sable réglementaire.

Cette proposition permettra aux jeunes entreprises de disposer d’une période de grâce de 3 ans. Pendant ce délai, les elles pourraient croître et se développer afin d’atteindre un niveau de décentralisation suffisant pour être analysé par la SEC et passer le Howey Test. Pour garantir la protection des consommateurs pendant cette période, la proposition exigeait des mises à jour semestrielles sur le développement de ces projets.

Des partenariats avec des entreprises cryptos indispensables

Concernant les interactions des banques avec les actifs numériques, le rapport souligne que l’intérêt des clients incite les banques à étudier le sujet. En effet, selon une récente enquête du NYDIG, 80 % des détenteurs de bitcoins les transféreraient dans une banque si elle proposait des services de conservation.

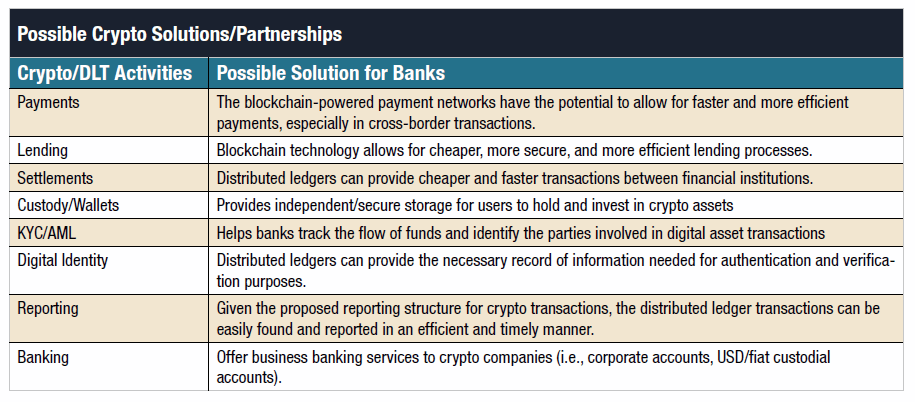

Afin de faire des sociétés de cryptomonnaies des partenaires, l’ABA a identifié 8 domaines de collaboration :

- Les paiements : la blockchain et les actifs numériques ont vocation à améliorer l’efficience du réseau de paiement, notamment pour les opérations transfrontalières ;

- Les prêts : l’avènement de la DeFi a mis en lumière les bénéfices des cryptos pour l’écosystème des prêts.

- Les règlements : les registres distribués permettent des transactions moins coûteuses et plus rapides entre les institutions financières ;

- La conservation et les portefeuilles : la conservation d’actifs pour le compte d’autrui est l’un des principaux services bancaires. Il semble donc logique que les banques veuillent s’insérer sur ce segment ;

- La connaissance client (KYC) et la lutte contre le blanchiment d’argent (AML) : les entreprises, comme Chainanalysis, sont manifestement des partenaires de choix pour les banques, car elles facilitent le suivi des opérations ;

- L’identité numérique : l’authentification dématérialisée des clients est l’un des grands enjeux des banques actuellement.

L’ABA considère aussi que le caractère immuable et vérifiable des blockchains favoriserait la déclaration des opérations auprès des agences gouvernementales. Enfin, le rapport souligne que les entreprises de cryptomonnaies ont des difficultés à accéder à des services bancaires de base. Ce vide bancaire est perçu comme une opportunité par l’association. Au vu des montants astronomiques que lèvent les projets crypto en ce moment, il serait peu avisé pour les banques de ne pas servir des acteurs, comme FTX ou Circle.