Correction de Bitcoin – Gérez la crise et préparez le prochain Bull Run

La semaine qui vient de s’écouler à été forte en émotions (désagréables) pour les investisseurs dans Bitcoin et la cryptomonnaie. Tout particulièrement pour les nouveaux entrants sur le récent ATH (all Time High) de Bitcoin qui peuvent légitimement se poser des questions sur la pertinence de leur investissement dans « l’or numérique 2.0 ». Même constat sur le front des altcoins qui ont suivi le patron dans sa chute, subissant même bien souvent des pertes plus sévères encore.

Le moment est donc parfaitement bien choisi pour rappeler quelques fondamentaux sur le fonctionnement de Bitcoin et du marché crypto, et notamment sa tendance à suivre des cycles assez identifiables. L’occasion également de souligner que s’il est impossible de prédire l’avenir, l’étude du passé est riche d’enseignement pour l’investisseur avisé.

L’analyse technique (AT), qu’est-ce que c’est ?

L’analyse technique (ou l’analyse graphique) d’un actif financier est l’analyse de sa courbe de prix passés dans le but de prévoir les évolutions des marchés.

L’analyse technique ne prétend pas être une science exacte. Elle est d’ailleurs souvent associée à une science humaine puisque son objet d’étude est directement centré sur la compréhension de la psychologie du marché et donc de ce fait de la psychologie humaine.

L’étude d’un graphique permet d’identifier des phases de hausses et des phases de baisses, ainsi que des phases de stagnations des prix.

Pour expliquer que ce phénomène n’est pas uniquement dû au hasard, l’analyse technique s’appuie sur l’analyse psychologique des foules dont elle prétend être une application sur les marchés. Un marché, comme une foule, peut donc être pris soit dans une dynamique d’optimisme (Bull market : période de hausses), voire d’euphorie (Bullrun : période de fortes hausses), soit dans une dynamique de pessimisme (Bear market : période de baisses), voire de désespoir (les points les plus bas du Bear market), ou soit en pleine hésitation (période de stagnation des prix ou petits cycles haussiers et baissiers dans un range).

L’analyse du graphique du Bitcoin

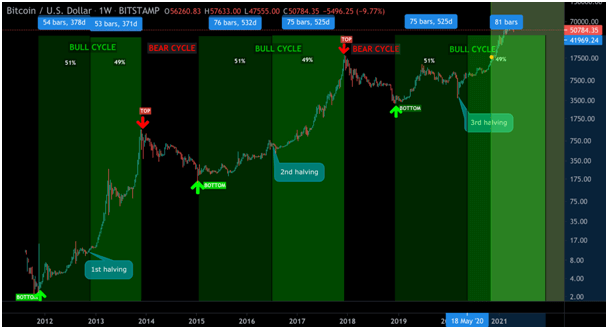

La courbe des prix du Bitcoin est unique si on la compare à d’autres classes d’actifs puisqu’on détecte très facilement des cycles qui se répètent sans cesse et à un intervalle de temps régulier.

Ces cycles ont une durée de 4 ans, et sont la conséquence essentiellement de la politique algorithmique de la création monétaire du Bitcoin. En effet, contrairement aux monnaies fiduciaires, la création monétaire du Bitcoin est programmée et connue à l’avance. Tous les 4 ans et ce depuis le premier halving en 2012, l’émission du bitcoin est divisée par 2, et ce jusqu’en 2140. Cette réduction de la création monétaire du Bitcoin crée une rareté supplémentaire. Plus de de 18,5 millions d’unités sur 21 millions de BTC ont déjà été émis.

Que se passe-t-il durant ces cycles ?

À chaque halving du Bitcoin, s’en est suivi une hausse modérée de son prix à court-terme (période de bull market) causée par la réduction de la création monétaire, cette hausse commence dans un second temps à s’accentuer de plus en plus donnant lieu à une période de bullrun.

On aperçoit que l’élément déclencheur du bullrun est la cassure de l’ATH (All time high, prix le plus haut) du précédent bullrun. En effet, à chaque fois que le Bitcoin a dépassé son ancien ATH, la médiatisation autour de Bitcoin commence à être de plus en plus présente (médias traditionnels, réseaux sociaux, bouche à oreille). Cette surmédiatisation entraîne un afflux de nouveaux acheteurs, qui font donc monter les prix. On distingue donc très bien cette boucle qui s’auto-alimente : les prix montent -> les gens en parlent de plus en plus -> de nouvelles personnes en achètent -> les prix montent encore plus -> etc.

Couplé à de la spéculation et une euphorie extrême, ainsi qu’au FOMO (Fear of missing out, la peur de manquer une opportunité, la peur « de rater le train »), on obtient tout simplement des hausses spectaculaires, des prix bien trop hauts, et une volatilité extrêmement dangereuse pour les débutants.

De nombreux investisseurs qui sont rentrés il y a bien longtemps commencent de plus en plus à prendre des profits et à sortir du marché des crypto volatiles pour se positionner vers des stablecoins. Et à un moment précis, ce sont les baleines qui décident de vendre, ces fameuses baleines qui font littéralement le marché. Elles pèsent tellement que lorsqu’elles décident de vendre, le marché se retourne et il est presque impossible que les investisseurs particuliers arrivent à faire remonter les prix et faire continuer le bullrun.

C’est à ce moment-là que la bulle explose, de nombreux investisseurs commencent à vendre, même à perte pour ceux qui sont rentrés bien trop haut. La panique commence à prendre le dessus, et sonne le commencement du bear market. Plus le bear market avance et plus les prix dégringolent ; les investisseurs perdent de plus en plus d’argent et d’espoirs, certains se résignent à vendre, et pour d’autres ça devient presque insoutenable de tenir (hodler). Le Bitcoin et le marché des crypto sort complètement de la sphère médiatique et des tendances. Un désintérêt total s’installe et les prix continuent à chuter.

Nous arrivons au plus bas du bear market (-85% pour le Bitcoin, -90%-99% pour les altcoins), le meilleur moment pour rentrer, re-rentrer, ou renforcer ses positions. Les investisseurs long-terme vont privilégier ces zones d’achats à chaque bear market, notamment en stratégie de DCA (dollars cost average, le fait d’investir la même somme régulièrement). De plus en plus d’investisseurs commencent à voir de bonnes opportunités d’entrées, et le marché se retourne petit à petit.

Le bear market se termine et le marché rentre en phase de consolidation. Cette phase peut se caractériser soit par une stagnation des prix ou soit par des cycles (dans un range) de petits bull market et de petits bear market. L’intérêt autours de crypto remonte, et le Bitcoin arrive à la date fatidique de son nouveau halving, ce qui sonne le début du nouveau cycle.

Il est important de préciser que ces cycles n’ont pas pour vocation à durer indéfiniment. Et cela pour trois raisons :

- L’effet du halving devient de moins en moins conséquent, puisque la différence entre le nombre de bitcoin émis avant et le nombre de bitcoin émis après le halving devient de moins en moins conséquent (réduction de 3,125 BTC émis par heure au halving de 2020, réduction de 1,5625 BTC émis par heure au halving de 2024, etc)

- Plus on avance dans le temps, et plus il y a d’investisseurs qui sont déjà rentrés sur ce marché (ou qui connaissent déjà le Bitcoin). Il a donc de moins en moins de nouveaux entrants potentiels.

- La capitalisation (market cap) du Bitcoin devient de plus en plus conséquente. Plus un marché est gros et moins il est volatile.

Maintenant que vous connaissez les tendances long-terme à travers ces cycles, rapprochons-nous de certaines tendances à l’intérieur des périodes de bullrun, les corrections (ou retracements).

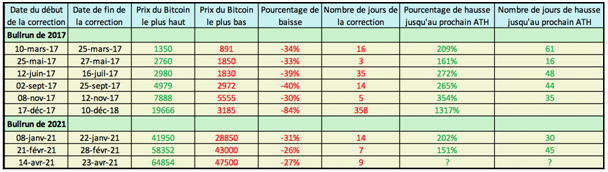

Pour cela, analysons le bullrun de 2017, en le comparant à celui qu’on vit actuellement.

S’agissant de celui de 2017, le Bitcoin a dépassé le 2 mars 2017 les 1200$ atteint 3 ans auparavant au pic du bullrun de 2013.

Les 8 mois qui suivent entraîneront une hausse du bitcoin de plus de 1600% pour atteindre quasiment les 20 000$ au plus haut de la bulle.

Malgré ces 1600% de hausse sur 8 mois, le bitcoin a connu 6 corrections (dont la correction finale) supérieures à 25% de baisse, autant de possibilités pour les novices de subir des pertes.

Nous connaissons actuellement la 3ème correction de plus de 25% sur ce bullrun de 2021.

Bien que le marché soit fortement haussier en temps de bullrun, s’il ne corrige pas et donc s’il monte en flèche sans jamais s’arrêter, alors le bullrun ne durera longtemps. C’est pour cela que les investisseurs confirmés ont tendance à considérer que les phases de baisses sont saines.

Il faut être conscient que lorsqu’on investit sur le bitcoin (hier, aujourd’hui ou demain), on peut se retrouver avec une baisse de 30% dans les heures qui suivent.

Le marché des cryptommonnaies est très fortement corrélé au Bitcoin. C’est-à-dire que lorsque le prix du Bitcoin monte, les altcoins (toutes les cryptos sauf le Bitcoin) ont tendances à suivre sa hausse. Cette hausse sera plus conséquente que celle du Bitcoin lorsque nous sommes en alt-season (période où le marché entier des cryptomonnaies surperforme le Bitcoin).

De même lorsque le prix du Bitcoin chute, les altcoins ont tendances à suivre sa baisse.

Et dans la majorité des cas, la chute est bien plus forte. Lorsque le Bitcoin chute de 10%, il y a de fortes chances que les altcoins chutent de 15-25%.

De fortes périodes de peur vont avoir lieu durant ces corrections, mais il ne faudra surtout pas paniquer et vendre. Vendre sous le feu de la panique, c’est s’assurer de réaliser des pertes.

Avant d’investir, il faut donc déterminer un plan d’investissement, et s’y tenir.

Quel plan d’investisseur choisir ?

1. Vous ne détenez pas de stablecoins et vous ne souhaitez pas durant ce bullrun racheter des crypto avec vos euros.

- Si vous êtes débutant, la meilleure des choses à faire alors est de ne pas vendre. Attendez que la correction se finisse, et que les prix remontent. Si vous voulez vendre pour pouvoir racheter plus bas, vous risquez de vous faire piéger par le marché. Vous n’avez pas les compétences techniques et graphiques pour pouvoir être gagnant sur le long-terme. Vous avez en face de vous des baleines (très gros portefeuilles), des traders confirmés et des robot-traders (trading à haute fréquence) très performants en période de forte volatilité (le marché des crypto est extrêmement volatile en période de bullrun).

- Si vous êtes un trader confirmé, vous pouvez essayer de surperformer le marché en essayant de vendre aux bons moments et de racheter à des prix plus bas. Seuls ceux qui ont une expérience fournie et qui sont rentables peuvent allouer un gros pourcentage de leur portefeuille crypto dans ce genre de trades.

- Si vous êtes un trader débutant, vous pouvez allouer un petit pourcentage de votre portefeuille dans ce genre de trades. Ne vendez surtout pas le reste de vos crypto, le risque est bien trop élevé.

2. Vous détenez des stablecoins et/ou vous souhaitez investir de nouveaux dans des crypto avec vos euros.

- Si votre plan d’investissement était de renforcer vos positions (acheter davantage de crypto), alors vous avez la possibilité de rentrer partiellement sur le marché à des prix avantageux sur le court-terme. Dans de très nombreux cas, cette solution est à privilégier. Cette technique deviendra de plus en plus risquée dès lors où on s’approche de la fin du bullrun.

Nous sommes actuellement au troisième retracement de plus de 25% sur le Bitcoin depuis le début de ce bullrun. Si vous achetez donc durant ce deuxième retracement, le risque sera plus faible que durant le 5ème ou le 6ème retracement.

- Si votre plan d’investissement était de toujours garder X% en stablecoins, alors gardez votre plan de départ. N’achetez pas de crypto volatiles contre vos stablecoins si vous ne pouvez pas garder vos X% de stablecoins.

Le pourcentage choisi en stablecoins dans votre portefeuille va dépendre de plusieurs choses :

- Votre profil de risque. Acceptez-vous de prendre beaucoup de risques pour espérer gagner plus, ou préférez-vous prendre moins de risque et espérer un gain moins important mais qui a le plus de chances de se réaliser ?

- Vos projets à court-terme / moyen-terme nécessitant des liquidités. Il ne faut jamais investir de l’argent sur des actifs risqués (les actions, l’immobilier, les crypto, etc) que vous aurez besoin dans peu de temps. Si le marché dévisse juste avant la réalisation de votre projet, alors vous serez obligé de vendre à perte. Il est donc préférable de sécuriser cet argent sur des actifs peu risqués tel que les livrets d’épargnes ou le fonds euro de l’assurance-vie (mais à des taux inférieurs à l’inflation), ou en stacking de StableCoins dans la DeFi ou dans les plateformes centralisés (voir des comptes en euros rémunérés chez les CeFi).

- De la tendance du marché. Dans le cas actuel du marché des cryptomonnaies, le pourcentage de votre portefeuille investis en stablecoin dépendra de l’avancée du bullrun. Plus le bullrun dure depuis longtemps (mais surtout plus le Bitcoin atteint des paliers de prix jamais atteints), et plus vous devriez avoir une part importante en stablecoins, et donc une part moins importante en crypto volatiles.

La meilleure stratégie est ainsi de fixer des paliers de sortie (vente de crypto volatiles contre des stablecoins) à chaque fois que le Bitcoin franchi un seuil le rapprochant de son futur ATH. Grâce à différents indicateurs long-terme, il est possible d’émettre des probabilités sur le futur ATH du Bitcoin et qui vous permettront d’établir vos paliers de sortie.

Au final, et quelle que soit votre stratégie, l’objectif est que lorsque la bulle va éclater, vous ayez déjà converti la majorité de vos crypto volatiles en stablecoins. Un objectif aussi simple à énoncer que complexe à atteindre et qui dans tous les cas mérite toute votre attention.