Quand les réserves de valeur entrent en compétition les unes avec les autres, ce sont des attributs bien spécifiques qui font qu’une nouvelle réserve de valeur pourra venir en concurrencer une autre, d’abord à la marge, puis avec une demande qui augmentera avec le temps. Alors que beaucoup de biens ont été utilisés comme des réserves de valeur ou “proto-monnaie”, certaines caractéristiques émergent en définitive comme étant particulièrement demandées et amenant les biens les respectant à outrepasser leurs autres concurrents. Une réserve de valeur idéale devrait être :

- Durable : Le bien ne doit pas être périssable ou facilement destructible. Ainsi, par exemple, le blé n’est pas une réserve de valeur idéale.

- Portable : Le bien doit être facile à transporter et à stocker, il doit pouvoir être protégé contre la perte ou le vol, et permettre de faciliter le commerce même à longue distance. A cet égard, une vache est véritablement moins adaptée qu’une bracelet en or en tant que réserve de valeur.

- Fongible : Un exemplaire (ou spécimen) du bien en question doit être interchangeable avec un autre de même qualité et quantité. Sans fongibilité, le problème initial de la double coïncidence des biens demeure non résolu. Ainsi l’or est préférable à des diamants, lesquels sont irréguliers en forme, taille et qualité.

- Vérifiable : Le bien doit être facilement identifiable et doit pouvoir être vérifié comme authentique. Chaque vérification précédente augmente alors la confiance de son prochain récipiendaire dans l’échange, et cela augmente par la même occasion la probabilité que la transaction soit conclue.

- Divisible : Le bien doit être facile à subdiviser. Alors que cet attribut était moins important dans les sociétés primitives où le commerce était peu répandu, il devint plus important à mesure que le commerce mondial fleurissait et que les quantités échangées devenaient plus petites et mesurées avec plus de précision.

- Rare : Comme Nick Szabo l’a défini, un bien monétaire doit avoir un “coût rattaché à sa falsification improbable”. En d’autres termes, le bien ne doit être ni disponible en quantité abondante, ni facile à obtenir ou à produire en quantité. La rareté est peut-être le plus important des attributs qui définisse une réserve de valeur, comme elle fait caisse de résonance avec le désir inné de l’Homme de collectionner ce qui est rare. C’est la source-même de la valeur originelle de toute réserve de valeur.

- Historique établi : Le plus longtemps le bien a déjà été perçu comme de valeur certaine par une société, le plus de chances ce bien aura d’apparaître à cette société comme une réserve de valeur. Une réserve de valeur établie comme étalon reconnu depuis longtemps sera difficile à disrupter par un nouveau challenger, à l’exception d’une force conquérante massive ou bien si le challenger en question est doté d’un avantage significatif au vu des autres attributs que nous listons ici.

- Résistant à la censure : La résistance à toute forme de censure est un nouvel attribut qui a commencé à devenir de plus en plus important dans notre société numérique moderne, avec une surveillance invasive mais à bas bruit de tous les instants. On peut la définir comme suit : à quel point peut-il être difficile pour un tiers (comme une entreprise ou un état) d’empêcher le propriétaire du bien en question de le garder ou bien de l’utiliser ? Les biens qui sont résistants à la censure sont idéaux pour ceux qui vivent sous le joug de régimes qui essaient d’imposer un contrôle strict des capitaux ou bien de déclarer illégaux diverses formes de commerce pacifique.

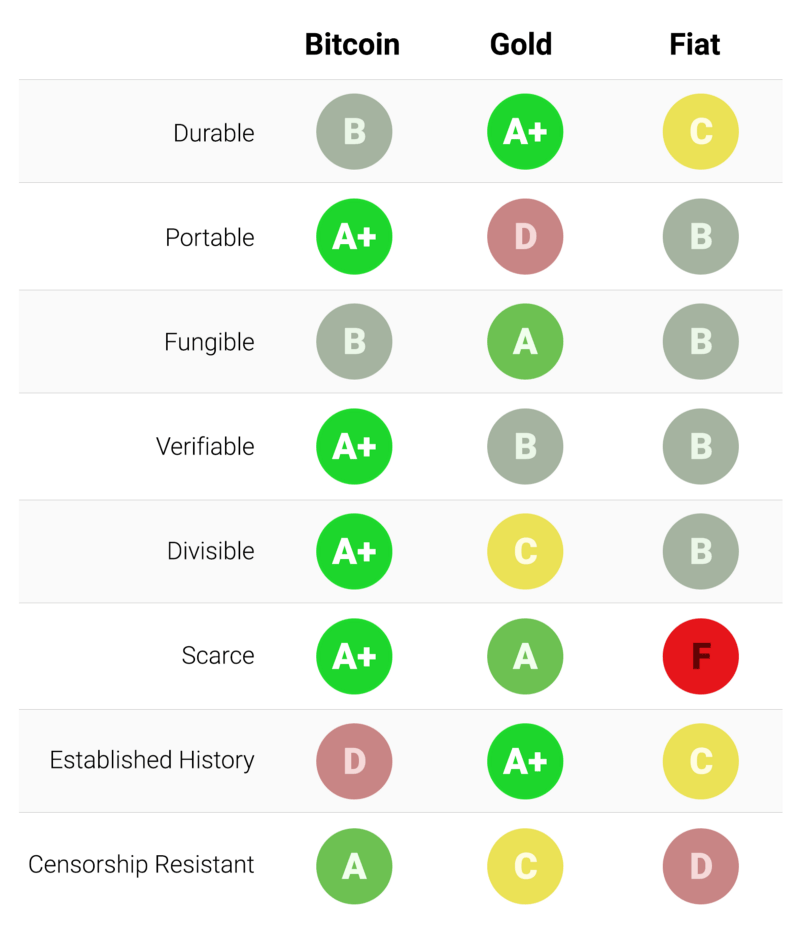

Le graphique ci-dessous classe Bitcoin, l’or (Gold) et la monnaie fiduciaire (Fiat, par exemple le Dollar américain) au travers des différents attributs précédemment listés et est suivi par une explication de chacune des notations attribuées :

Longévité

L’or est le Roi incontesté de la longévité. La vaste majorité de l’or qui a jamais été miné ou frappé, en comptant l’or des Pharaons, est toujours existant aujourd’hui et sera très probablement encore disponible dans plusieurs milliers d’années. Les pièces d’or qui étaient utilisées comme monnaie dans l’Antiquité ont conservé une valeur significative aujourd’hui. Les monnaies fiduciaires et Bitcoin sont fondamentalement de simples enregistrements numériques qui peuvent prendre une forme matérielle (comme les billets de banque). En ce cas, ce n’est pas la longévité de leurs manifestations matérielles qui doivent être évaluées (après tout, un billet d’un dollar en mauvais état peut être échangé contre un neuf en gardant la même valeur), mais la longévité de l’institution qui les a émis. Dans le cas des monnaies fiduciaires, beaucoup de gouvernements ont existé à travers les siècles et leurs monnaies respectives ont disparu avec eux. Les Papiermark (ou le mark-papier en Français), Rentenmark ou autres Reichsmark de la République de Weimar n’ont plus de valeur désormais parce que l’institution qui les a émis n’existe plus. Si l’Histoire passée a la moindre valeur prédictive, il serait alors curieux de considérer les monnaies fiduciaires comme durables sur le long terme — le Dollar américain et la Livre Sterling anglaise étant des anomalies relatives à cet égard. Les bitcoins, ne dépendant pas d’une autorité centralisée émettrice, pourraient être considérés comme durables à la nuance qu’ils le seront aussi longtemps que le réseau qui les sécurise restera en place. Etant donné que Bitcoin en est toujours à ses balbutiements, il est clairement trop tôt pour tirer des conclusions sur sa potentielle longévité. Cependant, il existe des signes encourageants : malgré le fait que les institutions principales de plus en plus d’états-nations de premier plan essaient actuellement de réguler Bitcoin, malgré des années d’attaques par des hackers, le réseau a toujours continué de fonctionner, démontrant un incroyable degré de résistance, à tel point que l’on pourrait le qualifier de réseau “anti-fragile”.

Portabilité

Les bitcoins sont probablement la réserve de valeur la plus transportable jamais utilisée par l’Homme. Les clés privées, base fondamentale cryptographique de Bitcoin, sont utilisées pour représenter jusqu’à des centaines de millions de dollars, et peuvent malgré tout être stockées sur de simples petites clés USB classiques, puis être facilement transportées n’importe où. Par ailleurs, des sommes égales en terme de valeur peuvent être transmises entre individus d’un bout à l’autre de la Terre presque instantanément. Les monnaies fiduciaires, également fondamentalement numériques, sont aussi hautement transportables. Cependant, les régulations gouvernementales et les contrôles de capitaux impliquent que les transferts importants de valeur prennent habituellement plusieurs jours au minimum, parfois plusieurs mois, voire peuvent ne pas être possible du tout. Les espèces peuvent parfois être utilisées pour tenter de contourner un contrôle des capitaux, mais alors le risque associé au stockage et au coût de transport effectif devient beaucoup plus important. L’or, étant par essence physique et d’une forme incroyablement dense, est de loin la moins transportable des réserves de valeurs évoquées ici. Ce n’est pas un hasard si la majorité des lingots ne sont jamais déplacés. Quand un lingot est échangé entre un acheteur et un vendeur, il est assez coutumier que ce soit le titre de propriété de l’or qui soit physiquement transféré, pas le lingot lui-même. Transmettre de l’or à travers de larges distances est de plus coûteux, risqué et chronophage.

Fongibilité

L’or fournit le standard concernant la fongibilité. Lorsqu’elle est fondue, une once d’or est intrinsèquement indistinguable d’une autre once, et l’or s’est toujours échangé sous cette forme sur le marché. Les monnaies fiduciaires de leur côté sont seulement fongibles tant que les institutions qui les ont émises leur permettent d’exister. Alors qu’il peut arriver qu’un billet de banque soit traité comme tous les autres par les marchands qui les acceptent, il existe des institutions au sein desquelles les billets désignant des valeurs élevées étaient traitées différemment des plus petites coupures. Par exemple, le gouvernement Indien, dans une tentative d’éradiquer son marché noir (non taxé par conséquent), a complètement démonétisé ses billets de 500 et 1000 roupies. La démonétisation entraîna que les billets de banque de 500 et 1000 roupies ne furent plus échangeables contre leur valeur consensuelle habituelle, mais à un taux fortement réduit, discréditant de facto leur caractère fongible avec leur valeur reconnue diminuée. Les bitcoins sont fongibles au niveau de leur réseau, dans le sens où chaque bitcoin, lorsqu’il est transmis, est traité de la même façon que tous les autres sur la blockchain Bitcoin. Cependant, parce que les bitcoins sont totalement traçables sur leur blockchain, un bitcoin en particulier peut être contaminé s’il est utilisé à un moment ou à un autre lors de commerce illégal, et les marchands ou les plateformes d’échange de crypto-actifs pourraient décider un jour de ne pas accepter de tels bitcoins vérolés. Sans améliorations futures sur le plan de la vie privée et de l’anonymat au niveau du protocole du réseau Bitcoin-même, les bitcoins ne peuvent à l’heure actuelle être considérés comme autant fongibles que de l’or.

Vérifiabilité

Pour la plupart des besoins, les monnaies fiduciaires comme l’or sont facilement vérifiables et authentifiables. Cependant, malgré l’ajout progressif de processus particuliers lors de leur production afin de limiter la contrefaçon, les états-nations et leurs citoyens respectifs doivent encore faire face au risque potentiel d’être trompés par des billets contrefaits. L’or non plus n’est pas immunisé contre la contrefaçon. Des criminels aux méthodes très sophistiquées ont par exemple utilisé du tungstène comme base à de l’or contrefait afin de flouer des investisseurs qui pensaient acquérir de l’or contre espèces trébuchantes. Les bitcoins d’un autre côté peuvent, eux, être vérifiés avec une certitude toute mathématique. Par l’utilisation de signatures cryptographiques, le propriétaire d’un bitcoin peut publiquement (ou non) prouver qu’il détient le bitcoin qu’il dit justement détenir.

Divisibilité

Les bitcoins peuvent être divisés jusqu’au cent millionième d’un bitcoin et ainsi permettrent le transfert de sommes infinitésimales (les frais de réseau de la blockchain, cependant, procèdent eux de la transmission de minuscules sommes “non” économiques, initialement). Les monnaies fiduciaires sont typiquement divisibles en espèces pour permettre l’expression et l’utilisation du “petit” pouvoir d’achat, rendant la division modérée inhérente aux monnaies tout à fait suffisante en pratique quotidienne. L’or, bien que physiquement divisible, devient difficile à utiliser quand il doit être divisé en trop petites quantités pour permettre une utilisation hypothétique dans le commerce classique de la vie quotidienne.

Rareté

L’attribut qui distingue fondamentalement Bitcoin des monnaies fiduciaires et de l’or est sa rareté pré-déterminée. Par convention, tout au plus 21 millions de bitcoins seront créés, à jamais. Cela donne dès l’achat au propriétaire de bitcoins un pourcentage connu de l’offre totale et définitive possible. Par exemple, le propriétaire de 10 bitcoins saura que tout au plus 2,1 millions de personnes sur Terre (moins de 0,03% de la population mondiale) pourront jamais avoir autant de bitcoins que lui. L’or, bien que demeurant fortement rare à travers l’Histoire, n’est pas immunisé contre des augmentations momentanées de l’offre existante. Cela pourrait par exemple être un jour le cas avec la découverte d’une nouvelle méthode de minage ou de nouvelles sources d’approvisionnement rendant l’acquisition de l’or plus économique qu’actuellement ; dans une telle situation, l’offre en or pourrait augmenter vertigineusement (par exemple, le minage aquatique ou le minage spatial sur astéroïdes). Enfin, les monnaies fiduciaires, bien qu’une invention relativement récente dans l’Histoire, ont définitivement montré être régulièrement sujettes à des croissances de masses monétaires massives. Les états-nations ont montré une propension persistante à provoquer l’inflation de leur monnaie pour tenter de résoudre leurs problèmes politiques court-termistes. Les tendances inflationnistes des gouvernements à travers le monde laissent le propriétaire d’une monnaie fiduciaire en particulier avec une certitude : ses économies vont très probablement se déprécier dans le temps.

Historique établi

Aucun autre bien monétaire n’a d’histoire aussi longue et bien documentée que l’or, qui a été fortement valorisé de tous temps que la civilisation humaine exista. Les pièces forgées dans les jours lointains antiques ont toujours une valeur significative aujourd’hui. On ne peut pas dire la même chose des monnaies fiduciaires qui sont une anomalie relativement récente de l’Histoire. Depuis leur création, les monnaies fiduciaires ont eu une tendance quasi universelle à la dépréciation éventuelle. Le recours à l’inflation comme un moyen insidieux de taxer la population a été une tendance forte de l’Histoire à laquelle peu d’états ont été capables de résister. Durant le XXe siècle, pendant lequel les monnaies fiduciaires commencèrent à dominer l’ordre monétaire global, si une vérité économique s’est bien établie, c’est qu’être persuadé que la monnaie fiduciaire en elle-même peut être utilisée pour maintenir de la valeur à travers le long (voire simplement le moyen) terme est une erreur. Bitcoin, malgré sa courte existence, a vu son marché traverser plusieurs épisodes de turbulence semblant démontrer qu’il est assez improbable de le voir disparaître en tant qu’actif économique de valeur à court terme. Par ailleurs, l’Effet Lindy suggère que plus Bitcoin parviendra à survivre, plus il aura de chance de gagner une confiance et crédibilité sociétales lui permettant de continuer à exister par lui-même pour lui-même, longtemps dans le futur. En d’autres termes, la confiance sociétale attribuée à un nouveau bien monétaire est asymptotique par nature, comme l’illustre sommairement et schématiquement le graphique suivant :

Si Bitcoin parvient à exister pendant encore 20 ans, il pourrait naître une croyance populaire selon laquelle Bitcoin serait amené à perdurer pour toujours et à être disponible en conséquence, à l’image de la croyance populaire selon laquelle Internet est une facette permanente et perpétuelle de notre monde moderne.

Résistance à la censure

Une des raisons fondamentales de la demande initiale en bitcoins fut son utilisation pour le trafic illégal de stupéfiants sur le Darknet. Beaucoup ont néanmoins probablement surestimé, en se trompant, que la demande initiale en bitcoins était due à son anonymisation ostensible. Bitcoin, pourtant, est très loin d’être une monnaie anonyme ; chaque transaction transmise au réseau Bitcoin est enregistrée pour toujours sur sa blockchain publique. L’historique des transactions enregistrées permet donc aux institutions judiciaires et fiscales du monde entier de procéder à une analyse détaillée a posteriori pour identifier la source d’un mouvement de fonds particulier. C’est par une analyse similaire que le supposé commanditaire et exécutant du casse de la plateforme MtGox a pu être identifié et appréhendé. Même s’il est vrai qu’avec une vigilance particulière, il peut éventuellement être possible à un individu d’utiliser Bitcoin sans révéler directement son identité, ce n’est pas la raison ayant rendu l’utilisation de Bitcoin si populaire pour le trafic de stupéfiants. “L’atout” majeur ayant fait de Bitcoin un actif si précieux pour ces activités illégales est son caractère libre ne nécessitant pas d’autorisation d’une quelconque autorité centralisée au niveau du réseau Bitcoin lui-même. Quand des bitcoins sont transmis au niveau du réseau Bitcoin, il n’y a aucune intervention humaine nécessaire pour décider du caractère légitime d’une transaction et permettre ou empêcher sa réalisation. En tant que réseau peer-to-peer distribué et décentralisé, Bitcoin est, intrinsèquement, conçu pour être résistant à la censure. C’est un contraste flagrant avec le système bancaire fiduciaire classique où les états régulent les banques et les autres surveillants de la transmission monétaire pour leur faire signaler et empêcher les utilisations illégales de biens monétaires. Un exemple classique de la régulation de la transmission de la monnaie est le contrôle des capitaux. Pour prendre un exemple volontairement exagéré, un millionnaire pourrait rencontrer des difficultés à transférer sa richesse d’un pays à un autre s’il devait tenter d’échapper à l’arrivée au pouvoir d’un régime oppressif. Même si l’or n’est pas initialement émis par les états, sa nature physique le rend difficile à transporter à travers les longues distances, le rendant plus susceptible d’être la cible d’une régulation étatique stricte que le Bitcoin. On peut trouver un exemple d’une telle régulation avec le Gold Control Act indien, en 1968.

Bitcoin excelle à travers la majorité des attributs listés dans cet article, le rendant susceptible d’entrer en compétition ouverte avec aussi bien les nouveaux que les anciens biens monétaires, d’abord à la marge, puis produisant une forte incitation à une adoption plus massive. Tout particulièrement, la combinaison potentielle de sa capacité de résistance à la censure et sa rareté absolue a été une très puissante motivation pour beaucoup d’investisseurs aisés afin de se décider à allouer une portion de leur fortune à cet actif financier naissant.