Quels sont les exchanges décentralisés de la DeFi ?

Les DEX, des alternatives mieux travaillées – MtGox, Bitfinex et plus récemment KuCoin. Les plateformes d’échanges centralisées sont des cibles de choix pour les hackers. Pour répondre à ce problème, des développeurs se sont penchés sur la création de plateformes d’échanges décentralisées. Penchons-nous ensemble sur les plus emblématiques, qui ont permis l’essor de la DeFi.

Échanges décentralisés (DEX)

Dès leurs balbutiements, les cryptomonnaies ont eu pour vocation de décentraliser les systèmes financiers. Malheureusement, l’industrie a longtemps été menée d’une main de maître par des acteurs centralisés, tels que Binance, Coinbase, KuCoin ou Kraken, pour ne citer qu’eux.

Celles-ci sont vulnérables aux attaques informatiques et juridiques, dues à leur nature centralisée.

Problème : jusqu’à très récemment, nous n’avions pas les moyens techniques de décentraliser les échanges en conservant les qualités offertes par les échanges centralisées.

Évidemment, la soif de décentralisation de l’industrie commence doucement à avoir raison de ces systèmes centralisés. D’année en année, de plus en plus de projets visant à décentraliser les plateformes d’échanges ont vu le jour. Initialement peu performante, l’avènement récent des AMM (Automated Market Makers) a engendré la prolifération de plateformes d’échanges décentralisées, proposant cette fois-ci des alternatives remarquables.

Cliquez ici pour consulter notre dossier DEX vs AMM »

Uniswap, Curve, Balancer ou encore Loopring. La liste est longue. Pas d’inquiétude ! Nous allons passer au crible l’ensemble des plateformes les plus influentes de l’écosystème DeFi.

En pratique, la plupart des DEX sont hébergés sur le réseau Ethereum. En effet, parmi les 10 DEX enregistrant le plus de volume, 9 d’entre eux proviennent d’Ethereum et seule une de Tron. De ce fait, ce récapitulatif fera principalement état de plateformes hébergées sur Ethereum.

DEX d’Ethereum

Comme nous l’avons vu en introduction, Ethereum est la principale blockchain hébergeant des DEX. Une situation relativement évidente, car Ethereum est aussi le réseau ayant donné naissance à l’écosystème DeFi.

Uniswap

Uniswap est une plateforme d’échanges décentralisée de type AMM. Cela veut dire qu’elle ne fonctionne pas grâce à un order book comme les échanges centralisés, mais grâce à des pools de liquidités. Ces pools sont des réserves de jetons hébergés sur des smart contracts, utilisés pour effectuer les trades.

Celle-ci a été fondée en fin d’année 2018 par Hayden Adams et a depuis su conquérir la tête des plateformes d’échanges décentralisées.

Pour fonctionner, Uniswap repose sur les fournisseurs de liquidités. Ces derniers sont les utilisateurs qui vont déposer leurs cryptomonnaies dans les liquidity pools pour permettre les échanges.

De ce fait, Uniswap dispose d’un nombre titanesque de pools, permettant de trader quasiment n’importe quel ERC-20. Chacune des pools contient 2 actifs, répartis à parts égales composant une paire de tradings. Par exemple, il existe une pool composé à 50 % d’ETH et 50 % de DAI.

Pour récompenser leur implication, la plateforme leur redistribue les 0,3 % de frais récupéré lors de chacun des trades. De plus, depuis le lancement du jeton de gouvernance UNI, certaines pools peuvent bénéficier du liquidity mining et générer des jetons UNI en plus des frais.

Cliquez ici pour consulter notre dossier sur Uniswap

Curve

Curve est une plateforme d’échanges décentralisée suivant la même architecture qu’Uniswap, en l’occurrence un AMM. Lancée en décembre 2019, elle a très vite sur s’imposer comme un incontournable de l’écosystème DeFi.

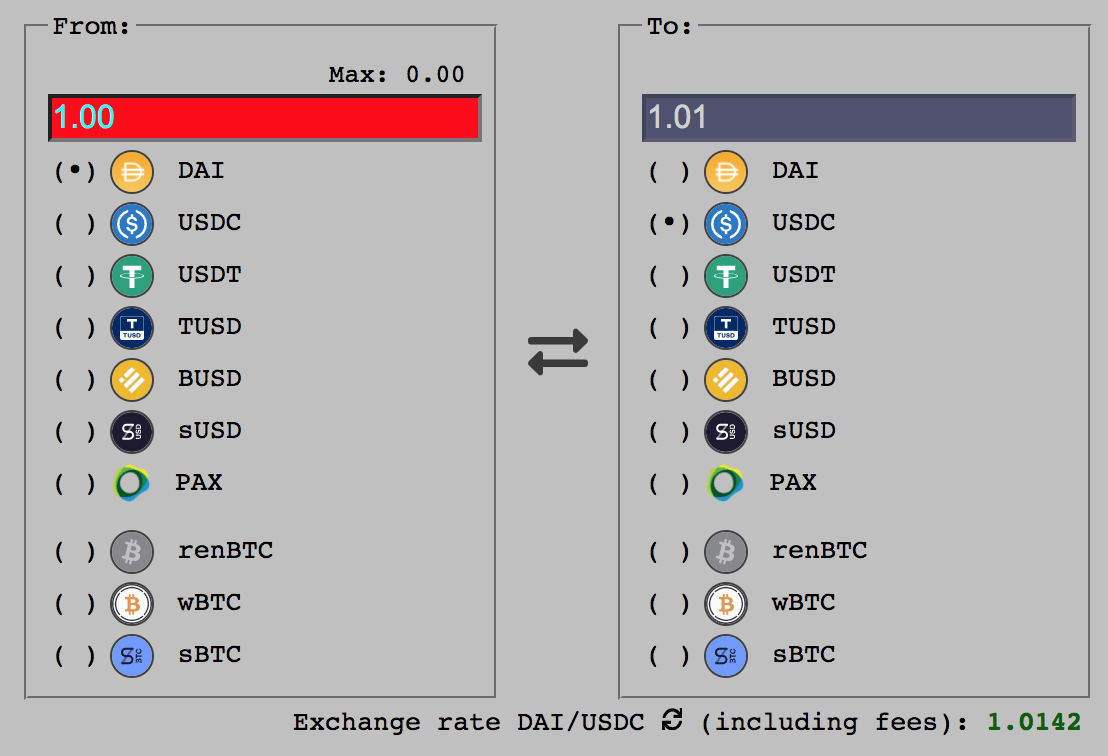

Avec Curve, Michael Egorov a souhaité créer un DEX spécialisé dans l’échange de stablecoins. En effet, les stablecoins représentent une grande partie de l’écosystème DeFi et de très nombreuses opportunités d’arbitrage existent entre les différents jetons.

Actuellement, Curve dispose de pools DAI, USDC, USDT, TUSD, BUSD, sUSD et PAX.

En fait, Curve propose un algorithme différent de celui d’Uniswap pour traiter les échanges. Grâce à sa courbe de fonction particulière, Curve arrive a proposer un slippage extrêmement faible lors des échanges.

Rappelons que le slippage correspond à la différence entre le prix obtenu in fine par Curve et le prix moyen qui aurait été obtenu pour le même actif sur le marché général.

En plus des pools de stablecoins, qui sont le fonds de commerce de Curve, la plateforme a mis en place plusieurs pools spécialisés dans les versions tokénisées du Bitcoin avec les jetons wBTC, renBTC et sBTC.

Sur le même concept qu’Uniswap, les pools Curve disposent de 0,04 % de frais qui sont redistribués aux fournisseurs de liquidités. Telle qu’Uniswap, Curve propose des pools de 2 actifs répartis à parts égales.

Cliquez ici pour consulter notre dossier sur Curve

Balancer

Une fois n’est pas coutume, Balancer est un protocole d’échanges décentralisé suivant une architecture d’AMM. C’est-à-dire qu’une fois de plus, cette plateforme repose sur des pools de liquidités.

La plateforme a vu le jour en mars 2020 et a fait la une des médias spécialisés suite au lancement retentissant de son jeton de gouvernance, le BAL.

Balancer se démarque de ses concurrents en proposant des pools de liquidités multiactifs. À la différence d’Uniswap ou Curve, où les pools ne contiennent que 2 actifs différents, Balancer propose des pools contenant jusqu’à 8 actifs différents et dont les proportions peuvent être variables.

Par exemple, nous pouvons y retrouver des pools composés à 33 % d’ETH, 33 % de DAI et 33 % d’USDC.

Comme Uniswap, Balancer accepte la quasi-intégralité des jetons ERC-20. Tant qu’il y a de la liquidité, les échanges sont possibles.

Un point propre à Balancer : les frais d’échanges sont fixés par le créateur de la pool et peuvent varier de 0,0001 à 10 %. En pratique, ceux-ci ne dépassent que rarement 1 %.

Cliquez ici pour consulter notre dossier sur Balancer

Loopering

Loopering est une plateforme d’échanges décentralisée qui a vu le jour en 2019. Contrairement aux protocoles cités ci-dessus, celle-ci fonctionne grâce à un système d’order book, comme la plupart des échanges centralisés.

Longtemps dans l’ombre des AMM, celle-ci a regagné en popularité avec le lancement de sa V3 et l’introduction des zkRollup. L’intégration de cette technologie a permis la création d’un exchange décentralisé évoluant sur la seconde couche d’Ethereum.

C’est grâce à cette technologie que Loopring peut opérer un échange basé sur un order book de manière décentralisée. En effet, cette architecture nécessite de grandes performances en termes de transaction par seconde. Ce type d’échange ne peut de se fait qu’exister sur les couches secondaires d’Ethereum qui, elles, peuvent traiter un très grand nombre de transactions par secondes.

Contrairement aux échanges précédents, Loopring n’a pas de pools de liquidité et, en conséquence, ne nécessite pas de fournisseurs de liquidités. Dans son cas, le marché est créé par les market makers. Ce sont eux qui fixent les frais dans une plage allant de 0,03 à 0,10 %.

Loopring compte une quarantaine d’ERC-20 différents répartis sur des paires ETH, BTC, LRC et USDT.

Les forks : Swerve et Sushiswap

Depuis peu, un phénomène bien particulier touche les plateformes d’échanges décentralisées. En effet, de nombreux forks voient le jour avec la plupart du temps la même volonté : créer des plateformes 100 % communautaires.

Ainsi, contrairement aux plateformes citées ci-dessus, l’intégralité des jetons de gouvernance de ces forks est distribuée à la communauté via le liquidity mining. Aucune part n’est réservée aux créateurs du projet. Aussi, ces projets ne sont pas financés par des investisseurs externes.

Parmi les principaux forks, nous pouvons citer :

- SushiSwap, forké d’Uniswap, qui a déferlé la chronique à de nombreuses reprises ;

- Swerve, forké de Curve, qui a réuni en quelques jours 380 millions de dollars en liquidités.

Les agrégateurs

Bien que qu’ils ne soient pas à proprement parler des plateformes d’échanges, les agrégateurs sont devenus en quelques mois des incontournables de la DeFi.

En pratique, ces plateformes servent de passerelle vers les différentes plateformes d’échanges décentralisées. Agissant comme un comparateur, l’agrégateur permet d’obtenir en permanence le meilleur taux de change en optimisant les frais.

Par exemple, si un utilisateur souhaite échanger de l’ETH contre du DAI, les agrégateurs vont comparer les taux pratiqués par les différents DEX et exécuter l’échange sur le DEX disposant du meilleur taux.

Dans la plupart des cas, ces plateformes ne facturent pas de frais supplémentaires que ceux des DEXs par lesquelles ils font transiter les transactions. De ce fait, si l’agrégateur choisit Uniswap, vous payerez 0,3 % de frais.

Parmi les plus connus et utilisés nous pouvons citer :

- 1inch.exchange, leader du marché.

- Paraswap, projet made in France, qui commence à gagner en traction.

Récapitulatif

Nous avons pu le voir. Il existe de nombreuses plateformes d’échanges décentralisées, et chacune a sa spécificité. Le choix de la plateforme à utiliser dépend majoritairement de l’actif à échanger.

Ainsi, dans le cas des stablecoins, il est préférable d’utiliser Curve, qui dispose de frais et d’un slippage extrêmement bas.

Pour les échanges d’ERC-20, Uniswap offre de très bonnes performances avec un slippage relativement bas au regard des larges liquidités de la plateforme. Cependant, Balancer peut être une excellente opportunité sur certaines pools disposant de frais plus bas que ceux d’Uniswap.

En tant que fournisseur de liquidités, Balancer offre également de pouvoir choisir l’exposition de chaque jeton de la pool, contrairement à Uniswap.

Si vous n’avez pas de plateforme de prédilection, les agrégateurs peuvent être des plateformes de choix. Ils redirigeront automatiquement les transactions vers le DEX proposant le meilleur taux et en optimisant les frais de gas.

| Plateforme | Type | Blockchain | Frais | Score dapp.com* |

| Uniswap | AMM | Ethereum | 0,3 % | 98 |

| Curve | AMM | Ethereum | 0,04 % | 73 |

| Balancer | AMM | Ethereum | 0.0001% à 10% | 96 |

| Loopring | Order book | Ethereum | 0.03% à 0.10% | 73 |

* Le score dapp.com prend en compte le niveau d’activité, la pertinence, la rentabilité des contrats et l’authenticité des contributeurs et des communautés.