Cryptomonnaies : Voici les 6 prochaines tendances à suivre en crypto d’après Nansen

Au cours de l’été 2020, s’est déroulée une période appelée « DeFi Summer » qui marquera l’essor de la finance décentralisée (DeFi). Alors que la DeFi fait maintenant pleinement partie de notre écosystème, d’autres domaines voient le jour.

Dans un rapport daté du 15 octobre, les équipes de Nansen ont exploré le concept d’”Object-Oriented Finance”. Cela introduit de nouvelles tendances dans notre écosystème et explore les futurs usages potentiels qui seront faits de la finance décentralisée.

NFTfi : Quand la DeFi et les NFT se rencontrent

Les NFT ont connu leur âge d’or lors du bull run précédent. Néanmoins, cet écosystème a depuis souffert d’une perte importante de vitesse. Néanmoins, Nansen envisage un possible retour de ces derniers grâce à la NFTFi.

Ainsi, alors que les NFT étaient jusqu’ici surtout perçus comme des objets de collection, de nouvelles applications financières voient le jour. Ainsi, nous avons vu se multiplier les plateformes qui permettent d’utiliser des NFT comme collatéral pour obtenir des prêts crypto.

« Cependant, étant donné que de nombreuses collections de NFT ne disposent pas d’un moyen intrinsèque de générer du rendement, elles ont souvent du mal à justifier leur valeur en dehors de l’engouement social. »

Malheureusement, malgré les promesses, cet écosystème ne semble pas être le plus prometteur selon Nansen. En effet, cet écosystème semble connaître le même destin que celui des NFT auquel il est lié. À l’exception des NFT qui ont permis d’obtenir des airdrops, qui ont quant à eux réussi à obtenir une certaine attention de la part des utilisateurs.

« Bien que le marché NFT dans son ensemble – et par extension, le NFTfi – n’ait pas retrouvé sa gloire d’antan en 2024, le NFTfi a tout de même réussi à attirer l’attention en raison de la résurgence de la méta airdrop cette année. »

Ainsi, malgré des rendements proches de 30 % et une TVL dépassant les 100 millions de dollars pour ces projets, il est peu probable qu’il s’agisse de la prochaine tendance crypto à suivre.

Gaming et Metaverse

Dans la suite de son rapport, Nansen explore l’écosystème des jeux vidéo Web3 et du Metaverse.

Deux sujets qui reviennent fréquemment dans notre écosystème, bien qu’aucun projet n’ait pour le moment atteint les utilisateurs plus mainstream.

Ce secteur, qui inclut des projets comme Axie Infinity et The Sandbox, a permis aux utilisateurs de générer des revenus en jouant.

En pratique, avec une moyenne de 50 % de rendement annuel, ces jeux peuvent être une aubaine pour les investisseurs. Malheureusement, au même titre que le marché des NFT, le domaine du gaming Web3 n’a plus sa ferveur d’antan.

« À l’instar du marché des NFT, les marchés des jeux et des métavers ont connu des jours meilleurs. Cela ne veut pas dire qu’il n’y a pas de développements passionnants, mais les valorisations et les prix des actifs sont généralement orientés à la baisse. »

Un domaine qui ne semble pas convaincre Nansen. Ainsi, selon le rapport, le gaming Web3 partage les mêmes désavantages que les NFT. À savoir, volatilité et rendements sous la forme d’un jeton volatile et aux tokenomics souvent discutables.

Real-World Assets (RWA)

Si vous suivez l’écosystème crypto de près, impossible que vous soyez passés à côté de la tendance Real-World Assets (RWA).

En effet, la tokenisation des actifs réels (RWA) est sans doute l’un des secteurs les plus prometteurs pour attirer des investisseurs traditionnels dans la finance décentralisée.

L’objectif est de prendre des actifs physiques, comme des biens immobiliers, des matières premières ou des obligations, et de les tokeniser sur une blockchain publique.

Cet écosystème semble plus intéressant pour Nansen. En effet, il permet d’obtenir des rendements et même de décorréler ces derniers de notre écosystème. Une aubaine notamment lorsqu’on sait que de nombreux observateurs critiquent les métriques cryptos qui sont artificiellement gonflées par les boucles de prêts en crypto.

Avec un rendement annualisé moyen de 5 à 20 % et une TVL de 6,5 milliards de dollars, les RWA semblent être une aubaine pour les investisseurs. Également, leur lien avec le monde de la finance traditionnelle peut en faire une porte d’entrée intéressante pour les investisseurs institutionnels.

NodeFi : une infrastructure rentable

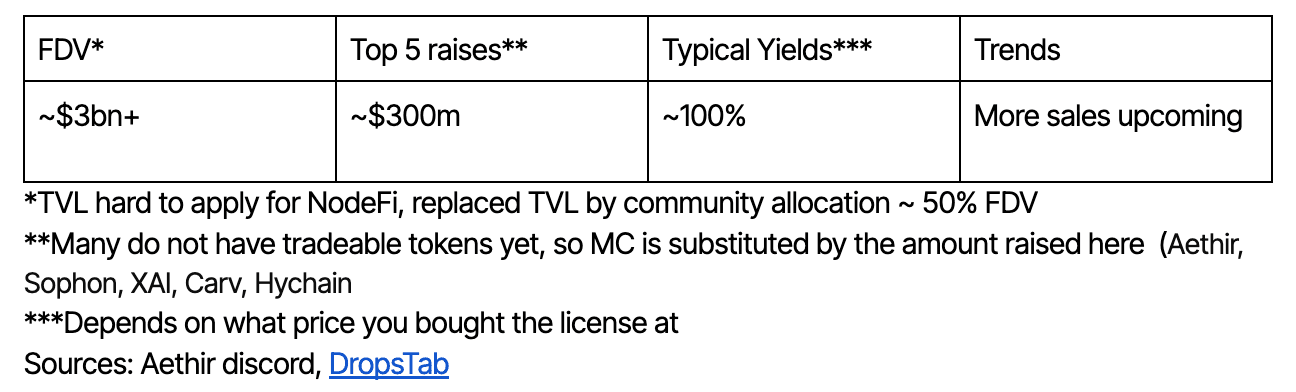

Dans la suite de son rapport, Nansen aborde la NodeFi, un domaine qui a émergé depuis peu.

« NodeFi est un nouveau récit et une méthode émergente pour collecter des fonds pour des projets. Les licences d’exploitation des nœuds de la blockchain sont tokenisées (généralement sous forme de NFT) et vendues, les récompenses (token) pour les opérateurs de nœuds étant généralement très substantielles. »

Ainsi, la tokenisation s’étend désormais à l’infrastructure des nœuds blockchain avec le concept de NodeFi.

En pratique, les trois plus importantes ventes qui ont permis d’obtenir un nœud pour les projets XAI, Aethir ou Sophon, ont permis de lever près de 250 millions de dollars.

« Ces licences sont des actifs productifs et peuvent générer des revenus lorsqu’elles sont associées à un nœud en fonctionnement ou lorsqu’elles sont déléguées. »

Néanmoins, tout n’est pas tout rose. Malgré un rendement moyen aux alentours de 100 % et une FDV de plus de 3 milliards de dollars, ces projets ont tout de même des limites.

Comme le souligne Nansen, le rendement de ces projets est dépendant du marché et basé sur un jeton émis par le protocole, dont la valeur peut être très volatile.

DePIN : Réseaux physiques décentralisés

Enfin, Nansen explore le concept des DePIN (Decentralized Physical Infrastructure Networks).

L’idée derrière DePIN est d’utiliser les cryptomonnaies pour décentraliser la gestion des infrastructures physiques.

Par exemple dans des domaines comme l’intelligence artificielle (IA) et le machine learning.

D’autres projets comme Helium tentent de créer des réseaux physiques décentralisés pour l’internet des objets (IoT). Dans ce modèle, les utilisateurs peuvent contribuer au réseau tout en étant récompensés par des tokens.

« Si le concept général de DePIN existe depuis un certain temps (la blockchain d’Helium a été mise en service en 2019), l’essor de l’IA – en particulier depuis la publication de ChatGPT-3 en novembre 2022 – a suscité un engouement important, en particulier pour les projets de calcul adjacents à ce secteur. »

Avec un rendement allant de 30 à 100 %, la DePIN peut être une opportunité intéressante pour les investisseurs.

Néanmoins, Nansen fait une différence entre les projets DePIN qui permettent des calculs décentralisés ou qui proposent de l’IA et les autres. En effet, il semblerait que l’engouement soit principalement mené par les protocoles qui permettent de louer sa carte graphique ou spécialisée dans l’IA.

Quel domaine a le plus d’avenir ?

Pour finir son étude, Nansen a réalisé un tableau récapitulatif, dans lequel plusieurs éléments sont notés, tels que le potentiel de croissance, le potentiel de rendement, la volatilité des actifs et enfin la complexité.

Une ressource très intéressante, qui pourrait vous permettre de vous positionner en prévision d’un potentiel bull run à venir.