Crise du coronavirus et monnaie magique des banques centrales

Alors que l’économie mondiale est en crise, nos élites ont un motif tout trouvé pour justifier la situation : c’est la faute du coronavirus. À entendre les analystes financiers dans les médias mainstream, sans la pandémie actuelle, tout irait pour le mieux dans le meilleur des mondes, et les différents indices boursiers seraient en plein bull run. Heureusement, les banques centrales ont le remède miracle : abreuver le système financier de liquidités en créant une quantité illimitée de monnaie.

Le Covid-19 est-il donc le cygne noir attendu par les « collapsologues », ou la réalité est-elle un peu plus complexe que cela ?

Repocalypse : la crise du marché repo

L’année dernière, un séisme avait fait trembler le monde financier : les banques américaines n’avaient plus d’argent disponible pour leurs opérations quotidiennes. Le système financier était à court de liquidités, c’est ce que l’on a nommé la crise du repo.

Repo est la contraction de repurchase agreement. Concrètement, les repos sont des emprunts à court terme pour les courtiers en actifs financiers négociables – principalement des obligations d’État. Le courtier vend des obligations d’État aux investisseurs, pour les racheter le lendemain à un prix légèrement supérieur : la différence constitue le taux d’intérêt journalier, l’overnight repo rate. Il s’agit d’un instrument capital pour le système, puisque ce marché interbancaire permet aux institutions financières d’obtenir des liquidités pour leur opérations quotidiennes.

Certains de ces repos ont des échéances plus longues, ou sont basés sur des actifs autres que les obligations, mais nous n’entrerons pas dans le détail ici.

Les repos sont considérés comme des investissements sûrs : les titres servant de collatéral sont des bons du Trésor américain. L’acheteur effectue donc un prêt à court terme pour le vendeur qui a besoin de liquidité (généralement une banque).

Après la fameuse crise de 2008, la Réserve fédérale est intervenue régulièrement sur le marché du repo, car plusieurs problèmes se posent.

Ce marché est fortement dépendant des crédits intraday des chambres de compensation, et ces dernières semblent peu enclines à avoir une politique de gestion des risques correcte. Lorsqu’un vendeur fait défaut (c’est-à-dire qu’il ne peut pas racheter le titre), il faut alors liquider le collatéral associé au repo en question (les bons du Trésor), ce qui peut s’avérer compliqué. Lorsque les institutions financières refusent de se prêter entre elles via le marché du repo, les taux montent, et les banques les plus faibles (celles qui n’ont pas assez de liquidités pour couvrir leurs dettes) risquent le défaut de paiement.

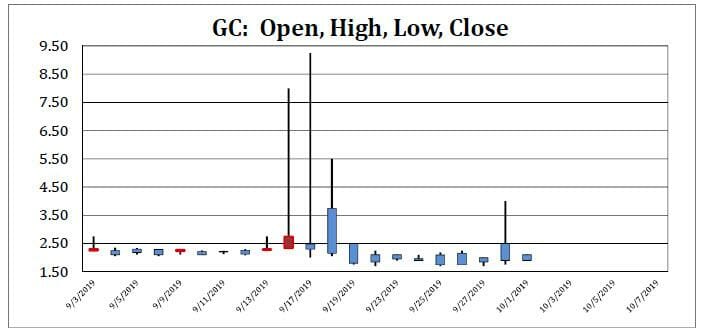

La Réserve fédérale intervient donc sur le marché interbancaire pour éviter que les réserves des banques ne s’approchent trop près du zéro (c’est-à-dire pour éviter que ces dernières ne fassent faillite). Le signal d’alarme avait retenti en septembre 2019, lorsque les taux d’intérêt sur le marché du repo avaient explosé, passant de 2 à 10 %.

Quelles que soient les explications données par les experts à ce phénomène, il était clair que la demande en liquidité excédait les liquidités réellement en circulation, et la Fed a dû créer beaucoup d’argent pour ramener le taux d’intérêt à la valeur cible de 2 %. Cela n’avait pas empêché son président de déclarer tranquillement :

« Bien que ces problèmes sont importants pour le fonctionnement des marchés et pour leurs participants, il n’y a pas d’implications pour l’économie et l’orientation de la politique monétaire. » Jerome Powell

Il est évidemment difficile de croire qu’il n’y ait pas de conséquences au fait que les banques n’aient pas suffisamment de liquidités pour fonctionner sur une base quotidienne.

Ce que nous a révélé cette crise

Ce qu’a mis en lumière la crise du marché repo est assez inquiétant. Premièrement, les banques manquaient tellement de liquidités qu’elles étaient prêtes à en obtenir via un taux d’intérêt incroyablement élevé de 10%.

Deuxièmement, les actifs que constituent les bons du Trésor américain ne seraient pas tout à fait « sans risque ». Et pour cause, sans parler de la solvabilité de l’État américain, ils sont possédés par plusieurs entités à la fois. Oui, vous avez bien lu : le Fonds monétaire international estime qu’en 2018, le même collatéral a été réutilisé 2,2 fois (le propriétaire original et 2,2 autres parties sont convaincues qu’elles possèdent le même actif).

Cela signifie tout simplement que si les banques peuvent paraître solvables indépendamment les unes des autres, l’ensemble du système ne l’est pas.

La Fed est le prêteur de dernier recours pour les banques, et intervient également sur le marché des actions, sur le marché monétaire, et ainsi de suite. L’économie américaine toute entière est dépendante du bon vouloir de la Réserve fédérale, et par extension, la finance internationale.

La Réserve fédérale a donc créé une bulle sur de nombreux marchés en les gavant de dollars, et cela s’est aggravé après la crise dite « des subprimes » de 2008. La situation précaire du système financier globalisé ne date pas d’hier, et la pandémie de Covid-19 n’est qu’un prétexte à son éclatement.

Le quatrième assouplissement quantitatif de la Fed

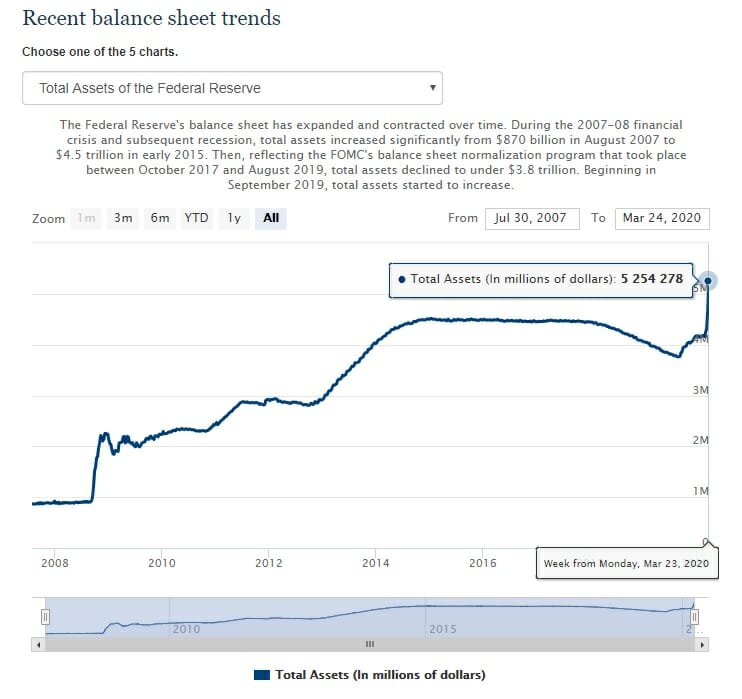

Actuellement, le bilan de la Fed est 5254 milliards de dollars, dont une augmentation de 1200 milliards seulement sur les deux dernières semaines.

Un assouplissement quantitatif (quantitative easing) consiste pour une banque centrale à créer de la monnaie (de façon numérique bien entendu) afin d’acheter des obligations d’état (les bons du Trésor dans le cas de la Fed) et d’autres titres auprès des institutions financières, afin de les abreuver de liquidités. Les taux d’intérêt de ces titres, qui étaient de 0,25 % en 2008 aux États-Unis, ont atteint un pic à 2,5 % avant de rechuter brutalement.

Le 15 mars 2020, la Fed a réduit les ratios de réserve obligatoire des banques à 0 %. Vous lirez avec étonnement dans le communiqué de presse que « les réserves obligatoires ne jouent pas un rôle important dans ce cadre de fonctionnement [ndr : la politique monétaire menée par le FOMC, l’organe de contrôle de la Fed]. »

Les taux directeurs de la Fed se sont également rapprochés de la barre fatidique du zéro (« maintenus dans une fourchette-cible comprise entre 0 et 0,25 % », ces taux sont même négatifs dans plusieurs pays, voir mon article consacré).

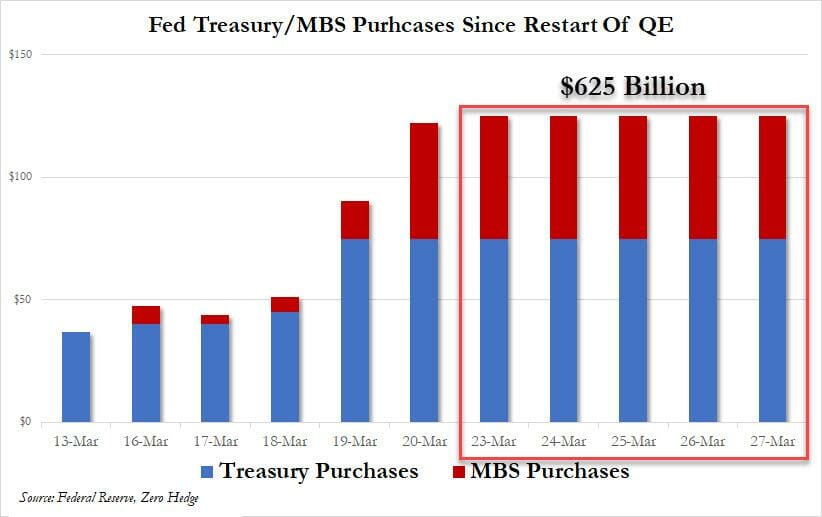

Cette baisse des taux est accompagnée de la promesse d’achat de 700 milliards de bons du Trésor et de CMBS, une annonce faite le 23 mars qui avait entraîné un rebond des marchés. Cela marque le début du quatrième assouplissement quantitatif mené par la Réserve fédérale américaine.

Il s’agit de l’injection de liquidités la plus massive depuis la crise financière de 2008, une décision que Trump a commenté en déclarant que « cela le rend très heureux ». Et pour cause, les plus grosses banques américaines, comme la Bank of America, New York Mellon, Citigroup, Goldman Sachs, JPMorgan Chase, Morgan Stanley ou Wells Fargo ont annoncé de concert qu’elles utiliseraient cet argent pour prêter aux consommateurs et aux petites entreprises. Donald Trump a même incité la Réserve fédérale à passer à des taux de dépôt négatifs, ce qui serait une première dans l’histoire des États-Unis.

Chaque jour, la Fed achète 125 milliards de dollars de titres, soit 625 milliards par semaine. Ces titres sont composés de bons du Trésor et de CMBS (Commercial Mortgage-Backed Securities, des produits financiers garantis par des hypothèques sur des propriétés commerciales).

La Réserve fédérale n’arrêtera pas de faire tourner sa planche à billets numérique, et j’en veux pour preuve cette magnifique déclaration de Neel Kashkari, le président de la Banque de la réserve fédérale de Minneapolis, lors d’un interview pour CBS News :

« Est-ce que la Fed va littéralement imprimer de la monnaie ?

– C’est littéralement ce que le Congrès nous a ordonné de faire. C’est l’autorité qu’ils nous ont donné, d’imprimer de l’argent et de fournir des liquidités au système financier. Nous le créons électroniquement et nous pouvons aussi l’imprimer, avec le Département du Trésor, afin que vous puissiez retirer de l’argent depuis nos distributeurs automatiques. […] Il n’y a aucune fin à notre capacité à le faire, nous sommes loin d’être à court de munitions… Votre distributeur automatique est en sécurité, vos banques sont en sécurité. Il y a une quantité infinie d’argent à la Réserve fédérale. » Neel Kashkari

La monnaie de singe des banques centrales va-t-elle nous sauver ?

À entendre les dires des différents grands manitous de la Réserve fédérale, l’économie sera sauvée quoi qu’il arrive, grâce à l’argent magique de la Fed. Cependant, il y a un problème.

Peter Schiff, qui est peu apprécié de la cryptosphère pour ses déclarations anti-Bitcoin, l’a identifié, et a évoqué les conséquences probables de cette politique monétaire dans un live YouTube de trois heures :

« Tout le monde veut que nous revenions à la normale, comme avant que personne n’entende le mot coronavirus ou COVID-19. Mais vous savez quoi ? Nous n’étions pas normaux à l’époque. L’économie était malade avant que le virus ne nous infecte. C’était une bulle. Il n’y avait rien de normal dans cette bulle. Et le problème avec les bulles est qu’une fois qu’elles éclatent, elles ne se regonflent pas. Vous avez besoin d’une nouvelle bulle. Vous avez besoin d’une plus grosse bulle. »

« C’est ce que la Fed a fait. Ils ont gonflé la bulle du NASDAQ. Cela a sauté. Ils ont gonflé une plus grande bulle dans le marché de l’immobilier. Elle a éclaté. Et puis ils ont gonflé une bulle dans tout. Et bien, tout est déjà une bulle. Il ne reste plus rien à faire buller. C’est fini. »

Il faut bien comprendre que créer de l’argent à l’infini détruit sa valeur, c’est le principe de l’inflation. Injecter des trillions de dollars dans le système financier ne sera pas sans conséquences :

« Ils vont déclencher un tsunami d’inflation. »

« Ce que nous allons subir en tant qu’économie est bien pire que de perdre son argent. Parce que vous savez ce qui est pire que de perdre votre argent ? Avoir votre argent, mais tandis qu’il perd son pouvoir d’achat. C’est la pire chose qui puisse arriver et c’est ce qui va arriver. L’hyperinflation est passée du pire scénario au scénario le plus probable. Et cela signifie que les gens doivent agir rapidement pour se protéger. »

De nombreux secteurs industriels ne survivront pas à cette crise ; beaucoup d’entreprises seront sans travail pour d’importantes périodes et les faillites seront nombreuses.

Ces assouplissements quantitatifs à répétition devraient en théorie affaiblir le dollar et précipiter sa chute, tout en mettant à mal sa place de monnaie de réserve mondiale.

Cependant, et cela peut paraître paradoxal, malgré la politique monétaire de la Fed, il y a actuellement une pénurie de dollar dans le monde, car les nations ont besoin de liquidités pour régler leurs dettes.

Selon la banque des règlements internationaux :

- Les banques non-américaines possèdent 13 000 milliards d’actifs libellés en dollar ;

- Le dollar représente 60 % des actifs de réserve dans le monde ;

- Le dollar représente 80 % des paiements mondiaux ;

- L’intégralité des ventes de pétrole s’effectuent en dollar ;

- 40 % de la dette mondiale est libellée en dollar, la Chine en étant le leader ;

- La dette mondiale s’est alourdie de 100 000 milliards pendant que le bilan de la Réserve fédérale a enflé de 4 000 milliards.

C’est cette pénurie qui permet au cours du dollar de se maintenir à flots malgré la création monétaire américaine effrénée, couplée à l’inflation de la base monétaire des autres pays, qui est pire que celle de la Fed. Ajoutons à cela la baisse continue des réserves étatiques (l’or étant parfaitement négligeable au sein de ces réserves), et nous avons une situation étonnante.

La pénurie de dollar est estimée à 13 000 milliards et pourrait atteindre 20 000 milliards à la fin de l’année, sans prendre en compte la récession. Toujours selon la Banque des règlements internationaux, les obligations en dollar des pays européens et émergents sont passées de 30 000 à 60 000 milliards entre 2008 et 2019. Les faibles exportations n’arrangent pas les choses, faisant baisser les revenus en dollar pour la plupart des nations.

Il y aura peu d’options pour pallier cette crise des liquidités : réduire ou éliminer la dépendance des nations vis-à-vis du dollar, comme ont commencé à le faire la Russie et la Chine, ou créer de la nouvelle dette pour remplacer l’ancienne. Dans tous les cas, il sera très difficile, à terme, d’éviter l’inflation provoquée par cette politique monétaire.

En Europe

La BCE, avec son taux de dépôt négatif à – 0,5 %, est également coutumière des opérations de type quantitative easing. Suite à la crise qu’on nous dit provoquée par le Covid-19, elle a augmenté son programme d’achat d’actifs (APP pour Asset Purchase Programme) de 120 milliards d’euros jusqu’à la fin de l’année (1% du PIB) et a mis en place le PEPP (Pandemic Emergency Purchase Programme) à hauteur de 750 milliards d’euros.

Les opérations de refinancement des banques (LTRO pour Longer-Term Refinancing Operations) et TLTRO (Targeted Longer-Term Refinancing Operations) ont également été étendues.

Pour plus de détails sur les 12 billions (ou trillions en anglais, au choix) déversés ce mois-ci par les différentes banques centrales, et les modifications de politique monétaire et fiscale de par le monde, consulter ce compendium exhaustif de Zero Hedge.

Ici encore, nous sommes en droit de nous demander si la pandémie de Covid-19 est la seule raison de cette crise économique et de ces injections de liquidités. Les banques européennes étaient déjà fortement endettées en 2019 et peinent à respecter les critères de Bâle III, notamment le leverage ratio minimal fixé à 3%. Plusieurs banques européennes ont un leverage – multiple d’endettement, le rapport entre les capitaux qu’elles prêtent et leurs capitaux propres – supérieur à 35. La Deutsche Bank, par exemple, a un leverage de 39. Pour rappel, la Lehman Brothers a été déclarée en faillite en septembre 2008 alors qu’elle avait un leverage de 32. Alan Greenspan, président de la Fed durant près de 20 ans, fixait le leverage raisonnable à 10.

Tout a une fin

« On a long enough timeline, the survival rate for everyone drops to zero. » Chuck Palahniuk, Fight Club

Cela vaut pour les êtres vivants, mais aussi pour la monnaie : comme nous l’avions rapporté dans le premier article publié sur BitConseil en avril 2015 (l’angoisse de Satoshi), sur les 786 principales monnaies papier émises au cours des derniers siècles, 609 ont disparu, soit 77% des monnaies; leur durée de vie n’ayant été en moyenne que de 17 ans. Quant aux 177 monnaies encore en circulation aujourd’hui, leur moyenne d’âge est de 37 ans.

« Une monnaie papier, basée sur la seule confiance dans le gouvernement qui l’imprime, finit toujours par retourner à sa valeur intrinsèque, c’est-à-dire zéro. » Voltaire