La Gestion de Risque, pilier du trader rentable

Bienvenue dans ce premier épisode des Louveteaux de Wall Street sur le Journal du Coin ! Cette chronique régulière vous apprendra les bases du trading de cryptomonnaies, ou vous rafraîchira la mémoire pour les plus expérimentés.

Il faut un début à tout – Quand les débutants débarquent dans l’écosystème crypto et qu’ils souhaitent se lancer dans le trading, ils ont tendance à passer à côté de l’apprentissage de la gestion du risque. Cet élément est pourtant indispensable pour tout intervenant souhaitant être gagnant sur le long terme. Voyons ensemble les bases de la gestion de risque, qui, si vous êtes rigoureux, vous assureront la pérennité sur ce marché.

Trading crypto : Pourquoi gérer son risque ?

Avant toute chose, j’aimerais qu’on se pose la question “pourquoi gérer son risque ?”. Et oui, finalement, on pourrait simplement acheter et attendre (le fameux HODL), cette logique est compréhensible si on se positionne en temps qu’investisseur. Mais pour quiconque se trouve dans une logique de “trading”, l’objectif sera avant tout de profiter des mouvements sur le court – moyen terme afin de spéculer.

Retenez bien qu’en tant que débutant, votre objectif premier doit être la survie. Faire des profits sera la seconde étape, ne pas perdre la moitié de son capital sur 4 trades, c’est la priorité.

La plupart des débutants vont se diriger dans un premier temps, sur l’analyse technique, ainsi que les stratégies qui en découlent. Vous en trouverez des centaines sur YouTube, c’est donc si simple que ça de vaincre le marché ? Bien sûr que non.

Aucune stratégie n’est 100% gagnante.

Il faut donc jauger, à l’aide de différents éléments, notre capacité à encaisser des pertes tout en assurant notre survie.

La gestion de risque : les bases.

Les piliers d’un trader, qui font qu’il perdurera et prospérera sur le long terme, sont le RR (Ratio Risk-Reward) ainsi que le risque par trade.

Le Ratio Risk-Reward

Le ratio risk-reward est fondamental dans le trading, il est la ligne directrice de votre aversion au risque.

Nous allons prendre pour hypothèse, durant tout cet article, que vous débutez avec un capital de 1000$.

Imaginons que vous décidez de prendre un trade sur Bitcoin, avec un RR (Ratio Risk Reward) de 1:2. Ce que ça signifie concrètement, ce que vous pouvez gagner 2 fois plus que ce que vous risquez de perdre.

Sur ce trade, j’ai placé mon Stop Loss ainsi que mon Take Profit, de façon à ce que je risque 2x moins que ce que je peux gagner. On peut choisir d’avoir un RR de 1:2, 1:3, 1:30… il faut simplement être rentable en fonction du taux de réussite de votre stratégie.

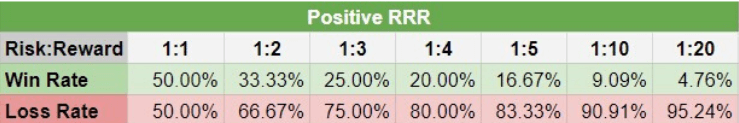

Il peut être flexible également. Mais alors pourquoi est-il si important ? Vous allez mieux comprendre avec ce tableau.

- Si vous avez un ratio risk reward de 1:1, il faudra réussir plus de 50% de vos trades afin d’être rentable.

- Si vous avez un ratio risque gain de 1:2, il faudra réussir plus de 33% de vos trades afin d’être rentable.

- À partir de 1:5, il ne faudra plus que 17% de trade gagnant pour être rentable.

Vous comprenez maintenant l’importance du ratio RR. En fonction de votre stratégie et de son taux de réussite, vous allez devoir régler ce dernier.

Le risque par trade.

Une règle assez simple à ce sujet : vos trades ne doivent jamais vous faire risquer plus de 1% à 5% de votre capital. 5%, c’est déjà assez élevé, pour ma part, je me tiens aux 2% max de perte. Mais cette règle est assez flexible en fonction de votre type de trading. Je m’explique :

- Si vous faites 2-3 trades par mois, en swing trading (position de plusieurs jours à plusieurs semaines) il semble peu pertinent de ne s’exposer qu’à 1% de risque, vous pouvez monter à 5-7% de risque sans soucis.

- Si vous êtes un scalpeur, qui peut prendre jusqu’à plusieurs dizaines de trades dans la journée, un risque de 0.5-1% semble plus cohérent, car si vous ratez quelques trades, votre capital peut rapidement en pâtir.

Pour savoir quel type de trading on veut pratiquer, il faut d’abord se connaître, connaître ses envies, ce qu’on attend du trading, le temps que l’on veut y consacrer…

« Le risque provient de ne pas savoir ce que l’on fait. »

Warren Buffet.

Testez votre stratégie

Partons maintenant d’un postulat : votre stratégie vous fait gagner 40% du temps, avec un RR de 2:1, et vous choisissez de ne pas risquer +2% de votre capital. Nous partons comme prévu avec 1000$ de capital.

Sur une base de 100 trades, votre stratégie devrait vous apporter environ +50% de gains, c’est en tout cas la moyenne de ces 5 tests.

Partons désormais du postulat que vos trades se font en RR 5:1, et que vous réussissez seulement 20% de vos trades, sur 100 trades, 80 auraient donc touché leur stop loss. Nous gardons toujours nos 2% de risques.

On peut voir qu’on serait en moyenne rentable au bout de 100 trades.

Vous comprenez donc bien l’importance de la gestion de risque dans votre stratégie. Le trading est un marathon et non un sprint, votre principal but est la survie, et ces données sont donc très importantes.

Pour faire vos tests en fonction de votre stratégie, vous pouvez utiliser ce site.

L’effet de levier

Maintenant que nous avons vu ensemble la base de gestion de risque, parlons un peu du tant controversé effet de levier.

Qu’est ce que l’effet de levier ?

L’effet de levier vous permet de vous endetter afin d’augmenter votre taille de position. Exemple concret :

Un Bitcoin vaut 50 000$, vous avez un capital de 1000$.

Afin de prendre le contrôle d’un Bitcoin, nous avons donc besoin de 50 fois le capital réellement disponible. On peut prendre le contrôle de ce Bitcoin pour 1000$ avec un levier 50.

La mécanique est assez simple. Si le bitcoin gagne 1%, vous ferez +50%. À l’inverse, si le Bitcoin perd 1%, vous perdrez 50%. Facile, non ?

Répercussions

Je vois souvent les intervenants dire sur les réseaux que l’effet de levier est obligatoirement un piège et dangereux.

Effectivement, ce outil est dangereux, si comme la plupart des intervenants, vous ne maîtrisez pas la gestion de risques. Si vous êtes avertis, et que votre gestion de risque est rigoureuse, l’effet de levier ne changera absolument rien à votre trading.

Attention tout de même à certaines choses avec ce dernier, un plan de trading doit être défini par avance, avec votre entrée et vos points de sorties, et vous devez vous y tenir. Faire du trading avec levier sans plan de trading, c’est s’exposer à un risque infini.

« Ne soyez pas arrogant sinon vous allez ignorer votre gestion de risque. Les meilleurs traders sont les plus humbles. »

Mark Weinstein

Le marché de la cryptomonnaie est bien trop volatil pour espérer intervenir si un trade en levier 10 ne part pas dans votre sens et que vous n’avez pas de Stop Loss. Nous reviendrons sur comment développer un plan de Trading dans un prochain article, alors n’hésitez pas à nous suivre sur nos différents réseaux afin d’être tenu au courant!

Utiliser l’effet de levier avec pertinence.

Il faut se servir du levier s’il est pertinent. Je m’explique :

→ Sur un swing (position de plusieurs jours à plusieurs semaines) qui peut vous rapporter jusqu’à 40-50-60% est-ce bien pertinent de le faire en levier 10 ?

→ Sur un scalping (position de quelques minutes) qui va vous ramener 1-1.5%, à moins que vous ayez un capital assez important, ce sera probablement peu rentable de le faire sans levier ou avec faible levier.

Encore une fois tout sera question de votre type de trading personnel, de vous connaître vous même, car l’effet de levier augmente par extension la volatilité, il faut également donc gérer cette pression.

La gestion de risque est la première brique de votre aventure dans le trading. Elle permet d’avoir une certitude dans un marché incertain : ne pas faire faillite. Elle ne sera pas indispensable à tous les profils, notamment à ceux qui investissent sur de grosses capitalisations pour du très long terme ! Mais elle vous permettra assurément de trouver une sérénité avec vos placements.