Le Crypto Fear and Greed : un indicateur de sentiment de marché controversé

Un indicateur qui ne laisse pas indifférent. Les investisseurs sont parfois à la recherche de l’indicateur parfait qui permettrait d’acheter au bon moment, et de vendre au bon moment. Malheureusement, un tel indicateur n’existe pas. Si certains opérateurs trouvent le Crypto Fear and Greed Index intéressant, d’autres le trouvent totalement inutile. Quoi qu’il arrive, il s’agit d’un indicateur qui fait débat, et qui laisse rarement indifférent. Alors que le cours du Bitcoin est en hausse d’environ 100 % en 2023, le Crypto Fear and Greed est de nouveau au-dessus de 70. C’est un niveau que l’indicateur n’a pas revisité depuis la fin du bull run au mois de novembre 2021. Peut-on utiliser cet indicateur pour analyser le marché des cryptomonnaies, ou bien faut-il s’en éloigner ? Faisons un point sur le Crypto Fear and Greed Index (CFGI).

Les opérateurs sont exposés à leurs émotions sur les marchés financiers

Les émotions sont très présentes sur les marchés financiers

Le Crypto Fear and Greed Index vient de l’idée que les marchés financiers sont fortement affectés par les émotions des participants. Il existe de nombreux indicateurs établis sur les sentiments de marché. Par exemple, le site Santiment s’est spécialisé dans ce domaine.

Tout investisseur qui se respecte a été confronté à ses émotions lors d’un achat, ou bien lorsqu’il décide de prendre des bénéfices. L’investisseur demande si c’est le bon moment, s’il ne va pas le regretter, etc. Les émotions sont très présentes sur les marchés financiers, John Templeton, le célèbre investisseur américain, l’avait bien compris :

« Les marchés haussiers naissent dans le pessimisme, se développent dans le scepticisme, mûrissent dans l’optimisme, et meurent dans l’euphorie. »

John Templeton

Le Wall Street Cheat Sheet et la représentation de la psychologie des marchés

Le Wall Street Cheat Sheet est une représentation visuelle de la psychologie des marchés :

Le graphique décrit un cycle dans lequel les marchés financiers sont enfermés, car les opérateurs agissent en fonction de leurs émotions. Un cycle de marché débute par un sentiment de dépression après une longue et violente chute comme on a connu en 2022 sur les cryptomonnaies. Ensuite, théoriquement, une hausse se met en place. Les opérateurs étant habitués aux marchés baissiers, ils ne croient pas au mouvement de hausse. Ils restent enfermés dans un sentiment de peur. On pourrait imaginer qu’il s’agisse de la situation actuelle sur le marché des cryptomonnaies.

À la suite de cela, le cours va faire douter les opérateurs jusqu’à ce que le cours connaisse une hausse exponentielle où l’euphorie va peu à peu s’installer. C’est clairement la phase que les cryptomonnaies ont connue lors du dernier marché haussier en 2021 qui a mené au top de marché. Les investisseurs sont extrêmement confiants, et d’après eux, la situation est différente. L’actif ne chutera plus. Enfin, il s’agit du retour à la réalité après la phase de distribution faite par les gros portefeuilles. Jusqu’à aujourd’hui, le Bitcoin a connu des cycles de marchés haussiers et de marchés baissiers qui suivent le Wall Street Cheat Sheet. Ainsi, il est intéressant de connaître le sentiment des opérateurs sur les marchés financiers.

Le Crypto Fear and Greed est-il pertinent ?

Lorsqu’on est d’accord sur le fait que les émotions affectent les marchés financiers, on peut chercher un bon indicateur de sentiment de marché. Dès lors, le Crypto Fear and Greed est-il pertinent ?

Concrètement, plus l’indicateur s’approche de 100, et plus les opérateurs sont dans l’euphorie. À l’inverse, lorsque le CFGI se rapproche de 0, les opérateurs ont un sentiment de peur intense. Dans cet article, nous ne reviendrons pas sur la construction de l’indicateur, ni sur la pertinence des données. Pour en savoir plus, cet article est fait pour vous !

Les erreurs à éviter concernant l’indicateur Crypto Fear and Greed Index

En tant qu’investisseur, il faut comprendre qu’il n’existe pas d’indicateurs magiques. Les moyennes mobiles sont des indicateurs simples, et très utilisés par les traders. Pour autant, il n’existe pas de combinaisons magiques qui permettraient d’avoir quel des signaux gagnants. De ce fait, lorsqu’on investit, on ne peut pas se fier à un seul signal donné par un indicateur qui n’indique pas de contexte.

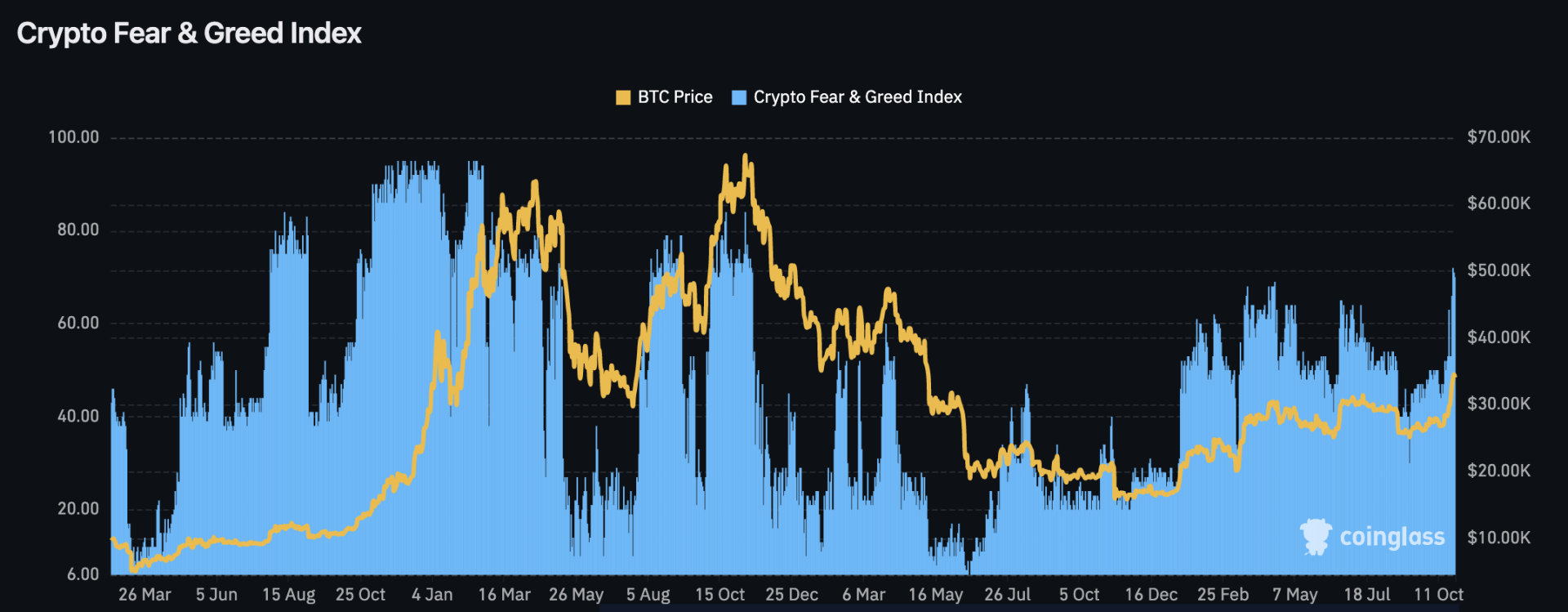

Le graphique au-dessus rend compte de l’évolution du CFGI (bleu) depuis le mois de mars 2020. Il est clair que la stratégie qui consisterait à acheter des BTC lorsque l’indicateur est en « peur extrême » (inférieur à 25) et de vendre lorsque l’indicateur indique une avidité extrême (supérieur à 75) a des limites. En novembre 2021, le CFGI est tombé en dessous de 25. Un investisseur qui a acheté à ce moment-là a dû faire face à une chute de 70 %.

Concrètement, n’utiliser que le CFGI reviendrait à imaginer que le cours du Bitcoin ne dépendrait que des sentiments des opérateurs du marché. Si le sentiment de marché peut paraître important pour certains opérateurs, cette métrique ne doit pas être la seule à prendre en compte.

Exemples d’utilisation du Crypto Fear and Greed Index

Lorsqu’on ajoute un contexte, un biais à cet indicateur on-chain, on peut en tirer des éléments intéressants. De fait, l’investisseur doit savoir si le Bitcoin est en marché haussier, baissier, ou neutre (loi de Dow). Une fois que cela est pris en compte, on peut par exemple :

- Prendre des bénéfices au niveau des tops (pics) décrits par l’indicateur lors de phases de marchés haussiers.

- Acheter lorsque la dynamique est haussière, et que l’indicateur ne montre pas de signe de surchauffe.

- Noter des signes d’essoufflement lors de présence de divergences. En effet, lorsque le cours continue de grimper alors que l’indicateur est en train de chuter, cela montre que l’engouement s’estompe. Cela a notamment été le cas en avril 2021 juste avant la violente chute qui a ramené le cours à 30 000 $. Une autre divergence a été constatée lorsque le cours a marqué un nouveau plus haut en fin d’année 2021.

Comme pour le marché boursier, le marché des cryptomonnaies est dominé par les sentiments des opérateurs. Même si les robots de trading sont de plus en plus présents sur les marchés financiers, beaucoup de traders et d’investisseurs humains doivent faire face à leurs sentiments. Dès lors, un indicateur de sentiment de marché est intéressant en prendre en compte dans son analyse de marché. En combinant le Crypto Fear and Greed Index avec d’autres indicateurs techniques, l’investisseur peut potentiellement trouver des points d’entrés, et des moments où prendre des bénéfices. Bien entendu, l’investisseur ne doit pas se fier seulement à cet indicateur de sentiment de marché. En effet, celui-ci ne permet pas de rendre compte du contexte de marché. Le DCA est une stratégie d’investissement qui peut convenir à certains opérateurs, et l’utilisation de cet indicateur on-chain peut permettre d’en améliorer les performances.

Pour conserver vos cryptos, rien ne vaut un wallet Ledger. Les Nano S et Nano X procurent sécurité et facilité d’utilisation. En effet, ils sont compatibles avec l’immense majorité des cryptos et des réseaux. Ils constituent une alternative absolument essentielle à tous les exchanges qui proposent de conserver vos avoirs à votre place. Rappelez-vous, “Not your keys, not your coins” (lien commercial) !