La monnaie papier est-elle vouée à disparaître ?

Au cours de l’histoire, l’humanité a connu divers moyens de transférer de la valeur. Afin de comprendre dans quel contexte nous évoluons et nous pourrons évoluer par la suite, voyons ensemble quels ont été les différentes solutions et les différentes arnaques monétaires parfois conçues directement… par les gouvernements eux-mêmes.

Sommaire

>> Plus d’analyse sur notre système monétaire : suivez The Macronomist <<

La grande dévaluation

Au XVᵉ siècle, l’Europe est en pleine expansion économique après les ravages de la peste noire, grâce à l’augmentation des échanges commerciaux et aux gisements de métaux précieux découverts en Amérique. Mais, l’Angleterre est en difficulté financière, étant donné qu’Henri VIII dépense excessivement pour soutenir son rythme de vie somptueux et les guerres menées à cette époque.

En mai 1542, Henri VIII émet un acte secret et ordonne que la quantité d’or et d’argent contenue dans la monnaie du pays soit réduite. Des pièces sont alors frappées, puis stockées dans la Jewel Tower du Palais de Westminster

Dans ces nouvelles pièces, les métaux nobles comme l’or ou l’argent ont été remplacés par des métaux bien moins chers comme le cuivre.

La norme passe de 23 carats à 20 carats pour l’or, et de 92.5% à 25% pour l’argent.

En 1544, le manque de lingot se fait ressentir et les pièces faites de cuivre et recouvertes d’argent ou d’or sont mises en circulation. Il ne faut alors que deux mois pour que des marchands des Pays-Bas s’en rendent compte, et dévaluent la monnaie. La fine couche d’argent utilisée sur les pièces avait tendance à s’user, et dévoiler la rougeur du cuivre en dessous de la première couche. La supercherie était donc révélée.

Et, conformément à la loi de Gresham, la mauvaise monnaie chasse la bonne.

La fausse monnaie a la même fonction, alors les individus récupèrent les vraies pièces, les fondent et les revendent. La valeur métallique de la vraie monnaie devient supérieure à sa valeur faciale.

Concrètement, l’objectif principal de cette politique monétaire était de dévaluer la monnaie et d’augmenter les revenus de la Couronne aux dépens des contribuables, en réalisant des économies sur la production de monnaie étant donné que moins de métaux précieux étaient nécessaires pour frapper ces pièces.

Il en a résulté une perte de confiance du peuple envers la monnaie.

Le cas norvégien

C’est au cours des années 1700 que de nombreux pays ont introduit les billets de banques. Ces derniers donnaient le droit au détenteur, sur demande, une certaine quantité d’argent de la part de l’émetteur.

L’utilisation de monnaie papier est efficace, mais facilite encore davantage la dilution de la valeur. À l’époque d’Henri VIII, il fallait normalement fabriquer des pièces en or ou argent, même s’il a réussi à contourner ce problème avec des métaux moins précieux, il y avait cette rareté de la matière première utilisée pour fabriquer les pièces.

Mais pour l’argent papier, l’impression est peu coûteuse. Ainsi, si le besoin s’en fait sentir, il est possible de faire tourner l’imprimante, et les guerres en ces périodes étaient une justification suffisante pour injecter de nouveaux billets dans le système financier.

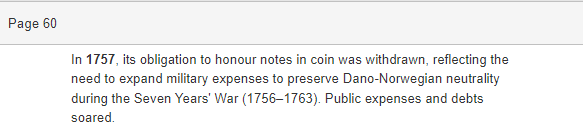

Vous vous souvenez quand j’ai dit que les billets de banques donnaient le droit au détenteur sur demande, une certaine quantité d’argent de la part de l’émetteur ? Cette règle a vite été oubliée en 1757, la Norvège a supprimé cette obligation de rembourser les billets en argent après le déclenchement de la guerre de sept ans.

Les nombreuses guerres menées à travers l’Europe à cette période ont conduit la Norvège dans une situation délicate, une combinaison de pénurie de marchandises et de l’augmentation des billets en circulation a entraîné une hyperinflation et un manque de confiance envers le système monétaire. Entre 1806 et 1813, les prix ont été multipliés par vingt, et la monnaie papier a été dévaluée de près de 90 %.

Ce n’est qu’en 1842 que la confiance a été rétablie et qu’il est devenu à nouveau possible de rembourser la monnaie papier à sa valeur nominale en argent.

À partir de la seconde moitié du XIXe siècle, la croissance économique est solide et les prix sont de nouveaux stables. De nombreux pays lient leur monnaie à l’or, et un système de taux de change fixe sous un étalon or émerge : l’étalon-or.

La Norvège s’unit en 1874 avec le Danemark et la Suède pour créer la couronne.

Puis viens la 1re guerre mondiale, la Norvège ne prend pas part à ce conflit, mais les citoyens ont pris peur, et se sont rués vers les banques pour échanger leurs billets contre de l’or. De nouveau, une loi est votée pour suspendre l’obligation de la Norges Bank (la banque centrale norvégienne) de racheter les billets de banque contre de l’or.

Le statut neutre de la Norvège durant cette guerre génère des recettes d’exportations considérables. Puis, avec la guerre apparaît de la spéculation sur les matières premières, une forte croissance du crédit et inévitablement l’inflation. La masse monétaire a considérablement augmenté, et la valeur de la couronne a fortement diminué par rapport à l’or. En 1920, le pouvoir d’achat a été réduit d’un tiers par rapport à ce qu’il était avant 1914.

Le nouveau gouverneur de la Norges Bank, Nicolai Rygg, s’attelle à la tâche particulièrement difficile de ramener la valeur en or de la couronne à son niveau d’avant-guerre, par le biais d’une politique de crédit restrictive. L’inflation a fortement diminué, mais la Norges Bank a fait face à une crise bancaire et des turbulences économiques, avant de finalement ramener la couronne à l’or au pair en mai 1928, soit 8 ans après le début de ce combat contre l’inflation.

Les effets de cette politique sont critiqués, mais Rygg insiste sur le fait qu’un taux de change faible est une trahison envers les épargnants, et affaiblit la confiance dans la gestion monétaire à long terme.

Nous devons tirer deux leçons ici :

- Réduire l’inflation à un coût

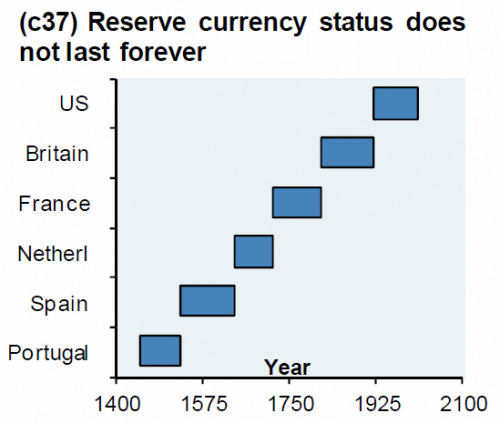

- La monnaie a historiquement été corrompu, et est voué à s’effondrer à un moment ou à un autre. Et ça ne sera probablement pas différent pour le dollar, notre réserve de valeur mondiale.

Le dollar est notre monnaie, mais c’est votre problème.

Le système Bretton Woods a posé les bases d’un régime de change dans lequel les monnaies étaient liées les unes aux autres. Le dollar américain était le point d’ancrage du système, avec une valeur fixe en or. La valeur d’autres monnaies devait rester liée au dollar. Le lien indirect avec l’or servait de base.

Les pays européens n’avaient pas réellement d’autre choix que d’accepter le système Bretton Woods des Américains. C’était en 1944, la guerre n’était pas tout à fait terminée, les Américains étaient les créanciers du monde et étaient assis sur d’énormes quantités d’or qui avaient afflué dans les années trente. Concrètement, les monnaies des pays participants devaient être convertibles en dollars à un taux fixe, et les banques centrales pouvaient racheter les créances en dollars avec de l’or à un taux fixe de 35 dollars l’once.

Les Américains pouvaient alors augmenter l’offre de dollar sans contrainte, les banques centrales étrangères utiliseraient les réserves en dollars comme base pour leur propre expansion de masse monétaire.

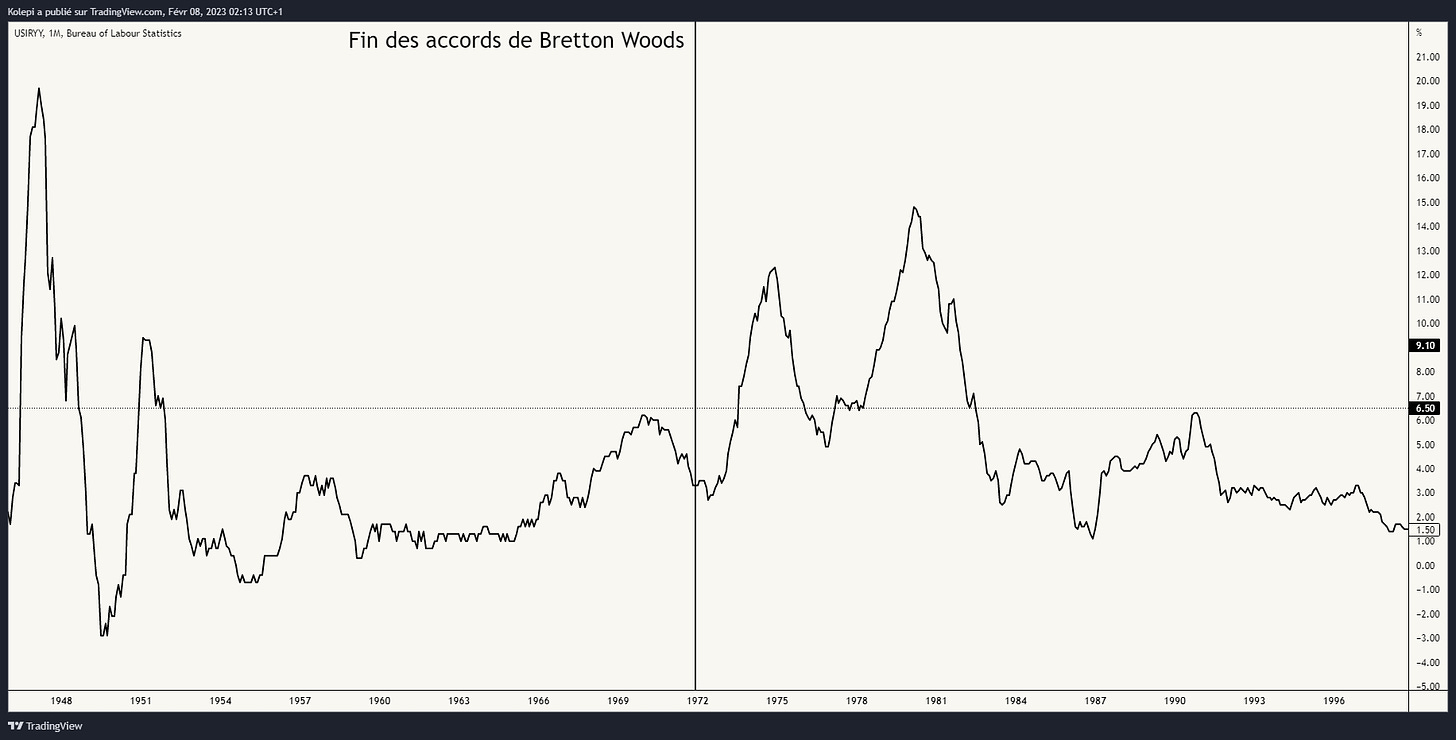

Les 25 premières années ayant suivi la seconde guerre mondiale, ce système a contribué à garantir une faible inflation et une stabilité monétaire internationale, et a constitué une base monétaire solide pour la reprise économique après guerre. Mais le problème de ce système est que le dollar ne pouvait pas être dévalué, et à la fin de la guerre du Vietnam, les USA ne pouvaient plus se permettre de maintenir un taux de change fixe. Ainsi, le système de Bretton Woods s’est effondré en 1971, et ce fut la dernière fois que les monnaies ont été liées à l’or.

Cette décision a été prise sans aucune consultation d’autres pays occidentaux. Le problème ici est que si les banquiers centraux des pays occidentaux avaient demandé une conversion de leurs dollars en or, les États-Unis n’auraient probablement pas pu affronter leurs dettes.

Il s’ensuivit une inflation forte, que Volcker, le gouverneur de la Banque Fédérale Américaine, a combattu avec succès avec un taux d’intérêt à court terme de 19%, mais vous le saviez déjà si vous me lisez régulièrement n’est ce pas ?

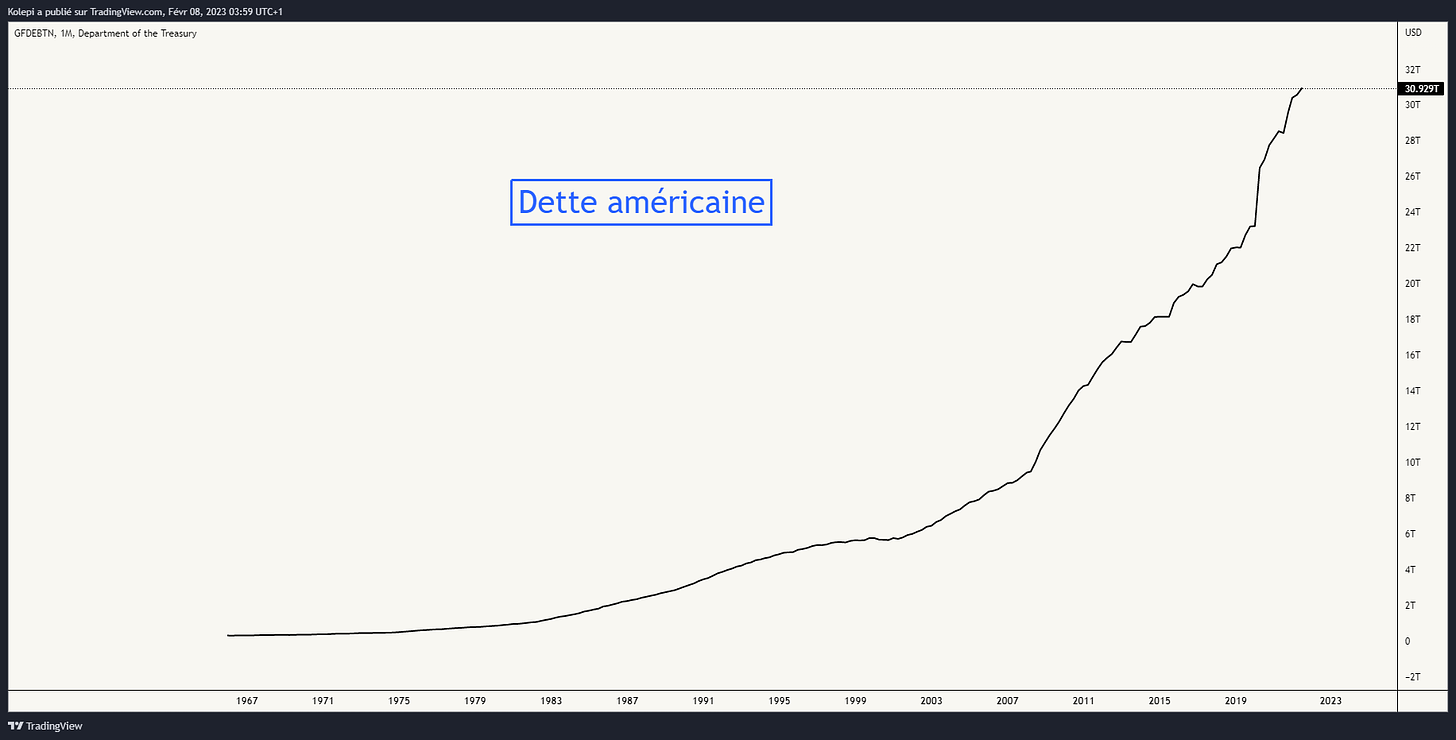

Après cela plus aucune limite d’endettement. L’étalon or garantissait une cohérence entre la monnaie et le réel, mais il n’est désormais plus, alors les pays s’endettent de façon illimitée !

Bref, pourquoi je vous raconte tout ça déjà ? Pour avoir une vision d’ensemble sur ce qui a pu se passer au travers des siècles avec la monnaie. Vous avez ici une INFIME partie de l’histoire de la monnaie, mais des passages qui comptent pour la suite de mon récit.

Si vous avez lu les précédents d’articles de The Macronomist, vous connaissez la suite, énormes injections de liquidités, Quantitative Easing et taux bas sont devenus la norme.

Je voulais conclure cette partie par un constat que j’ai fait en me renseignant sur la monnaie : il n’y a aucun combat contre l’inflation qui soit gagné sans souffrance.

Regardez le cas de la Norvège, par exemple, qui s’est fait au coût de plusieurs faillites et d’un taux de chômage grandissant. Il en est de même pour le combat de l’inflation de Volcker dans les années soixante-dix, dont nous avions parlé ici.

L’inflation est un vilain mal qui ne s’en ira pas sans conséquences. Si nous réussissons à faire baisser l’inflation sans douleur, c’est peut-être qu’elle n’a pas encore dévoilé son plus haut, ou que la douleur n’est pas encore arrivée. L’économie est une grande roue, et les actions des banquiers centraux prennent du temps à être digérée.

La fin de l’étalon dollar ?

L’étalon dollar reste la base du système monétaire international, et les créances en dollar constituent la principale composante des réserves internationales. Les Américains peuvent acheter des actifs et des biens au reste du monde sans rien offrir en retour, ils n’ont pas besoin de produire pour échanger, ils peuvent simplement… emprunter.

L’étalon dollar maintient une forte demande pour la dette publique américaine, car elle constitue le principal actif de réserve des banques centrales étrangères, et les grands noms de la finance américaine prospèrent grâce à l’afflux de capitaux étrangers.

Seulement, l’emprunt illimité à la manière des USA pose un problème actuellement avec la période de hausse des taux : il rend la dette insoutenable.

La croissance de la dette américaine a évolué depuis la crise du Covid, et dépasse désormais les 30 000 milliards de dollars.

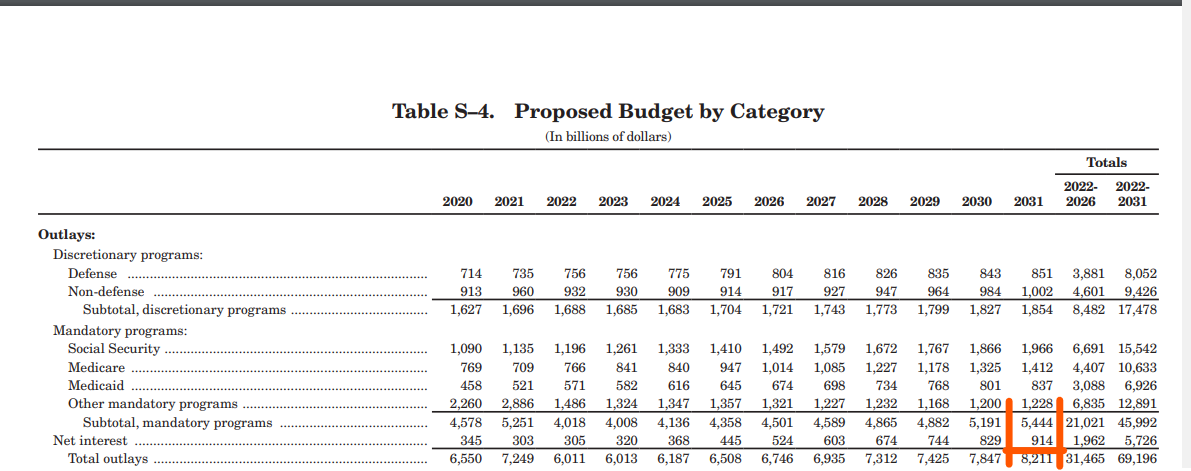

Selon ce document de la Maison-Blanche, en 2031, le payement des intérêts de la dette devrait être de près d’1 trillion de dollars par an.

Dans ce document par JP Morgan, la stratégiste Meera Pandit explique :

« La dette nationale peut être viable à court terme, mais les taux finiront par augmenter et il faudra s’attaquer aux déficits et à la dette en réduisant les dépenses ou en augmentant les impôts.»

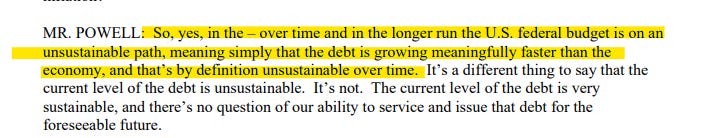

Avant même la crise du Covid, en 2019, Jérôme Powell nous expliquait que la dette était insoutenable.

« Le gouvernement fédéral américain est sur une trajectoire budgétaire insoutenable. La dette en pourcentage du PIB augmente, et c’est insoutenable par définition. Il faut stabiliser la dette par rapport au PIB, en organisant les recettes et les dépenses, ces choses ne sont pas du ressort de la FED.»

Il s’est répété à ce sujet en 2021, à l’occasion d’un webinaire organisé par le Club économique de Washington.

Selon le Congressionnal Budget Office, la dette fédérale projette de grimper jusqu’à 150% du PIB en moins de 30 ans.

Beaucoup de facteurs qui font donc que les USA n’ont que peu de choix. Ils ne peuvent maintenir les taux hauts trop longtemps à cause de la dette, mais ils ne peuvent pas les baisser trop vite à cause de l’inflation (ou du moins, ils seront obligés de remonter l’objectif de l’inflation).

Une guerre peut-elle être une parfaite excuse pour relancer l’imprimante ?

Peut-être, mais je n’irai pas sur ce terrain. Je ne suis pas un expert en géopolitique (ni en économie d’ailleurs). Ce qui est sûr, c’est que le temps presse pour la FED. Car au fur et à mesure que le temps passe, le dollar perd de son hégémonie. Le Bitcoin aura-t-il son mot à dire dans ce nouveau paradigme ? Ce n’est pas en tout cas pas l’avis de l’Union Européenne.

Bitcoin est résistant et résilient. Demain ou dans quelque temps, vous serez content d’en avoir acheté pendant la crise. Ne tardez pas trop pour profiter des conditions d’achat actuelles, et économisez encore 10 % sur vos frais de trading en suivant ce lien ! Courez vous inscrire sur Binance (lien commercial).