Pendant que le cours du Bitcoin chute, l’accumulation de GBTC augmente

En mars ça repart ? – Les aventures du GBTC n’en finissent plus. Alors que nous vous informions, il y a quelques jours de cela, que Digital Currency Group allait racheter des cryptomonnaies à sa filiale Grayscale. Nous apprenons aujourd’hui que les institutionnels persistent dans l’achat de GBTC alors même que sa décote atteint les 30% de sa valeur réelle. Serait-ce le signe annonciateur qu’un ETF Bitcoin va être validé par la SEC ? Pas sûr…

Des achats atteignant des records

Depuis le mois de décembre 2021, il a été remarqué que lors de certaines sessions hebdomadaires, des investisseurs allaient jusqu’à investir entre 10 et 120 millions de dollars dans le Trust phare de Grayscale : le GBTC.

Pour rappel, le GBTC, repose en quelque sorte sur le même principe que des actions d’entreprise. Vous avez un nombre limité de parts disponibles dans le Trust GBTC, chacune représentant 0.00092779 BTC. Donc plus vous en achetez plus vous obtenez de parts du trust. Les institutionnels qui désirent s’exposer au bitcoin, tout en respectant la régulation imposée par la SEC, peuvent donc s’y exposer en passant par ce type de produit. Cependant, un investissement minimum de 50 000$ est demandé pour accéder au trust.

Le GBTC, contrairement au cours du bitcoin qui ne s’arrête jamais, arrête de coter le vendredi soir. Or, lors de la clôture du 25 février, soit le lendemain de l’invasion de l’Ukraine par la Russie, un pic d’investissement à hauteur de 140 millions de dollars a été remarqué sur les graphiques de Glassnode :

Mais pas de vente malgré le contexte économique et politique

Les marchés ont subi plusieurs chocs consécutifs à la suite des annonces de la FED, qui a décidé de relever ses taux directeurs pour modérer l’inflation aux États-Unis (au plus haut depuis 40 ans). Les investisseurs ont donc voulu se désengager du secteur technologique en vendant massivement leurs actions. Ce qui a eu pour effet d’envoyer le NASDAQ à la cave, qui a enregistré l’une des pires baisses depuis le crack covid de mars 2020 (~20%).

À cela s’ajoute la guerre en Ukraine, qui a laissé des investisseurs en GBTC avec des pertes à deux chiffres (en %).

À titre d’exemple nous prenons l’ETF ARK Next Generation Internet géré par Cathy Wood qui comprend des GBTC. Celui-ci a perdu près de 45 % de sa valeur d’une année à l’autre. Mais la baisse du cours du Bitcoin n’est pas la seule explication à la chute de la valeur de l’ETF.

Cette baisse s’explique également par son exposition à des secteurs, qui comme nous l’avons dit, ont subi une forte baisse (liée à la vente des investisseurs citée plus haut). En effet le secteur technologique de l’ETF a perdu ~43,14 % de sa valeur et celui de la communication ~27,99 %.

Alors que l’EFT de ARK Invest était entré dans un range depuis plusieurs mois. ARKW a ajouté pour 450 000 parts de GBTC en novembre 2021, pendant que leur décote atteignait quasiment 17,5 %. Cependant, personne ne pouvait prévoir l’invasion de l’Ukraine, qui a contribué à accélérer cette décote.

Ark Invest et Morgan Stanley = Diamond Hand ?

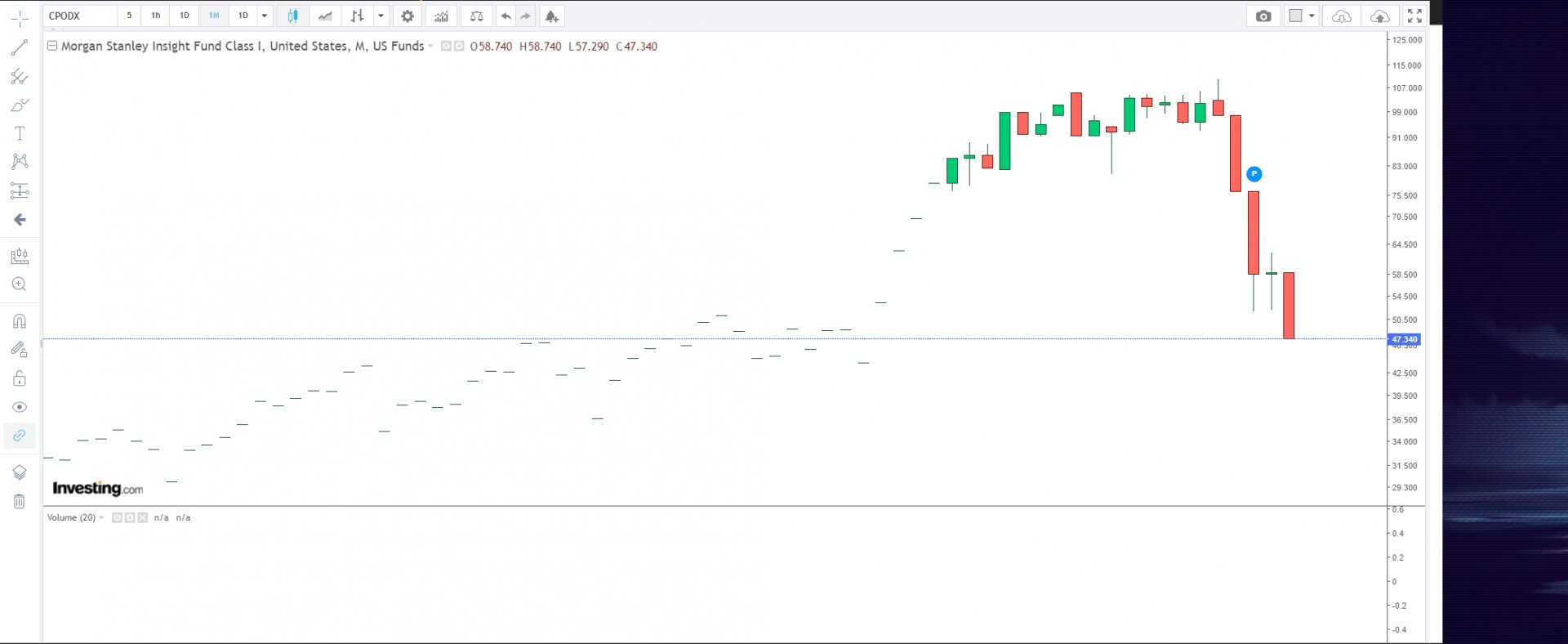

ARK invest ne sont pas les seuls à se retrouver dans pareille situation. Le Morgan Stanley Insight Fund détenait plus de 1,5 million de GTBC au 30 septembre 2021. Ce qui fait plus de 66 millions de dollars, selon ses dépôts de titres à la Securities and Exchange Commission (SEC) des États-Unis.

D’une année à l’autre (mars 2021 à mars 2022) le Morgan Stanley Insight Fund (CPODX) a perdu plus de 50 % de sa valeur au moment d’écrire ces lignes.

ARKW et CPODX ont tous deux sous-performé, le GBTC ayant chuté de 43 % au cours des 12 derniers mois. Néanmoins, ni ARKW ni CPODX n’ont déclaré avoir vendu des parts importantes de GBTC.

De nombreux facteurs expliquent la sous-performance de GBTC, notamment la concurrence croissante des fonds négociés en bourse (FNB) au Canada, dont nous vous avions parlé l’année dernière.

Ce qu’il faut savoir, c’est que contrairement au GBTC, les ETF permettent aux investisseurs de procéder à des rachats d’actions, un processus par lequel un fonds peut détruire une partie des actions en fonction de la dynamique de l’offre et de la demande. Ce qui permet de maintenir le prix proche de sa valeur réelle.

Mais le problème vient du fait que le GBTC n’est pas un ETF. Nous vous évoquions il y a quelques jours le rachat de plusieurs millions de dollars de parts de Digital Currency Group à Grayscale. Ces rachats peuvent aider à limiter la casse, mais malheureusement ne suffisent pas, car le GBTC est en concurrence avec le ProShares Bitcoin Strategy ETF (BITO), qui détient des contrats à terme et continue donc d’éloigner le prix du GBTC du prix SPOT du Bitcoin.

📚 Définition : Un contrat à terme constitue un engagement d’acheter (pour l’acheteur) ou de vendre (pour le vendeur) un actif sous-jacent à un prix fixé dès aujourd’hui, mais pour une livraison et un règlement à une date future. Dans notre cas l’actif sous-jacent est du bitcoin, mais cela peut très bien être un instrument financier comme une action.

Grayscale dans la sauce ?

C’est en partie pour cette raison que Grayscale pousse la SEC à accepter un ETF bitcoin, car cela leur permettra de transformer le GBTC en ETF et donc détruire des actions, ce qui leur permettra de faire remonter le prix du GBTC vers celui du prix SPOT de bitcoin.

Néanmoins, la SEC n’a pas approuvé une seule demande d’ETF Bitcoin au comptant à l’heure actuelle, citant des risques liés à la manipulation des prix.

En comparaison, les régulateurs au Canada ont été plus accueillants envers les produits d’investissement physiques soutenus par Bitcoin. Comme ce fut le cas pour l’ETF BTC spot de Fidelity Investments Canada, qui a été annoncé en décembre de l’année dernière.

Deux solutions s’offrent à Grayscale pour se sortir de l’ornière :

- D’après la société de gestion Investor Trip, la SEC finira par approuver un ETF Spot de bitcoin si les lobbys font pression en ce sens. Mais pour l’instant cela ne semble pas être le cas.

- Les analystes de Income Portfolio ont, quant à eux, été plus critiques à l’égard du produit proposé par Grayscale qui l’ont présenté comme un produit « destiné à aller à zéro ».

Alors Grayscale et son GBTC vont-ils réussir super la prémonition des analystes de Income Porfolio ou vont-ils à se sortir de ce pétrin sauvés in extremis par la SEC qui approuvera à la dernière minute. Grayscale et son GBTC vont-ils subir la prémonition des analystes de Income Porfolio ou vont-ils à se sortir de ce pétrin sauvé in extremis par la SEC qui approuvera à la dernière minute un ETF SPOT aux États-Unis ? Rien n’est moins sûr… Affaire à suivre !