Bitcoin (BTC) : Vers un retour du Bullrun prodige ?

To the Moon – Le Bitcoin est reparti à la hausse depuis le 24 février en imprimant une hausse de plus de 30%. Ensuite, il s’est fait rejeter plusieurs fois sur la résistance à 45 000 $. Le début d’année est compliqué pour le Bitcoin, mais il pourrait tenter d’instaurer un plus bas dans un contexte géopolitique compliqué. Le moment serait parfait pour changer de dynamique tant les acteurs imaginent que le roi des cryptomonnaies est à bout de souffle. C’est vraiment fini pour le Bitcoin en 2022 ? Serions-nous en bearmarket comme en 2018 ? Pas si sûr !

>> Exposez vous au Bitcoin sur Binance, 10% de réduction des frais avec ce lien (lien commercial) <<

Analyse technique du Bitcoin

Le Bitcoin en hebdomadaire:

Parlons d’abord du RSI. Le RSI est un indicateur de momentum c’est-à-dire qu’il permet de mesurer la force des acheteurs de BTC contre la force des vendeurs. Si le RSI clôture la semaine au-dessus de 45, cela indiquerait un momentum bullish en hebdomadaire.

Pour le moment, rien n’est confirmé, il faudra suivre cela avec intérêt. A titre de comparaison, le momentum de cet été n’était pas haussier sur le RSI. Le momentum dessine un « V bottom » plutôt qu’un « W ». Cela n’a pas empêché le Bitcoin de s’offrir un nouveau plus haut historique, mais, la hausse a été de courte durée.

Un momentum haussier en « W » en hebdomadaire est assez rare, voici un exemple en septembre 2020:

Momentum haussier sur le cours du Bitcoin contre le dollar (1W)

Cet exemple illustre bien la puissance de ce genre de signaux. A la suite de cela, le Bitcoin est entré en bullrun avec une montée de plus de 400 %. Il est d’autant plus puissant quand le momentum confirme avant que le cours ne structure des figures haussières dans la même unité de temps.

Pour ce qui est du cours en hebdomadaire, le Bitcoin pourrait ensuite confirmer en clôturant au-dessus de 46 000 $. C’est la résistance du Bitcoin que les acheteurs doivent reprendre. Un momentum haussier et un cours qui clôture au dessus de 46 000 $ serait de très bonne augure pour la fin de l’année 2022.

On a des indicateurs qui ont purgé et qui sont revenus très bas. En janvier 2022, le RSI en hebdomadaire est revenu à 38, des niveaux que le Bitcoin a connu deux fois : en mars 2020 avec le « krach Covid » et pendant l’année 2018 en plein bearmarket. De plus, le stochastique est proche de la zone de survente et pourrait croiser bullish en fin de semaine.

Le Bitcoin en journalier

Le graphique ci-dessus montre l’importance de la résistance à 45 000 $ pour le Bitcoin. C’est très souvent une localisation de retournement majeur amenant à un retour bas de range à 30 000 $ ou bien à un retour haut de range à 60 000 $. Pour le moment ça ne passe pas. En l’espace de deux mois, le Bitcoin s’est fait rejeter quatre fois au niveau de cette résistance.

On est actuellement au niveau du premier arrêt (0,382 de retracement de Fibonacci) du mouvement de hausse. Tant qu’on le conserve, on peut voir le Bitcoin faire un nouveau plus haut et donc, potentiellement, clôturer au-dessus de 46 000 $. Si ce premier arrêt cède, le cours se dirigera probablement vers 40 000$ voir plus bas. Il faudra conserver coûte que coûte le plus bas instauré le 24 janvier à 32 900 $. Si ce plus bas n’est pas conservé, toute la théorie évoquée au-dessus sera alors invalidée.

Analyse des contrats dérivés du Bitcoin

Pour comprendre ce qu’est le margin trading, je vous propose de lire cet article qui présente l’essentiel à connaître.

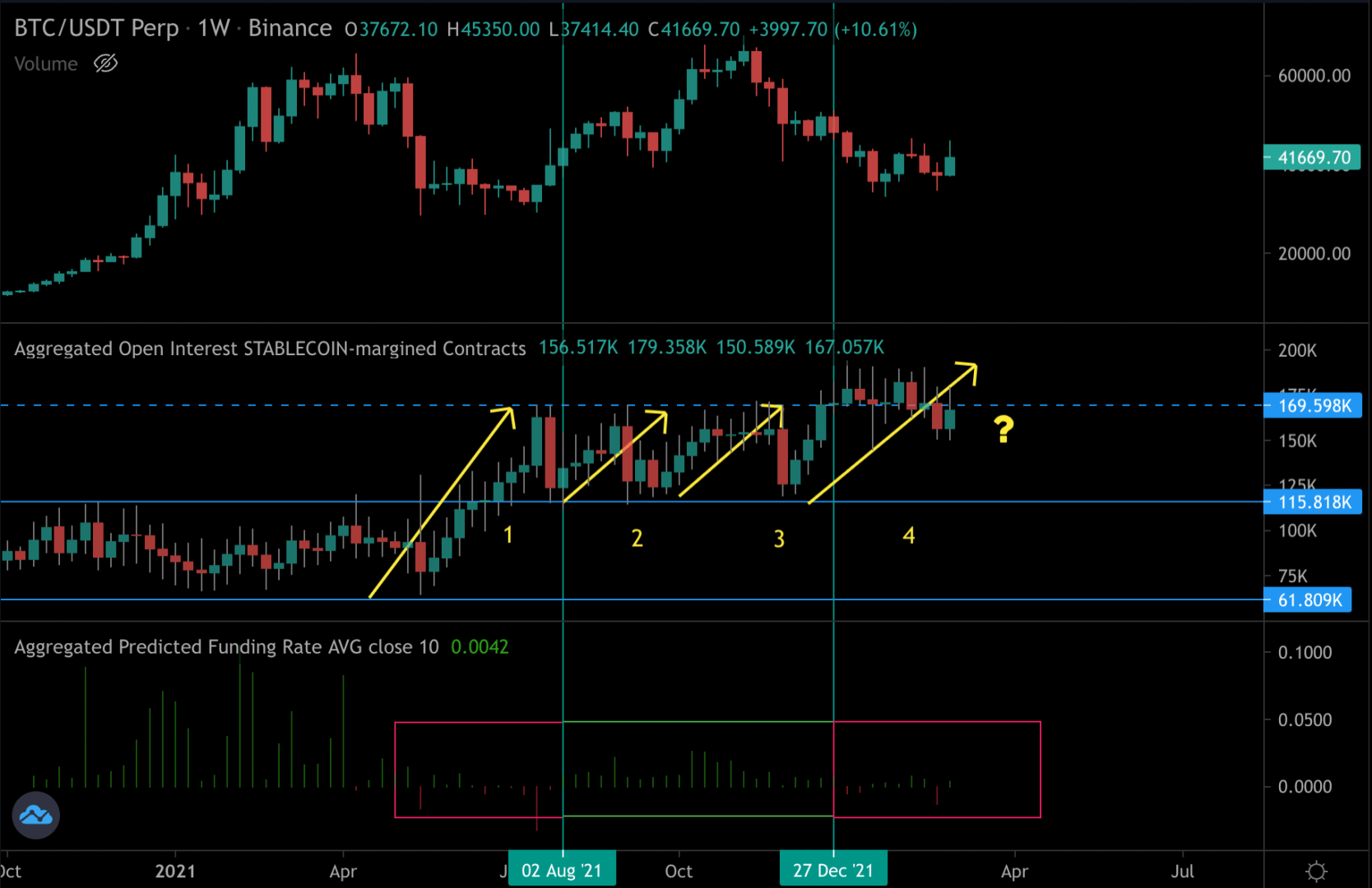

Le contrat Perpetuel de Binance donne des informations intéressantes :

L’open interest est un outil permettant de connaître les ouvertures et fermetures de positions. On voit que l’open interest créé des supports et des résistances intéressantes. Cet été (1), il y a eu énormément d’ouvertures de positions qui ont amené à dépasser la résistance. Le funding rate était, lui, neutre à négatif. Le short squeeze a été visible lorsque l’open interest a fortement chuté (bougie rouge après 1) alors que le cours du Bitcoin grimpait. Cela indiquait une clôture de positions shorts avec des liquidations.

Les périodes 2 et 3, avec la montée de l’open interest, se sont faites avec un funding rate positif. Il y avait énormément de longs déclenchés par les acteurs. Le marché s’est arrêté de liquider les longs lors du retour sur support de l’open interest (bleu).

La période 4 sur le graphique est différente. Lors du retour sur support en 3, on aurait pu croire que la baisse était terminée. Si on reprend le raisonnement précédent, les longs avaient été liquidés. Cependant, la montée de l’open interest s’est faite avec un funding rate neutre à positif. Les acteurs ont certainement acheté en pensant que la baisse était terminée. La suite, on la connaît, le cours est descendu jusqu’à 33 000 $.

Il est toujours plus simple de tirer des conclusions après les évènements. Essayons de regarder la situation actuelle pour formuler des hypothèses. La montée de 3 vers 4 s’est faite avec un funding rate positif-neutre au début, puis, le funding est passé négatif. Il y a donc des shorts à sortir au-dessus de 46 000 $.

A partir de là deux hypothèses ressortent :

- On a créé une nouvelle résistance (pointillé bleu) et l’open interest sera remis à 0 quand il reviendra sur support. Le funding rate a été négatif comme cet été, on peut penser que la hausse du cours du Bitcoin permettrait de faire baisser l’open interest.

- On a cassé la nouvelle résistance et on a encore besoin que des shorts s’ouvrent. La nouvelle résistance de l’open interest se trouvera plus haut. Dans cette hypothèse, on imagine que le cours n’est pas prêt à repartir à la hausse. On va encore avoir besoin d’une phase d’accumulation de shorts.

Les interprétations sur les contrats perpetuels peuvent être sujet à discussion. L’interprétation proposée ici attaque un angle, il y en a d’autres possibles. De manière objective, on voit que l’open interest sur ce contrat reste très élevé alors que le Bitcoin est seulement à 40 000 $. Cela indique que la volatilité risque d’être de nouveau importante dans les semaines et mois à venir.

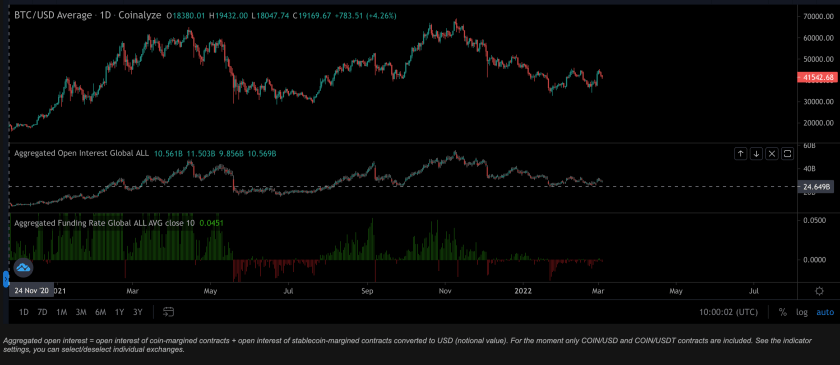

Si on analyse l’orderflow de tous les contrats voilà ce qu’on obtient :

Grâce à ce graphique, on a une vision légèrement différente. L’open interest global est très proche du support établi en septembre 2021. Le funding rate est largement négatif comme ce fut le cas cet été. On remarque bien plus facilement les phases d’euphories et de peurs du marché. Concrètement, le funding rate est négatif depuis fin janvier 2022 et neutre depuis début décembre 2021. Cela montre que, proche du support de 30 000 $, les acteurs ne sont pas confiants.

Les phases de marché marqué par beaucoup d’euphories sont facilement identifiables grâce au funding rate. C’est le top de marché lorsque le funding est très élevé (vert) et on trouve un plus bas quand il est très faible (rouge).

D’après ces données, il est probable que le marché est en train de structurer un plus bas de marché et qu’un short squeeze va arriver tôt ou tard.

Analyse on chain du Bitcoin

Les données on-chain se basent sur les transactions faites au niveau de la blockchain. On y trouve des informations intéressantes sur le moyen-long terme.

Cette donnée rend compte de l’offre du Bitcoin. L’offre non-liquide représente les acteurs qui conservent plus de 75 % de ce qu’ils achètent. Il ne s’agit pas ici de traders, mais d’investisseurs qui conservent leur Bitcoin dans le temps. Ils sont aussi appelés « strong hands ».

On voit que ces acteurs ont distribué leur Bitcoin à partir du top du Bitcoin début avril 2021. A partir de mai-juin, il y a eu de nouveau accumulation de Bitcoin. Nous sommes, à priori, dans une situation similaire à août-septembre 2021. Un cours qui ne bouge plus beaucoup pendant que les investisseurs « strong hands » accumulent du Bitcoin. Pendant que le cours chutait de plus de 50 %, eux, continuaient d’accumuler. Il y a une forte divergence, c’est une donnée bullish.

Le SOPR (Spent Output Profit Ratio) permet de savoir si les transactions sont faites à perte (<1) ou en profits (>1). Il est intéressant de noter que nous étions dans une période où les acteurs vendaient à pertes comme en mai 2021 ou bien en mars 2020. Cette donnée est également bullish.

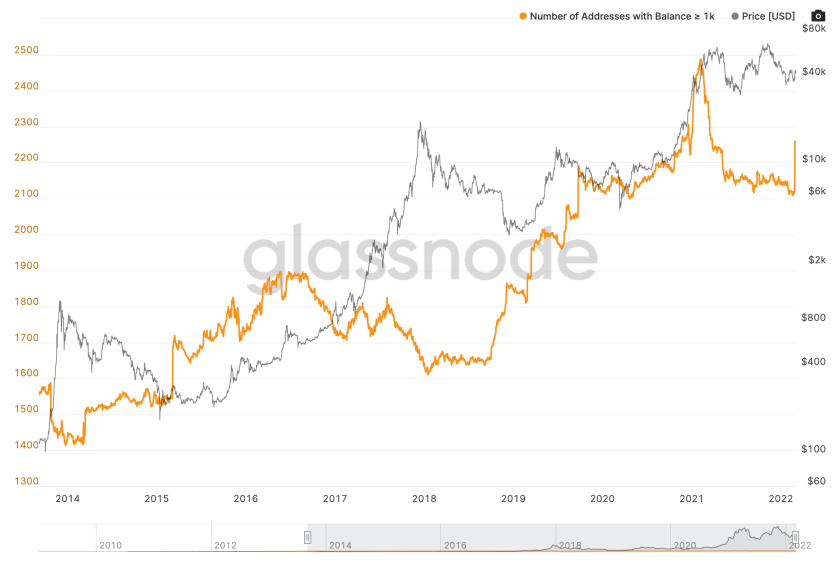

C’est une donnée qui se révèle très puissante dans le temps. A la suite des tops du Bitcoin, s’en suit une période où ces acteurs ne font plus rien. C’est une période où la courbe orange ne bouge plus décrivant comme un range. Dès lors que la courbe orange casse le range à la hausse s’en suit une nouvelle phase haussière.

Attention, en novembre 2018, le cours a chuté alors que les acteurs achetaient des grosses quantités de Bitcoin. Cela ne veut donc pas dire que le Bitcoin a trouvé son plus bas et qu’il n’y aura que de la hausse à partir d’aujourd’hui. Cependant, les détenteurs de plus de 1000 Bitcoin sont toujours présents lors des marchés haussiers et vendent leur Bitcoin au fur et à mesure de la hausse.

C’est une donnée qui est bullish pour les mois à venir. Entre temps, il est envisageable que le Bitcoin chute sous le support à 30 000 $ par exemple. Cette donnée indique que ces acteurs estiment que les niveaux actuels sont de nouveaux intéressants. On voit qu’ils pratiquent un DCA, car, même en cas de chute, ils achètent du Bitcoin.

Techniquement, et au-delà des contingences dues notamment au conflit russo-ukrainien et aux déclarations de la FED, le Bitcoin est en train de reprendre des couleurs. Il reste à confirmer en journalier puis en hebdomadaire. Les vendeurs semblent perdre de la force. L’orderflow va globalement dans le sens de la technique. Le funding rate est proche de ce qu’on a pu vivre cet été ou dans des phases de marché où le Bitcoin développe des plus bas. Attention tout de même, des confirmations sont nécessaires pour éviter que les vendeurs ne reprennent la main sur le marché des cryptomonnaies. L’analyse on chain, elle, est plutôt bullish mais ce sont des données qui sont souvent pertinentes sur le moyen-long terme.

Bitcoin est résistant et résilient. Demain ou dans quelque temps, vous serez content d’en avoir acheté pendant la crise. Ne tardez pas trop pour profiter des conditions d’achat actuelles, et économisez encore 10 % sur vos frais de trading en suivant ce lien ! Courez vous inscrire sur Binance, LA référence absolue des exchanges cryptos (lien commercial).