Quand la Dépression frappe les marchés financiers fous : les jours noirs de l’incroyable Krach de 1929

Celui qui est ne retiens pas l’histoire est condamné à la revivre –Dans ce nouvel article de la série sur les principales bulles financières, nous allons nous attarder sur le krach de 1929 et ses conséquences. Au cours des années 1920, le marché boursier américain a connu une expansion fulgurante. En parallèle, le crédit bancaire a connu un essor rapide et les prêts étaient facilement accordés. Les particuliers, encouragés par la stabilité du marché se sont endettés sans crainte. Mais l’économie réelle n’avait pas suivi la croissance exponentielle des actions. Cette divergence entre la bourse et l’économie a amené un effondrement du marché, maintenant connu sous le nom de Krach de 1929.

The Roaring Twenties, ou l’euphorie financière des années folles

Nous sommes au milieu des années 1920 et le monde se remet du traumatisme de la Première Guerre mondiale. Du milieu à la fin des années 1920, le cours des actions étasuniennes a connu une période de croissance exponentielle. Entre 1921 et 1929, la valeur Dow Jones s’est multipliée par six.

Les déboires de l’effet de levier

Cette croissance s’est poursuivie pendant les six premiers mois qui ont suivi l’investiture du président Herbert Hoover en janvier 1929. Les prix des actions ont atteint des sommets vertigineux durant le grand « Hoover bull market ». Le public, des magnats de l’industrie aux chauffeurs de taxi, s’est précipité vers les courtiers pour investir dans les actions. Des milliards de dollars ont été retirés des banques à Wall Street pour servir de garantie aux opérations à découvert. Le spectacle de la bulle des mers du Sud était de retour. Les particuliers liquidaient leurs livrets A et hypothéquaient leurs résidences pour acheter des actions.

Le concept d’achat sur marge permettait aux particuliers d’emprunter de l’argent à leur courtier en déposant seulement 10 % de la valeur de l’action. En somme, les particuliers investissaient en bourse avec un levier de x10.

L’été 1929, le point culminant de l’avarice

Au milieu de l’été 1929, quelque 300 millions d’actions étaient détenues sur marge, poussant l’indice Dow Jones des valeurs industrielles à un sommet de 381 points en septembre.

C’est ce moment qu’a choisi Irving Fisher, l’un des économistes les plus marquants de cette époque, pour faire la déclaration ci-dessous.

« Les cours des actions ont atteint ce qui ressemble à un plateau élevé permanent. Le temps nous dira si l’augmentation des bénéfices se poursuivra suffisamment pour justifier les niveaux élevés actuels. Je pense que le temps nous donnera raison. »

Irving Fisher

Vous l’aurez deviné, le temps ne lui a pas donné raison et les marchés se sont effondrés. Fisher avait misé toutes ses économies et même sa demeure sur le marchés des actions US. Bien évidement il a tout perdu en quelques mois.

Tout comme Newton lors de l’épisode des Mers du Sud, Fisher était une figure d’autorité de son époque et s’est illustré pour ses mauvais investissements. S’il y a une leçon a tirer de cela, c’est que les personnes brillantes dans un domaine de prédilection ne sont pas pour forcément de bon conseil dans tous les autres.

Le Krach de 1929

Les prix ont commencé à baisser début octobre, mais la spéculation a continué, alimentée par les individus qui avaient emprunté de l’argent pour acheter ces actions.

Le 18 octobre 1929, le marché a entamé une phase de correction conséquente, et l’avarice s’est peu à peu transformée en inquiétude, puis en peur panique. Le début de la chute libre des actions étasuniennes à commencé le jeudi 24 octobre, maintenant connu sous le nom de Jeudi Noir.

Alors que les investisseurs se précipitaient chez leurs courtiers pour limiter leurs pertes, plus de 10 millions de titres ont été échangés ce jour là. Le marché a tenu tant bien que mal jusqu’à la clôture hebdomadaire. C’était notamment grâce l’intervention des banques qui ont acheté massivement des actions pour soutenir le marché.

/GettyImages-51311238-585d7e163df78ce2c31d3706.jpg)

L’intervention des banques n’a pas suffi et la panique a repris le lundi 28 octobre dès l’ouverture de la bourse. À la clôture, le marché s’était effondré de 12,8 %. Le Dow Jones a perdu 28 % supplémentaires cette semaine-là, l’amenant à 183 points. Il faudra plus de 20 ans pour que le Dow Jones se remette de cette perte et dépasse à nouveau le niveau des 200 points.

Les conséquences du Krach de 1929

Malgré les déclarations du Président Hoover et d’Irving Fisher, la crise s’est propagée de Wall Street vers l’économie réelle. Cette période de l’histoire étasunienne est maintenant connue sous le nom de Grande Dépression.

La Grande Dépression aux États-Unis

En 1930, ce sont plus 4 millions d’Américains qui sont sans emplois – contre 400 000 en 1929 -, puis 6 millions de demandeurs d’emploi en 1933. En parallèle, la production industrielle a diminué de moitié. Dans les villes, des soupes populaires ont vu jour alors que le nombre de sans-abris explosait. Dans les campagnes, les agriculteurs étaient obligés de laisser leurs cultures pourrir sur pied faute de moyens pour les récoltes.

Pour ne rien arranger, les États-Unis ont souffert d’une catastrophe naturelle inédite pour le pays. La région des plaines du sud des États-Unis a été frappée par une sécheresse de plusieurs mois qui a entraîné de violentes tempêtes de poussières. Les vents violents, alourdis de poussière argileuse, ont dévasté le sud des États-Unis. Cet épisode climatique a été nommé le Dust Bowl et a provoqué la mort de nombreuses personnes ainsi que la destruction des récoltes et la mort de nombreux cheptels. Le Dust Bowl a intensifié l’impact de la Grande Dépression et poussé des milliers d’agriculteurs à une migration désespérée à la recherche de travail et de meilleures conditions de vie.

La propagation de la crise au reste du monde

La crise économique s’est propagée des États-Unis au reste du monde pour plusieurs raisons. La demande de biens et de services ayant chuté, de nombreuses entreprises ont dû fermer leurs portes. Aux États-Unis, la production industrielle a chuté de près de 47 % et le PIB a diminué de 30 % . En 1933, 20 % des banques US ont fait faillite à cause de la panique bancaire.

L’effondrement de l’économie étasunienne s’est rapidement fait ressentir dans toute l’Europe, puis dans le monde entier. Le principal vecteur de propagation de la crise vers le reste des économies a été le système de l’étalon d’or. Sous le régime de l’étalon-or, les pays qui perdaient de l’or mais qui voulaient maintenir l’étalon-or devaient faire diminuer leur masse monétaire et le niveau des prix. Ce phénomène est mieux connu sous le nom de déflation.

Or, durant la crise, les États-Unis et d’autres pays ont augmenté les taux d’intérêt. Cette amélioration de rendement de l’or a causé une hémorragie de l’or pour les pays n’ayant pas augmenté leurs taux. Ainsi, même les pays qui n’ont pas été confrontés directement à des faillites bancaires ont été contraints de se joindre à la politique déflationniste.

Le rôle de l’étalon-or dans la propagation

L’étalon-or a eu plusieurs effets pervers, car il était considéré comme un gage de stabilité financière. Toutefois, ce système monétaire présente trois défauts majeurs.

- L’étalon-or est déflationniste. Dans une économie fermée sous l’étalon-or, la masse monétaire d’un pays est déterminée par son stock d’or. Pour augmenter sa masse monétaire, le gouvernement doit extraire plus d’or. Une offre d’or limitée étouffe donc la croissance économique et provoque la déflation.

- Il exclut tout contrôle de la masse monétaire. La production d’or est limitée, la production de monnaie l’est donc aussi. De plus, dans une économie ouverte, un déficit de la balance des paiements provoque une sortie d’or. Ainsi, la capacité d’un pays à accroître sa masse monétaire est limitée par sa balance des paiements.

- Il empêche d’isoler une économie nationale en cas de crise. Un pays ne peut pas isoler son économie des chocs extérieurs. La découverte d’une nouvelle mine d’or augmente l’offre locale d’or, mais n’affecte pas la production réelle à court terme. Ainsi, une augmentation de l’offre d’or fait augmenter les prix du quotidien. En raison des liens entre les devises, l’inflation dans un pays se transmet directement aux autres pays

Selon certains historiens, la suspension de la convertibilité de l’or serait le principal facteur ayant favorisé la reprise économique. Le moment où un pays a quitté l’étalon-or pouvait prédire de manière fiable sa reprise économique, dans ce contexte économique bien particulier. La Grande-Bretagne et la Scandinavie, qui ont quitté l’étalon-or en 1931, se sont rétablies beaucoup plus tôt que la France et la Belgique.

L’histoire ne se répète pas, mais elle rime

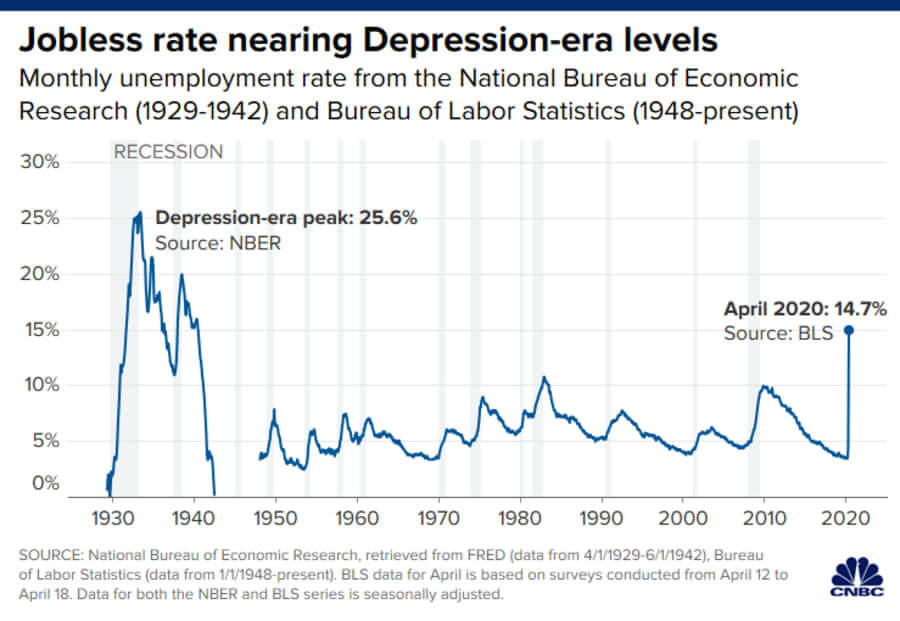

Depuis le début de la pandémie, de nombreux parallèles entre notre époque et les années 30 ont été dressés. Le principal vecteur de comparaison a été l’explosion du taux de chômage aux États-Unis, qui a été analysé comme un signe précurseur de récession économique. Mais, il existe d’autres points de comparaison.

Depuis 2018, nous assistons à une croissance exponentielle du crédit bancaire du fait de taux d’intérêt particulièrement bas. En parallèle, le cours des actions ne cesse de franchir de nouveaux sommets. L’exemple le plus frappant est celui de Tesla dont le cours a connu une ascension fulgurante en 2020. Cependant, Tesla en tant qu’entreprise ne présente pas des performances spectaculaires, bien que son potentiel soit immense.

De fait, Wall Street est donc toujours en train de s’éloigner de l’économie réelle et la spéculation va de bon train. Pour couronner le tout, les particuliers affluent peu à peu vers les marchés actions et crypto, leur apportant ainsi le carburant nécessaire au franchissement de nouveaux sommets.

Sources :

Klein, Maury, 2003. « Rainbow’s End: The Crash of 1929, » Oxford University Press, number 9780195158014.

Eugene N. White, 2006. « Anticipating the Stock Market Crash of 1929: The View from the Floor of the Stock Exchange, » NBER Working Papers 12661, National Bureau of Economic Research, Inc.

James D. Hamilton, 1988. « Role Of The International Gold Standard In Propagating The Great Depression, » Contemporary Economic Policy, Western Economic Association International, vol. 6(2), pages 67-89, April.

Eichengreen, Barry, 1996. « Golden Fetters: The Gold Standard and the Great Depression, 1919-1939, » Oxford University Press, number 9780195101133.