Crise du coronavirus : Bitcoin face à la déflation

Les jours défilent et l’issue économique de la crise du COVID19 commence à agiter les esprits. Sommes-nous en train d’assister à un événement aux conséquences bénignes ou à un incident séculaire ? La réponse se dessine sous nos yeux, entre impuissance et plongée vers l’inconnu.

Tandis que certains spéculent sur une future hausse généralisée des prix, nous évoquerons l’hypothèse inverse, celle de la déflation. Difficile d’utiliser nos repères antérieurs lorsqu’historiquement, l’interdépendance des économies était moindre. L’exercice requiert une certaine dose d’humilité et une marge d’erreur. A court terme, une inflation prononcée et localisée paraît crédible. En effet, la mise à l’arrêt du commerce international pourrait entraîner une hausse ciblée des prix. Mais essayons d’imaginer le scénario à plus long terme, un scénario dans lequel le phénomène déflationniste serait la nouvelle norme.

Les similitudes avec la grande dépression de 1929 et une analyse des premiers indicateurs économiques disponibles seront évoqués. Puis, en tant que fervent avocat de Bitcoin et son aspect transitionnel, nous tenterons de spéculer sur sa résilience dans un contexte économique sans précédent.

Un peu d’histoire

Le parallélisme qui peut être observé avec la Grande Dépression de 1929 est assez frappant. Bien que les causes soient encore débattues aujourd’hui, les économistes décrivaient une situation combinant :

- Une création monétaire importante,

- Une situation boursière euphorique & spéculative,

- Une sous-consommation,

- Un protectionnisme grandissant.

Pour rappel, la Grande Dépression avait engendré une hausse du chômage de près de 16%, une baisse des salaire combinées de 40% ainsi qu’un déclin des prix à la consommation de l’ordre de 27%.

A la grande différence de 1929, nous sommes en mesure d’identifier la cause du ralentissement brutal de l’économie et forcément, d’entrevoir une porte de sortie. Les doutes sont cependant réels, et l’incertitude règne quant aux modalités d’un potentiel retour à la normale.

Une économie à l’arrêt

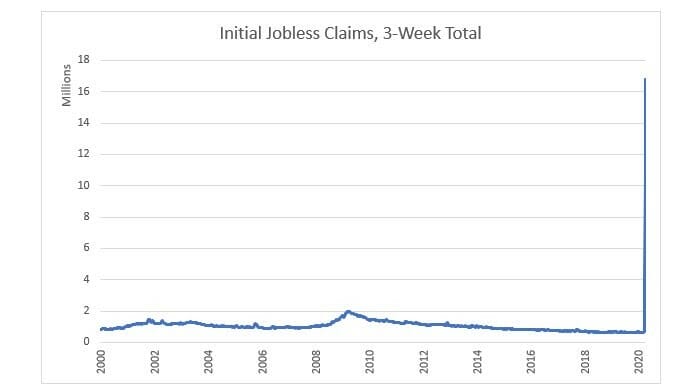

Impossible d’être passé à côté de cette information, les Etats Unis ont enregistré une destruction historique des emplois en un laps de temps record.

Ce phénomène – constaté sur le sol américain – n’a pas encore été mesuré Outre-Manche. Les premières estimations envisagent une destruction mondiale de l’emploi qui pourrait atteindre 25 millions d’emplois perdus. Avec une échelle si large, nous pouvons douter de la capacité à juger des impacts du COVID19 sur le court terme.

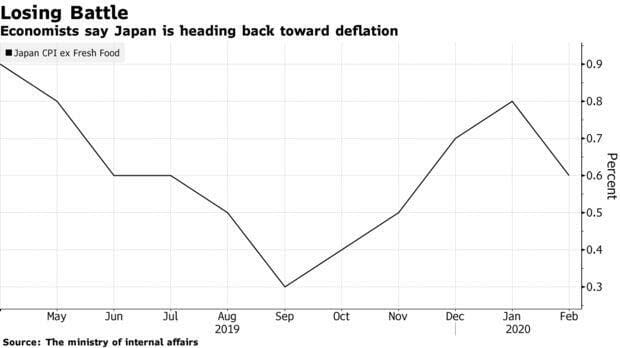

La pandémie ayant frappé les territoires à des intervalles différents, il est tout simplement impossible d’entrevoir une reprise générale et coordonnée de l’activité. Le sens commun voudrait que nous envisagions une flambée localisée des prix – les coûts logistiques ayant augmenté de 16% en moyenne. Cependant, le contre-exemple japonais commence à faire peser la crainte grandissante d’une déflation imminente.

L’évaporation monétaire créée par le krach boursier de mars dernier, le potentiel chômage de masse, une faillite accrue des entreprises, un commerce international à l’arrêt et l’endettement des sphères publiques et privées risquent de tirer mécaniquement les prix vers le bas.

Une aubaine pour les consommateurs à première vue, mais non sans effets pervers pour l’économie.

L’appréciation du dollar et la souffrance des pays émergents

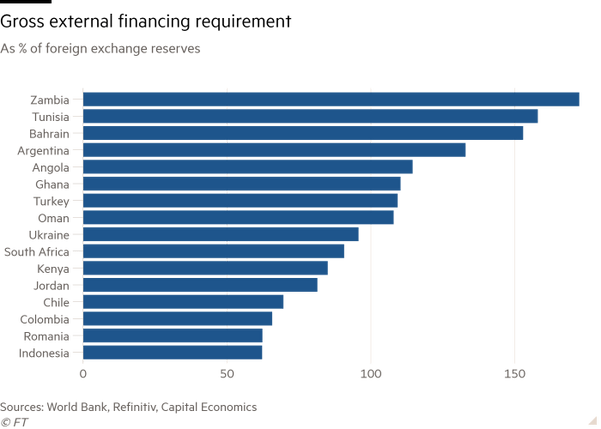

Dans un système où 88% des échanges et emprunts internationaux sont effectués en dollars, l’appréciation brutale de celui-ci peut avoir des effets ravageurs.

Nous évoquons depuis des décennies la possibilité d’un défaut massif des entreprises, des ménages, mais qu’en est-il des nations? Les avertissements se sont multipliés, mais la réalité n’a jamais pris le dessus sur la fiction : cette crise pourrait bien changer la donne.

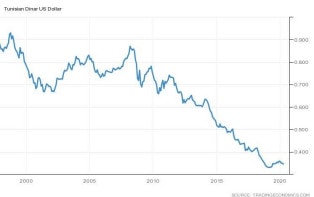

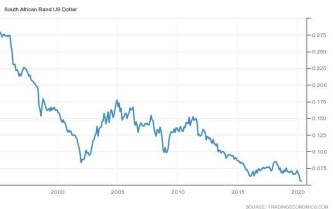

Pour rappel, la majorité des pays en voie de développement financent leurs économies en empruntant de l’argent via la Banque mondiale et les institutions financières internationales. Cet emprunt, effectué en dollars, est une opportunité en période de croissance, mais s’avère être un réel fardeau dans une crise comme la nôtre.

Ces pays émergents, fortement dépendants du commerce international, du tourisme et de l’industrie sont en train de voir leurs économies décimées et leur capacité de remboursement réduites à néant.

Une défiance hors norme est en train de s’installer vis-à-vis de ces pays, forçant les investisseurs à fuir massivement les actifs adossés pour se réfugier dans des valeurs sûres, principalement matérialisées sous forme de bons du trésor américain.

Cette course au dollar entraîne son appréciation, réduisant les marges des entreprises, impliquant un flux de liquidité mondial restreint.

La chute des matières premières

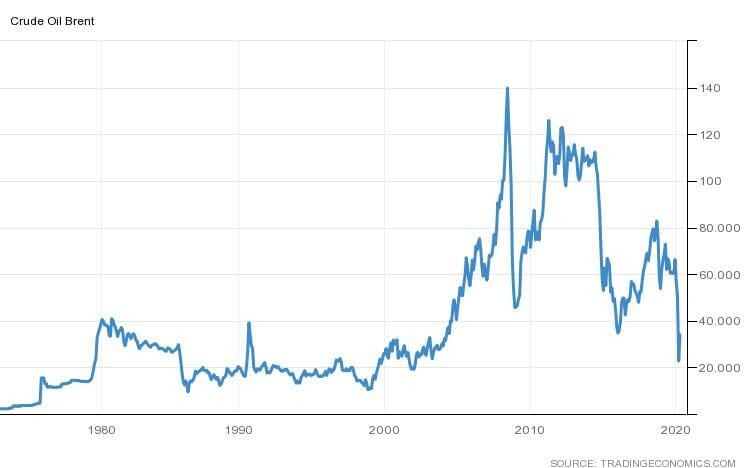

La chute du prix des matières premières valide aussi la thèse déflationniste. En effet, l’arrêt brutal du commerce et du tourisme mondial a fait chuter la demande de pétrole.

Difficile de consommer du pétrole lorsque le système aérien et le fret maritime est complètement à l’arrêt.

Cependant, il est plus coûteux de cesser les opérations de forage que de les maintenir. De plus, la chute des prix a forcé les entreprises du secteur à augmenter leurs capacités de production pour tirer leurs coûts vers le bas.

L’impact d’une telle situation est double :

- le prix des matières premières se réduisant, le prix des biens de consommation s’aligne,

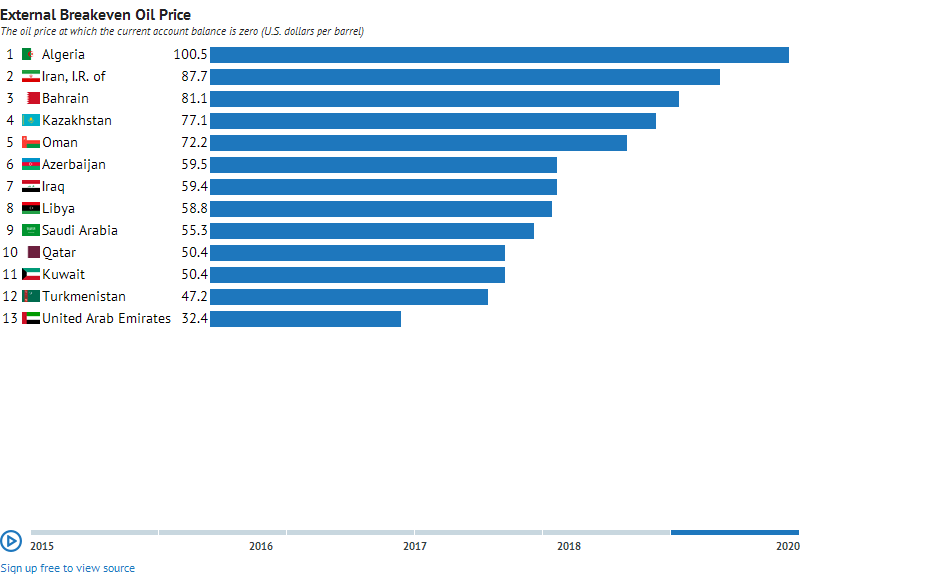

- de plus, les pays dépendants des matières premières se retrouvent dans des situations insoutenables.

Le fonctionnement de l’OPEP – que la plupart des observateurs considèrent comme un cartel – laisse présager une amélioration des prix qui permettrait aux économies dépendantes de l’or noir de limiter les impacts économiques.

Cependant, dans le contexte d’une crise sanitaire globale, l’anticipation de reprise du commerce et du tourisme est imprévisible. Si elle venait à perdurer dans le temps avec l’apparition d’une deuxième vague de contamination, les risques d’implosion au sein de l’OPEP pourraient devenir réels.

Un environnement politique & géopolitique délétère

Soyons clair, la crise du COVID a eu le bénéfice de mettre en avant le manque de leadership politique de certains, mais aussi la défaillance de solidarité internationale.

Le manque de transparence chinois fait débat, la réaction atone des sociétés occidentales aussi.

Les divisions politiques à l’ouest étaient déjà marquées et la défiance envers la classe au pouvoir à son plus haut historique. La situation semble s’être aggravée et nous pouvons légitimement nous poser la question du soutien des peuples aux futures réformes économiques.

Les intérêts financiers des différents pôles de puissance sont divergents : Les américains souhaitent conserver leur leadership économique et l’omniprésence du dollar, tandis que les chinois veulent voir ces acquis disparaître.

Au niveau européen, le sentiment des italiens vis-à-vis de l’Union risque d’être particulièrement entamé et seule la solidarité économique d’après crise pourra inverser la tendance.

L’intérêt sera pourtant pour les banques centrales de trouver un accord global et unanime pour éviter les distorsions monétaires et les risques de déflations. Le jeu d’équilibriste qui va se dérouler sous nos yeux promet d’être autant passionnant qu’effrayant.

Même si les impacts sur le court terme peuvent paraître anodins, la crise d’après 1929 a pris 4 ans à se dessiner. Nous sommes aujourd’hui dans une situation inédite qui voit s’accumuler un nombre de facteurs assez préoccupants : Hausse du dollar, fléchissement des matières premières, distorsions politiques et géopolitiques et banques centrales à court de munitions.

L’avenir économique des années à venir se jouera d’ici peu, avec un risque déflationniste sous-estimé, mais pourtant bien vivace.

Bitcoin et son implication dans un monde déflationniste

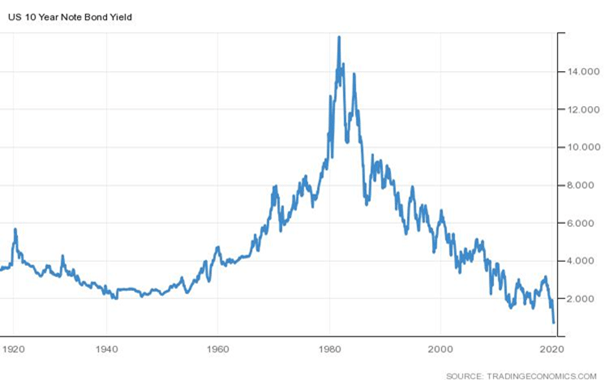

Si Bitcoin s’est apprécié de façon exponentielle entre 2009 et 2020, c’est grâce à sa promesse d’être le nouveau rempart à l’expansionnisme des banques centrales et du Quantitative Easing.

Cependant, dans un monde déflationniste, le simple fait de posséder du dollar est suffisant de par son appréciation mécanique.

Malheureusement pour les investisseurs institutionnels, les rendements d’obligations d’états – considérées comme le placement le plus sûr du marché – n’ont historiquement jamais été aussi faibles. L’optique de taux négatifs est d’ailleurs tout à fait envisageable dans un futur proche.

La combinaison de ces éléments, ainsi que la hausse de l’incertitude, va entraîner une nouvelle vague d’intérêt pour les classes d’actifs innovants, et Bitcoin en fera partie.

La demande des marchés émergents en question

Une spirale déflationniste en Occident pourrait créer une situation opposée dans les pays émergents.

Dans la plupart de ces pays, le concept de monnaie stable, de protection de l’épargne et de la propriété est peu tangible. Les citoyens chypriotes, argentins ou chinois en sont la principale illustration.

Les banques centrales de ces pays vont donc faire face à un dilemme : Comment stimuler leurs économies et relancer la consommation intérieure dans une situation d’arrêt total de l’appareil productif ? La solution est déjà toute tracée et se nomme : le Quantitative Easing.

Le manque de confiance et de visibilité sur le moyen terme risque de s’emparer des populations, entraînant de sérieux doutes quant à la stabilité monétaire. L’effet induit sera la fuite des capitaux vers des lieux plus sûrs et déconnectés d’un système friable.

Une situation nous permet de tirer cette conclusion, celle du Venezuela. Une étude fascinante vient d’être publiée sur le sujet qui valide enfin l’utilité de Bitcoin, non pas comme une réserve de valeur, mais comme un outil de transaction entre différentes monnaies.

La course aux stablecoins

Dans un monde où les banques facturent les épargnants pour le simple fait de posséder de l’argent sur un compte courant et où les dessous de matelas ne sont pas considérés comme un moyen d’épargne fiable, une solution émerge. Serait-il possible de conserver son argent en toute sécurité, sans pour autant en payer les privilèges ? Certains le pensent, notamment avec l’émergence des fameux stablecoins.

Ces actif digitaux créés pour maintenir leur parité à une monnaie fiduciaire ont un avenir radieux et semblent d’ores et déjà gagner en attrait.

La capitalisation de l’USDT, référence des stablecoins, a augmenté de 29% depuis le 20 Mars de cette année – La nouvelle demande a donc augmenté de près de 2 milliards de dollars en l’espace de 15 jours.

De plus, les récentes améliorations du système DeFi (Finance décentralisée) vont permettre l’accès aux détenteurs de stablecoins à des taux d’intérêts pouvant atteindre les 10% annuels, une aubaine pour certains en période de dépression, bien qu’encore peu fiable – et libellés en cryptomonnaie, nécessairement.

Les Banques centrales digitales arrivent, et plus tôt que prévu

La reprise de contrôle étatique sur l’appareil monétaire va devenir une priorité absolue pour s’absoudre de la suprématie du dollar.

Beaucoup de pays l’ont déjà compris et s’activent en coulisses afin d’établir des systèmes de monnaies digitales, conférant un pouvoir nouveau aux gouvernants.

Elles auront pour finalité d’outrepasser le pouvoir des banques commerciales domestiques – très peu fonctionnelles dans les pays émergents – et utiliser la technique dites de « monnaie hélicoptère » directement aux mains des consommateurs.

De plus, les banques centrales digitales pourront permettre aux gouvernements de stimuler leurs économies en prenant des intérêts/frais sur les dépôts, au même titre que les banques commerciales.

Utopiste me direz-vous ? Un simple brin d’imagination vous permettra de comprendre les conséquences liberticides de ce nouveau pouvoir. Un citoyen pourra voir le prix proposé par son assurance varier du simple au double, de par un achat qui laisse présager une maladie chronique, consultable via la transaction effectuée en monnaie digitale.

Le seul point positif à cela : une familiarisation des masses à l’utilisation des monnaies digitales (et peut-être des cryptomonnaies) et l’importance du pseudonymat que confère Bitcoin.

Pour conclure, les possibilités déflationnistes grandissent de jour en jour par l’appréciation incontrôlée du dollar, l’arrêt de l’économie entraînant une chute des prix des matières premières et des pays émergents en grande souffrance face à leurs faibles fondamentaux économiques. Nous n’avons historiquement aucun repère sur l’appréciation et l’utilisation de Bitcoin dans un contexte de ce type(même si les données vont émerger jours après jours), et les prochaines années feront office de vrai test pour cet actif aux ambitions démesurées.

Malgré une corrélation apparente au S&P500 qui pourrait être dommageable sur le court terme, d’autres indices laissent présager que Bitcoin pourrait prendre une place capitale dans la sauvegarde de nos richesses, et la garantie de nos libertés fondamentales.

Images : Shutterstock