Analyse crypto : comment intervenir dans un range ?

La plupart du temps, sur les marchés, il ne se passe pas grand-chose. Nous sommes dans ce qu’on appelle un “canal”, ou range en anglais. Ainsi, il est important de savoir comment aborder ce type de configuration graphique.

Table des matières

L’utilisation du volume profile

À l’inverse des moyennes mobiles, dont nous avons parlé récemment et qui sont pertinentes quand la tendance est très marquée, le Volume Profile se montre particulièrement intéressant lorsque nous sommes en période de range.

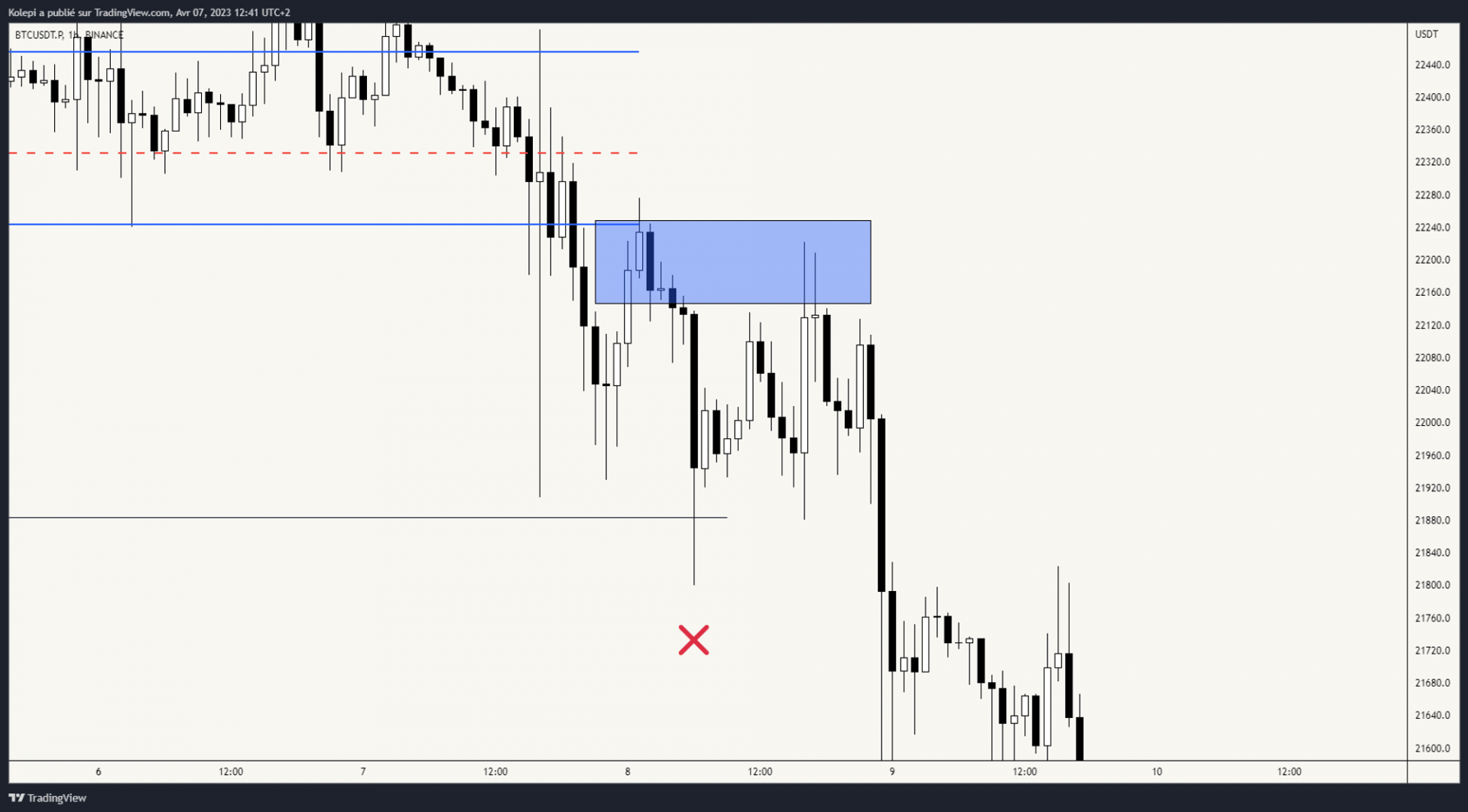

Premier exemple ici, où nous sommes dans un canal pendant plusieurs jours.

La première question à se poser est : où se trouve la douleur ? Par douleur je veux dire, où les personnes positionnées se retrouveront dans une position inconfortable, de laquelle elles seront obligées de sortir ?

La réponse est souvent simple, la douleur en dessous ou au-dessus du dernier sommet ou creux.

C’est ici que le volume profile entre en jeu. Nous ne voulons pas nous positionner où tout le monde se positionne.

Nous voyons très clairement ici la juxtaposition de plusieurs value area journalière. Nous ne voulons pas nous positionner à l’intérieur de celles-ci.

Le milieu de range est le niveau de prix où une grande partie des intervenants se positionnent. De plus, vous n’avez aucune information quant au mouvement à venir, il est donc plus raisonnable d’attendre.

Une fois que vous avez observé cette juxtaposition, vous devez donc attendre qu’on en sorte.

Sur l’exemple ci-dessus, nous pouvons voir que nous allons chercher sous le dernier creux, avant d’essayer de venir à nouveau dans la Value Area, sans succès. Ici, nous pouvons estimer qu’au vu du temps passé sous la Value Area, nous avons trouvé une acceptance en dessous d’elle, et pouvons désormais nous attendre à une baisse du prix.

Les mèches nous indiquent que les acheteurs sont repoussés par les vendeurs.

Pour les plus techniques d’entre vous, nous pouvons zoomer sur ce qu’il se passe, à l’aide du Footprint.

La forte vente ici indique que des acheteurs ont été piégés, en positionnant leur stop loss sous le dernier creux.

Rapidement après, les acheteurs reviennent à la charge (ceux qui ont été piégés ?), mais la tentative de revenir dans la Value Area s’est soldée par un échec, en dépit de volume d’achats importants. Ils sont absorbés et piégés.

Une nouvelle tentative d’achat, qui s’est soldée par une nouvelle baisse. Le fait que des acheteurs rentrent de nouveau agressivement doit vous questionner : où ont-ils placé leur stop loss. Et la réponse est la même : sous le dernier creux. La preuve avec le footprint, qui témoigne de nouveaux importants volumes de vente sous ce nouveau dernier creux.

Le footprint permet de voir des données particulièrement intéressantes sur comment se positionnent les intervenants. Peut-être lors d’un prochain volet des louveteaux de Wall Street ?

Voir des intervenants se faire piéger peut vous donner une bonne indication quant à la suite des événements. Des acheteurs piégés signifient que nous avons de la force pour un violent mouvement baissier, étant donné que ces derniers se trouveront dans une position inconfortable et seront obligés de vendre, exacerbant alors la volatilité baissière.

En bref, pour trader directionnellement un range, nous devons attendre d’en sortir…

Le trading directionnel n’est pas la seule voie possible

La plupart du temps, les intervenants particuliers se positionnent à la hausse ou à la baisse. On dit alors qu’ils sont dans une position directionnelle.

Mais nous pouvons aussi mettre de côté la direction du prix, pour profiter d’autres éléments du marché comme la volatilité. On dit alors qu’on est dans une position “Delta Neutre”. Nous avons ici plusieurs choix, mais nous allons nous focaliser sur deux possibilités :

Le Grid Trading

Il est disponible sur de nombreux exchanges de manière native, mais vous pouvez aussi développer votre propre bot, ou le faire manuellement.

Le Grid Trading consiste à déployer de nombreux ordres au-dessus et en dessous du prix actuel. Concrètement, vous pariez sur le fait que le marché ne va pas faire de mouvements importants dans les prochaines minutes, heures ou jours. Vous profitez alors des allers-retours du prix.

Le nom grid trading prend désormais tout son sens : vous déployez une grille d’ordres. Il s’agit en fait ici de market making : vous fournissez de la liquidité au marché.

Si vous l’automatisez, chaque fois qu’un ordre est exécuté, votre bot remettra un ordre de vente ou d’achat à un niveau de prix. Vous pariez que le prix va “graviter” autour d’un niveau de prix, en y revenant à chaque fois.

Les exchanges le proposent depuis quelque temps nativement. C’est le cas de Kucoin par exemple. Et c’est extrêmement rentable pour eux, d’une part si vous n’avez pas assez de volume ils profiteront des frais à chaque ordre qui est exécuté, d’autre part vous rendez leur exchange plus liquide.

Les markets makers ont souvent d’énormes volumes, les exchanges leur donnent donc de l’argent en échange du service rendu : fournir de la liquidité au marché. Ils donnent cette possibilité aux traders particuliers avec moins de volume pour essayer de rentabiliser cette activité.

Exemple ici avec Kucoin. À partir de 15 000 BTC spot de volume sur 30 jours, les frais sont négatifs. Autrement dit, l’exchange vous paye pour placer des ordres. Donner cette possibilité aux traders particuliers de fournir de la liquidité, par l’intermédiaire d’une interface simple, permet aux exchanges de rentabiliser cette activité.

Maintenant que vous avez l’explication, quels sont les risques du grid trading ? Cette stratégie peut paraître gagnante à tous les coups, finalement vous n’êtes pas sensible à la variation du prix à la direction du prix, donc vous serez forcément gagnant, non ?

Pas vraiment.

Si vous agissez en tant que trader particulier, il est probable que vous n’ayez pas de volume aussi considérable que 15 000 BTC mensuel. Ainsi, vous devez faire attention aux frais, pour que cette activité reste rentable.

Mais également, si le prix part violemment à la hausse ou à la baisse vous serez piégé avec votre position.

Si vous vous essayez à ce genre de pratique, vous devez anticiper la volatilité. Également, commencez ce genre de pratique avec une somme dont vous pouvez vous séparer. Si vous réussissez à faire du grid trading avec une faible somme et des frais importants, vous n’allez que mieux réussir plus tard.

Et vous devez réussir ça sur plusieurs semaines voir plusieurs mois. Le grid trading n’est pas compliqué, et vous pouvez réussir un moment avant qu’un événement provoquant la volatilité arrive, et que vous soyez piégé.

Une autre possibilité pour pratiquer cette activité, est d’attendre le week-end. Nous savons que le week-end est généralement une période de faible volatilité, ainsi, il peut être pertinent d’en profiter pour cette activité.

Vendre des options

Nous nous adressons ici à un public plus averti, mais la vente d’option peut également être une solution pertinente pour profiter d’une période de range.

Une option est un contrat qui donne à l’acheteur le droit, mais pas l’obligation, d’acheter ou de vendre un actif sous-jacent à un prix spécifié (appelé « strike price”) avant une date d’échéance spécifiée. Le vendeur de l’option, appelé « émetteur » ou « vendeur à découvert », est obligé de vendre ou d’acheter l’actif sous-jacent à l’acheteur de l’option si l’acheteur choisit d’exercer son droit.

Les options peuvent être utilisées pour diverses raisons, telles que :

- la spéculation sur la hausse ou la baisse des prix des actifs sous-jacents (même si faire du trading directionnel avec des options n’est pas très pertinent).

- la couverture (hedge) contre les risques de marché

- génération de revenus grâce à la collecte de primes d’options.

Et c’est cette dernière partie qui nous intéresse afin d’intervenir dans un canal. Nous allons avant cela revenir sur la notion de volatilité implicite.

La volatilité implicite pourrait se traduire par “la volatilité attendue” par les intervenants du marché des options. Elle est appelée “implicite” car elle est implicite dans le prix des options, mais pas directement observée sur le marché.

Dans un range, nous nous attendons à ce que le prix oscille entre la borne haute et la borne basse. Nous pouvons donc prévoir la volatilité attendue.

L’idéal est un événement d’ampleur, pour cet exemple j’ai pris le long canal qui a fait suite à la chute du géant FTX.

Lors de cet événement, les intervenants ont tenté de se couvrir, faisant exploser la volatilité implicite et donc le prix des options.

La volatilité attendue sur 30 jours a explosé jusqu’à 95%. Un niveau déraisonnable qui a ravi les vendeurs d’options, qui ont pu encaisser une prime très juteuse.

Comme dit précédemment, l’idéal est l’arrivée d’un événement. En l’occurrence, l’événement FTX était un événement que l’on nommerait d’inconnu, c’est-à-dire que nous ne pouvions pas savoir que FTX allait faire faillite avant les premiers soupçons.

Mais nous avons également des événements connus qui peuvent apporter de la volatilité sur le marché, je pense notamment aux chiffres sur le chômage, l’inflation ou encore les très attendus FOMC.

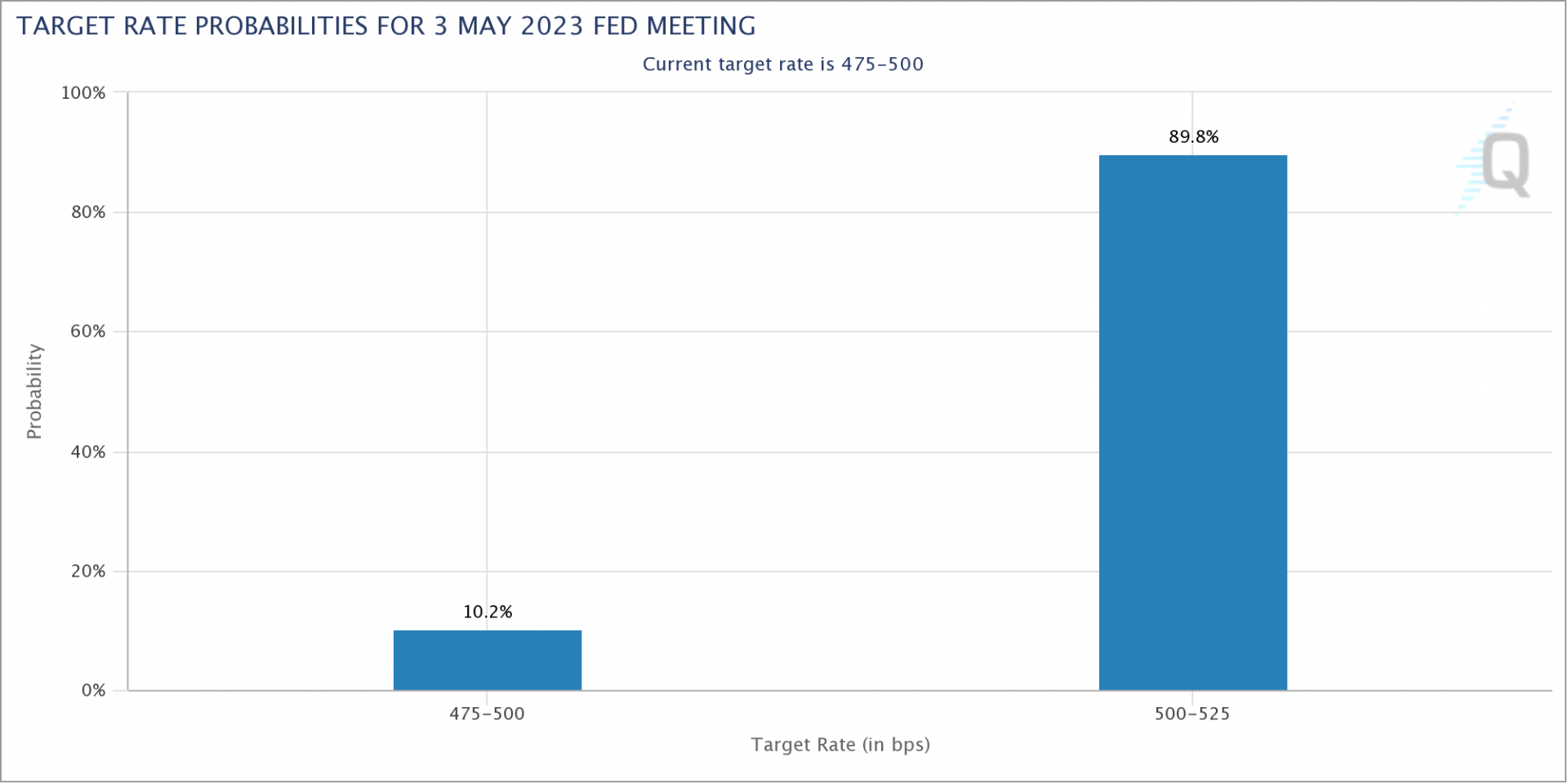

Bien souvent, en amont des FOMC, la volatilité implicite augmente. Mais l’issue du FOMC est bien souvent connue à l’avance, grâce aux prévisions fournies par le CME. La FED, en règle générale, évite les surprises sur l’annonce des taux.

Ce qui compte dans ce cas, c’est le discours de Powell. S’il n’annonce rien de nouveau, alors nous pouvons nous attendre à ce que la volatilité stagne pendant encore un moment, et vendre des options devient alors extrêmement intéressant car la volatilité implicite est élevée.

Comme nous l’avions vu précédemment lors de la partie sur le grid trading, nous pourrions penser que vendre des options le week-end est pertinent car la volatilité y est faible. Le problème ici est que tous les intervenants s’attendent à ce que la volatilité soit faible le week-end, ainsi la prime à encaisser n’est pas intéressante.

En étant vendeur d’option, vous devez être assuré que la prime liée à l’option est intéressante. Vous prenez des risques illimités pour un gain limité, donc soyez certain que ce gain, même limité, est intéressant.

J’ai essayé de faire au plus clair et plus concis, j’espère que vous avez compris cette dernière partie probablement plus technique. Si vous voulez vous essayer au trading d’option et plus particulièrement à la vente, renseignez-vous sérieusement. La perte à laquelle vous vous exposez, en étant vendeur d’option, est illimitée.

Conclusion

Voici les différentes possibilités qui vous sont offertes pour intervenir au sein d’un canal. Comme nous l’avons vu, il est souvent plus pertinent d’intervenir sans biais directionnel, grâce au grid trading ou aux options. Pour rentrer avec un biais directionnel, il faudra dans la plupart des cas attendre une résolution du range. J’ai donné ici les principales idées, à vous maintenant d’approfondir les recherches des différents domaines.