Taux d’intérêt négatifs : le futur des monnaies numériques

Toute personne qui s’intéresse de près ou de loin à l’économie a entendu parler des taux d’intérêt négatifs. Si prêter de l’argent à perte ou payer une taxe sur son capital semble contre-intuitif, voire aberrant pour le commun des mortels, cela n’effraie pourtant pas nos banquiers centraux. Ces derniers ont lancé ces dernières années une politique monétaire que l’on qualifiera sobrement de “non-conventionnelle”.

À travers des outils tels que l’assouplissement quantitatif (la planche à billets numériques), les LTRO (opérations de refinancement des banques commerciales), et désormais les taux d’intérêt négatifs pour les dépôts des banques commerciales – les fameux « taux plancher », nos dirigeants semblent mener une politique monétaire douteuse à bien des égards. Quelles en sont les motivations, et quels en sont les résultats ?

Histoire des taux d’intérêt négatifs

Bien que le premier pays à instaurer des taux d’intérêts négatifs par le biais de sa banque centrale fut le Danemark en 2012, cette idée remonte à plus d’un siècle. Étonnamment, elle nous vient d’un théoricien à tendance anarchiste, né en Prusse le 17 mars 1862 : Jean Silvio Gesell. Ce commerçant partit s’installer en Argentine pour y faire des affaires, et commença très tôt à développer sa théorie monétaire en autodidacte.

À l’époque, l’économie argentine était marquée par une spirale déflationniste terrible, provoquée notamment par la politique monétaire du pays qui bridait les exportations. C’est ce qui poussa Gesell à s’intéresser à la monnaie et à développer ses propres thèses. Il est principalement connu pour ses essais sur l’économie libre et la monnaie fondante (une monnaie qui se déprécie avec le temps), qui donnèrent lieu à diverses expérimentations locales en Europe.

Mais ce n’est pas tout à fait cet aspect de ses travaux qui nous intéresse ici. L’idée générale de Gesell était d’établir un ordre naturel de la monnaie, où, par la dépréciation constante de l’argent, ce dernier redevient un outil au service de l’humain, et non l’inverse.

Ses théories n’eurent que peu d’intérêt au yeux des théoriciens monétaires du 20ème siècle, car sur le vieux continent, la déflation n’était pas un problème, bien au contraire : la seconde guerre mondiale avait fait connaître à l’Europe les affres de l’hyperinflation.

Ce sont finalement deux économistes bien connus qui se sentirent finalement inspirés par ses travaux, quoi qu’ils les trouvaient simplistes et incomplets : Irving Fisher et John Maynard Keynes (co-architecte des accords de Bretton-Woods).

Bien évidemment, les taux négatifs de notre époque ne sont pas justifiés par les théories libertariennes de Gesell : pour lui, la poursuite d’un ordre naturel de la monnaie – où le capital n’a plus de domination par rapport au travail humain et aux produits – devrait favoriser le développement d’un marché véritablement libre et concurrentiel, et permettant une meilleure allocation des ressources.

Il est même plutôt étonnant de voir qu’un héritier de Proudhon, considérant les théories collectivistes de Marx comme la mort des libertés individuelles, ait pu inspirer Keynes mais également les économistes japonais des années 90 : ce sont eux qui furent les premiers à mettre en place une politique de taux d’intérêt nominaux négatifs.

Si cette idée est désormais répandue, les économistes d’après-guerre n’auraient jamais envisagé une telle possibilité. Les taux d’inflation des pays développés étaient très élevés, et lorsque le Japon fut le premier pays à atteindre la barrière du zéro pour son taux plancher en 1999, les économistes et théoriciens de la monnaie considéraient cette expérience comme une curiosité. L’idée de relancer une économie moribonde en faisant payer aux déposants (les banques) des intérêts sur leurs réserves pour les inciter à déverser l’argent créé sous forme de quantitative easing les effleurait à peine.

Au delà de la théorie

Ce qui est ennuyeux avec les taux d’intérêt négatifs, c’est que la base monétaire est certes faite des dépôts des banques commerciales auprès des banques centrales, mais aussi de la monnaie sonnante et trébuchante en circulation, qui est elle anonyme. C’est d’ailleurs grâce à elle que la barrière du taux d’intérêt zéro est supposée infranchissable (à moins d’utiliser les méthodes allemandes et autrichiennes des années trente, à base de tampons, inspirées par Fisher).

Ainsi, toute déviation des taux d’intérêt pour une partie de la base monétaire augmente drastiquement la demande pour l’autre : c’est le liquidity trap, le piège à liquidités décrit par Keynes dans sa Théorie Générale. Si les dépôts bancaires et les obligations d’États présentent des taux très bas, l’épargnant choisira la liquidité du cash par exemple. Les économistes ont dû beaucoup se creuser la tête afin de proposer un système de taux d’intérêt négatifs. Bien entendu, ces solutions nécessitent un terrible interventionnisme de l’État, qui révulse tout adepte de l’école autrichienne d’économie. Lorsque Buiter, le grand prêtre du quantitative easing et des taux négatifs avança ses propositions en 2010, Hayek a dû se retourner dans sa tombe.

Une des solutions est de séparer les fonctions de la monnaie. La monnaie ayant cours légal servirait d’intermédiaire des échanges et de réserve de valeur, mais pas d’étalon (d’instrument de mesure). Le gouvernement retirerait donc la monnaie en circulation pour émettre une nouvelle monnaie, ne pouvant pas servir d’unité de compte, c’est-à-dire à fixer les prix. L’unité de compte ne serait pas représentée par des pièces ou des billets, et les comptes correspondants se verraient attribuer un taux d’intérêt négatif, tandis que la monnaie ayant cours légal serait dépréciée dans le même temps. C’est un système tiré par les cheveux qui ne fut que très peu expérimenté.

Il faut bien comprendre que, contrairement aux économistes de l’école autrichienne, les keynésiens voient les taux d’intérêt comme un phénomène purement monétaire, ne tirant aucune de ses causes dans la psychologie humaine. Cela leur a permis d’élaborer des modèles très complexes, remplis d’équations différentielles aux paramètres obscurs pour le commun des mortels, et dont les effets réels n’ont jamais été expérimentés.

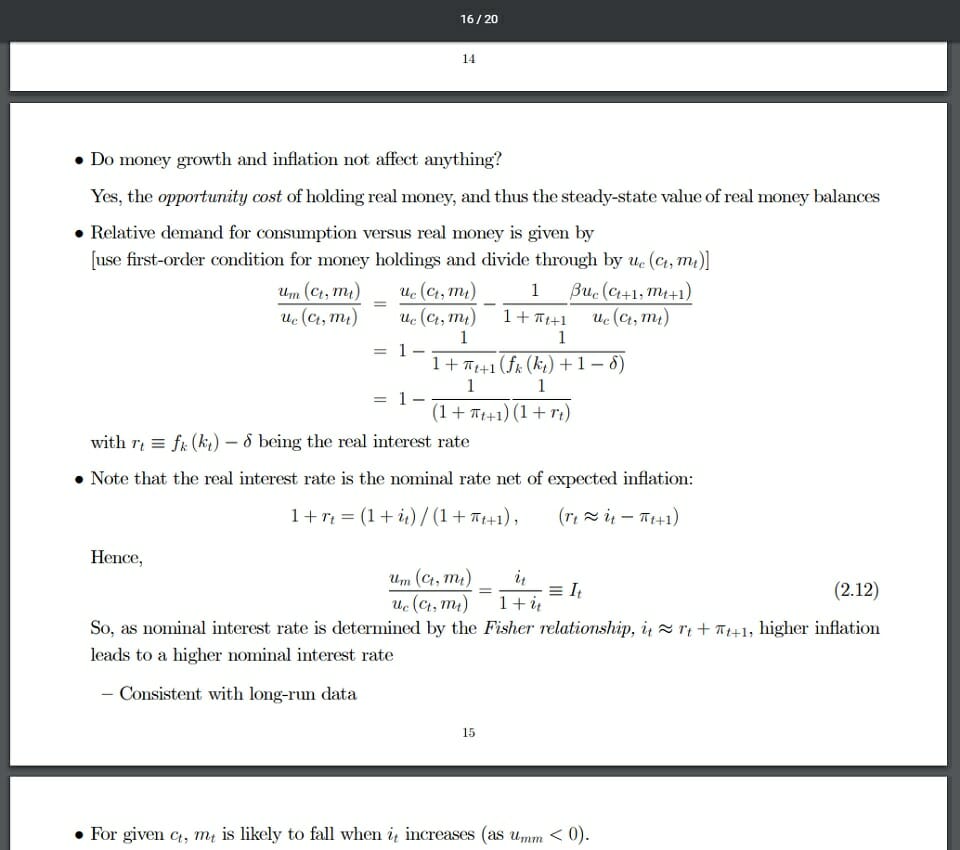

Afin de pallier le liquidity trap, les keynésiens préconisent d’ajuster l’inflation de manière dynamique selon le modèle “Money-in-the-utility-function”, qui prend notamment en compte la consommation des ménages, la masse monétaire existante, la demande en monnaie, et les réactions du secteur privé face aux changements de politique monétaire. De nombreux modèles ont été proposés, où des facteurs tels que la vélocité de la monnaie, sa divisibilité ou encore les externalités relatives à la demande en liquidité sont prises en compte. Tout ceci serait bien trop long à présenter ici – si tant est que votre serviteur puisse comprendre le calcul des nombreuses variables macroéconomiques entrant en jeu dans ces équations compliquées.

Quoiqu’il en soit, grâce à ces modèles complexes, on entendra souvent que “le taux d’inflation optimal est de 5 %”, et ces théories obscures justifieront le passage à un taux plancher de – 0,1 % par ici ou – 0,75 % par là.

Mise en place des taux d’intérêt négatifs

Les taux d’intérêts négatifs sont donc justifiés par la peur d’entrer dans une spirale déflationniste : en cas de déflation, les investisseurs sont incités à garder leur argent plutôt qu’à le dépenser, étant donné que les prix seront de plus en plus bas dans le futur. Avec des taux négatifs, les banques sont (en théorie seulement, nous allons le voir) incitées à investir dans l’économie réelle, à prêter au entreprises, plutôt qu’à laisser “dormir” leur argent. De même, cela affaiblit la monnaie et favorise les exportations.

C’est lorsque l’Eurozone s’est retrouvée en 2015 avec un taux de déflation de – 0,6 % que nos chers législateurs se trouvèrent pris de panique, et promirent de faire tout ce qui était en leur possible pour lutter contre la déflation.

Aujourd’hui, les taux d’intérêt négatifs concernent quatre pays et une zone économique de 500 millions d’habitants, l’Eurozone.

Les effets de cette politique monétaire

Intéressons-nous maintenant aux effets de cette politique monétaire “non-conventionnelle”. D’instinct, nous pourrions dire qu’en ce qui concerne la zone euro, il ne semblerait pas que la croissance soit relancée, et que les banques soient plus promptes à soutenir l’investissement et le développement de l’économie.

Au Japon, où le taux de dépôt est de – 0,1 %, l’économie stagne. Les dépenses publiques représentent 22% du PIB et la dette externe du pays a atteint le pourcentage record de 201% en 2018. Malgré cette politique monétaire, les entreprises peinent à exporter, concurrencées par les pays d’Asie du Sud-Est. Les problèmes démographiques (population vieillissante, manque de main d’œuvre) ne sont pas réglés : les riches épargnants laissent toujours leur argent immobile, et les banques préfèrent investir à l’étranger, ou dans des produits financiers à haut rendement/haut risque, plutôt que dans l’économie nationale.

En Suède, le bilan est un peu meilleur, car suite à la dévaluation de 15 % de la monnaie suédoise face à l’euro, les exportations ont pu être relancées. La politique monétaire des taux négatifs risque de s’aggraver, car les suédois ne semblent pas vouloir s’arrêter de thésauriser : la Suède a le deuxième taux d’épargne des ménages du monde, derrière la Suisse.

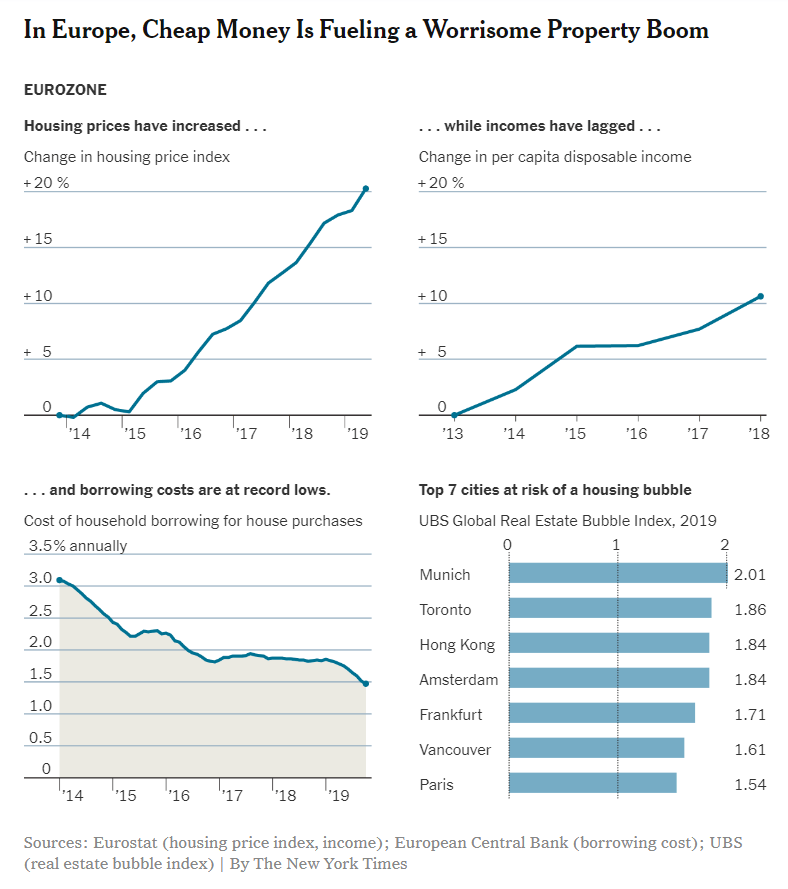

Les taux d’intérêt négatifs ont des effets pervers sur le marché de l’immobilier, par exemple au Danemark, où la couronne danoise est liée à l’euro (moyennant +/- 2,25 % de déviation). Le taux de dépôt fixé à 0,75 % a accru les inégalités sociales, et provoque une crise immobilière où les prix connaissent une flambée sans précédent.

En effet, les taux négatifs accentuent les bulles immobilières : bien qu’un des effets recherchés soit d’inciter les banques commerciales à prêter aux particuliers (et donc à créer de la monnaie) à travers le crédit, l’offre immobilière reste stable, la demande en crédit particulier ne suit pas (ou les banques ne prêtent pas). Les gros investisseurs spéculent fortement sur le marché, pariant sur une hausse continue des prix, et sécurisant leur portefeuille, déjà exposé à des actifs plus volatils ou risqués.

La zone euro est déjà qualifiée d’aberration économique par de nombreux théoriciens de la monnaie, banquiers ou observateurs des marchés, et la politique monétaire des taux négatifs ne va pas les rassurer. Ses effets ont été à l’exact opposé de ce qui était prévu : les banques, après avoir payé plus de 20 milliards d’intérêts, ont vu leurs marges se réduire drastiquement, et reportent ces coûts sur leurs clients, plutôt que d’investir dans l’économie. S’il faut placer leur argent, pour combattre ces taux négatifs, leur idée est plutôt d’investir dans des produits financiers présentant un fort rendement, assortis de risques très élevés. Ainsi, la Deutsche Bank posséderait 60+ milliards d’euros d’actifs dits “toxiques” (des produits dérivés incompréhensibles pour la plupart) et a licencié en septembre dernier 18 000 employés, afin de retarder son dépôt de bilan. Nous voyons également apparaître, ci et là, des banques qui taxent les dépôts de leurs clients – en Allemagne, 58% des banques commerciales taxeraient les dépôts de leurs clients, d’après une enquête de la Bundesbank.

Il semblerait que la Suisse soit pour l’instant le seul pays où les taux d’intérêt négatifs n’ont pas encore eu de conséquences trop visibles, sans doute de part son statut et son économie bien particuliers. Les banques ont su s’adapter, en rehaussant les taux de leurs prêts hypothécaires, et en ne taxant que les dépôts des corporations ou clients très fortunés. Cependant, les épargnants particuliers risquent d’être prochainement taxés, d’après UBS. Le sujet apparaît d’ailleurs de plus en plus dans les grands médias économiques nationaux.

Taux d’intérêt négatifs et monnaie numérique : vers un nouveau paradigme économique ?

Les taux d’intérêt nominaux négatifs sont la version moderne des idées de Fisher. Nulle société humaine n’a expérimenté cela dans l’Histoire, et nous servons donc de cobayes.

L’idée sous-jacente à ces politiques monétaires « non-conventionnelles » est évidemment de taxer la monnaie. Il s’agit de la méthode ultime pour une économie fonctionnant à base de taux d’intérêts négatifs. Le lecteur doit alors commencer à comprendre quel est l’intérêt d’abolir l’argent liquide pour le système financier globalisé. Sans pièces et sans billets, il est beaucoup plus facile de taxer la monnaie, lorsque celle-ci est émise de manière numérique : c’est bien cet aspect-là des technologies de registres distribués qui intéresse nos maîtres. Imaginez une cryptomonnaie de banque centrale parfaitement traçable, et dont la taxe attachée à chaque “token” peut être modifiée en deux clics de souris.

Bien évidemment, il existe de nombreux arguments de bon sens (voire des arguments moraux) s’opposant à ce modèle dystopique : que faire en cas de dysfonctionnement des systèmes électroniques ? De piratage ? Quid de la préservation de la vie privée du citoyen ? Rassurez-vous, les voies des banquiers centraux sont impénétrables, et l’enfer est toujours pavé de bonnes intentions. La lutte contre le financement du terrorisme et contre le blanchiment d’argent semble être suffisante pour faire accepter à l’opinion publique cette dictature financière.

Nos banquiers centraux ont ouvert la boîte de Pandore, et il leur reste encore quelque chose à expérimenter : la société sans cash et la taxation directe de la monnaie. Verrons-nous cela de notre vivant, ou est-ce une pure théorie conspirationniste ? Je vous en laisse seul(e)s juges !

Sources :

- Negative Nominal Interest Rates : History and Current Proposals – Cordelius Ilgmann, Martin Menner

- Negative interest rates and housing bubbles – Dominik Stroukal, Božena Kadeřábková

- Negative Interest Rates & The War on Housing – Steve Saretsky

- Analyzing the Effects of Negative Interest Rates Across Five Economies – Alex Graham