Nouvelle fiscalité Bitcoin et crypto 2022 : A quelle sauce le fisc vous mangera-t-il ?

L’avenir est prometteur pour les crypto-investisseurs français – Les investisseurs français en Bitcoin (BTC) et autres actifs numériques sont habitués à la complexité et l’incertitude du régime fiscal actuel, applicable aux transactions crypto/fiat. Toutefois, les choses devraient s’améliorer avec la Loi de finances pour 2022.

Cet article promotionnel vous est proposé en partenariat avec Waltio.

Les contours de la fiscalité française des actifs numériques se précisent

Le 30 septembre dernier, une série d’amendements a été déposée par un groupe de députés et portée pour l’essentiel par le député de Paris Pierre Person (LREM). Ces amendements se sont largement inspirés des propositions présentées par l’Association pour le développement des actifs numériques (ADAN) en juin dernier.

Ils visent à simplifier la fiscalité à compter de janvier 2022 et à renforcer l’attractivité de la France sur le marché des actifs numériques. Sur la dizaine d’amendements proposés, la Commission des Finances en a adopté 3, le 5 octobre. Ces mesures sont sur le point d’être définitivement intégrées au régime des actifs numériques.

Pourquoi simplifier la fiscalité des actifs numériques ?

Actuellement, il existe de nombreuses zones d’ombre au sein du cadre fiscal encadrant les actifs numériques. Les crypto enthousiastes se demandent encore et toujours comment déclarer aux impôts leurs transactions liées à la finance décentralisée, mais aussi si l’administration fiscale les considère comme des traders occasionnels ou professionnels. Heureusement, les amendements évoqués ci-dessous devraient apporter des éclaircissements pour 2022.

Investisseur professionnel ou particulier ?

Depuis la Loi de Finances pour 2019, l’imposition des transactions en actifs numériques varie selon que l’investisseur soit considéré comme particulier ou professionnel. Cette distinction est capitale, puisque l’investisseur considéré comme professionnel pourra se voir appliquer un taux d’imposition de 70 % sur la plus-value, contre 30 % pour les particuliers. Pourtant, aucun critère précis ne permet de déterminer à l’avance dans quelle catégorie on se trouve. En effet, il faut s’en tenir à un avis du BOFIP qui place les critères de l’habitude et du montant de la plus-value au premier plan.

Fondamentalement, cela est contraire au principe de sécurité et d’intelligibilité de la loi fiscale, lesquels dictent notamment de permettre au contribuable d’anticiper sa charge fiscale. Pour remédier à cela, l’amendement propose d’appuyer cette distinction sur des critères qualitatifs. Parmi ces critères, l’utilisation d’outils de trading professionnels est notamment mentionnée. En outre, cela permettrait de traiter les activités cryptos de la même façon que les opérations boursières.

Par ailleurs, le texte de cet amendement propose d’aligner le régime d’imposition des opérations crypto sur celui des opérations en bourse. Actuellement, lorsqu’elles peuvent être rattachées à une pratique « habituelle » les plus-values de cessions d’actifs numériques sont imposées au titre des bénéfices industriels et commerciaux (BIC) alors que les bénéfices des opérations en bourse sont imposés au titre des bénéfices non commerciaux (BNC). Ce dernier régime d’imposition est plus avantageux pour plusieurs raisons :

- Bénéfice d’un droit d’option entre une imposition à l’impôt sur le revenu (IR) ou sur les sociétés (IS)

- En cas d’option à l’IS : les bénéfices inférieurs à 38 120 € seront soumis au taux de 15 % et les bénéfices supérieurs au taux de 25 %

- Bénéfice du régime du micro-BNC : lorsque le chiffre d’affaires annuel HT est inférieur à 72 600 €. Ce régime permet d’appliquer un abattement de 34 % sur les revenus déclarés. Ensuite, la soulte sera imposée selon le barème de l’impôt sur le revenu.

Cet alignement des régimes est souhaitable pour mettre un terme à l’imposition outrancière des opérations crypto.

Régime d’option à l’imposition sur les revenus ou à la flat tax

Pour rappel, le fait générateur de l’impôt sur les actifs numériques se trouve dans les transactions crypto/fiat. Pour l’heure, les plus-values générées par les investisseurs particuliers lors de ces transactions sont imposées au taux forfaitaire – la flat tax – de 30 %.

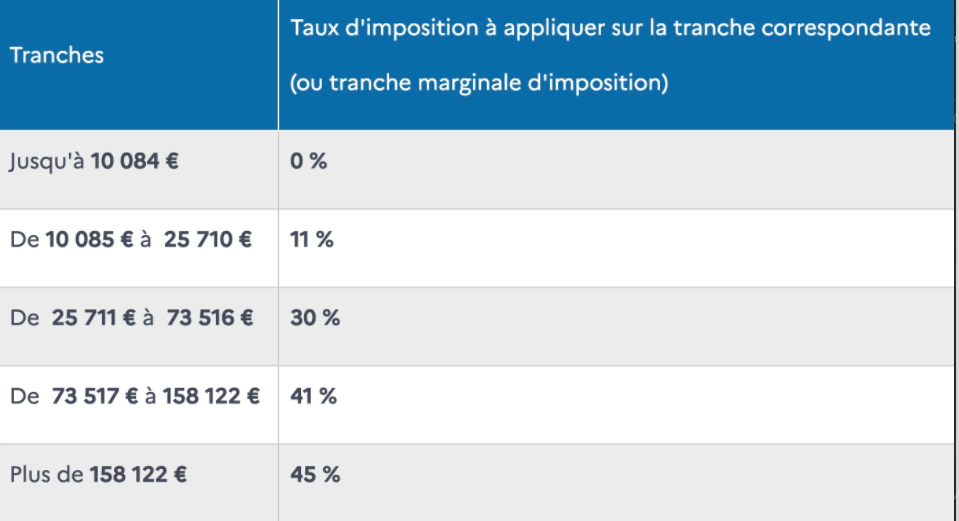

2 amendements portés par des groupes de députés d’orientations politiques différentes (LR et LREM) font le constat en des termes quasiment identiques, que cette imposition est pénalisante pour « les plus modestes ». Ils proposent donc de laisser un droit d’option au contribuable entre une imposition à la flat tax (30 %) ou au barème de l’IR augmenté du taux des prélèvements sociaux (17,2 %).

Ainsi les investisseurs qui déclarent des revenus inférieurs à 25 710 €, auront tout intérêt à opter pour le barème progressif de l’impôt sur le revenu (IR). Par exemple, si l’on prend l’exemple d’un investisseur qui déclare 20 000 € de revenu et une plus-value de 10 500 € en actifs numériques :

- avec le régime actuel, il devra s’acquitter d’un impôt de 3 150 € ;

- avec l’option pour le barème de l’IR (11 % + 17,2 %, soit 28,2 %), l’impôt sera de 2 961 €.

Bon, vous constaterez que la différence n’est pas énorme, mais ce petit pas est souhaitable. Il est toujours bon de bénéficier d’un droit d’option en matière de fiscalité, afin de bénéficier de davantage de souplesse.

La création d’un régime fiscal applicable aux NFT

Enfin, le dernier amendement adopté le 5 octobre par la Commission des Finances est relatif au traitement fiscal des jetons non fongibles (les NFT). En effet, ces OVNI juridiques ne répondent à aucune qualification légale permettant de déterminer leur appréhension par l’administration fiscale. Indéniablement, ce flou juridique est un facteur d’insécurité pour les détenteurs de NFT et constitue un obstacle à l’attractivité de ce marché en pleine expansion. Ainsi, l’amendement adopté propose d’ajouter un article au Code général des impôts en ces termes :

Ce projet d’article, en plus de donner une définition légale claire au jeton non fongible, prévoit son traitement fiscal par la création d’un régime ad hoc. À ce titre, les NFT sont expressément exclus du régime d’imposition sur les plus-values, au bénéfice d’une imposition variable selon l’actif sous-jacent au NFT.

En d’autres termes, l’imposition s’adaptera à la nature du bien « tokenisé », c’est-à-dire au bien à l’origine du NFT (œuvre d’art, bien immeuble ou incorporel, etc.). À titre d’illustration, si le NFT correspond à une œuvre d’art, l’éventuelle plus-value de cession devra être soumise aux règles d’imposition applicables aux cessions d’œuvres. Ainsi, il faudra appliquer l’abattement de 5 000 €, et l’imposition au taux de 6,5 % pour le surplus.

Ces dispositions se retrouveront certainement dans la Loi de finances pour 2022. Malheureusement, un bon nombre d’amendements initialement proposés ont été retirés ou rejetés par la Commission des Finances.