Les cryptomonnaies vont-elles vers un nouveau bull run ? Récap on-chain

Le Bitcoin enchaîne en 2023 – L’année 2022 fut rude au niveau émotionnel pour les amateurs de cryptomonnaies. Les actifs numériques ont connu une fin de marché haussier, puis le cours du Bitcoin a chuté de près de 70 % en 2022 avant de trouver un plus bas de marché autour de 15 500 $. Concrètement, le marché a connu des conditions macroéconomiques compliquées (inflation, remontée des taux d’intérêts, etc.), et des événements qui ont frappé en plein cœur l’écosystème des cryptomonnaies. Il y a notamment eu la chute de Terra (LUNA), de FTX ou encore de Three Arrows Capital (3AC).

Heureusement, l’année 2023 s’est révélée être totalement différente. Les entreprises liées au mining du Bitcoin explosent à la hausse, et l’écosystème en général se porte mieux. Dans cet article, on va observer la situation du Bitcoin sous le spectre de l’analyse on-chain. Ce type d’analyse est spécifique aux cryptomonnaies, et permet de comprendre le sentiment des opérateurs, et également de connaître leur comportement. Les voyants sont-ils au vert pour l’année 2024 d’après l’analyse on-chain ? C’est parti !

Les opérateurs accumulent-ils du Bitcoin avant l’arrivée du bull run ?

L’indicateur Trend Accumulation Score by Cohort montre que le comportement a évolué avec la hausse du Bitcoin

Le Trend Accumulation Score by Cohort est un indicateur on-chain qui permet de comprendre le comportement des différentes cohortes présentes sur le marché. Ici, on analyse le comportement des portefeuilles allant de moins d’1 BTC jusqu’aux portefeuilles ayant plus de 10 000 BTC. Si l’indicateur se rapproche de 1 (bleu), c’est que les opérateurs sont en train d’accumuler. En revanche, lorsque l’indicateur évolue vers 0 (rouge), les opérateurs adoptent un comportement de distribution :

Les données venant du site Glassnode montrent que les opérateurs étaient en train de distribuer jusqu’à la moitié du mois de mars. Ensuite, ils ont changé de comportement lorsque le cours se rapprochait des 30 000 $. Les portefeuilles ayant de 100 BTC à 10 000 BTC ont fortement accumulé à partir de cette période. Toutefois, cela n’a duré que quelques semaines, laissant rapidement place à de la distribution. Du mois de mai jusqu’au mois d’octobre, la plupart des opérateurs distribuaient. Ils profitaient d’un BTC autour des 30 000 $ pour prendre des profits.

Ensuite, les opérateurs ont clairement modifié leur stratégie, et ils se sont mis à accumuler. Des plus petits portefeuilles jusqu’aux whales, les opérateurs ont appuyé sur le bouton vert pour faire le plein.

Les gros portefeuilles se préparent-ils pour le bull run ?

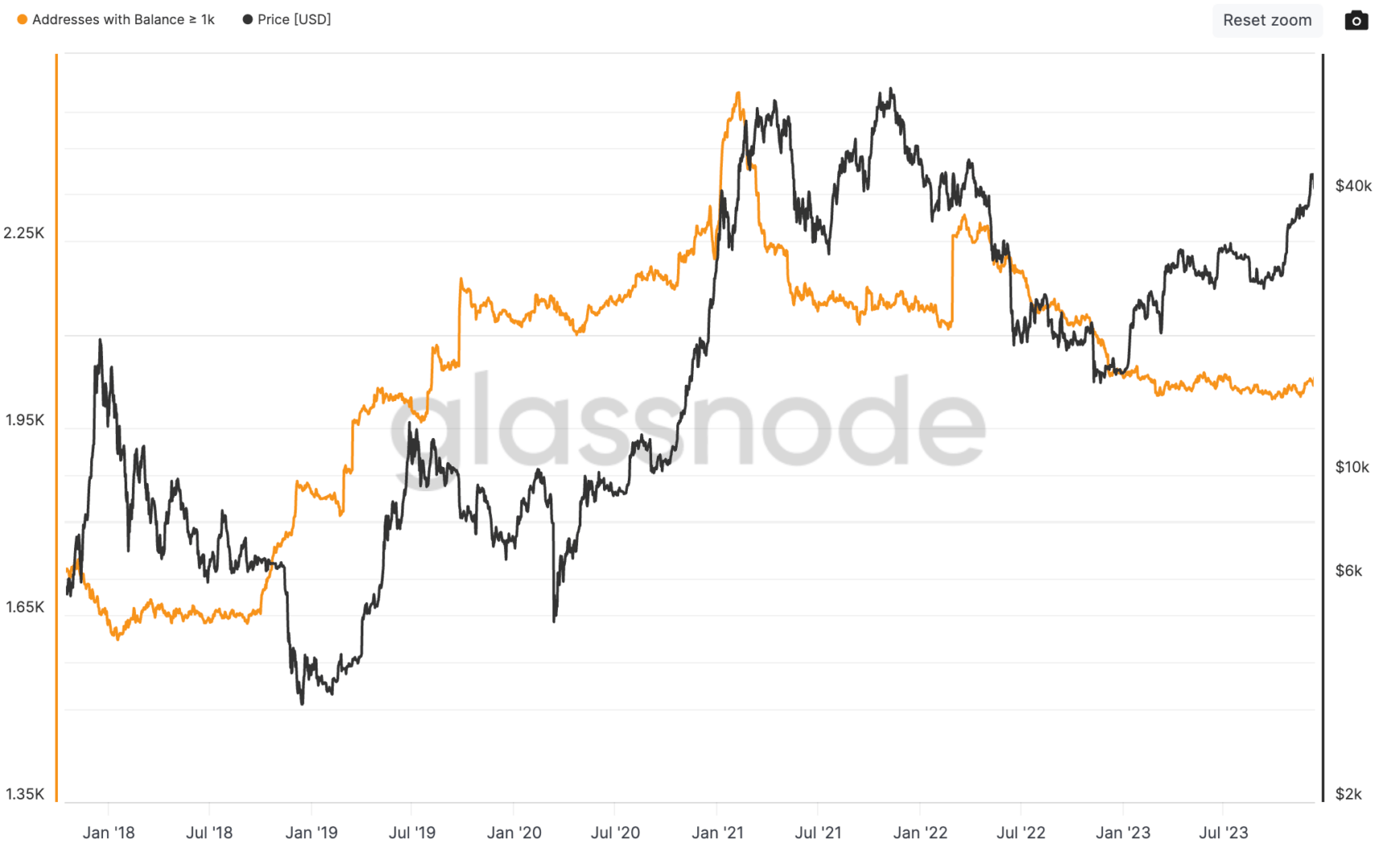

Dans cette partie, on va s’intéresser aux portefeuilles ayant plus de 1 000 BTC, et à ceux qui ont plus de 10 000 BTC. Ces entités ont un réel impact sur le marché, c’est pour cette raison qu’il est intéressant de regarder leur comportement. Le cours du Bitcoin a explosé à la hausse en 2023, mais les whales ayant 1 000 BTC restent à l’écart globalement :

En 2018, ces entités avaient commencé à accumuler lors de la dernière chute du bear market. Ensuite, elles ont continué à accumuler jusqu’au top de marché trouvé en avril 2021. Après cette date, elles ont adopté un comportement de prise de bénéfices importants. Jusqu’à aujourd’hui, et malgré les différentes hausses connues en 2023, elles continuent de rester globalement à l’écart du marché.

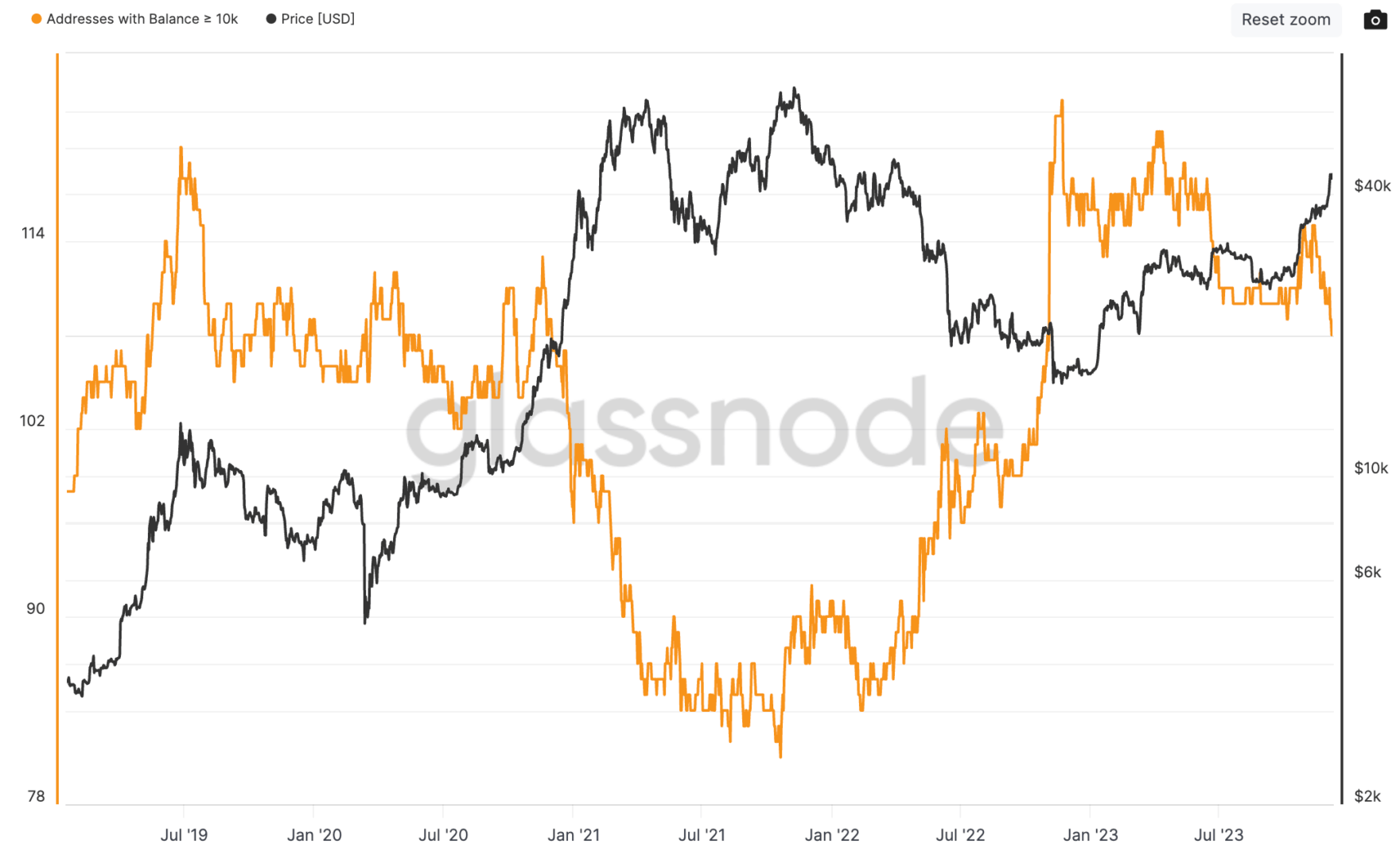

Les whales ayant plus de 10 000 BTC semblent avoir un comportement différent. Comme le montre le graphique ci-dessous, ces énormes portefeuilles ont accumulé durant toute la chute de 2022 :

Ces whales sont très engagées depuis le début de l’année. En effet, ayant fait le plein jusqu’au début de l’année 2023, elles en profitent pour se délester de leurs précieux BTC. Un comportement de distribution qui rappelle le marché haussier de 2021.

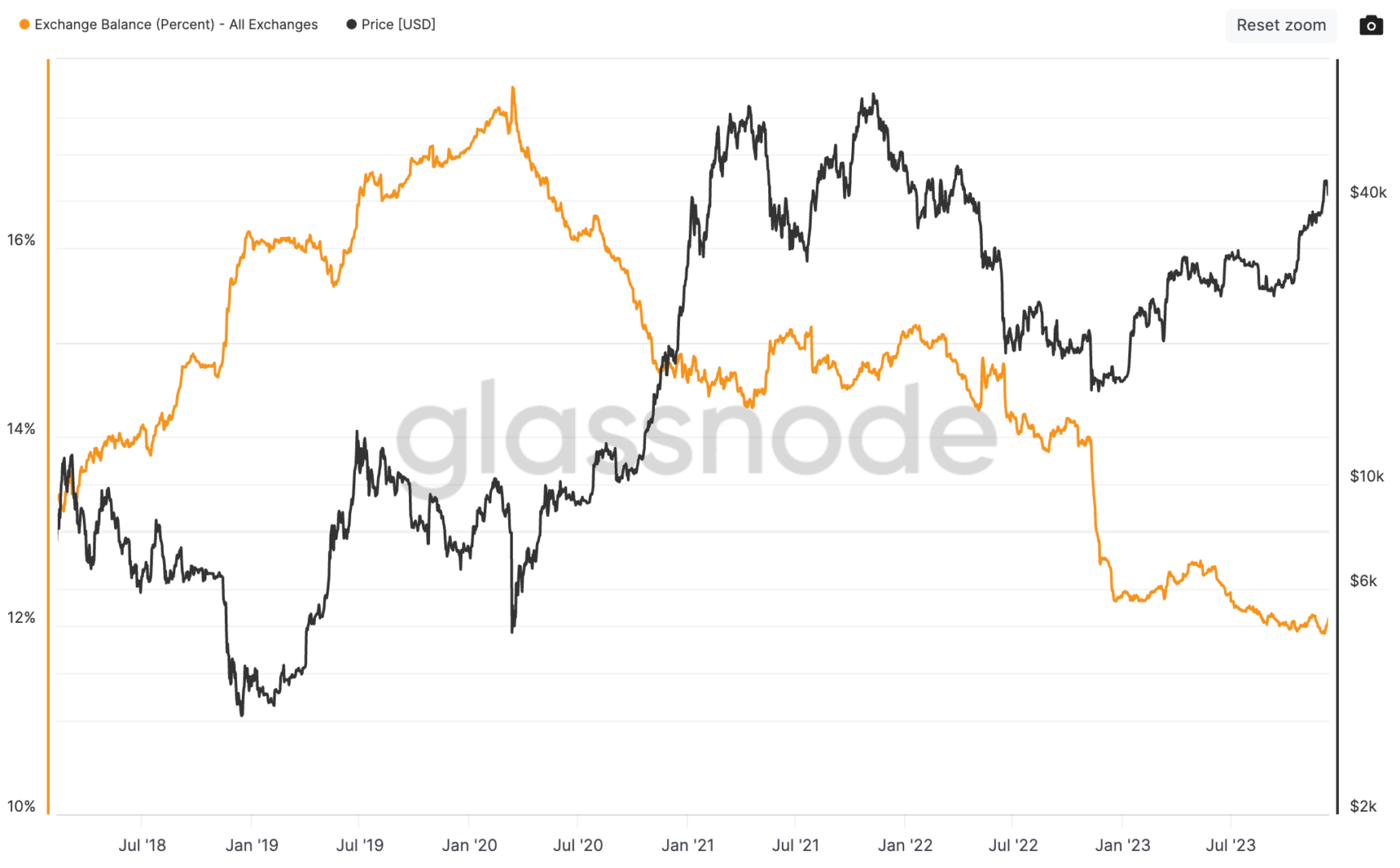

Les bitcoins continuent de quitter les exchange

Depuis mars 2020, les exchanges ont tendance à se vider en BTC. En effet, d’après les données venant du site Glassnode, il y avait 17,7 % de l’offre en circulation disponible sur les exchange contre 12 % actuellement :

En 2021, la métrique est restée relativement stable, mais la tendance baissière s’est poursuivie en 2022, et notamment après la faillite de FTX. Les opérateurs semblent se méfier des exchange, car comme le dit l’adage : « not your keys, not your crypto ». En 2023, les opérateurs ont continué de sortir leurs BTC des exchange, même avec les efforts des exchange concernant la transparence au niveau des fonds.

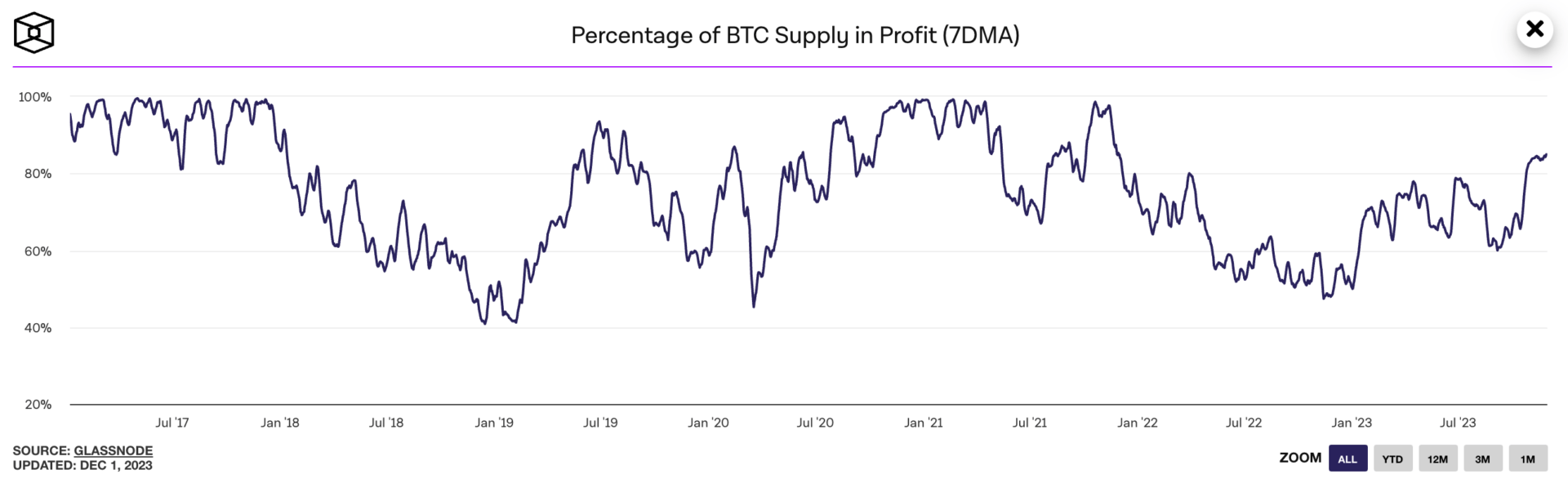

Une performance exceptionnelle pour le Bitcoin, plus de 80 % de l’offre en circulation est en profit

Entre 2021 et 2022, les opérateurs ont connu des pertes importantes, car le cours a fortement chuté. Ainsi, 100 % de l’offre en circulation était en profit en 2021, et moins de 50 % l’était encore en fin d’année 2022 :

Cette année, les opérateurs ont pu souffler, le portefeuille a retrouvé des couleurs. En effet, la cassure des 30 000 $ et le retour au niveau des 40 000 $ a permis à plus de 80 % de l’offre en circulation d’être en profit. Cela n’avait pas été le cas depuis la fin de l’année 2021. Cette métrique montre un certain excès sur le marché des cryptomonnaies.

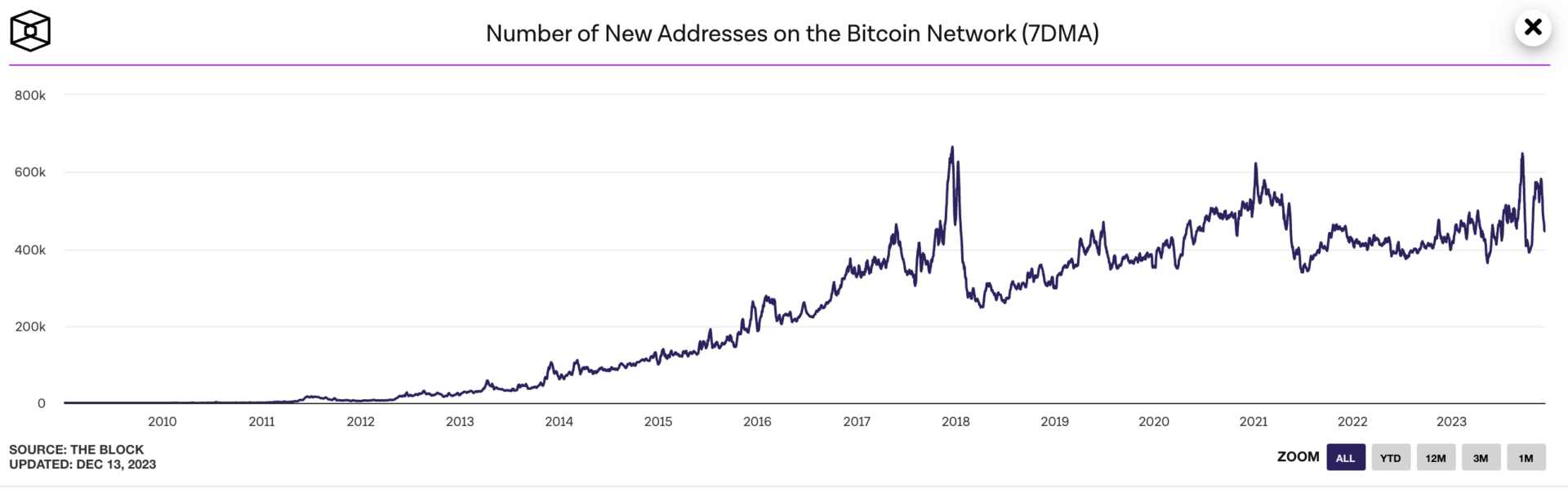

La hausse du Bitcoin a permis à de nouvelles adresses d’émerger

On le sait, la spéculation est une porte d’entrée vers le roi des cryptomonnaies. Le cours a connu une hausse de 150 % en 2023, et cela a permis d’enregistrer de nouvelles adresses sur le réseau Bitcoin :

Lors des marchés baissiers, le nombre de nouvelles adresses a tendance à drastiquement chuter. Ce fut le cas en 2018 et en 2022. Toutefois, lorsque le cours retrouve des couleurs, et qu’un nouveau cycle semble se préparer, le nombre de nouvelles adresses a tendance à augmenter. On peut voir que cette métrique a augmenté lors du dernier marché haussier, et lors du marché haussier de 2017. En 2023, le nombre de nouvelles adresses est en hausse, et cela confirme un regain d’intérêt de la part des opérateurs.

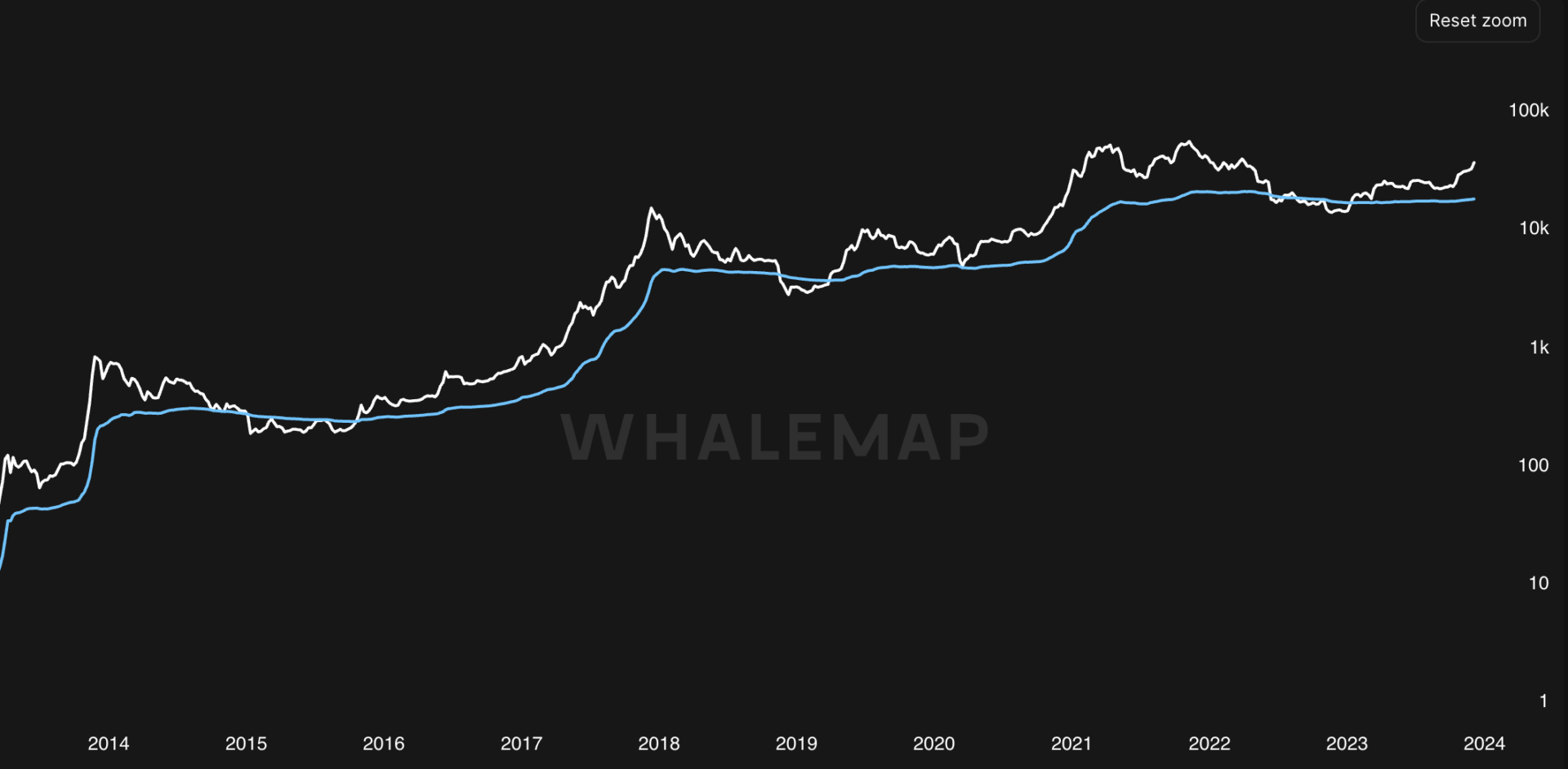

Le cours a évolué au-dessus du prix réalisé du Bitcoin en 2023

Le prix réalisé (courbe bleue) du Bitcoin est simplement la moyenne des achats en BTC pour tous les portefeuilles. Depuis le mois de janvier, le cours évolue au-dessus du prix réalisé du BTC :

Jusqu’à aujourd’hui, tous les retours au niveau du prix réalisé ont été d’excellentes opportunités d’achats. Actuellement, le prix réalisé du BTC se situe autour de 21 000 $. Sauf en cas de krach boursier, ou de cygne noir comme en mars 2020, l’opportunité est probablement derrière nous.

Les différentes métriques analysées ici montrent que les prémices d’un nouveau marché haussier sont présentes. En effet, le nombre de nouvelles adresses sur le réseau Bitcoin est en hausse, plus de 80 % de l’offre en circulation est désormais en profit, et les whales qui ont plus de 10 000 BTC semblent avoir fait le plein. Aussi, le cours s’est développé toute l’année au-dessus du prix réalisé du Bitcoin, et ceci montre une solidité remarquable. Si le Bitcoin suit les autres cycles, le plus bas de marché est probablement marqué. Avec l’arrivée du halving du Bitcoin en 2024, et potentiellement d’un ETF Bitcoin au comptant, il semblerait que les catalyseurs soient présents pour connaître une année 2024 explosive. Attention, car le roi des cryptomonnaies sait également surprendre les acteurs du marché.