Qui souffre le plus de la période économique actuelle ?

Au beau milieu de fortes inquiétudes concernant la dette américaine, la Bank of America sort son traditionnel report mensuel concernant les données de carte de crédit. Profitons-en pour faire un tour d’horizon de l’état de la consommation aux USA.

Table des matières

Rapport de la Bank of America

Les dépenses par carte agrégée par la célèbre Bank of America (qu’on abrégera par BoFa) ont encore ralenti, atteignant -1,2% en glissement annuel. C’est le premier chiffre mensuel négatif depuis février 2021.

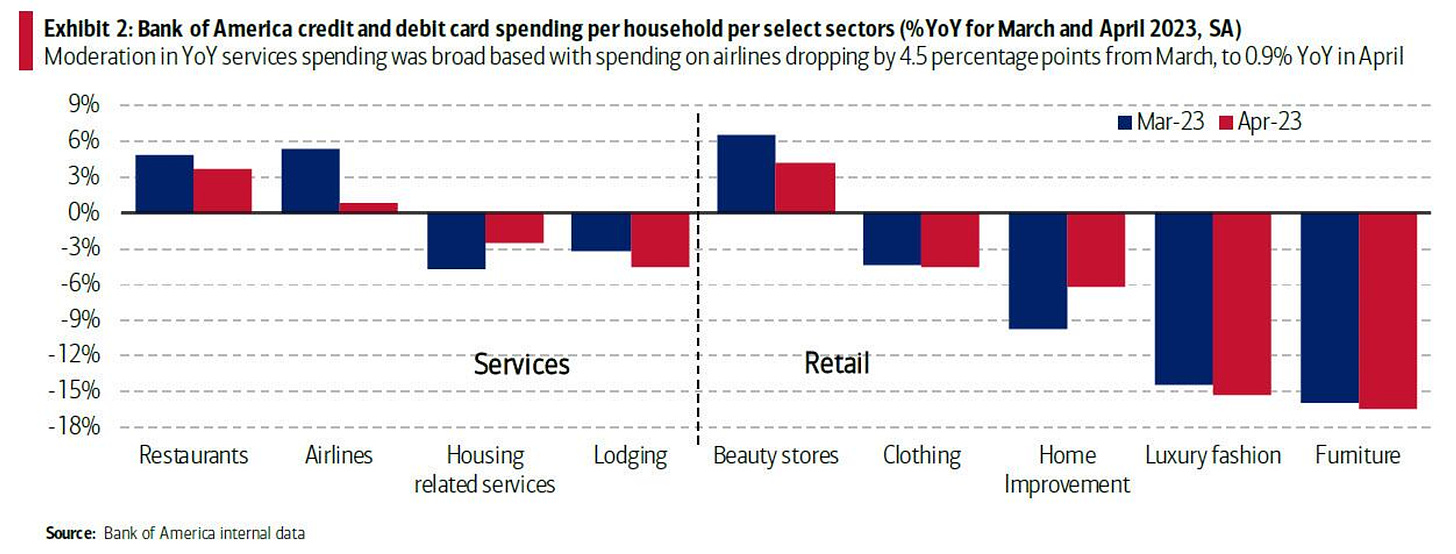

Le plus étonnant ici, c’est le ralentissement des dépenses en services à -0,9% en glissement annuel. Comme nous pouvons le voir au-dessus, ce sont les services qui ont soutenu la croissance globale des dépenses, notamment en janvier 2023. Les dépenses en compagnie aérienne se sont effondrées, atteignant 0,9% sur le mois d’avril, contre 5.4 sur le mois de mars 2023.

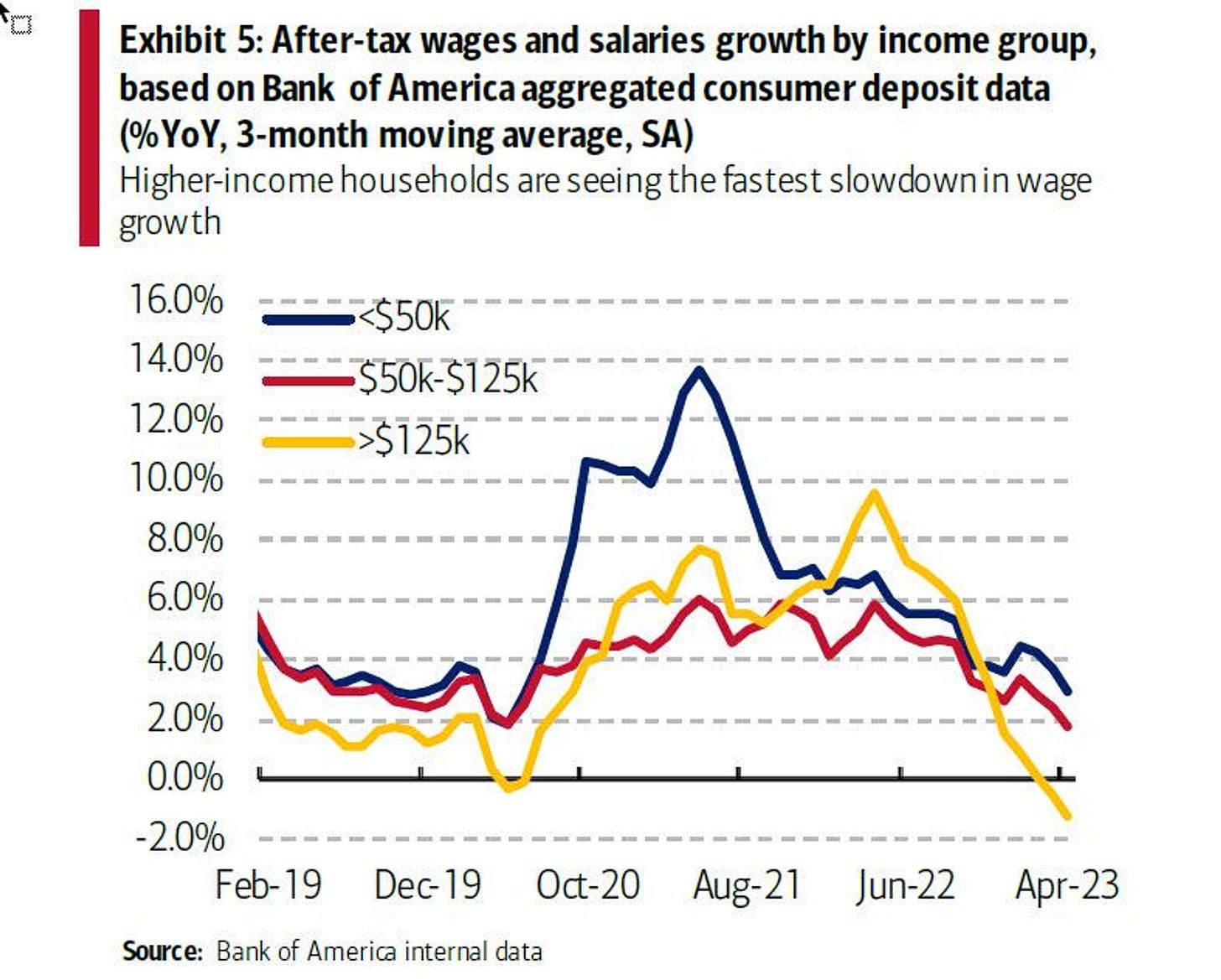

Ce qui a jusqu’à présent soutenu la croissance, selon la BoFa, c’est la vigueur du marché du travail. Le taux de chômage reste très bas et la croissance des salaires reste soutenue, à part pour les plus hauts revenus, ce qui a permis aux consommateurs de continuer à dépenser malgré un taux d’inflation impressionnant.

D’ailleurs, du fait que la croissance des salaires des plus hauts revenus se replie, nous pouvons voir que le secteur de la haute couture peine à trouver des clients. Nous en avions déjà parlé dans cet article.

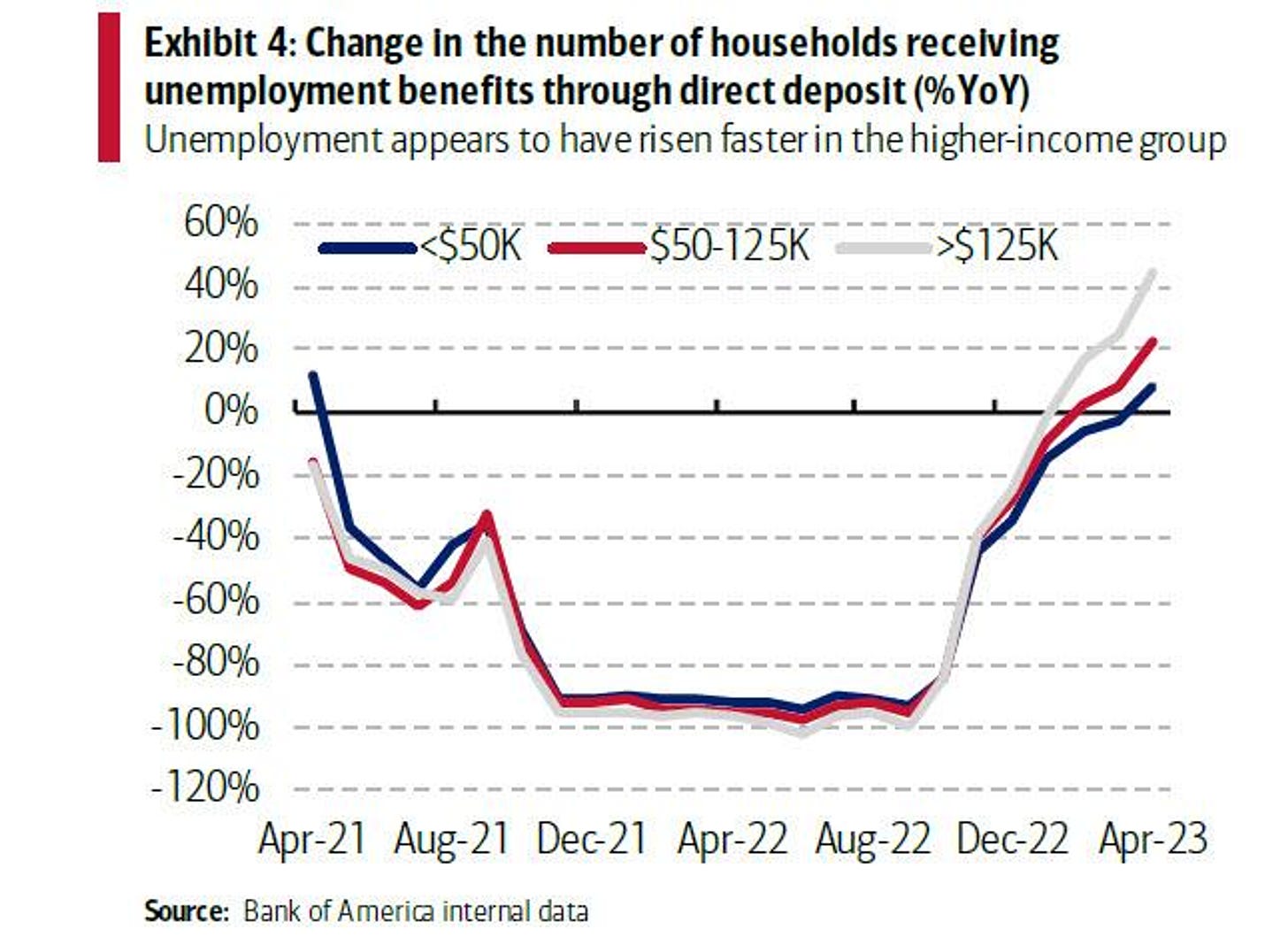

La banque a analysé les ménages recevant des allocations de chômage par dépôt direct et a observé des changements de tendances dans les différentes catégories de revenus. En avril, le nombre de bénéficiaires d’allocations de chômage parmi les ménages à revenus élevés a augmenté de plus de 40 % par rapport à l’année précédente, où les niveaux étaient relativement bas. Cette augmentation est la plus rapide parmi toutes les catégories de revenus et elle est cinq fois plus importante que l’augmentation annuelle observée chez les bénéficiaires à faibles revenus.

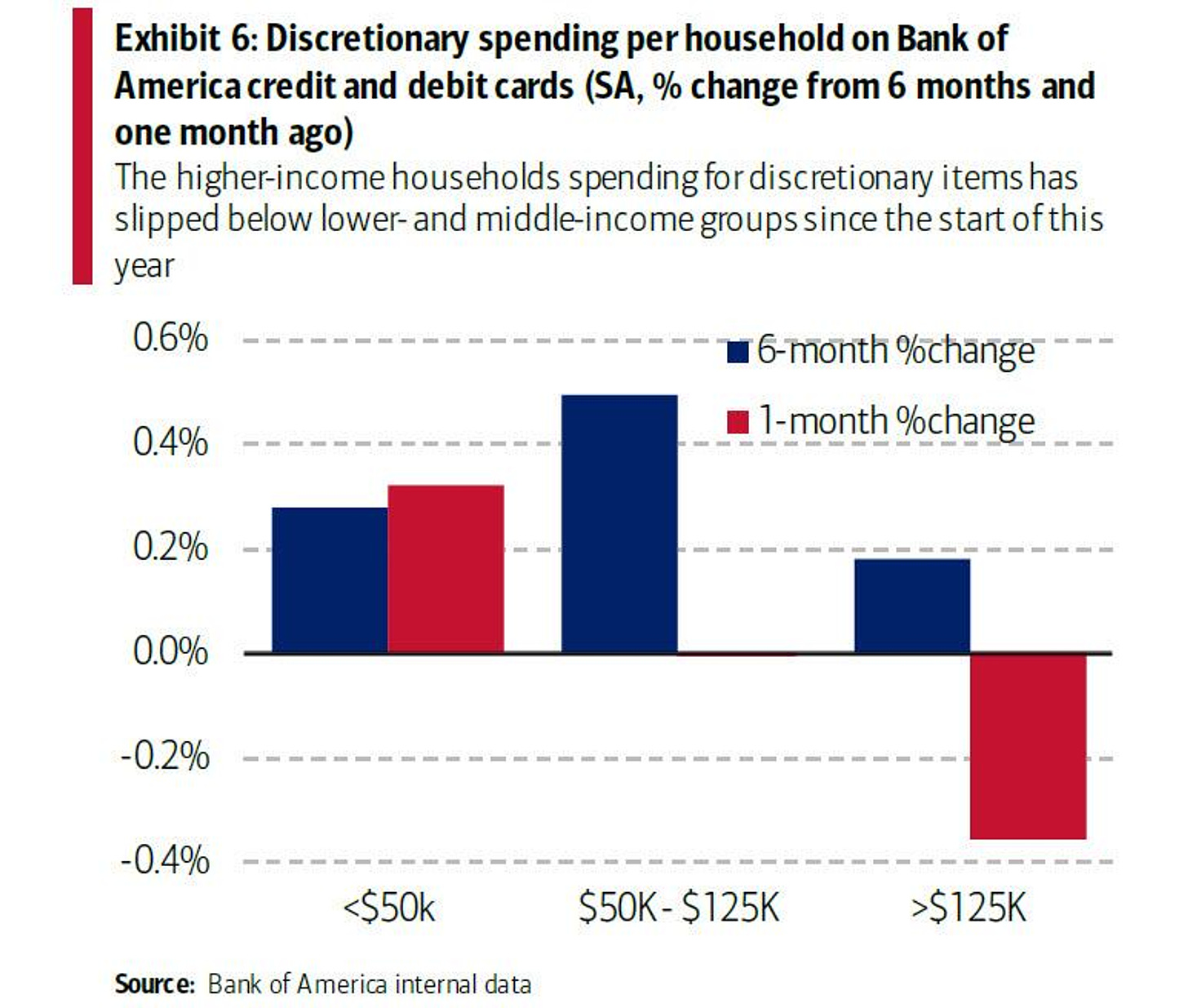

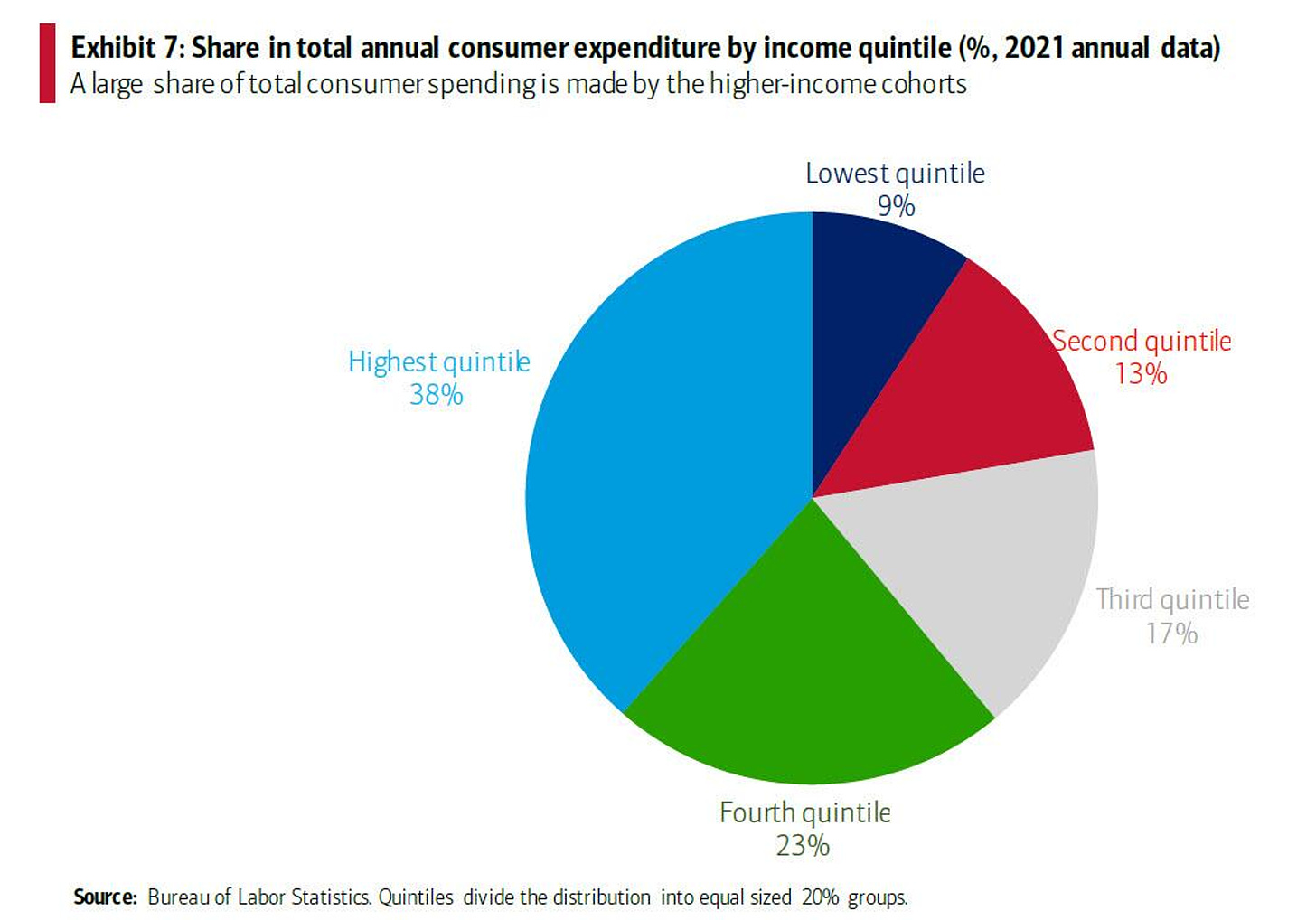

Ainsi, les plus hauts revenus sont ceux dont les dépenses par carte ont le plus chuté. Nous pouvons le voir sur le graphique suivant :

Le problème de ce constat, c’est que les 40% de ménages les plus aisés représentent 61% de l’ensemble des dépenses de consommation. Un ralentissement des dépenses pour ce groupe peut affaiblir nettement l’économie.

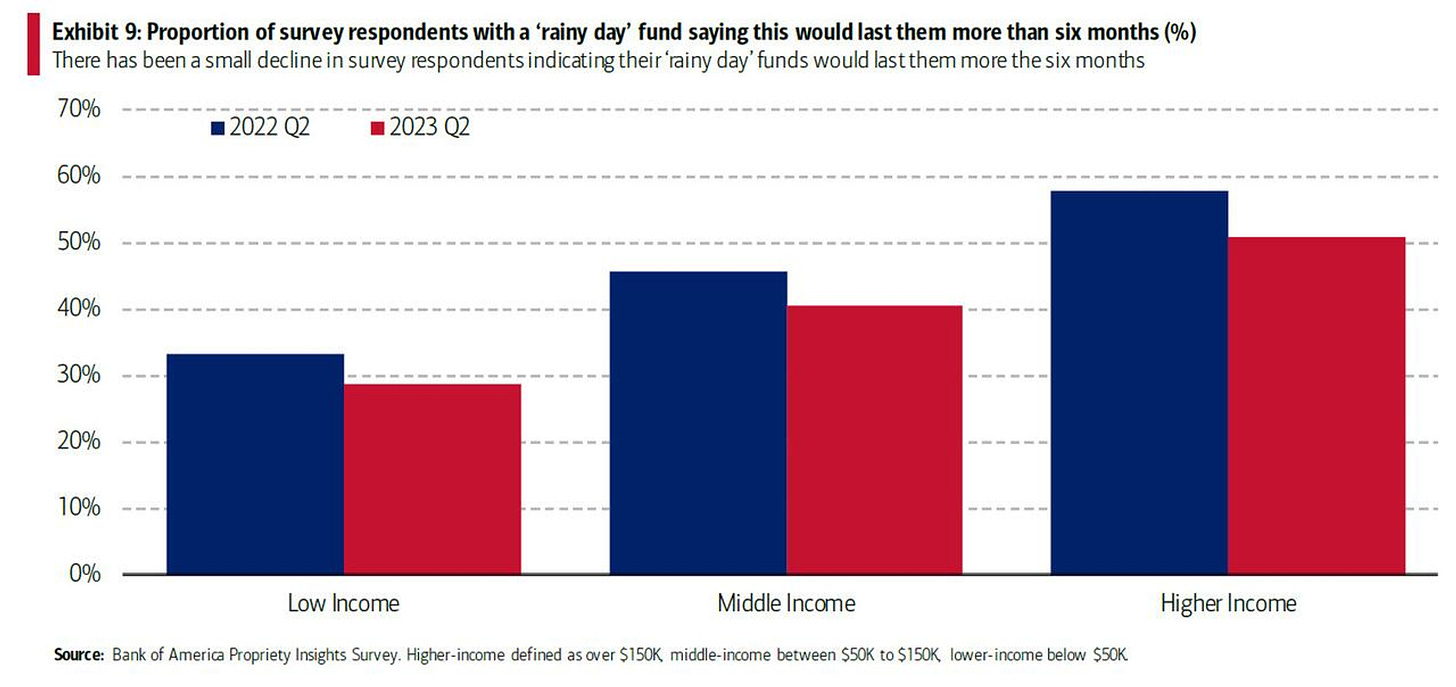

Fort heureusement, tout n’est pas noir. Le solde des dépôts reste élevé, les données de la BoFa sur les soldes d’épargne indiquent qu’ils sont encore suffisants pour résister aux jours difficiles.

Nous notons quand même que, si le chômage vient à grimper aussi pour les classes aux plus faibles revenus, ces derniers disposent de bien moins de capital pour résister.

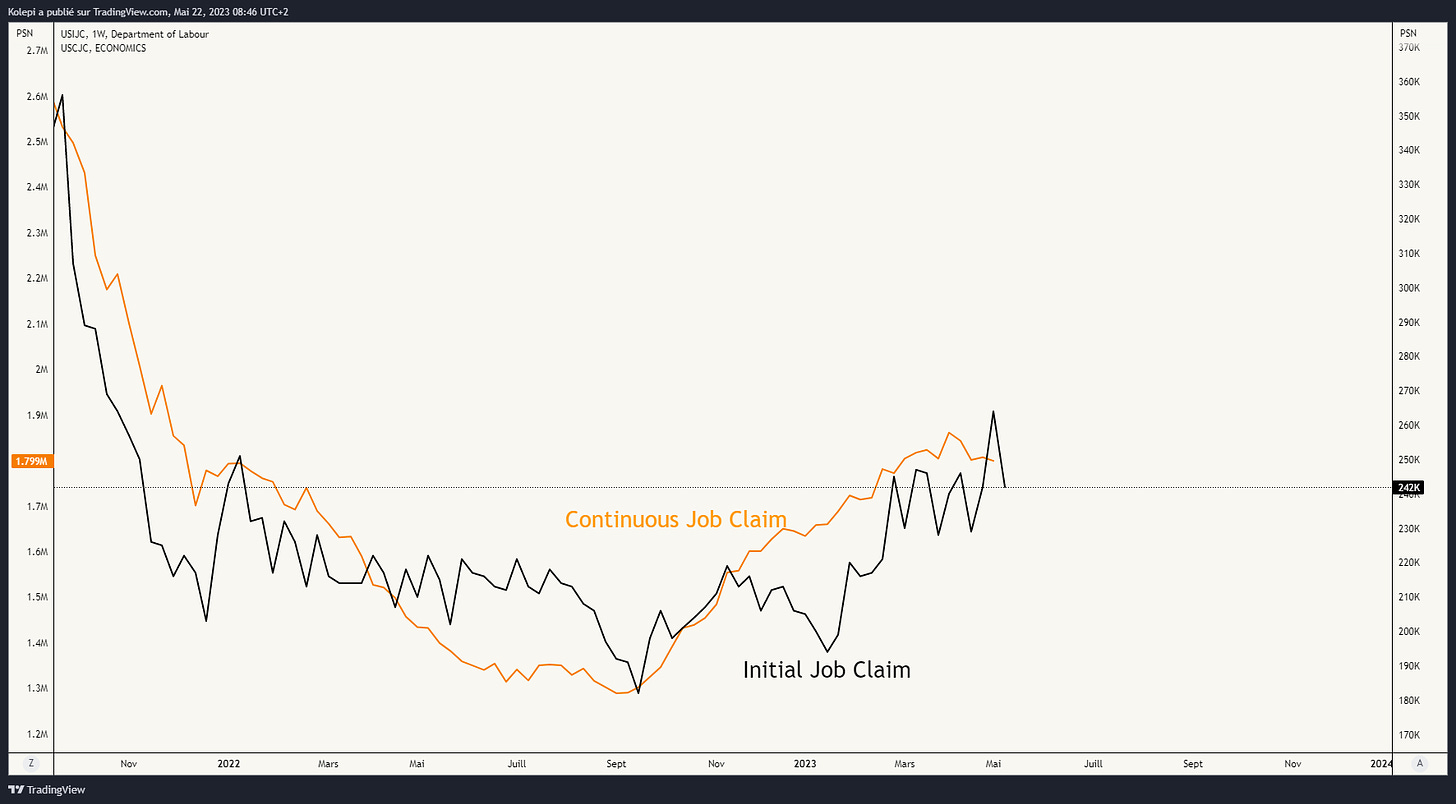

Pour en revenir au marché du travail, les données récentes dévoilent qu’il ralentit indéniablement. Les dernières données sur les demandes initiales d’allocations chômage de la première semaine de mai ont atteint 264 000, le chiffre le plus élevé depuis janvier 2022.

Les offres d’emploi ont chuté de 20% en mars par rapport au pic atteint il y a 1 an. Reuters a récemment réalisé un article très intéressant sur le sujet.

La hausse des taux d’intêret se heurte à un mur de dette

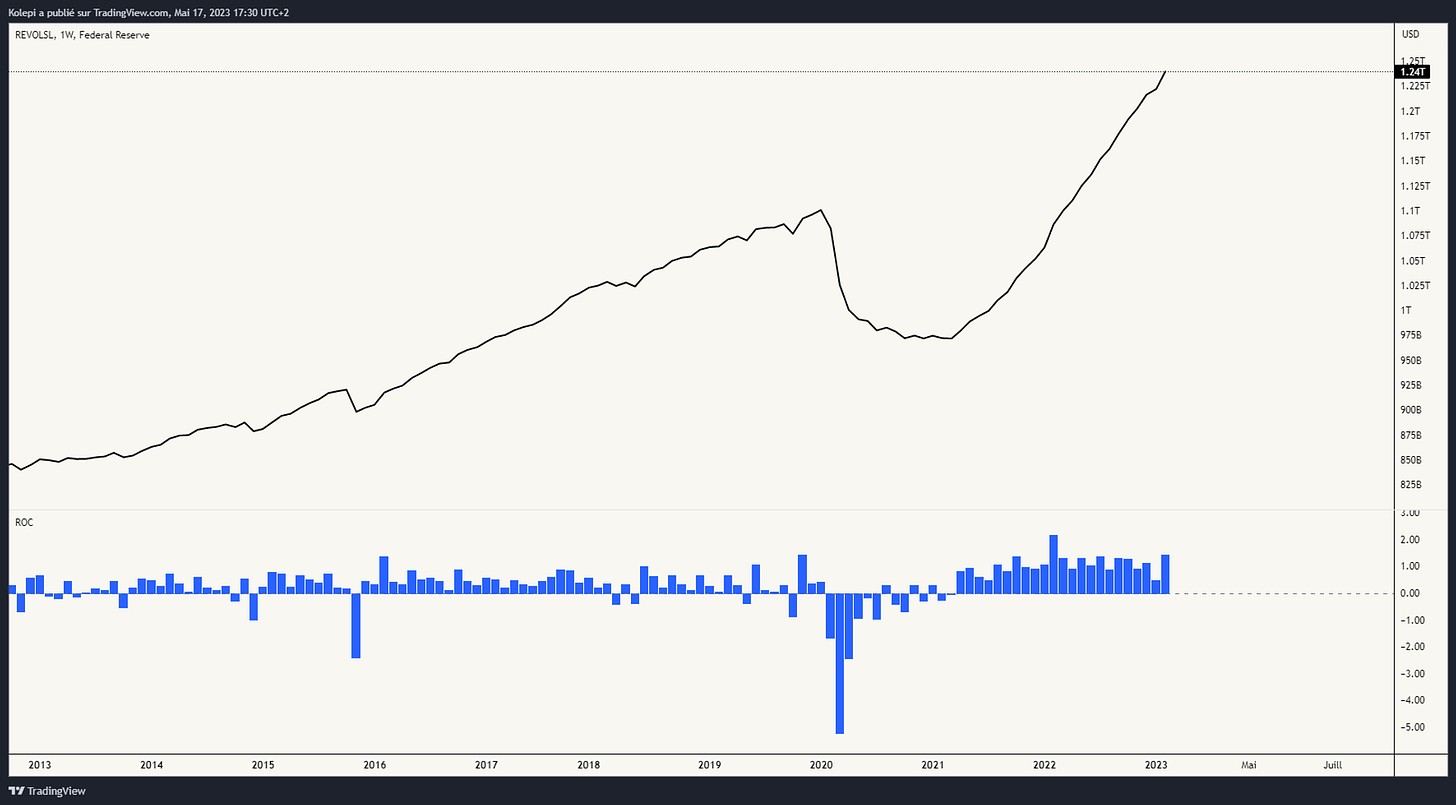

Le problème avec l’endettement survient quand les taux d’intérêt augmentent. Tant que l’endettement est quasiment gratuit (comme ce fut le cas depuis la crise financière de 2008), les citoyens s’endettent à l’infini.

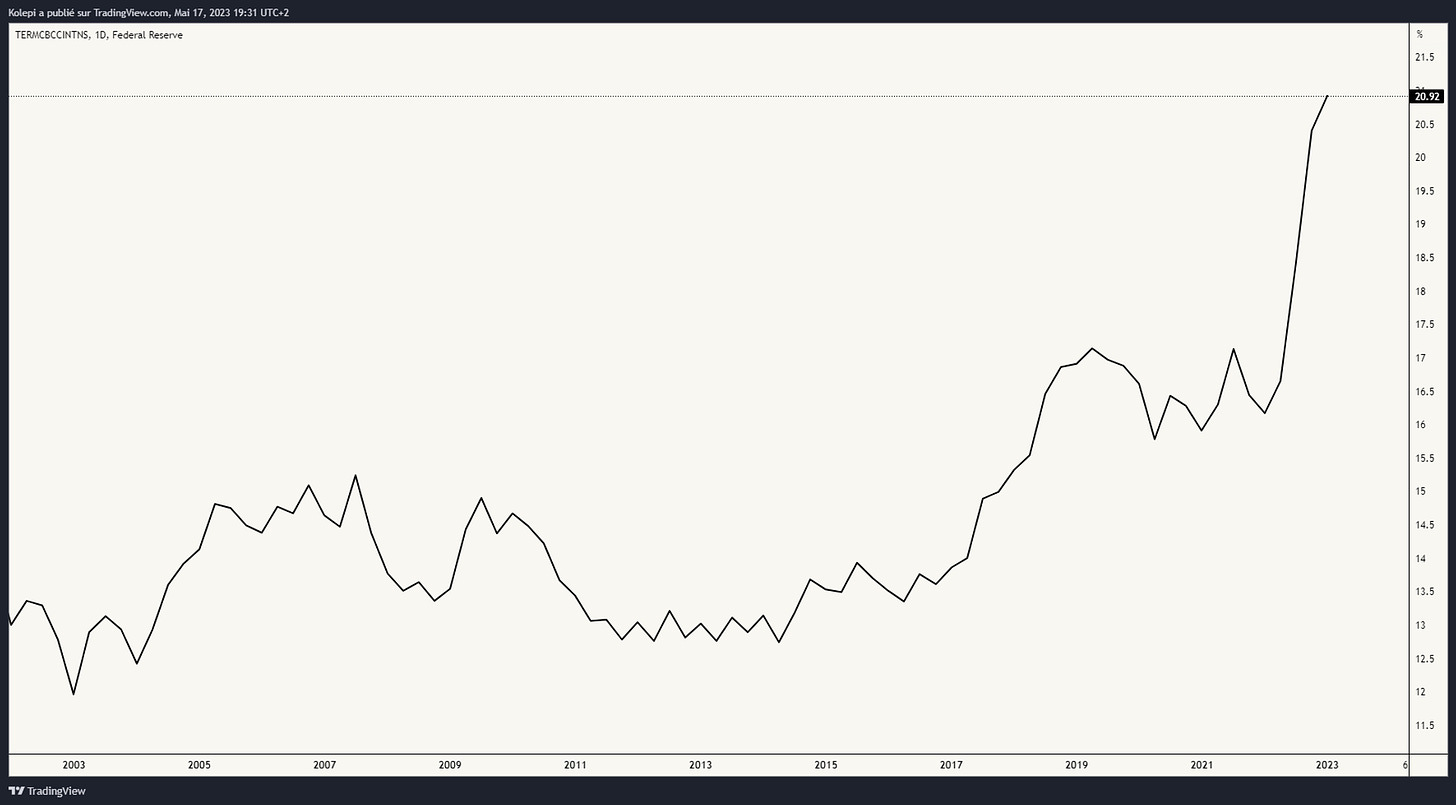

Mais, depuis quelques mois, la FED augmente ses taux d’intérêt pour endiguer l’inflation. Le taux d’intérêt moyen des cartes de crédit a récemment explosé, le portant à 20,92%.

La hausse des taux d’intérêt se heurte donc à un mur de dette. Et, les gens ont déjà du mal à payer les factures. Selon une analyse des données d’Equifax par Moody’s, près de 25 millions de citoyens américains sont en retard dans le remboursement de leur carte de crédit, leur prêt automobile ou leur prêt personnel. Un niveau d’impayé jamais observé depuis 2009.

La croissance du crédit non renouvelable s’est effondrée au cours des trois derniers mois. Ce type de crédit inclut les prêts automobiles ou les prêts étudiants. Ils sont utilisés pour acquérir des biens de grande valeur.

Un autre élément intéressant : la CNBC rapporte que Chris Kempczinski, le PDG de McDonald’s, a déclaré que les consommateurs commençaient à s’opposer, dans certains marchés régionaux, à la hausse des prix. Il indique que les clients sont moins enclins à ajouter des extras à leurs commandes, et que le nombre d’articles par transaction a chuté de quelques chiffres.

« Lorsque nous agissons dans les domaines où nous savons que nous avons un pouvoir de fixation des prix, nous nous en sortons plutôt bien, mais lorsque nous essayons d’augmenter les prix dans des domaines qui sont peut-être un peu plus sensibles, les consommateurs s’y opposent. »

Chris Kempczinski

J’en profite pour glisser quelques sondages intéressants, réalisés également par la CNBC :

- 70% des Americains se sentent financièrement sous pression ;

- Les Américains se servent du remboursement d’impôt pour payer leurs dettes et factures (44%) et 30% pour épargner ;

- 58% des Américains vivent de salaire en salaire.

Il est intéressant de constater que même les remboursements d’impôts ne serviront pas à dépenser, mais épargner et régler les dettes. Un contraste impressionnant par rapport à 2020, ou le gouvernement américain donnait des chèques aux citoyens pour relancer la consommation. Cet argent sert désormais simplement à vivre.

Moins de crédit, plus de douleur

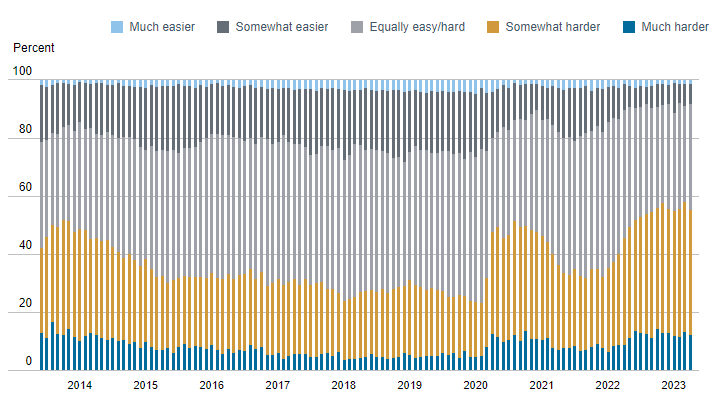

Comme nous pouvons le voir sur le sondage réalisé par la FED ci-dessous, les consommateurs considèrent que l’accès au crédit est de plus en plus difficile.

Les banques craignent des périodes difficiles, un élément couplé à un taux d’intérêt élevé. De plus, les banques régionales subissent toujours le bankrun, et cela continuera tant que les fonds monétaires proposeront un rendement plus intéressant que les banques.

Les banques régionales vont continuer à réduire leurs prêts aux ménages et aux entreprises, au fur et à mesure que les dépôts diminueront. Ce qui provoquera un resserrement du crédit, c’est la destruction de capital dans la base d’actifs de la plupart des prêteurs. C’est ce qu’il se passe actuellement, d’une part avec la valeur des obligations américaines qui s’est effondrée, d’une autre part avec la vague de retrait vers les fonds monétaires.

La récession, grande oubliée

À vrai dire, la récession n’est pas réellement oubliée, mais elle est clairement reléguée au second plan alors que les indices performent extrêmement bien, et les discussions concernant le plafond de la dette américaine sont sur toutes les lèvres.

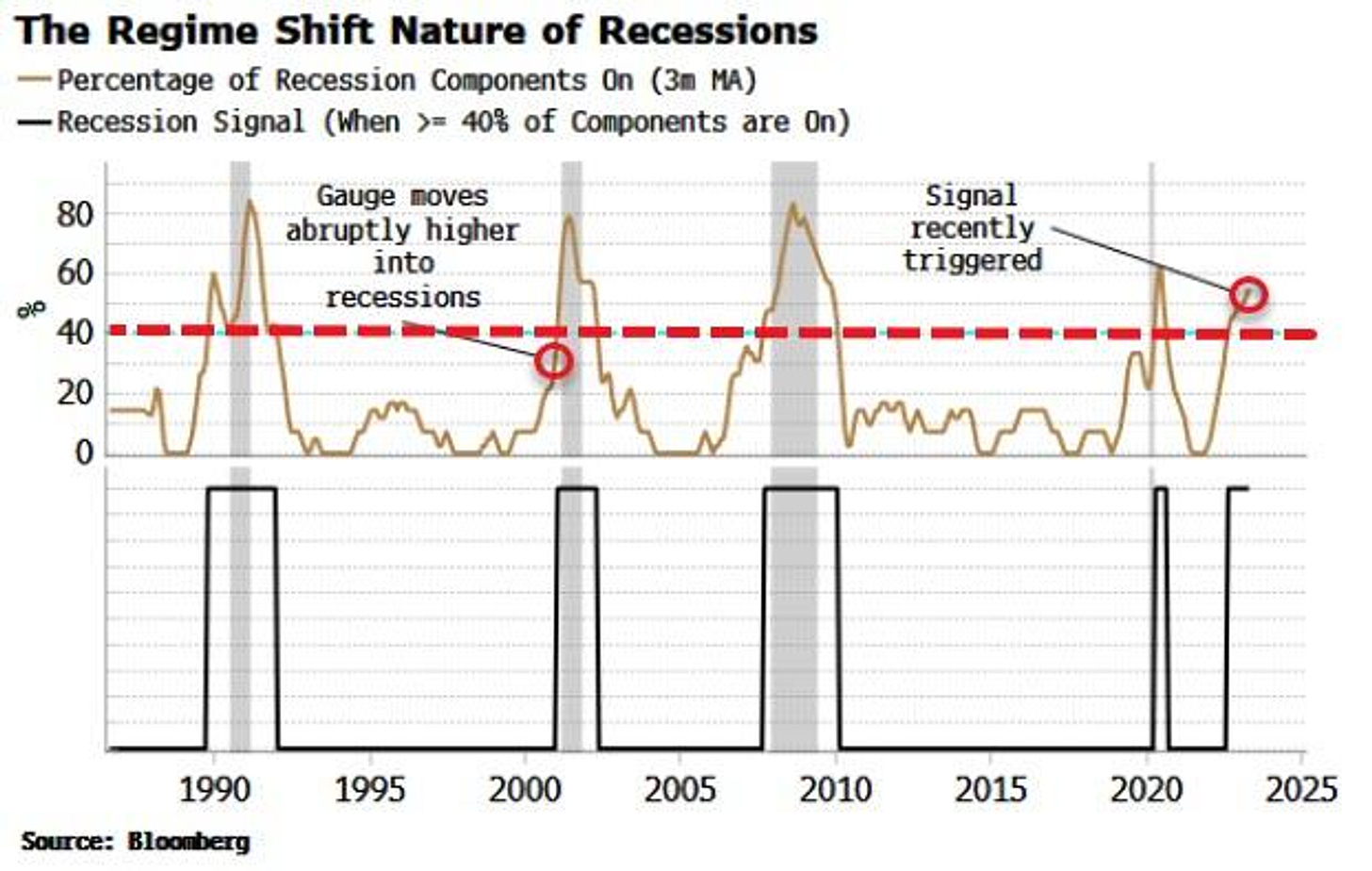

Mais, j’ai l’impression que les intervenants du marché ne prennent pas réellement en compte qu’une économie en récession, ce n’est pas un changement linéaire par étape, mais plutôt quelque chose qui survient d’un coup.

Prenons un exemple, vous mettez une casserole d’eau sur le gaz. Lorsque l’eau atteint les 100°, elle passe de l’état liquide a gazeux, le changement est brutal. On peut dire que c’est la même chose avec l’économie ; ce n’est pas un changement linéaire, mais un changement rapide.

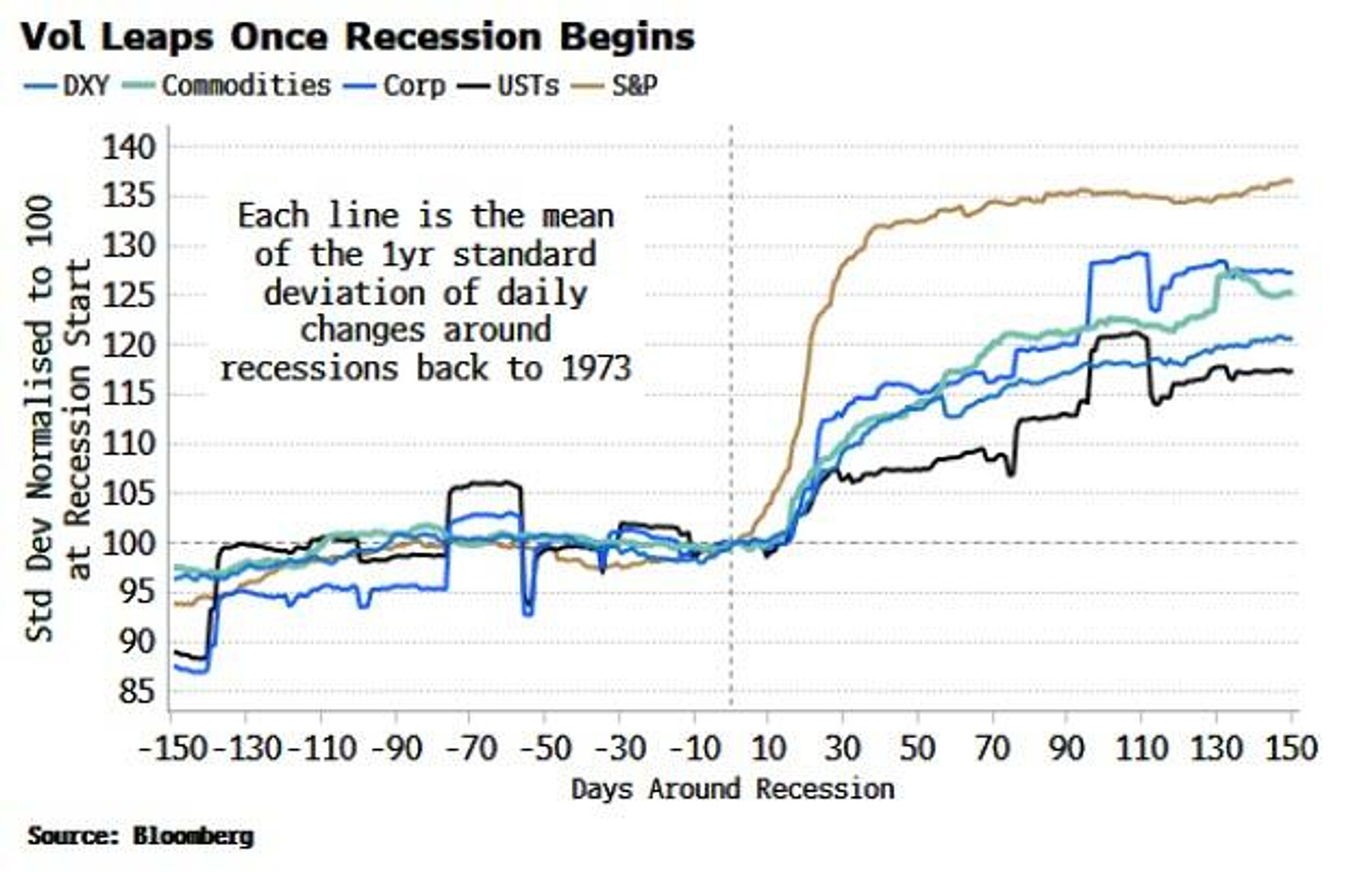

Et c’est généralement à ce moment que la volatilité explose :

Un peu comme la géopolitique, la crypto est parfois complexe à appréhender. Faites le choix de la tranquillité. Inscrivez-vous vite sur la plateforme Binance. Vous économiserez 10 % sur vos frais de trading en suivant ce lien (lien commercial).