La chute de l’Empire et Bitcoin

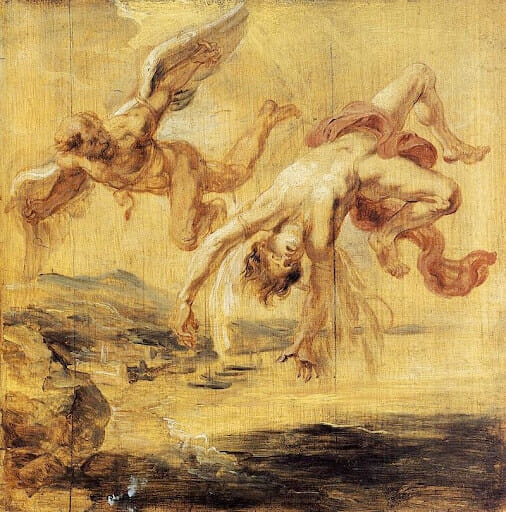

« Accablé par le vertige que le vol lui a prêté, Icare s’est envolé dans le ciel, mais dans le processus, il s’est approché trop près du soleil qui, en raison de la chaleur, a fait fondre la cire. »

La légende d’Icare

La Banque centrale, ainsi que la banque de réserve fractionnaire – 2 maux inséparables des politiques monétaires – faussent les signaux des prix du marché depuis 50 ans.

En 1971, le choc Nixon a corrompu le système monétaire mondial en rompant le lien final entre l’or et le dollar américain. Les monnaies fiat ont été libérées, émises et gérées par les banques centrales. Au fil des ans, l’interventionnisme illusionniste s’est approprié des récits politisés pour servir une classe moyenne complaisante. Le résultat : un pouvoir d’achat des monnaies fiduciaires en chute libre.

Aujourd’hui, les épargnants sont pénalisés, tandis que les spéculateurs et les dépensiers se voient récompensés. Cette tendance à être puni en tant que patient épargnant semble aliénante pour beaucoup d’entre nous. Cela ne semble pas juste. Pourtant, rares sont ceux qui sont capables de comprendre pourquoi, y compris les professionnels de la banque et les gestionnaires de fonds dont les salaires dépendent de leur ignorance sur le sujet.

Avec un système monétaire dysfonctionnel qui ne préserve pas sa valeur au fil du temps, de nombreuses distorsions artificielles se produisent sur tous les marchés. Comme un cancer métastasé chez son hôte, les monnaies fiduciaires sont la charge virale initiale qui a contaminé tous les territoires régis par le dogme fiat, propageant la pandémie de la banque de réserve centrale et des réserves fractionnaires.

L’argent, c’est du temps

C’est un fait bien compris, mais sous-estimé, que l’argent représente 50 % de la valeur de toutes les transactions dans le monde. Une monnaie dysfonctionnelle peut donc avoir de graves répercussions, car elle trompe chaque utilisateur à réaliser un calcul économique erroné, ce qui conduit finalement à une déformation, une apathie et une société brisée. La logique derrière cette dissection est en fait très simple : la monnaie que nous utilisons est brisée. Réparer la monnaie, c’est réparer le monde.

Le temps est un passage invariablement vers l’avant, commun à tous les humains, indépendamment du statut, de la richesse, de l’appartenance ethnique ou de la géographie. Nous n’en avons que peu à notre disposition. La monnaie est un instrument de stockage du temps pour une utilisation ultérieure, prête à être échangée avec d’autres personnes spécialisées. La monnaie agissant comme un bien neutre pour le commerce, chacun est donc invité à se spécialiser pour être plus productif dans son cœur de métier – c’est la beauté de la spécialisation du travail. Toute action humaine volontaire et pacifique qui émerge dans le cadre d’une société libre est rendue possible par l’argent, un bien neutre d’échange au sein d’une société capitaliste, un système construit sur la capacité d’accumuler du capital pour une utilisation productive ultérieure.

- Que se passe-t-il lorsque l’argent perd de sa valeur, faisant perdre le temps que les particuliers ont accumulé avec leurs épargnes ?

- Comment est-ce que la psychologie individuelle est affectée par une monnaie dévaluée, autrement appelée une monnaie inflationniste ?

- Comment est-ce que les classes d’actifs se comportent lorsque les particuliers les utilisent pour préserver leur patrimoine ?

- Comment les industries et les marchés sont-ils structurellement influencés lorsque la proximité de la production monétaire est très rentable ?

- Comment les récits sur l’inflation et la « croissance à tout prix » se comparent-ils aux réalités déflationnistes pacifiques dans lesquelles les individus voient leur pouvoir d’achat augmenter au fil du temps ?

- Que se passe-t-il lorsque l’argent sain est enfin restitué aux personnes à l’aide d’outils libres, tels que Bitcoin ?

Dans cette brève exploration, nous soulèverons des questions fondamentales sur les manipulations monétaires nationales avec les monnaies fiduciaires, leurs effets sur la vie, les affaires et la psychologie et comment une fusion monétaire mondiale menée par Bitcoin entraînera radicalement le monde vers une déflation soutenue – l’étape ultime vers une prospérité effrénée et abondante. Allons-y !

Épargner, c’est la liberté

Les gens épargnent pour se protéger de l’incertitude et profiter de plaisirs futurs. Un père voudra peut-être épargner pour nourrir sa famille demain en cas de perte d’emploi imprévue ou pour organiser un voyage pour les prochaines vacances en famille. Un jeune peut vouloir épargner pour créer une entreprise plus tard. L’épargne est l’essence de toute vie humaine. Cela permet de construire une vie bien équilibrée. Sans économie, un homme est tenu de rester coincé sur une roue de hamster sans fin, à la poursuite de son ombre.

L’épargne est le point de départ de toute accumulation de capital, qui sert de base à la vie et à l’investissement, ce qui conduit à des améliorations de la productivité. Faire plus avec moins, c’est formidable, et c’est ce que signifie la vie, à commencer par l’évolution biologique. Un père plus productif peut passer plus de temps avec ses enfants et sa femme. Un champignon plus productif a plus d’espace pour se développer et s’emparer d’un territoire plus vaste. Tout cela est assez basique, mais fondamental.

Lorsque l’argent se décompose au fil du temps et ne garde pas sa valeur sur le long terme, quelque chose d’étrange se produit. Les gens ressentent le besoin de le dépenser rapidement, pour obtenir davantage immédiatement plutôt que d’attendre une baisse de son pouvoir d’achat, dû à l’inflation. La détention d’une monnaie qui déprécie pénalise donc l’épargnant responsable. Mieux vaut dépenser et acheter d’autres biens et services rapidement, ou investir dans des actifs générateurs de rendement pour préserver son patrimoine dans le temps – ou au moins compenser le taux d’inflation de la monnaie pour préserver son pouvoir d’achat.

Le problème fondamental réside dans la décision imposée de dépenser et de spéculer plutôt que d’épargner volontairement. Avec l’inflation monétaire, les individus ont plus tendance à acheter des choses dont ils n’ont pas besoin et à investir dans des choses qu’ils ne comprennent pas. La demande artificielle de biens et de services qui en résulte n’est pas naturelle et déclenche de nombreux maux, tels que l’inflation des actifs et des prix à la consommation. Des industries entières finissent par être construites par des producteurs répondant à ces signaux de prix artificiellement stimulés, qui provoquent un malinvestissement systémique, dont nous n’avons pas encore compris l’ampleur.

Des industries construites sur le vice du fiat

Les gouvernements mesurent aujourd’hui le développement économique avec une métrique nationale appelée le produit intérieur brut (PIB), qui dépend nécessairement de la consommation de biens comme l’un de ses principaux moteurs. La consommation signifie la dépense, ce qui réduit l’épargne, et, comme l’épargne est la base de l’investissement via une accumulation graduelle de capital, il est facile de voir à quel point le PIB est une mesure imparfaite.

2 grands maux ont émergé des monnaies fiduciaires et des mesures gouvernementales du progrès économique : le consumérisme et l‘ingénierie financière à court terme. Des industries entières ont été construites sur une vision délirante de l’humanité corrompue par le consumérisme alimenté par la dette. La folie de l’ingénierie financière tous azimuts est l’atrocité qui repousse les limites de l’exubérance lorsqu’il s’agit d’asservir nos vies : acheter des choses dont nous n’avons pas besoin (consommer) avec de l’argent que nous n’avons pas (dette).

- Si les personnes consommaient moins parce que la monnaie pouvait préserver de sa valeur au fil du temps, les publicitaires dépenseraient-ils environ 700 milliards de dollars par an pour promouvoir des biens et des services ?

- Les plateformes de médias sociaux surveilleraient-elles leurs utilisateurs, autant qu’elles le sont pour servir les géants de la publicité ?

- Les meilleurs ingénieurs logiciels au monde consacreraient-ils leur temps précieux à concevoir des modèles de machine learning pour optimiser les dépenses publicitaires en ligne ?

- Le vivier de talents le plus intelligent passerait-il une quantité de temps scandaleuse à travailler dans les services financiers ?

On estime que les services bancaires mondiaux valent environ 5,3 billions de dollars. En tant que l’un des secteurs les mieux rémunérés, les services bancaires et financiers attirent des millions de travailleurs, représentant environ 23 % de la main-d’œuvre mondiale totale, y compris des ingénieurs et développeurs de logiciels talentueux ayant la capacité de se déplacer horizontalement vers d’autres secteurs. Créant une industrie massive, la croissance de la banque est le résultat direct du système de monnaie fiduciaire corrompu, qui incite à la construction de schémas d’ingénierie financière de plus en plus compliqués. Tout cela pour protéger la richesse de l’inflation induite centralement, jugée nécessaire par ceux qui profitent de son existence. Pour la majorité du monde, l’inflation monétaire ne sert finalement qu’à augmenter le risque systémique de réduction du pouvoir d’achat jusqu’à ce qu’une éventuelle rupture conduise à des pertes socialisées – des renflouements.

Facebook, Google, YouTube et Amazon sont des sociétés de publicité – sous le nom de réseaux sociaux mondiaux pour le libre flux d’information – recevant près de 40 % des dépenses publicitaires mondiales. Environ 618,7 milliards de dollars ont été dépensés par des annonceurs sur ces plateformes l’an dernier seulement, ce qui incite ces entreprises à surveiller leurs utilisateurs autant que possible pour servir leurs vrais clients : les annonceurs. Les ingénieurs talentueux sont attirés par ces entreprises, non pour soutenir la liberté d’expression à grande échelle, comme le permettent les médias sociaux, mais parce que les salaires sont assez généreux, avec un salaire médian d’un quart de million de dollars chez Google par exemple.

Dans un sens, la banque et la publicité sont des industries d’une importance remarquable, qui peuvent ajouter de la valeur au monde, mais qui ont été corrompues par le mal de l’inflation monétaire. Elles dominent l’activité économique mondiale, alors qu’elles devraient soutenir le bon fonctionnement des marchés libres, sans les obstruer.

Une bête sombre et invisible

Avant toute chose, il est important de noter que l’inflation monétaire est une expansion de la masse monétaire. L’inflation monétaire réduit la valeur de toutes les unités de circulation déjà existantes, en diluant leur présence dans l’offre totale. La monnaie perd donc de la valeur.

Les détenteurs de devises perdent du pouvoir d’achat en raison de l’inflation, ce qui les encourage à s’en débarrasser, comme nous venons de le dire, affectant de nombreux aspects de la vie, comme la « préférence temporelle ». La gratification instantanée fait du bien et, intrinsèquement, tous les organismes biologiques apprécient le plaisir à court terme, sachant qu’une douleur à long terme peut néanmoins survenir en conséquence. Aller prendre un verre avec des amis est un bel exemple. Siroter un verre de bourbon supplémentaire est indéniablement agréable sur le moment, mais le lendemain matin, peut l’être moins.

Si une personne sait qu’économiser de l’argent pour une utilisation ultérieure rendra cet argent plus précieux, l’incitation à ne pas le dépenser tout de suite est évidente. Que se passe-t-il dans ce cas ? La demande d’articles inutiles peut se contracter à mesure que les individus réduisent leurs dépenses. Des particuliers peuvent donc commencer à réfléchir à deux fois à leurs volontés de dépenser l’argent qu’ils ont gagné en travaillant dur. « Est-ce que j’ai vraiment besoin d’acheter la dernière paire de Nike ou le dernier iPhone ? ». Ce simple changement de mentalité semble insignifiant au début, mais il conduit à un changement sociétal en cascade – un renversement complet des normes actuelles en proie à la surconsommation de frivolités.

Permettre à quelqu’un de réfléchir avant de prendre la décision de refuser l’appréciation future de sa richesse est une restructuration fondamentale de la psychologie individuelle. La consommation différée permet de penser rationnellement, évitant une consommation superficielle. Au lieu de consommer la vie à court terme, on investit dans sa vie à long terme.

- Comment l’argent fiable et rare affecte-t-il la psychologie humaine ?

- Comment un individu change-t-il lorsqu’il est exposé à une pénurie délicate par opposition à une abondance extravagante ?

- Qu’arrive-t-il à une société protégée par des assurances incorruptibles d’argent solide ?

Un renversement de la psychologie humaine

« Pierre qui roule n’amasse pas mousse. »

Vivre une vie insouciante qui ne repose pas sur des fondations solides est instable. Telle une pierre dans la forêt sous les arbres, la mousse qui s’accumule est synonyme d’un environnement frais et sain, où le temps passe. Une pierre qui dégringole dans la rivière à la merci des courants n’accumule aucune mousse – une existence torrentielle de misère.

L’homme n’est évidemment pas différent. La stabilité et la prospérité proviennent d’une fondation construite sur un abri sûr, une alimentation décente, un mode de vie sain, une famille aimante, des amis attentionnés, des valeurs incorruptibles et des économies généreuses pour les jours froids et pluvieux. Ne pas avoir cette fondation inébranlable peut mener à une vie de misère sans réalisation significative.

Toutes les choses de valeur sont rares et l’argent n’est pas exclu. Quelque chose de disponible en abondance a peu de valeur. L’eau dans un océan n’a pas beaucoup de valeur, mais dans une zone déserte, cela peut signifier la vie ou la mort. Lorsque des individus sont exposés à de l’argent vraiment rare, la surconsommation cesse.

Aujourd’hui, ce phénomène s’observe à l’envers, alimenté par des niveaux d’endettement massifs des consommateurs et des entreprises, allant à l’encontre d’une faible préférence temporelle. Les consommateurs dépensent leur avenir dans le présent en négligeant le fardeau de la dette et en empruntant de grosses sommes d’argent pour payer des articles qu’ils ne peuvent pas se permettre.

L’éducation aux États-Unis en est une illustration obscène pour les jeunes adultes avec 44 millions d’étudiants devant collectivement 1,6 billion de dollars de dettes pour leurs diplômes universitaires. La dette hypothécaire américaine approche les 10 000 milliards de dollars, ce qui soutient le marché immobilier de manière non durable. Au total, aux États-Unis seulement, la dette des consommateurs a atteint 14 billions de dollars, tandis que le marché de la dette des entreprises a atteint 10,5 billions de dollars plus tôt cette année. Avant la vague massive de mesures de relance dirigée par les gouvernements du monde entier, le marché de la dette souveraine atteignait déjà un sommet historique de 66 billions de dollars, soit plus d’environ 80 % du PIB mondial. Dans l’ensemble, la croissance mondiale alimentée par la dette est un symptôme d’une maladie de la monnaie que nous utilisons dans le monde.

Comme mentionné précédemment, un homme avec une monnaie saine abaisse sa préférence de temps, face à la rareté irréfutable de sa réserve de richesse. Au fur et à mesure que ses économies prennent de la valeur au fil du temps, il peut se demander à quoi il devrait consacrer son temps et son argent par la suite. Il est désormais libre de réfléchir avant d’agir, au lieu de courir sur un tapis incessant. Se débarrasser des biens superflus est la priorité numéro un. Laissant derrière lui une vie de dépenses frivoles cachée par l’ornement vicieux du « carpe diem », ce nouveau-né découvre la prospérité intemporelle du stoïcisme. La patience, le dévouement et la loyauté émergent soudain de la poussière comme des valeurs fortes sur lesquelles il peut construire son raisonnement.

Apprenant à apprécier la beauté des choses autour de lui, le cœur de cet homme se remplit d’amour et d’empathie pour les autres autour de lui qui sont encore sur le tapis roulant. Peu de choses comptent vraiment, et les plus importantes sont sa famille, sa santé et le travail de sa vie pour améliorer les choses autour de lui. L’argent sain l’a changé. Une vie rapide, faite d’abondance, remplie de confort et de certitude semble maintenant superficielle et misérable. Les progrès réalisés par le travail, la douleur et l’amour lui permettent de faire face à l’incertitude et de trouver la stabilité dans le chaos de la vie. En retardant sa propre gratification pour planifier sa vie avec sa famille ou son entreprise, il réduit sa consommation, accumulant des réserves de liquidités. L’épargne lui permet d’être libre et, parce qu’elle apprécie au fil du temps, plus il est patient, plus il augmente son pouvoir d’achat.

Que se passe-t-il si cet effet sur l’individu se propage à la société ? Alors que les gens demandent moins de produits et de services sous un standard Bitcoin, mais réduisent également leur spéculation sur les classes d’actifs pour préserver leur richesse, une déflation mondiale émerge, permettant aux individus et aux familles d’atteindre un pouvoir d’achat croissant, conduisant davantage la société vers la prospérité puisque l’épargne mène à l’investissement.

Une nouvelle ère déflationniste mondiale

Lorsque le comportement des consommateurs change, les producteurs adaptent sans aucun doute leur production pour répondre à la nouvelle demande. S’il y a un choc de demande, les prix chuteront jusqu’à ce que des acheteurs soient trouvés, de sorte que les producteurs puissent distribuer leur production passée et réajuster leur cycle de production à venir pour répondre à des niveaux de demande plus faibles. En produisant moins, les entrepreneurs et les organisations peuvent se concentrer sur la qualité plutôt que sur le volume, ce qui devrait créer plus de valeur pour les acheteurs, peut-être prêts à payer plus pour les produits et services qu’ils reçoivent, ramenant les prix à l’équilibre.

Dans une société avec une monnaie saine, où la production monétaire est enfermée loin des esprits avides d’humains faillibles, comme c’est le cas avec le bitcoin, la consommation ralentit. Comme mentionné, face à une rareté inaltérable, les individus comprennent le coût de la gratification instantanée. Soudainement, les dépenses frivoles s’emparent d’être courantes, car elles finissent par être si coûteuses à l’avenir. Lorsque les réserves de liquidités s’apprécient au fil du temps, les produits et services deviennent plus abordables et les particuliers ainsi que les entreprises finissent par dépenser plus tard pour bénéficier d’un pouvoir d’achat plus élevé.

L’inflation peut devenir négative. De nombreuses stratégies d’investissement fondées sur le mandat de préserver la richesse et le capital à long terme peuvent devenir obsolètes. Les rendements réels positifs représentent aujourd’hui un moteur clé pour les gestionnaires de portefeuille à long terme qui ont pour mandat de protéger le capital de l’érosion de l’inflation sur plusieurs décennies. Que se passe-t-il lorsque l’inflation devient négative ? Dans un tel scénario, l’argent liquide ne perd pas de pouvoir d’achat. Le fameux « cash is trash », popularisé par la superstar des hedge funds Ray Dalio, devient un slogan du passé. Soudainement, l’argent liquide est restauré avec une propriété fondamentalement importante de la monnaie saine : une réserve durable de richesse.

Dans une société monétaire saine, l’argent liquide n’est pas seulement l’actif vendable le plus liquide, servant de moyen d’échange et de mesure de valeur, mais il agit comme réserve de valeur. Quiconque souhaite uniquement préserver sa richesse dans le temps et avoir accès à des liquidités pour s’acquitter de ses obligations à court et moyen terme ne doit détenir que des liquidités. Pour des milliards de dollars de capitaux placés dans des actifs pour préserver la richesse au fil du temps, cela représente un changement radical. Le bitcoin est l’instrument qui peut bouleverser le monde, inversant les stratégies d’investissement de nombreux gestionnaires d’actifs à travers le monde.

Alors que Bitcoin maintient une cadence constante dans son processus de monétisation, il continuera d’absorber une quantité importante de richesse du paradigme de l’héritage fiat, en proie à l’inflation et à la dégradation de la monnaie, jusqu’à l’effondrement total. Certains soutiendraient qu’une telle vision particulière est extrême, tandis que d’autres soutiendraient qu’il est absurde et ignorant de ne pas l’avoir. À mesure que ce processus se poursuit et que le bitcoin atteint des niveaux insondables de valeur marchande, les classes d’actifs, telles que l’immobilier, l’or et les actions seront réévaluées. Des modèles de valorisation fondamentaux pour les classes d’actifs existent aujourd’hui et sont bien compris. Indéniablement, aujourd’hui, la plupart de ces classes d’actifs sont jugées surévaluées par plusieurs gestionnaires de placements qui cherchent à trouver de la valeur dans des actifs sous-évalués. À vrai dire, la plupart de ces actifs ont accumulé une prime monétaire, qui émane de leur utilité respective en tant que réserves décentes de richesse.

Un actif considéré par le marché comme une réserve de valeur viable est relativement rare par rapport à la devise à partir de laquelle l’épargnant tente de se protéger, tout en étant assez durable dans le temps. L’immobilier est une classe d’actifs estimée à 280 billions de dollars et doit une part importante de cette valorisation globale du marché au cas d’utilisation de la richesse. En effet, de nombreux investisseurs stationnent des capitaux dans les immeubles des capitales populaires pour préserver leur richesse, laissant souvent leurs logements vacants, comme c’est le cas à Vancouver. En d’autres termes, l’utilité de l’immobilier, en tant que bien pour le logement, n’est pas mise à profit dans ce scénario, mais uniquement dans le fait que les propriétés urbaines sont relativement rares et durables dans les juridictions politiquement stables.

Les actions se comportent selon les mêmes principes. En tant que marché d’environ 90 billions de dollars aujourd’hui, ils sont généralement bien compris avec des modèles d’évaluation tels que les ratios cours / bénéfices. De manière générale, au-delà d’un certain seuil, en fonction de l’industrie et d’autres facteurs, une entreprise sera considérée comme surévaluée ou sous-évaluée. La plupart des actions sont aujourd’hui utilisées dans des stratégies diversifiées d’allocation de portefeuille 60/40 afin de préserver la richesse contre l’érosion du fiat. Les marchés obligataires sont un autre segment massif utilisé pour la préservation de la richesse, en particulier les bons du Trésor qui sont jugés « sans risque » par certains acteurs du marché.

Que se passe-t-il lorsque les investisseurs se retirent de ces classes d’actifs pour détenir des liquidités préservant la richesse ? Très probablement, une explosion massive suivra. La prime monétaire accumulée au fil des années de faibles monnaies fiduciaires sera rétrogradée par une norme monétaire solide, poussant les investisseurs à sortir des positions à risque pour préserver la richesse. L’investissement sera fait pour obtenir un rendement du capital, non seulement pour battre l’inflation des monnaies fiduciaires.

Dans sa première phase de monétisation, Bitcoin en tant que base monétaire mondiale, peut capturer des parties importantes de la prime monétaire agrégée accumulée par différentes classes d’actifs au cours des dernières décennies d’expérimentation de la monnaie fiduciaire. Comme ces classes d’actifs sont réévaluées par les marchés, sans inflation monétaire artificielle artificielle, le pouvoir d’achat sera rétabli au peuple.

On peut se demander combien de temps il faudra au bitcoin pour devenir le numéraire dominant du monde – l’unité sous-jacente de mesure de la valeur que nous utilisons collectivement pour évaluer les actifs et les biens de consommation.

- Dans quelle mesure les marchés tels que l’immobilier, les actions et l’or vont-ils se rétracter si Bitcoin absorbe leurs primes monétaires cumulées ?

- Comment les schémas de consommation vont-ils changer pour les particuliers et les entreprises évoluant sous une norme Bitcoin déflationniste ?

- Comment les humains vont-ils recentrer leur temps et leur énergie si des industries massives telles que la publicité et les services financiers sont réduites de 30% ? Et 70 pour cent ?

- Les humains arriveront-ils sur Mars beaucoup plus rapidement si les meilleurs talents peuvent se concentrer sur l’ingénierie des fusées plutôt que sur l’optimisation des publicités?

Toutes ces questions sont fascinantes. Peut-être pourrions-nous tenter d’y répondre… une autre fois ?