Pendant que Bitcoin et les cryptos s’enfoncent, le Nasdaq reste calme

Alors que le cours des cryptomonnaies voit rouge, le VIX (indice de volatilité du SPX) a atteint un niveau terriblement bas ces derniers jours, et en l’absence de catalyseur, cela peut durer encore un moment. Profitons de cette période calme pour récapituler les différents éléments que nous avons vus ces dernières semaines, et s’intéresser à un élément clé des marchés financiers.

Table des matières

Plongée dans la volatilité

Cette partie n’est pas indispensable à la compréhension du reste de l’article, il s’agit plus d’un petit cours sur la volatilité. Si vous vous intéressez uniquement à la macroéconomie, vous pouvez passer directement à la deuxième partie.

Comme nous l’avons expliqué dans l’introduction, le VIX est dans un état végétatif. On pourrait trouver tout un tas de raison à cette volatilité inexistante, mais à mon sens il s’agit d’un manque de catalyseur.

Avant de parler des dernières nouvelles du marché américain, passons rapidement sur une notion extrêmement intéressante :

Les différents types de volatilité

Commençons par la définition de volatilité :

La volatilité (en finance) est l’ampleur des variations du cours d’un actif financier. Elle sert de paramètre de quantification du risque de rendement et de prix d’un actif financier.

Concrètement, la volatilité est l’ampleur du mouvement d’un sous-jacent.

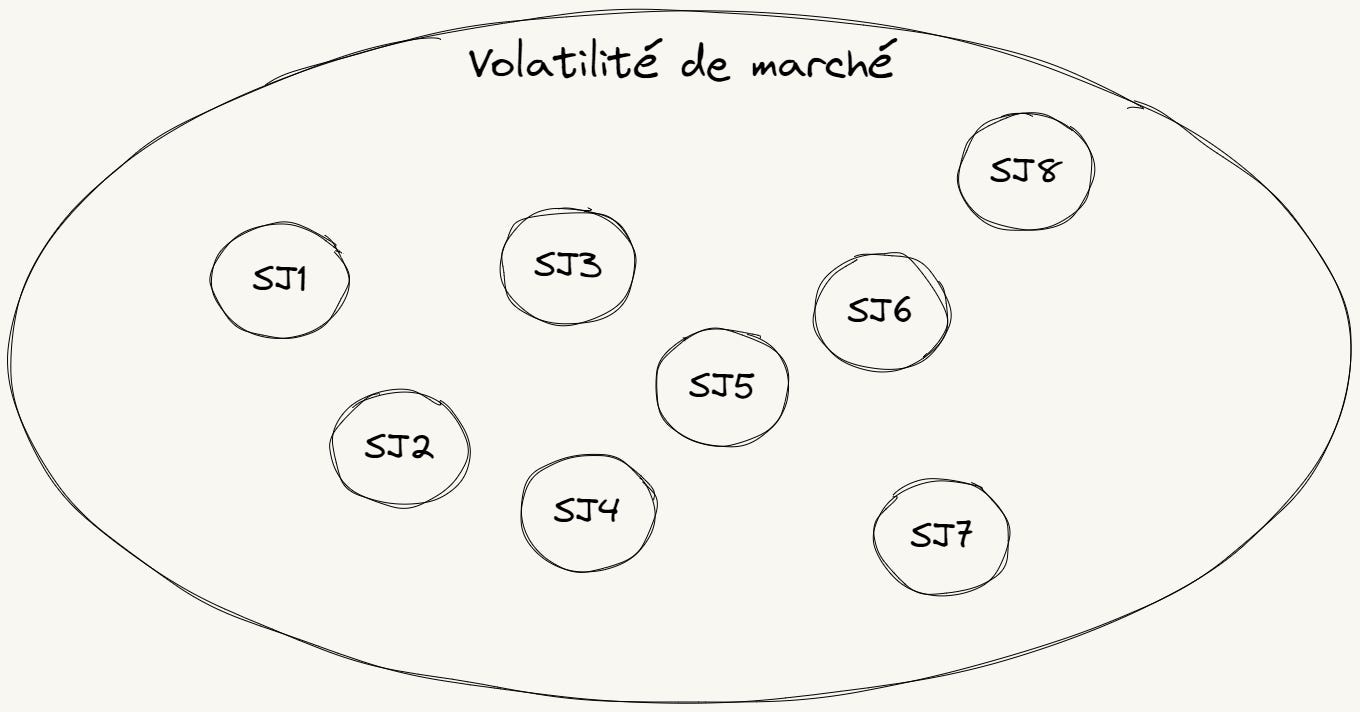

Nous avons trois types de volatilité :

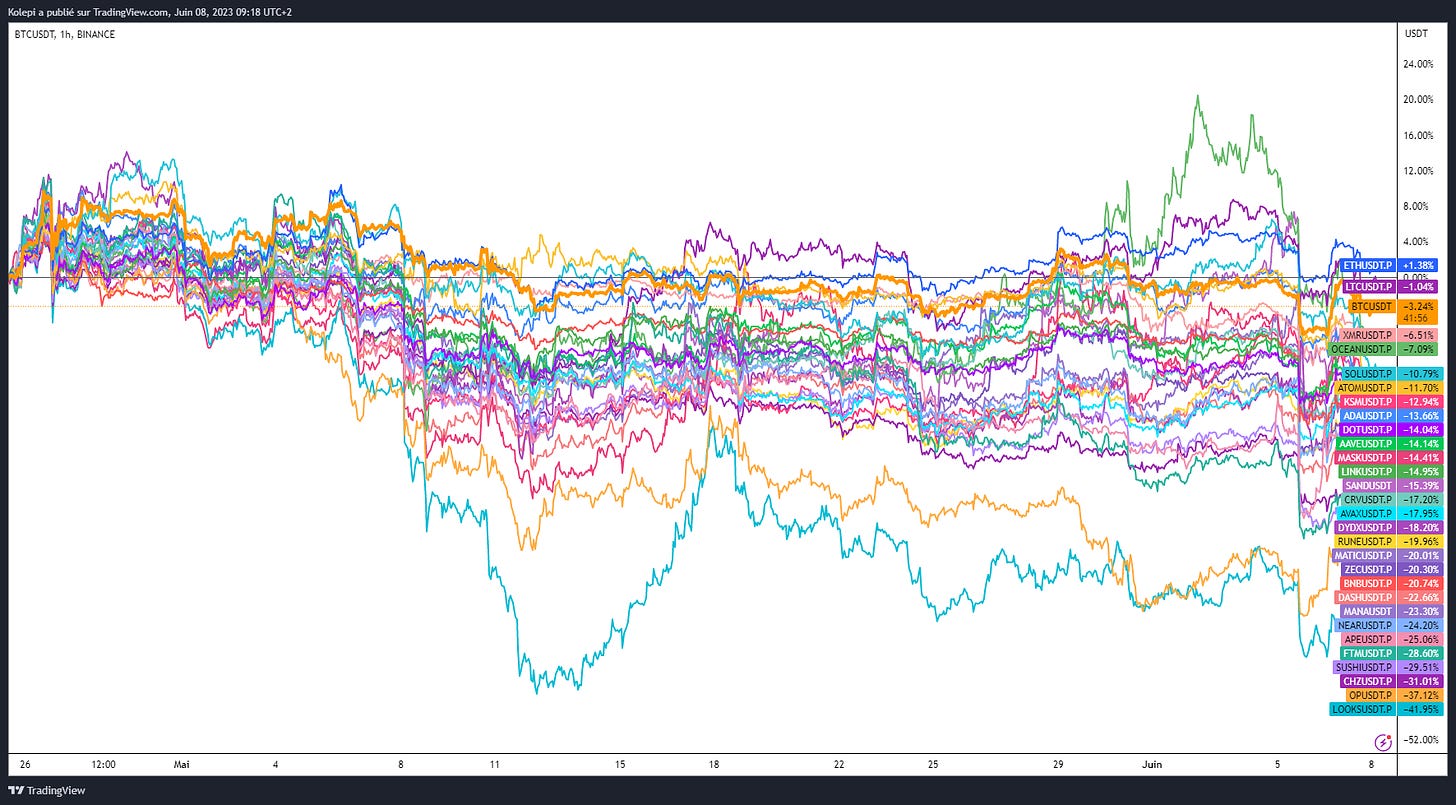

Dans un premier temps, la volatilité d’un marché. Tout actif que nous analysons a un marché, le marché action, le marché crypto, le marché des obligations… Typiquement, c’est un phénomène extrêmement visible en crypto étant donné que c’est un marché extrêmement corrélé.

C’est bien pour cela qu’il n’y a pas vraiment de sens à parler de «diversification» sur le marché crypto. Vous achetez soit du Bitcoin, soit un altcoin qui, en termes de prix, est simplement un Bitcoin avec un certain levier. Même si une narrative est en place et que certaines altcoins sont inscrites dans une belle tendance haussière, si le Bitcoin s’effondre, elles suivront.

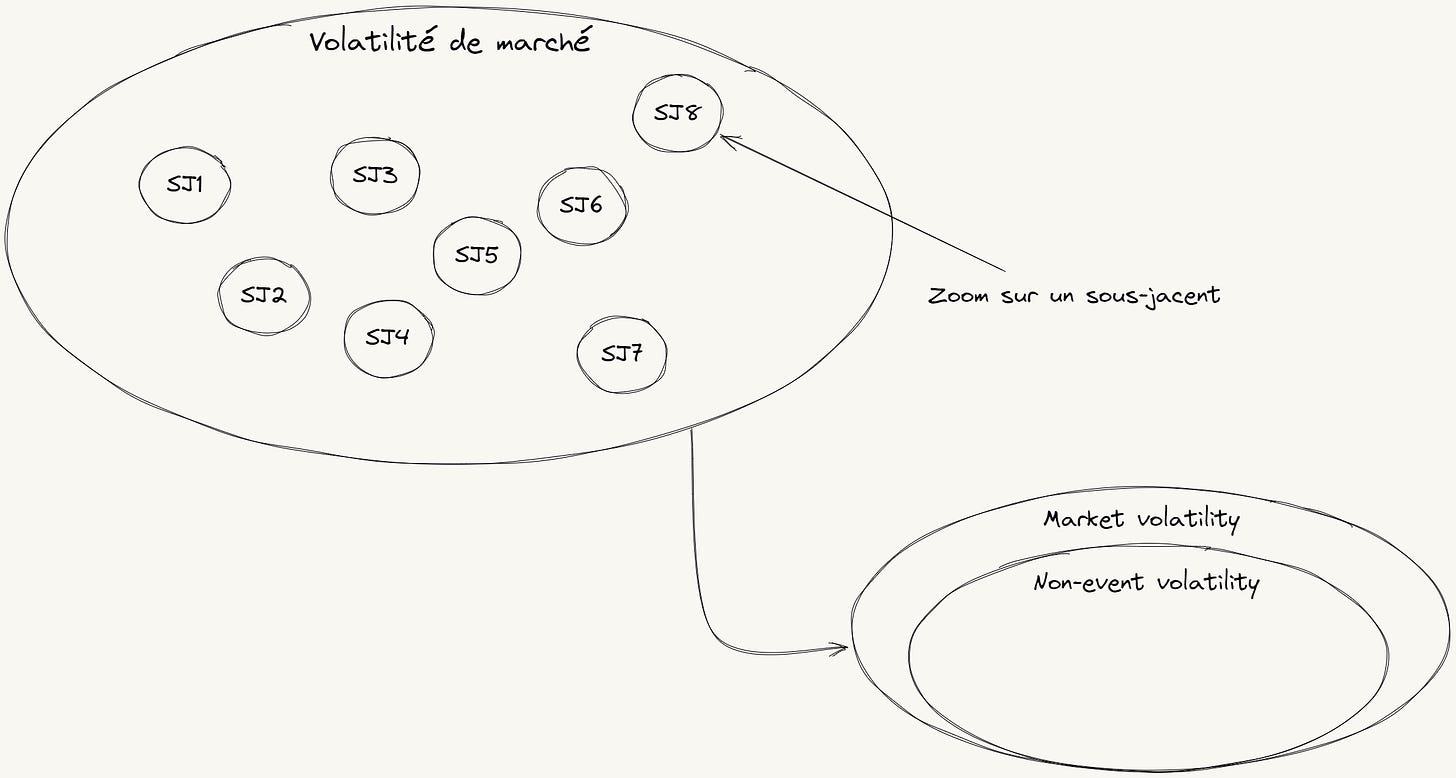

La deuxième forme de volatilité est la volatilité «sans événement» (ou non-event volatility).

Il s’agit simplement de la volatilité quand il n’y a pas d’événement. C’est la volatilité “régulière”. Pour rester sur le marché de la crypto, le Bitcoin a une “volatilité sans événement” moins forte que la plupart des altcoins, il est moins volatil en temps normal.

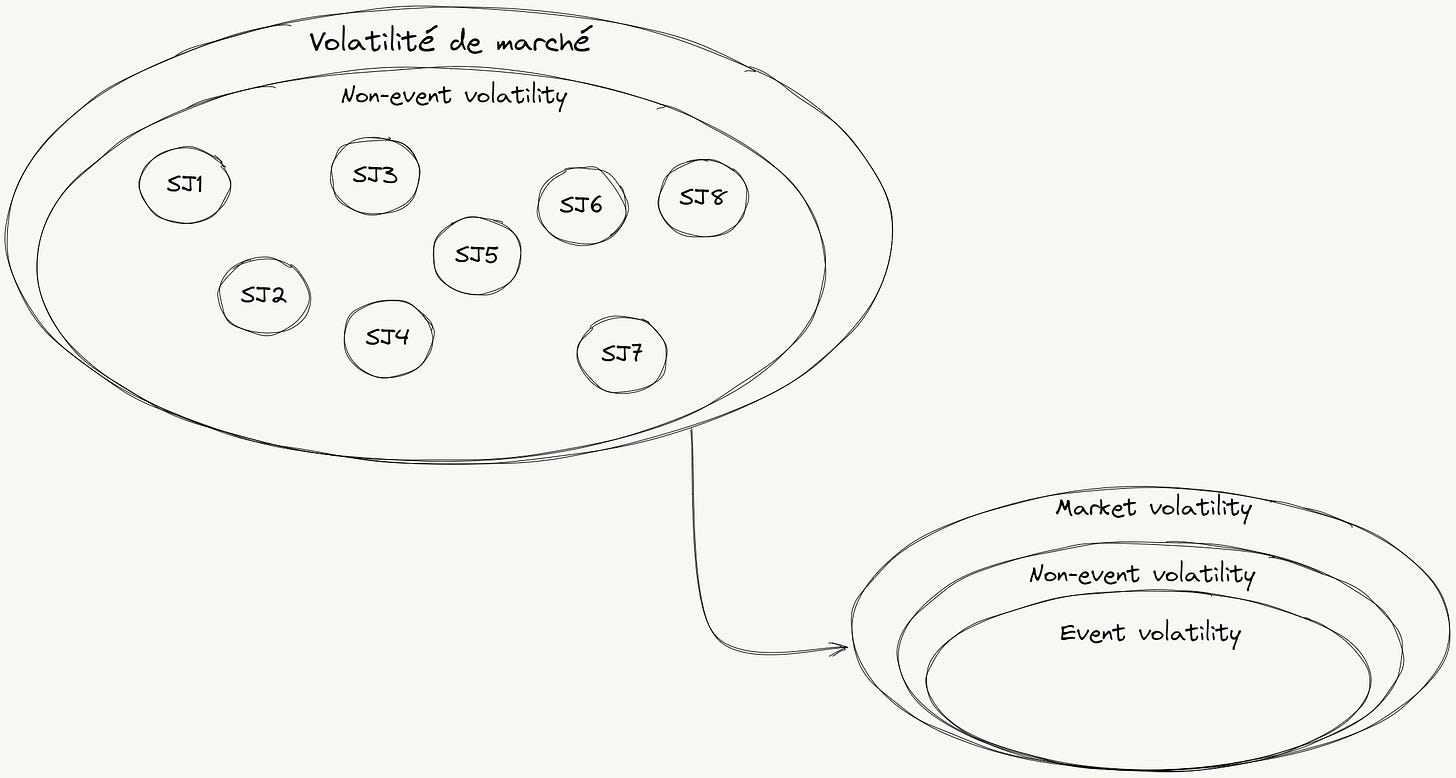

Pour finir, la volatilité événementielle (ou event volatility) porte bien son nom : il s’agit de la volatilité quand il y a un événement.

Les bénéfices ou le lancement d’un nouveau produit pour une entreprise, une mise à jour réussie pour une crypto… Le prix d’une action est à 10$, un événement arrive, le marché la réévalue à 12$. Il s’agit la de volatilité événementielle.

Pourquoi je vous parle de tout ça ?

Déjà d’une part, par simple curiosité il est intéressant de savoir tout ceci. D’un autre côté, nous parlons régulièrement de volume d’achat de call, volume d’achat de put…

Les calls et les puts sont des options. Les options sont des produits dérivés qui permettent de parier sur la volatilité. On reviendra peut-être un jour davantage sur les options si ça vous intéresse.

Les intervenants du marché option analysent ces différents types de volatilité, et prennent ensuite une décision répliquant leur idée de trade.

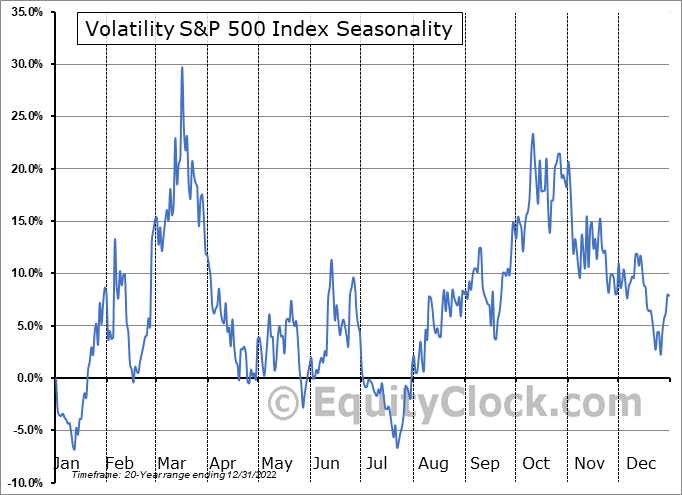

La volatilité est actuellement très faible, car il y a une absence de catalyseur (event volatility). De plus, historiquement, la période estivale n’est clairement pas la plus volatile. Ainsi, cette situation pourrait durer encore un moment.

J’ai appris ces éléments grâce à un excellent sub reddit posté anonymement, si vous êtes intéressés, je vous laisse le lien.

Ultimate Guide to Selling Options

Je vous laisse également le Medium de Premia, qui poste un format régulier concernant les options du marché crypto. C’est très bien expliqué, et ça peut être une excellente introduction (en anglais).

À mon sens, il est essentiel d’avoir une bonne compréhension des données liées à la volatilité. Même si vous ne traitez pas activement des options, comprendre les données qu’elles fournissent est important.

Éléments macroéconomiques actuels

Commençons par énumérer les différents éléments.

Éléments haussiers :

Croissance résiliente avec une baisse de l’inflation : dans le cas où l’inflation baisse nettement sans entraîner la croissance avec, nous pourrons nous trouver dans une situation de “goldilocks” économie, en d’autres termes, une économie ni trop chaude ni trop froide. (Nous en avions déjà discuté dans cet article).

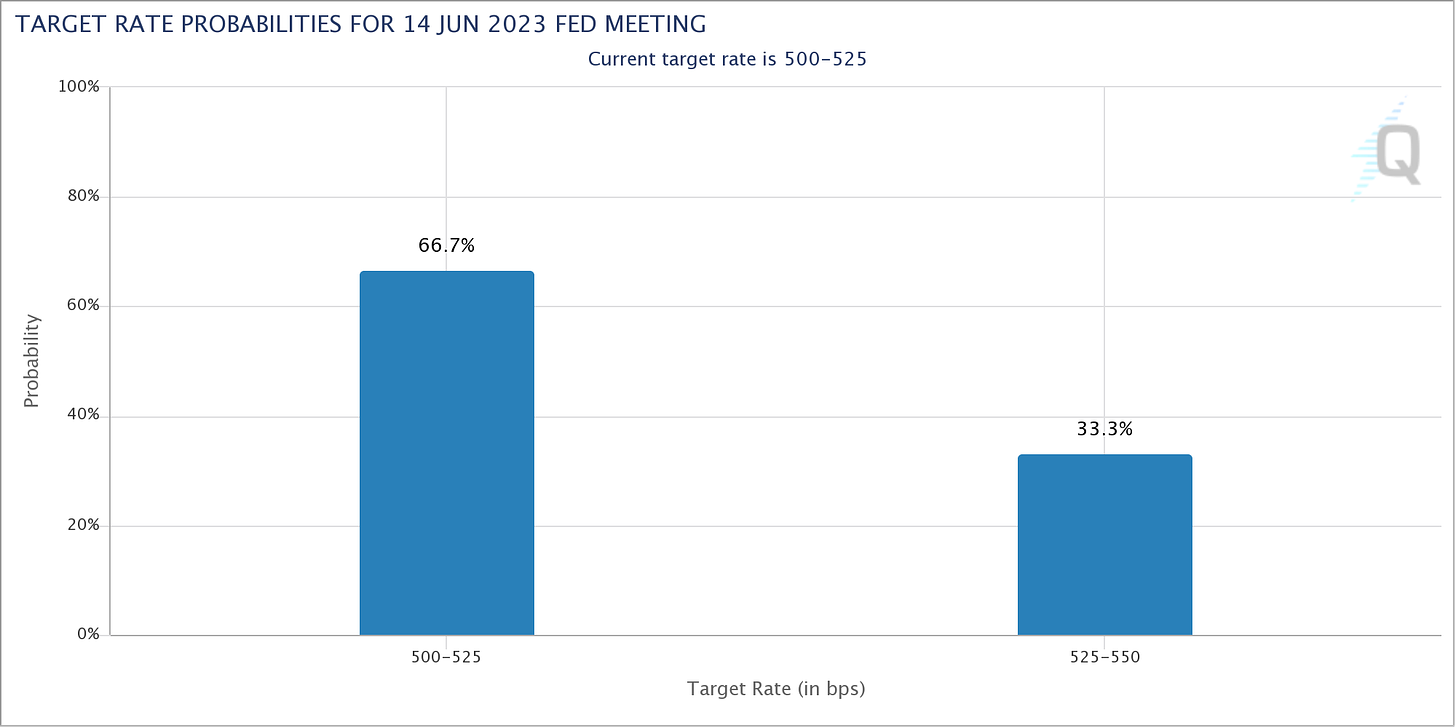

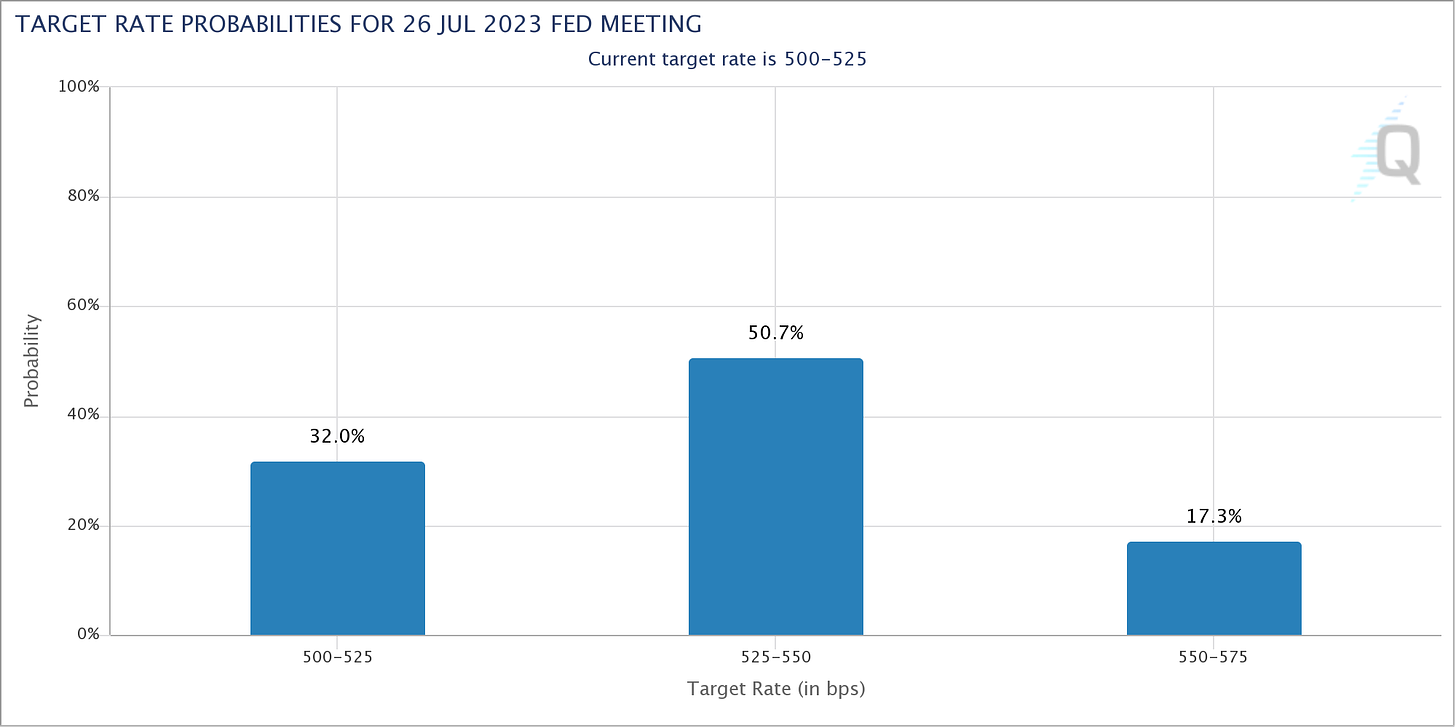

La potentielle pause de la FED : à l’heure actuelle, les intervenants estiment à 66.7% la probabilité que la FED fasse une pause dans les taux au prochain FOMC (le 14 juin).

Si la pause se prolonge, et que la FED a un discours clément, cela donnera du souffle au marché. Les intervenants s’attendent toujours à ce que la FED monte ses taux de 25 points de base en juillet.

Éléments baissiers :

Adieu liquidités : comme nous en avons discuté dans l’article « Comment l’accord sur le plafond de la dette amènera la prochaine crise bancaire ? », la reconstitution des réserves du trésor américain drainera des liquidités du système bancaire. Cet élément va peser sur le système bancaire, les obligations et les marchés pro risques.

Inflation : La FED a rappelé qu’“un saut” n’est pas “une pause” et qu’ils attendaient davantage de données, en parlant de la probable décision du mois de juin, ou les taux directeurs ne devraient pas bouger. Si l’inflation marque une hausse en juin, cela pèsera sur les marchés qui prévoiront que la FED soit plus dure.

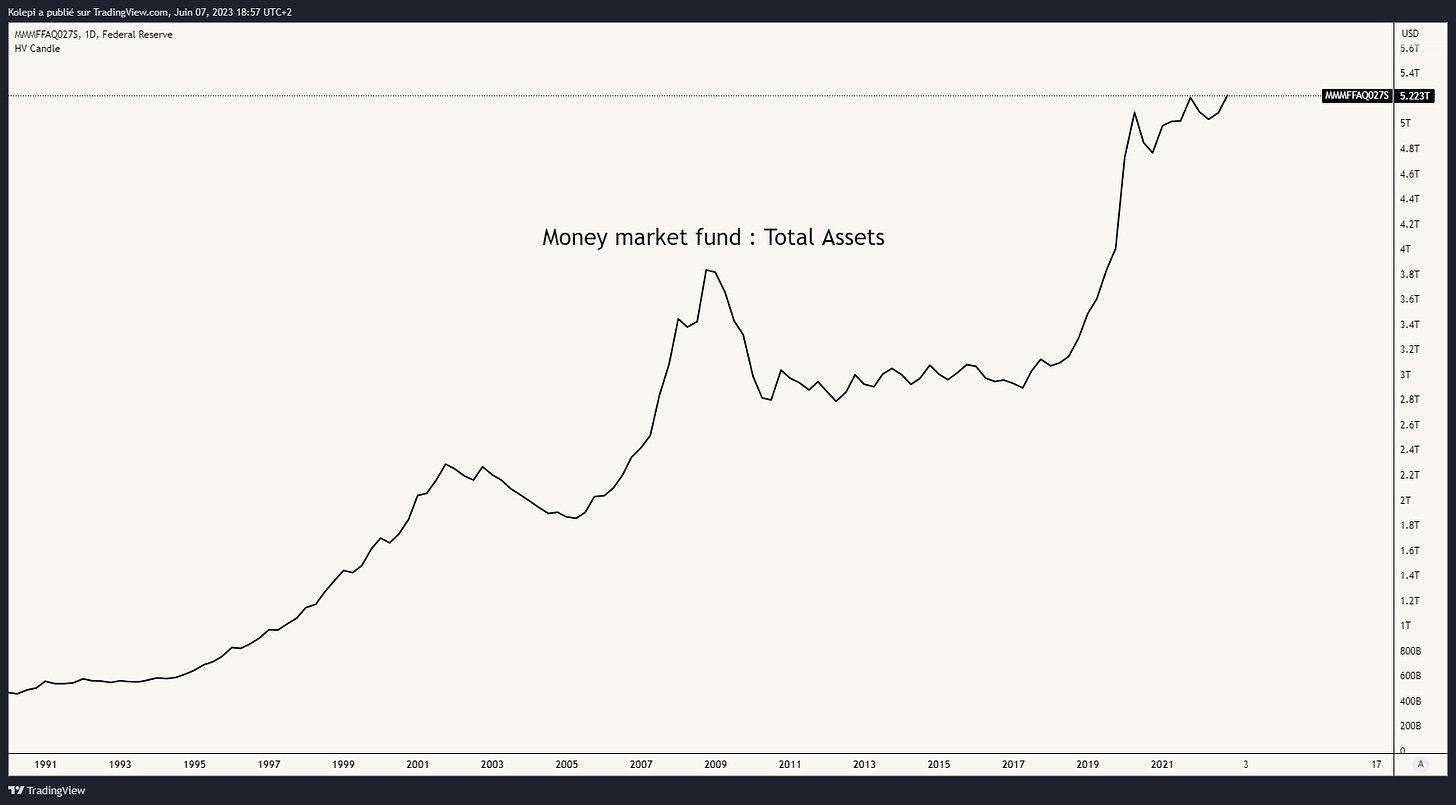

Compression du crédit : Les rendements des fonds monétaires restent extrêmement intéressants, ce qui pousse les déposants à aller vers ces derniers. Le bankrun continuera jusqu’à ce que la FED baisse ces taux, comme nous en avions discuté dans l’article « Bankrun : épisode deux». L’accès au crédit est difficile, les entreprises suppriment des emplois pour maîtriser leurs dépenses. Les consommateurs ont tendance à dépenser jusqu’à ce qu’ils se retrouvent sans emploi, entraînant une diminution de leurs dépenses et exerçant une pression supplémentaire sur l’économie.

Quelques citations de dirigeants qui me semblent intéressantes de noter :

« Malheureusement, nos clients disent qu’ils doivent compter davantage sur les banques alimentaires, l’épargne et les cartes de crédit. Nous continuons à voir des signes de pressions financières croissantes chez nos clients qui cherchent des options abordables, y compris un recours accru aux marques privées et aux articles dont le prix est égal ou inférieur à 1$.»

CEO de “Dollar General”

«Le consommateur américain, en particulier chez Macy’s, s’est replié plus que nous ne l’avions prévu, car il a réaffecté ses dépenses à l’alimentation, aux produits de première nécessité et aux services. Nous avons planifié nos activités pour le reste de l’année, en supposant que les vents contraires macroéconomiques de la mi-mars à avril se poursuivent, voire s’aggravent.»

CEO de Macy’s

La Fed va devoir être plus vigilante. L’économie est plus résistante que le marché ne le pense. Il existe des « poches de problèmes » dans l’économie, comme le secteur de l’immobilier commercial. « Je ne vois pas de preuve d’une réduction de l’inflation, ou je ne vois pas de preuve que nous allons avoir un atterrissage brutal.

CEO de Blackrock

En bref, plusieurs CEO remarquent que les conditions économiques se tendent.

Quels secteurs profitent de la rotation ?

Nous le voyons depuis quelques jours, la technologie semble avoir atteint un plafond, après un premier semestre exceptionnel.

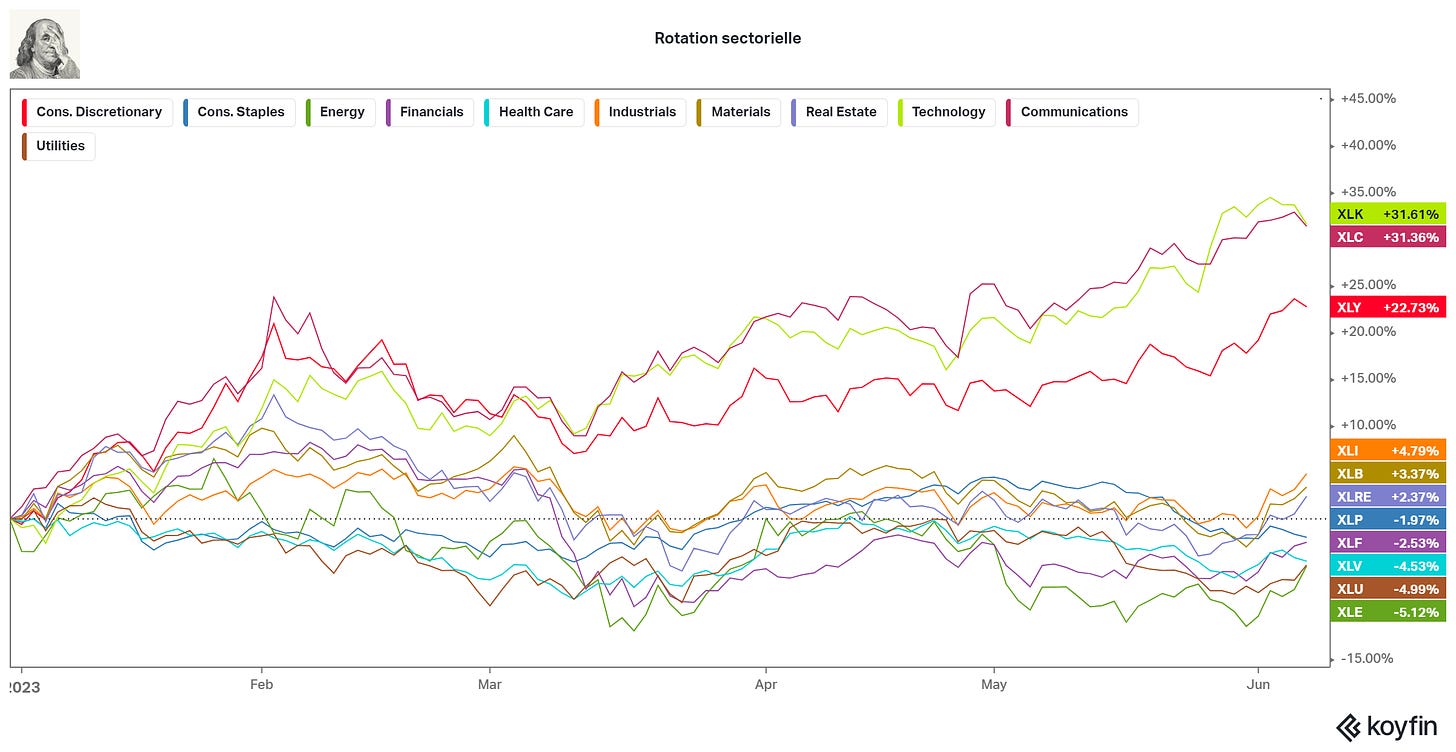

Sur ce graphique, il est plus clair que nous sommes en pleine rotation sectorielle. Les valeurs liées à la communication, la technologie et la consommation discrétionnaire ayant surperformé depuis le début d’année se replient, tandis que les valeurs liées à l’industrie, l’immobilier ou l’énergie reprennent en force.

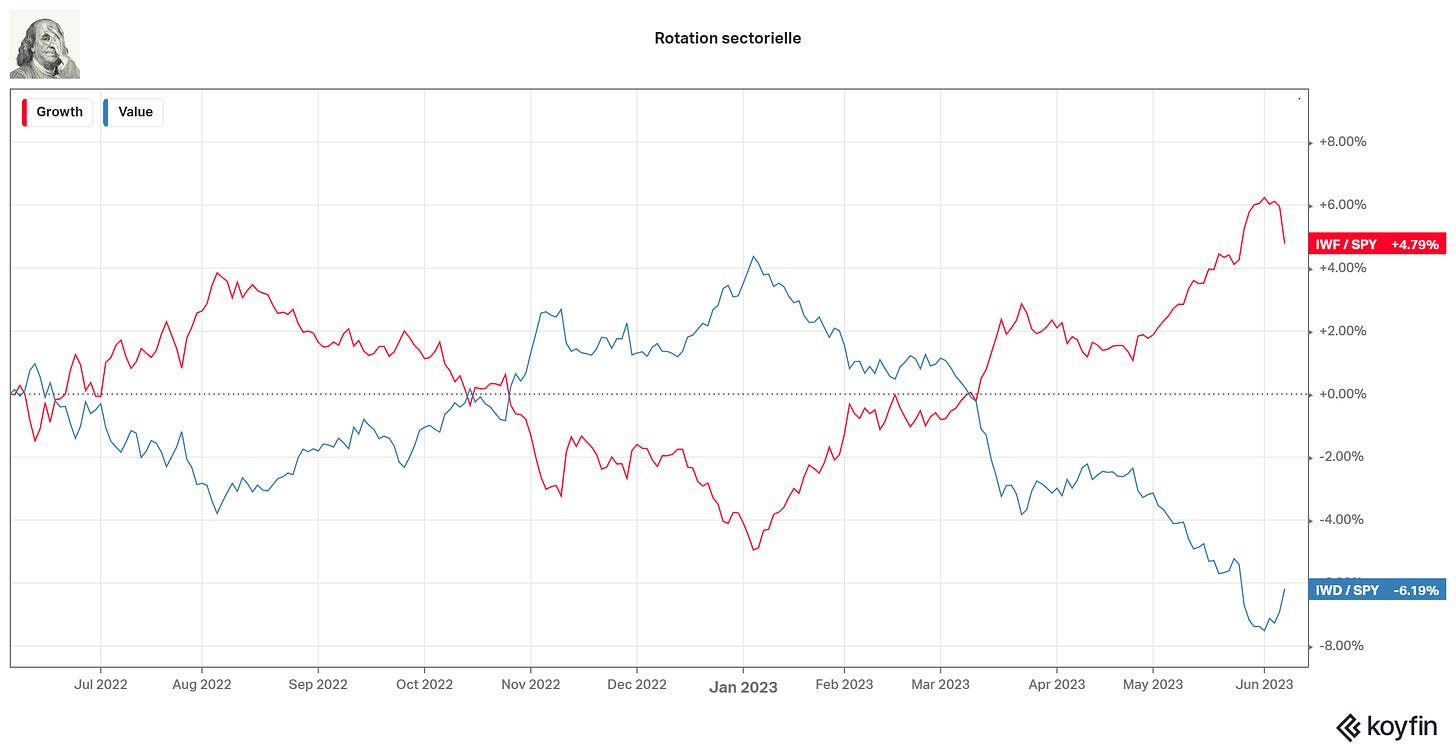

Ou plus simplement, les valeurs de croissance se replient, tandis que les valeurs de “value” gagnent en force.

Le secteur de l’industrie pourrait profiter des rumeurs de stimulus monétaire de la Chine.

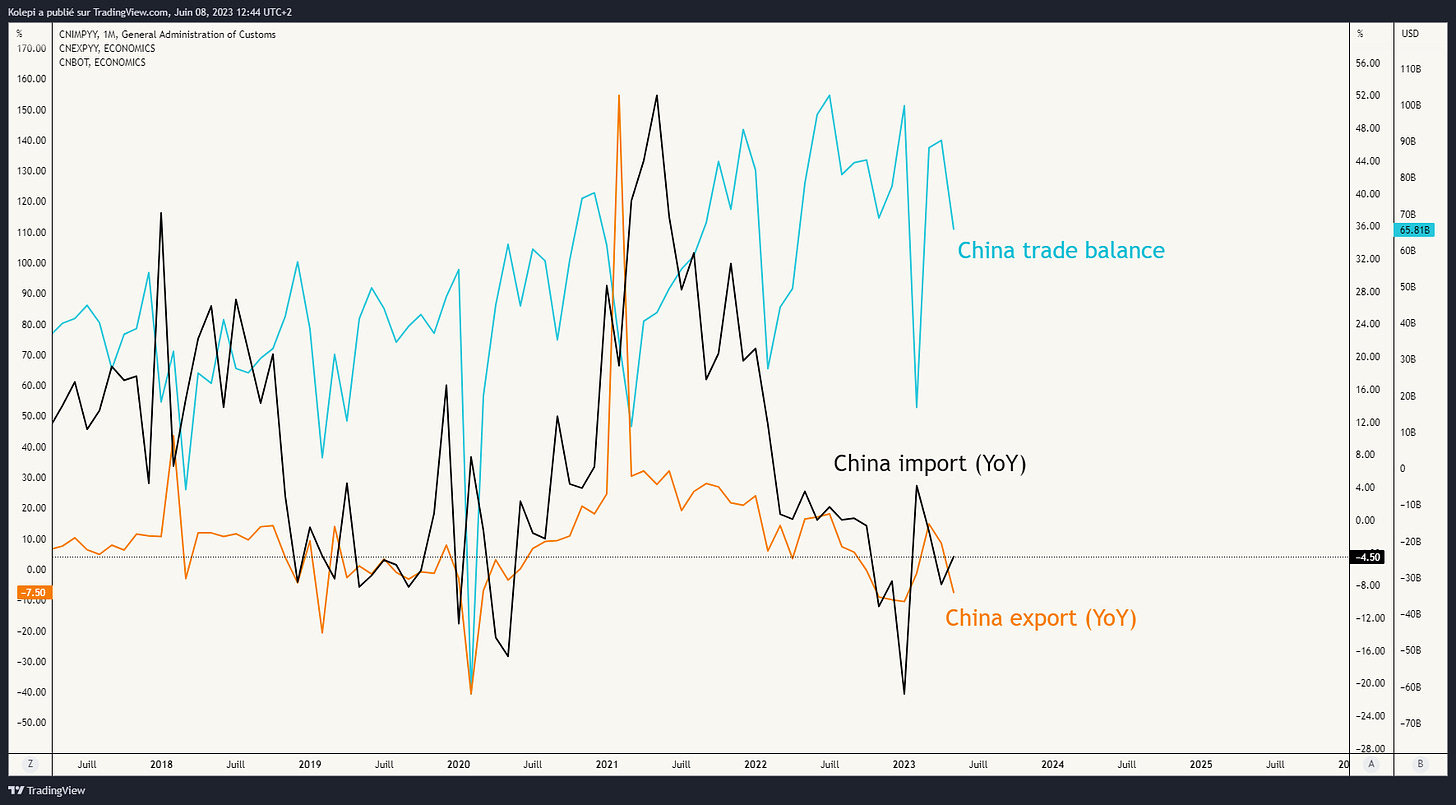

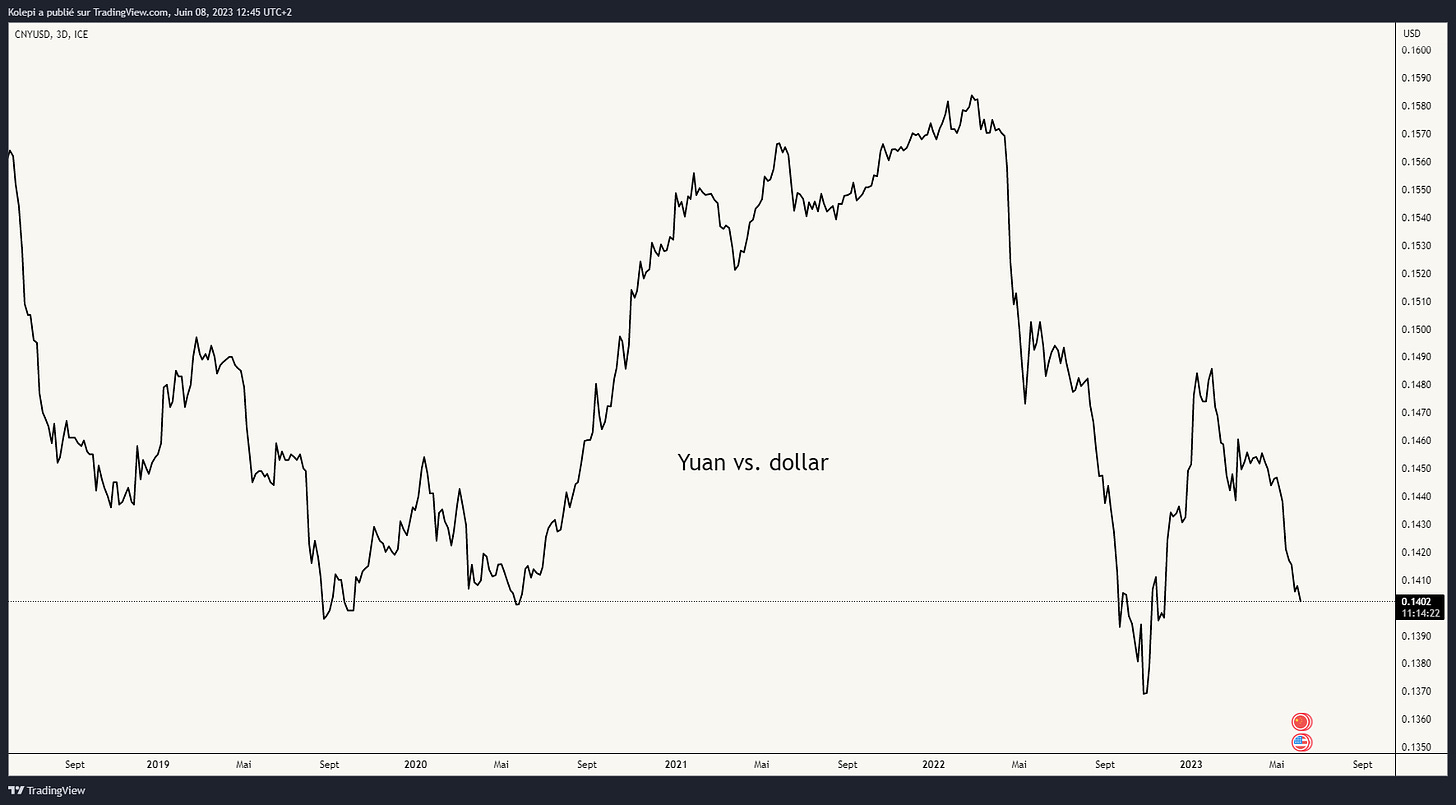

Cependant, le fait que la Chine pense à un nouveau stimulus monétaire n’est pas de bon augure. La chine importe et exporte de moins en mois, ce qui pèse sur le Yuan.

Nasdaq contre le Russel

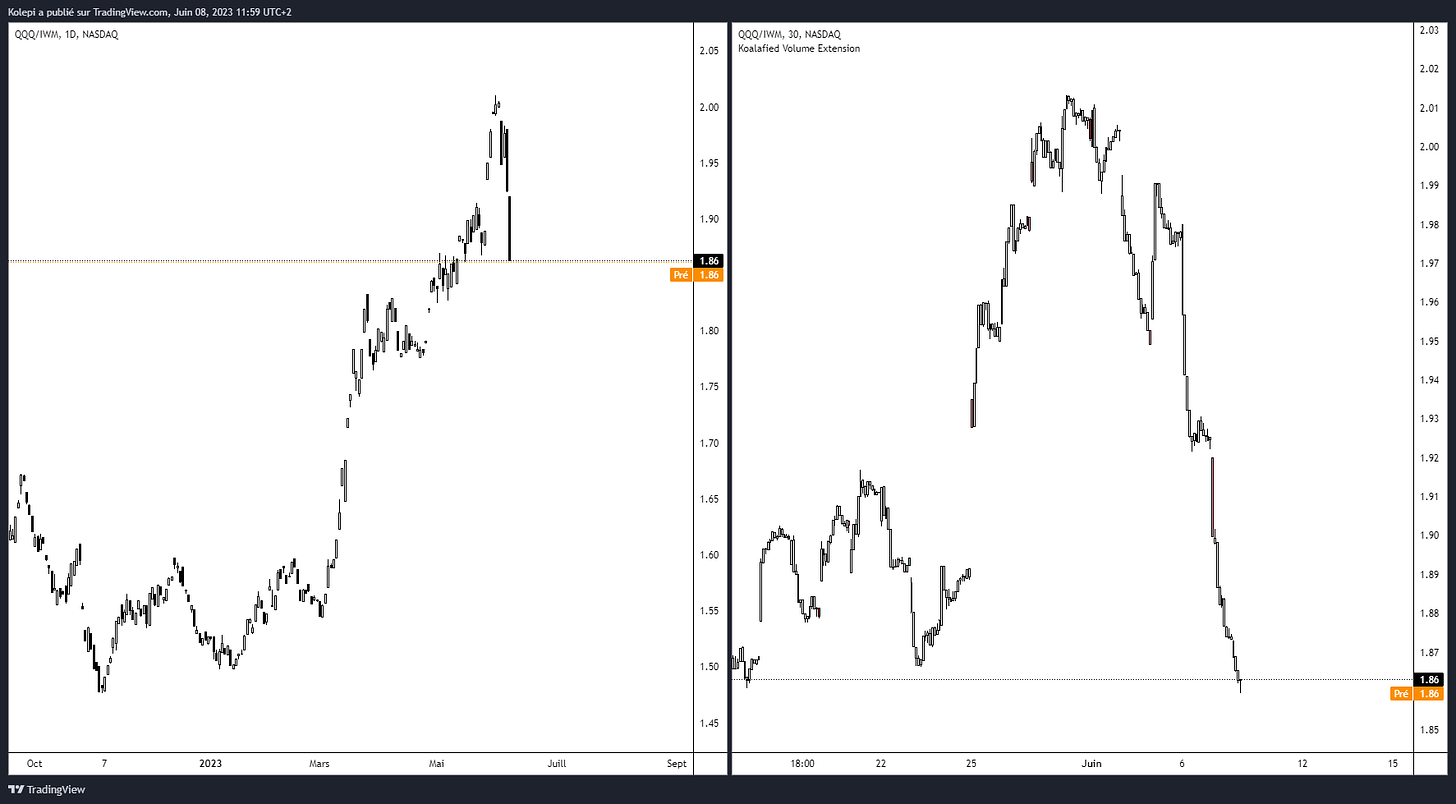

Le graphique ci-dessous représente le ratio Nasdaq (indice américain orienté technologie) contre le Russell (indice américain orienté sur les petites capitalisations).

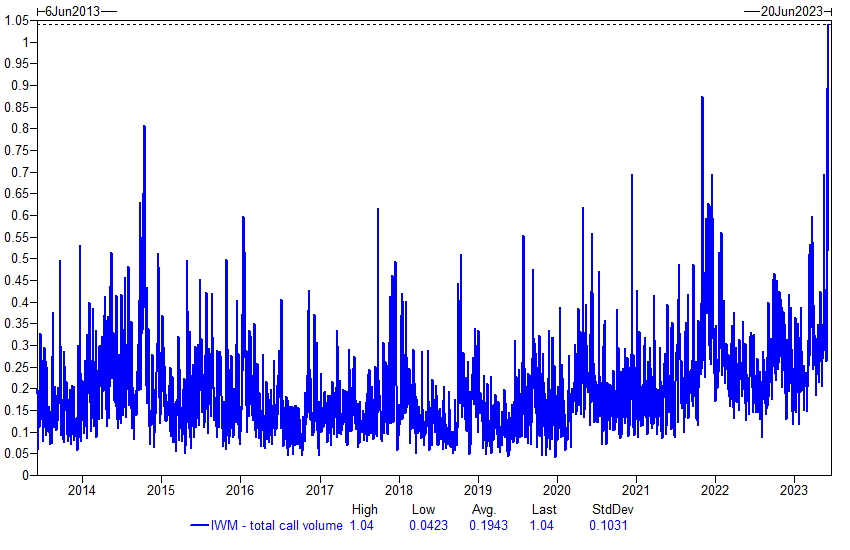

Il se replie fortement depuis une poignée de jours, indiquant que le russell performe de nouveau mieux que le NASDAQ. Dans un même temps, les calls options sur le Russell explosent.

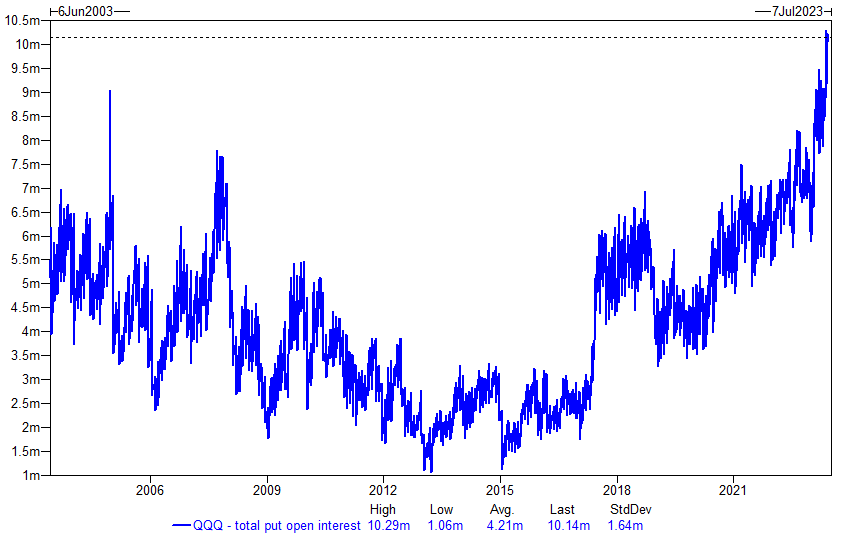

Du côté des données optionnelles sur le NASDAQ, c’est… Différent. La demande de couverture à la baisse (put options) explose.

Les intervenants parient donc sur de la volatilité haussière sur le Russell, et sur de la volatilité baissière sur le NASDAQ. Cela peut être simplement pour se couvrir, ou de la spéculation.

Vos bitcoins ont une grande valeur et méritent une protection maximale ! Pour dormir l’esprit tranquille, équipez-vous d’un wallet hardware sécurisé Ledger, il y en a pour toutes les bourses. Votre sécurité n’a pas de prix (lien commercial).