L’or. Ce métal précieux, symbole universel de richesse et de puissance, a fasciné l’humanité à travers les âges. Des bijoux des pharaons aux réserves des banques centrales modernes, il n’a jamais perdu de son éclat.

Son histoire est celle d’une traversée millénaire : il a été la pierre angulaire des économies antiques, le faste de l’art byzantin, et l’étalon de référence du système monétaire international jusqu’à la fin des accords de Bretton Woods. Aujourd’hui, bien que ne circulant plus dans nos portefeuilles, il demeure une valeur refuge de premier plan.

Un marché à la fois ancestral et ultra-moderne, souvent perçu comme opaque voire manipulé, mais qui n’en reste pas moins passionnant à décrypter.

Dans cet article, nous vous donnerons les clés pour comprendre l’or et les meilleures stratégies pour investir. Nous passerons d’abord en revue les moyens pratiques pour acheter le métal jaune, avant de nous plonger dans les mécanismes complexes de l’offre et de la demande qui dictent les fluctuations de son cours.

Temps de lecture estimé : 0 minute

Table des matières

- Comment acheter (et revendre) de l’or ?

- Acheter de l’or physique : la détention tangible

- Acheter de l’or « papier »

- Les solutions d’achat plus modernes : l’or tokenisé

- Quelle approche choisir pour acheter de l’or ?

- La quantité extraite de métal jaune est-elle conséquente ?

- L’activité minière et le recyclage : les deux fournisseurs du marché de l’or

- L’importance du net producer hedging sur le marché de l’or

- Que retenir de l’offre sur le marché de l’or ?

- Quels facteurs influencent la demande sur le marché de l’or ?

- Bilan sur l’offre et la demande de l’or

Comment acheter (et revendre) de l’or ?

Avant de plonger dans les mécanismes complexes de l’offre et de la demande, abordons une question pratique : comment un particulier peut-il réellement acquérir de l’or ? Les options modernes s’articulent autour de deux grandes stratégies : la possession tangible d’or physique et l’investissement plus flexible via l’or « papier » et ses instruments financiers numériques.

Précision importante : cet article se concentre exclusivement sur l’or d’investissement, c’est-à-dire l’or pur à 99,5% minimum, à l’exception des pièces (comme le Napoléon ou le Krugerrand). Bien qu’il soit possible d’investir via des objets manufacturés (bijoux, objets d’art), ces derniers présentent des spécificités qui les excluent de notre analyse.

En effet, pour des raisons de durabilité, ces objets sont presque toujours composés d’alliages. L’or pur (24 carats) est trop mou pour assurer leur longévité et les bijoux utilisent principalement de l’or 18 (75% d’or pur) ou 14 carats (58,5% d’or pur). Leur valeur est alors déterminée non seulement par le poids en métal précieux, mais aussi par des facteurs extra-financiers comme le travail de l’artisan, la notoriété de la marque, l’historique de la pièce ou sa valeur esthétique. Cette dimension, relevant plus de la collection que de l’investissement pur, ne sera donc pas traitée ici.

Nous ne parlerons pas non plus des méthodes « indirectes », qui consistent par exemple à investir dans le secteur minier aurifère via des actions ou des fonds d’investissement.

Acheter de l’or physique : la détention tangible

L’acquisition d’or physique demeure l’approche la plus traditionnelle et la plus rassurante pour de nombreux épargnants. Posséder le métal de manière tangible en fait le choix privilégié pour une stratégie de conservation de valeur à long terme, voire de transmission.

Les principaux supports d’investissement

Les supports les plus courants sont les suivants :

- Les lingots et lingotins : de format « pavé droit », leur poids peut varier de 1 kg à 1 gramme. Les lingotins (petits lingots de 1g à 250g) sont particulièrement populaires pour leur accessibilité ;

- Les pièces d’or : on distingue deux catégories :

- Les pièces modernes d’investissement (ex : Vera One, Napoléon, Krugerrand, American Eagle, …) : elles sont frappées en grande série et leur prix suit de près le cours de l’or, plus une prime modérée ;

- Les pièces anciennes ou de collection (ex : Louis d’or, Franc Katanga, …). leur valeur dépend aussi de leur rareté, de leur état de conservation et de leur histoire, impliquant une prime souvent plus élevée et un marché plus spécialisé.

- Les pièces modernes d’investissement (ex : Vera One, Napoléon, Krugerrand, American Eagle, …) : elles sont frappées en grande série et leur prix suit de près le cours de l’or, plus une prime modérée ;

- La poudre et les plaquettes d’or : plutôt réservées à un usage industriel ou à des investisseurs avertis.

Comment choisir le bon support ?

Votre choix doit se faire en fonction de plusieurs critères essentiels :

- Votre budget : il détermine le format. Un budget modeste optera naturellement pour des lingotins de petite taille ou des pièces divisibles, plutôt que vers un lingot d’un kilogramme.

- La liquidité et la facilité de revente : les pièces modernes courantes (comme les Napoléons) et les lingotins standards se revendent beaucoup plus facilement que des lingots de 1 kg ou des pièces de collection rares. En situation de crise, la divisibilité des petites unités (pièces) peut s’avérer un avantage pratique majeur.

- La fiscalité : c’est un paramètre vraiment fondamental. Le régime fiscal (taux d’imposition, exemptions possibles) peut varier selon le type de produit et surtout selon votre pays de résidence. Une mauvaise anticipation peut entraîner une imposition non optimale lors de la revente. Renseignez-vous impérativement avant d’acheter.

Où acheter (ou revendre) son or physique ?

Plusieurs canaux réputés et sûrs existent :

- Les comptoirs physiques et agences spécialisées : ils offrent un contact direct, des conseils personnalisés et la possibilité de repartir immédiatement avec votre acquisition ;

- Les sites internet reconnus : ils proposent souvent des tarifs compétitifs. La prudence est de mise : vérifiez scrupuleusement la réputation et les avis ;

- Certaines banques : bien que ce service se soit raréfié, quelques établissements bancaires proposent encore la vente de lingots et de pièces.

La question du stockage après achat

Dernière étape, et non des moindres : où stocker votre or en toute sécurité ? Plusieurs options s’offrent à vous, chacune avec ses avantages et ses inconvénients :

- Un coffre-fort personnel : vous gardez le contrôle immédiat, mais cela implique des investissements en équipement et en sécurité (assurance, discrétion absolue…) ;

- Un coffre loué auprès d’une banque : sécurité maximale et confidentialité, mais cela engendre un coût annuel et un accès moins immédiat ;

- Un service de garde externalisé (consignation) : souvent proposé par le vendeur, il simplifie la logistique et assure une sécurité professionnelle. Cependant, vous ne détenez pas physiquement votre actif.

Le choix optimal dépendra de votre propre équilibre entre coût, sécurité et accessibilité.

AuCoffre : une solution pour investir dans l’or en toute simplicité

L’une des solutions les plus simples et sûres d’acheter de l’or physique est de passer par la société Aucoffre.com. Sur leur plateforme, vous pouvez investir et en quelques clics dans l’or et autres métaux précieux. Elle se distingue par son expertise, la diversité de son offre et des produits originaux, en faisant un acteur majeur du patrimoine tangible.

Une offre exhaustive et innovante

Le site propose une multitude de produits pour répondre à tous les projets. Des pièces d’investissement classiques aux pièces de collection rares, en passant par des lingots et lingotins de toutes tailles, le choix est vaste. Aucoffre.com innove également avec ses produits « maison » exclusifs :

- Les Vera Valor : des collections complètes de pièces à cours légal. Il y en a pour tous les goûts et pour tous les prix : once, demi-once, quart d’once, gramme, éditions limitées… ;

- Les Vera Vita : des bijoux à cous légaux ;

Des services premium pour une sécurité maximale

Aucoffre.com propose un service de garde réputé, audité régulièrement par des acteurs extérieurs indépendants, dans des coffres ultra-sécurisés localisés en Suisse. Pour ceux qui préfèrent la détention physique, la livraison est assurée partout en France, en mains propres et contre signature.

Aucoffre.com guide ses clients grâce à une documentation très fournie sur la fiscalité et les bonnes pratiques. Pour simplifier l’investissement, le site propose des packs préconçus adaptés à tous les budgets.

Au-delà de l’or, la plateforme permet de diversifier son portefeuille en investissant dans l’argent, le platine et le palladium.

Le groupe propose aussi des services originaux tels que la transformation de vos bijoux, pièces et lingots en devise Vera Cash sur le site VeraCash. Il offre aussi la possibilité de dépenser votre or directement avec une carte Mastercard.

Acheter de l’or « papier »

L’or « papier » offre une approche dématérialisée, permettant de s’exposer aux variations de son cours sans les contraintes de la détention. Il s’agit d’un terme générique désignant un ensemble de produits financiers dont la valeur est adossée à celle du métal précieux.

Cette méthode d’investissement séduit par sa liquidité élevée, sa facilité d’accès et des frais souvent réduits par rapport à l’achat physique. Elle est particulièrement adaptée pour les investisseurs cherchant une exposition au cours de l’or pour effectuer des arbitrages à court ou moyen terme, sans se soucier des problématiques de stockage, d’assurance ou d’authenticité.

La fiscalité est également souvent différente de celle de l’or physique. En France, la fiscalité s’appliquant à l’or papier est généralement celle des revenus et des plus-values de cession des valeurs mobilières .

Les principales formes d’or « papier » sont :

- Les trackers (ETF Or) : ces fonds cotés en Bourse répliquent le prix de l’or. En achetant une part d’ETF, vous achetez virtuellement une fraction de l’or physique stocké dans les coffres de l’émetteur. C’est la solution la plus simple et la plus populaire pour suivre le cours spot ;

- Les contrats à terme (Futures) et les CFD : destinés aux investisseurs expérimentés, ces produits dérivés permettent de spéculer sur le prix futur de l’or avec un effet de levier. Ils présentent un risque de perte élevé et nécessitent une surveillance active ;

- Les certificats : émis par des établissements bancaires, ces titres représentent une créance sur une certaine quantité d’or détenue par l’émetteur. Le risque de contrepartie est ici à considérer.

Attention : contrairement à l’or physique, l’or « papier » ne confère pas la propriété directe du métal. Il s’agit d’un engagement financier, ce qui introduit un risque de contrepartie (la défaillance de l’émetteur du produit). Cette approche est donc plus une stratégie de spéculation sur le prix qu’une solution de préservation de patrimoine en cas de crise systémique majeure.

Les solutions d’achat plus modernes : l’or tokenisé

Le développement de la technologie blockchain et la tokenisation des actifs du monde réel (RWA) représentent une révolution pour le marché de l’or, fusionnant la sécurité du métal précieux avec l’agilité du numérique.

Il est désormais possible d’acquérir des jetons numériques, adossé à de l’or physique et indexé sur son prix en temps réel. Ce marché émergent voit plusieurs acteurs innovants se positionner.

Le groupe Aucoffre.com, par exemple, est l’un des pionniers du secteur et propose le VeraOne (VRO), un jeton ERC-20 émis sur la blockchain Ethereum. Chaque VRO représente la propriété d’un gramme d’or physique, stocké et audité dans des coffres-forts hautement sécurisés en Suisse.

Ce type de produit allie la garantie d’une propriété réelle à la liquidité et la fluidité d’un actif numérique, négociable 24h/24 et 7j/7. Enfin, les tokens sont fractionnables ce qui permet de détenir et échanger l’équivalent de seulement 0,01 gramme d’or !

La startup Crypcool propose de faire la passerelle entre l’ancien et le nouveau monde. Si vous possédez de l’or physique (de vieux bijoux, pièces, … – d’au moins 18 carats) vous pouvez leur envoyer pour qu’ils les transforment en VRO !

Une fois de plus, la fiscalité est à prendre en compte avant d’investir et diffère de celle de l’or physique et de l’or papier.

Quelle approche choisir pour acheter de l’or ?

En définitive, le choix du support dépendra intimement des objectifs et du profil de l’investisseur. Pour celui qui recherche une ancre patrimoniale tangible, transmissible et déconnectée du système financier, l’or physique reste la référence. L’investisseur actif, cherchant à diversifier son portefeuille avec un actif liquide et facile à négocier, se tournera naturellement vers la simplicité des ETF. Enfin, la nouvelle génération d’épargnants (et certains lecteurs du Journal du Coin), à l’aise avec la technologie, trouvera certainement son bonheur dans l’or tokenisé.

Enfin, impossible de clore ce guide sur l’achat d’or sans évoquer qu’a cette trilogie traditionnelle s’ajoute désormais un concurrent d’un nouveau genre : le Bitcoin, souvent qualifié d’« or numérique ». Bien que sa nature soit purement immatérielle, il partage avec le métal jaune certaines caractéristiques clés comme la rareté programmée et un rôle croissant de réserve de valeur décentralisée. Pour ceux qui souhaitent explorer cette alternative moderne, les stratégies pour acheter des cryptomonnaies sont entièrement digitales, offrant une autre voie de diversification pour les portefeuilles du XXIe siècle.

Pour résumer visuellement ces différentes approches :

| Critère | Or Physique | Or Papier | Or Tokenisé |

| Objectif | Réserve de valeur, protection long terme, transmission | Diversification, spéculation, trading | Accessibilité, liquidité numérique, utilisation transactionnelle, conversion d’actifs |

| Détention | Propriété directe et tangible | Droit de créance, détention indirecte | Propriété directe via un token/NFT |

| Liquidité | Moins immédiate, dépend du revendeur | Très élevée (marchés boursiers) | Extrêmement élevée |

| Coûts | Prime à l’achat, frais de stockage et d’assurance | Frais de courtage, frais de gestion annuels (ETF) | Frais de gas |

| Sécurité | Risque de vol, sécurité physique | Risque de contrepartie, risque de marché | Risque de contrepartie, sécurité numérique (wallets) |

Quels facteurs influencent l’offre du marché de l’or ?

La quantité totale d’or extraite chaque année est sujette à variation, influencée par une série de facteurs spécifiques. Toutefois, il est essentiel de noter que la production minière ne constitue qu’une composante de l’offre globale.

Dans cette première partie, nous identifierons l’ensemble des acteurs et des mécanismes qui contribuent à la contraction ou à l’expansion de l’offre sur le marché de l’or.

L’objectif est de vous offrir une vision synthétique et structurée de la dynamique de ce marché, en nous appuyant sur l’analyse croisée de données récentes et d’indicateurs clés.

La quantité extraite de métal jaune est-elle conséquente ?

Chaque année, le World Gold Council, l’organisation en charge du développement du marché pour l’industrie de l’or, publie des chiffres intéressants. Selon eux, à la fin d’année 2024, environ 216 265 tonnes d’or ont été extraites dans l’histoire de l’humanité dont deux tiers depuis 1950. L’or est un métal quasi-indestructible qui a des caractéristiques physiques très spécifiques. Cela explique l’intérêt qu’y porte l’Homme, d’autant plus que son caractère brillant en fait une parfaite matière pour les trésors les plus anciens. Encore aujourd’hui, son usage évolue puisqu’il est désormais utilisé en tant que conducteur dans le secteur des technologies de pointe.

S’il y a un élément assez surprenant à évoquer, c’est que la quantité totale d’or extrait sur Terre pourrait tenir dans un peu moins de trois piscines olympiques. Pour vous permettre de mieux visualiser ces données, vous pouvez imaginer un énorme cube de 22 mètres sur 22 mètres dans lequel tout l’or du monde pourrait rentrer !

Ce cube permet de comprendre la situation actuelle de l’or disponible :

- 45 % de l’or se trouve dans des bijoux (97 149 tonnes)

- 22 % dans des lingots, des pièces ainsi que des ETFs (48 634 tonnes). Pour être encore plus précis, sachez que parmi ces chiffres, seuls 2% sont des ETFs.

- 17% sont détenus par les banques centrales (37 755 tonnes).

- Les derniers 15% se situent dans d’autres secteurs (32 727 tonnes). Cela concerne l’électronique avec la création de composants, l’industrie dentaire pour les plombages de couronnes, l’aérospatial afin de fabriquer certaines parties des véhicules spatiaux et satellites, la fabrication de verres très spécifiques.

Bien entendu, le chiffre quant à la quantité totale d’or n’est qu’une estimation puisqu’il est impossible de prendre en compte tous les objets tels que ceux qui sont perdus.

L’activité minière et le recyclage : les deux fournisseurs du marché de l’or

Désormais, après avoir fait un petit point très généraliste sur l’utilisation qui a été faite de l’or, rentrons dans le vif du sujet en évoquant les déterminants de l’offre sur le marché : l’activité minière et le recyclage. Ce sont deux secteurs qui amènent de l’or sur le marché, soit en le tirant de la terre, soit en le récupérant sur des objets déjà manufacturés. Intéressons-nous ici à la situation actuelle de ce secteur et à son évolution à l’échelle mondiale durant ces dernières années.

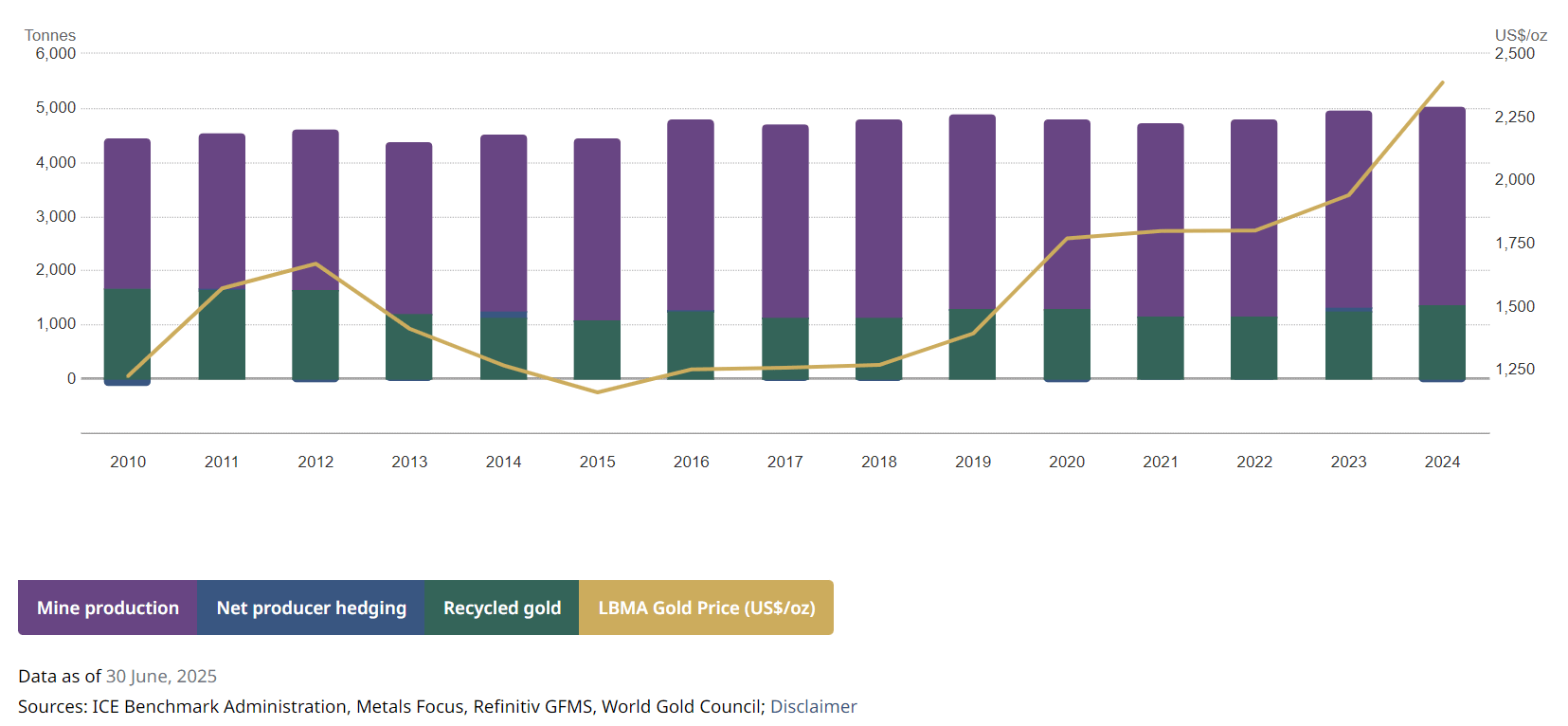

Une offre relativement stable

Si les parts respectives de l’activité minière et du recyclage dans l’offre d’or évoluent au fil du temps, la quantité globale disponible reste relativement stable. Entre 2010 et 2024, l’offre totale évolue entre 4 500 et 5 000 tonnes chaque année. Au fil du temps, on remarque cependant une nette augmentation de la part de la production minière, tandis que celle du recyclage a tendance à diminuer. En 2010 par exemple, le recyclage représentait environ 38% de l’offre totale (62 % pour l’activité minière) tandis qu’en 2024 le recyclage ne représente plus que 27 % de l’offre (73 % pour l’activité minière).

À plus ou moins long terme, la tendance devrait cependant s’inverser. En effet, il y a de moins en moins d’or à extraire de la terre et de plus en plus d’appareils électroniques qui en contiennent. Sans compter l’impact écologique catastrophique de la production minière : selon Amnesty International, l’extraction de 20 grammes générerait 40 tonnes de déchets miniers et plus de 520 kg de gaz à effet de serre.

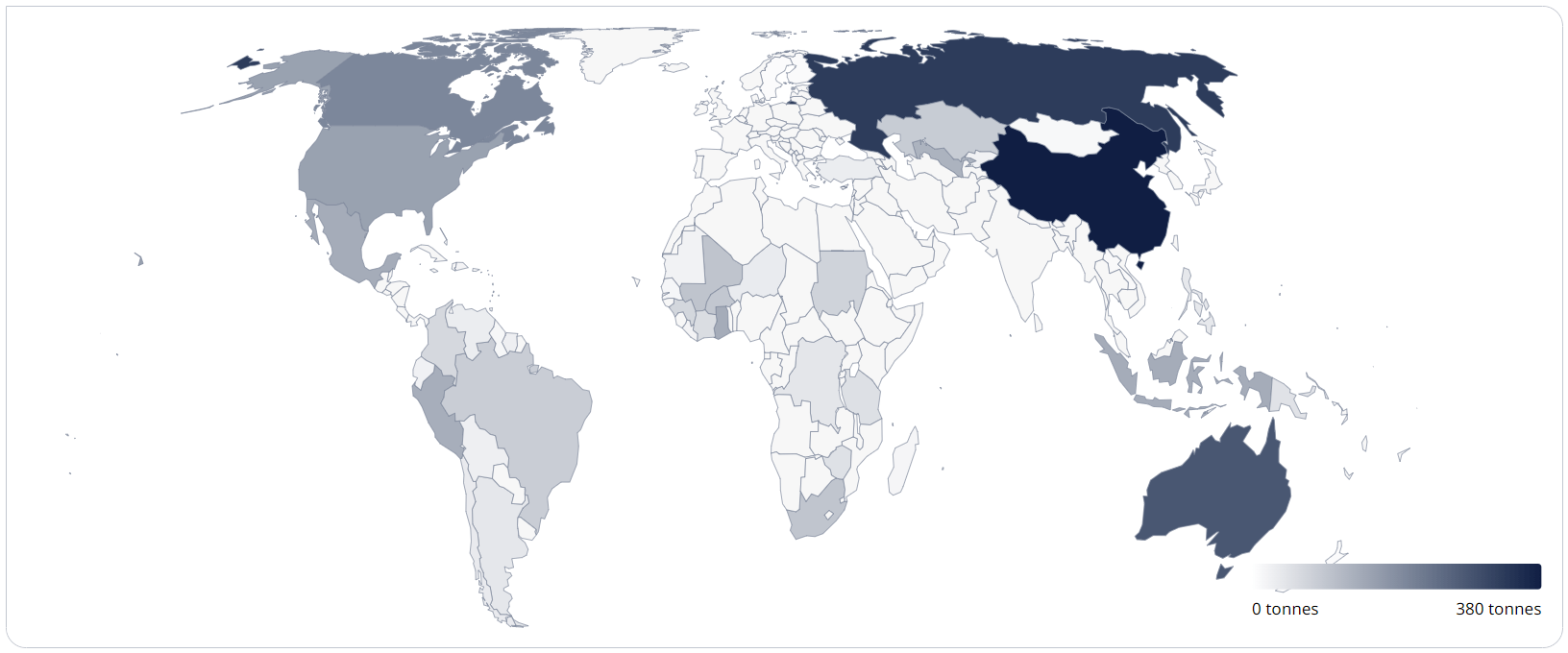

Quelle est la situation mondiale actuelle de la production minière ?

Pour prendre un peu de recul sur les données précédemment analysées, il est intéressant de visualiser la situation mondiale de l’extraction d’or. La carte ci-dessus nous montre que la production se situe principalement en Asie, en Amérique du Nord, en Océanie et quelques états membres de la communauté des états indépendants. Bien entendu, d’autres zones sont concernées telles que l’Amérique du Sud, l’Afrique ainsi que l’Europe. Cependant, ces derniers ont une production beaucoup plus faible.

Alors qu’en 2024, certains pays ont une influence quasi inexistante dans l’industrie minière, ce qui est le cas de la Nouvelle-Zélande avec 6,6 tonnes, de la Suède avec 6,8 tonnes ou de la Finlande avec 8,5 tonnes, d’autres pays ont un poids majeur dans cette industrie minière. Voici quelques pays à influence notable en termes de quantité d’or extrait :

- La Chine (380.2 tonnes)

- La Fédération de Russie (330 tonnes)

- L’Australie (284 tonnes)

- Le Canada (202 tonnes)

- Les Etats-Unis (158 tonnes)

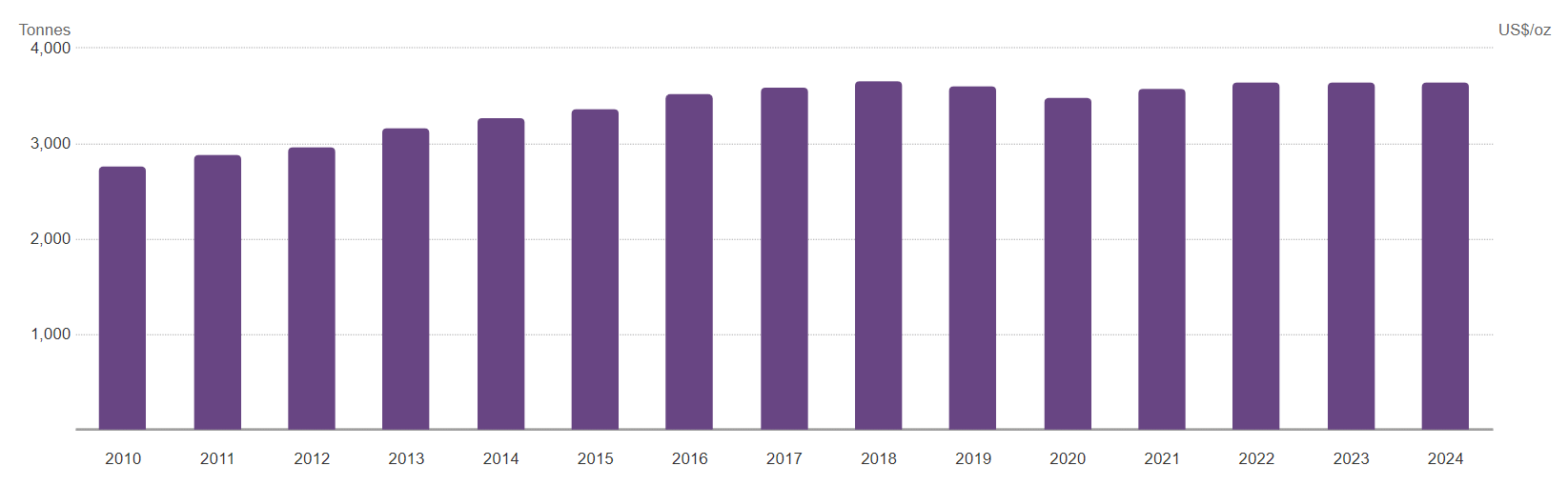

Comment la production minière mondiale a évolué ces dernières années ?

Pour conclure cette analyse de la production minière en tant que déterminant clé de l’offre, le graphique ci-dessus présente son évolution annuelle de 1995 à 2020, permettant d’identifier les tendances récentes.

On observe un recentrement géographique marqué de la production mondiale. L’Afrique du Sud a vu son rôle diminuer de façon spectaculaire : première productrice mondiale en 1995, elle est aujourd’hui devancée par les États-Unis, l’Australie, le Canada, la Chine et la Russie. Les États-Unis affichent également un déclin continu depuis cette date, bien que moins prononcé.

À l’inverse, la production s’est fortement accrue à l’Est. Si l’Australie maintient une croissance régulière, c’est la Chine et la Russie qui ont connu l’expansion la plus significative, dominant désormais le paysage minier mondial.

Cette migration de la production de l’Ouest vers l’Est soulève une question stratégique majeure : la Chine et la Russie chercheront-elles à consolider leur position de leader ? Dans un contexte géopolitique incertain, détenir d’importantes réserves d’or pourrait en effet s’avérer un atout souverain considérable.

Malgré ces recompositions, la tendance globale sur les quatorze dernières années reste à la hausse, témoignant de la résilience et de l’importance continue de l’extraction minière dans l’approvisionnement mondial.

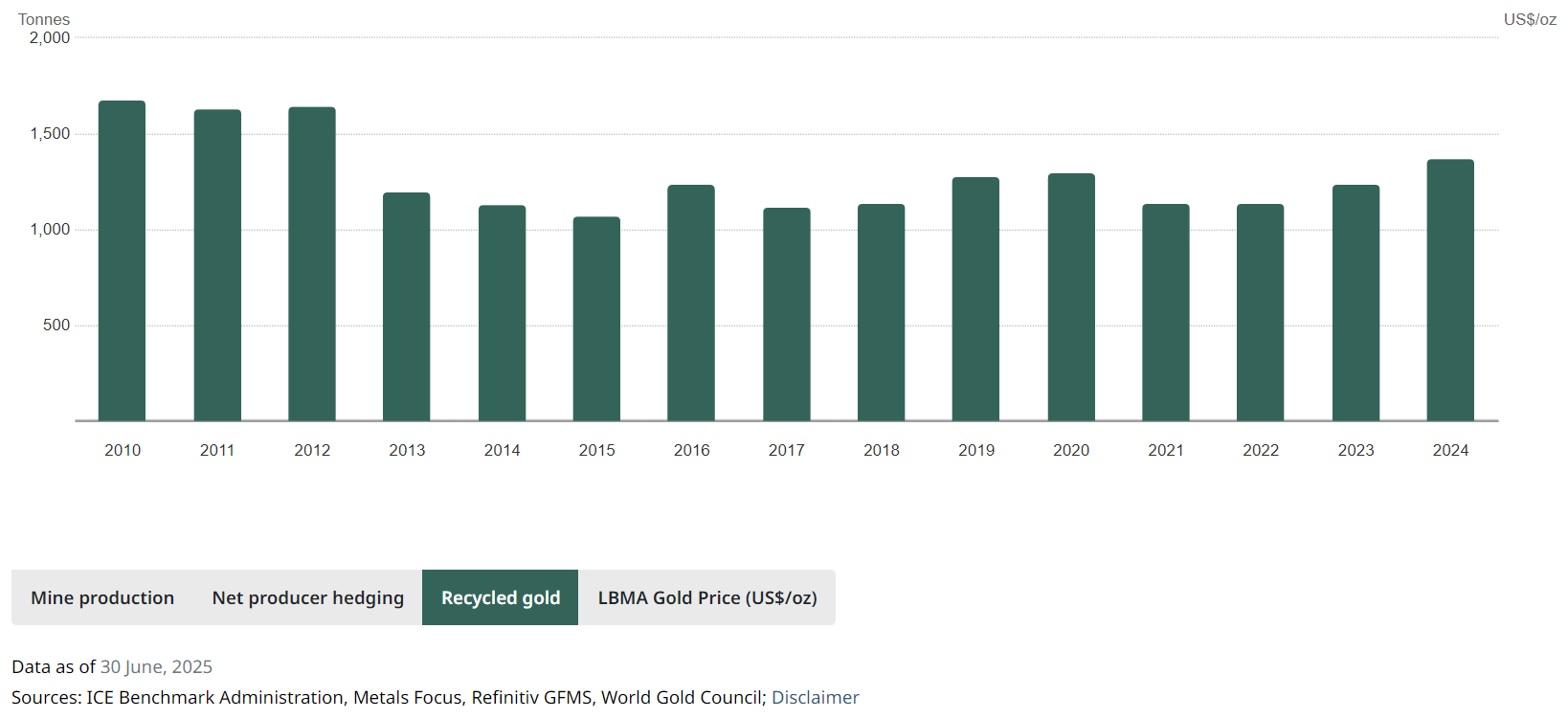

Le recyclage d’or : le second déterminant de l’offre

Après avoir analysé l’impact de la production minière, abordons maintenant le rôle du recyclage de l’or. Souvent sous-estimé, ce vecteur d’approvisionnement représente pourtant un segment notable et surprenant du marché.

Il s’agit en effet d’une activité économique structurée, alimentée principalement par deux sources :

- La revalorisation d’objets d’art et de bijoux ;

- La récupération de métaux précieux contenus dans les appareils électroniques en fin de vie.

Son importance dans l’équilibre entre l’offre et la demande mérite une attention particulière.

Ce graphique annuel offre une vue synthétique de l’évolution du recyclage d’or au cours des 15 dernières années. On observe que cette source d’approvisionnement a connu une baisse structurelle significative après une période faste.

Alors que le recyclage contribuait à hauteur de plus de 1 600 tonnes par an à l’offre mondiale entre 2010 et 2012, une chute marquée est intervenue à partir de 2013, et les volumes n’ont depuis jamais retrouvé leur niveau antérieur. Le plancher a été atteint en 2015, avec seulement 1 066 tonnes recyclées, soit le plus bas des 15 dernières années.

Cette tendance est étroitement corrélée à l’évolution du cours de l’or. En effet, un prix bas du métal rend l’activité de recyclage moins rentable : les coûts de collecte, de tri et de raffinage restent élevés, ce qui dissuade la mise sur le marché de ces stocks lorsque la valorisation est faible.

Toutefois, la remontée des cours depuis 2024 a redonné un souffle à l’industrie du recyclage, rendant à nouveau l’opération économiquement attractive et permettant une meilleure valorisation des gisements « urbains ».

L’importance du net producer hedging sur le marché de l’or

Le net producer hedging est une technique de gestion des risques employée par les sociétés minières aurifères. Son objectif principal est de se prémunir contre une éventuelle chute du prix de l’or en vendant à terme une partie de leur production future à un prix garanti.

Mécanisme et impact sur le marché :

- Mise en place de la couverture : Face à des risques de baisse (inflation, crise géopolitique, effondrement des marchés), les producteurs vendent de l’or qu’ils n’ont pas encore extrait via des produits dérivés (contrats à terme, prêts-or, options) ;

- Impact à court terme : Pour honorer ces ventes, les mines doivent libérer une partie de leurs réserves d’or. Cela augmente temporairement l’offre physique sur le marché, ce qui peut exercer une pression baissière sur les prix ;

- Impact à moyen/long terme : L’effet est inverse lorsque ces positions de couverture sont clôturées. Les sociétés doivent racheter les contrats qu’elles ont vendus, retirant ainsi de l’or du marché physique. Cette réduction de l’offre a alors un effet potentiellement haussier sur les cours.

En résumé, le net producer hedging est un indicateur qui mesure le sentiment des mines : une couverture importante traduit une crainte de baisse des prix. Son impact sur le marché est complexe, car s’il accroît l’offre à court terme, il la réduit mécaniquement à plus long terme.

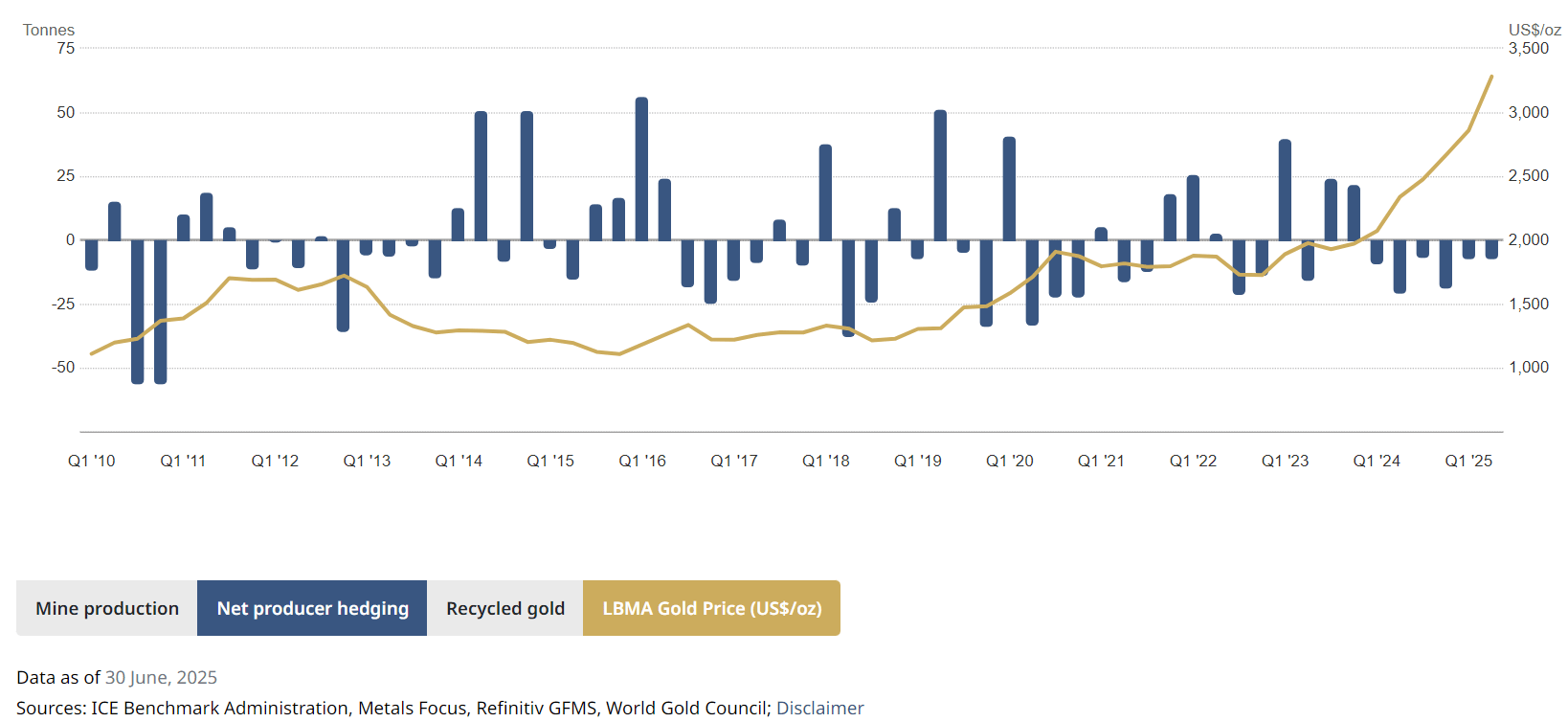

Comment a évolué le net producer hedging ces dernières années ?

Ce graphique vous montre la couverture nette des producteurs en tonnes par trimestre depuis 2010. En superposant le cours de l’once d’or en dollar, nous pouvons déterminer un enchaînement de différentes tendances :

- Le de-hedging survient lorsque le cours de l’or va augmenter. C’est ce qui a eu lieu du Q4 de 2011 au Q4 de 2013 et depuis 2024. Les producteurs n’ont plus besoin de se protéger et n’anticipent plus une baisse du cours de l’or.

- Par la suite, le producer-hedging est à nouveau croissant. Cela se produit à partir de 2014 durant la chute de l’once durant plusieurs années.

- De 2017 à 2019, le cours a globalement évolué dans un range en oscillant entre deux zones : les 1150 et les 1360 dollars. Durant cette période, on constate une difficulté, pour les producteurs, de déceler une tendance qui n’était pas présente. De nombreuses positions ont été ouvertes et fermées, ce qui témoigne de l’incertitude qui régnait sur le marché.

Que retenir de l’offre sur le marché de l’or ?

Nous voici arrivés à la fin de cette première partie consacrée à l’offre sur le marché de l’or.

Il est généralement admis que trois facteurs principaux déterminent l’offre d’or :

- La production minière ;

- Le recyclage ;

- La couverture nette des producteurs (net producer hedging).

Toutefois, un quatrième acteur exerce une influence considérable : les banques centrales. Le poids de leurs réserves et l’orientation de leur politique monétaire peuvent en effet affecter de manière significative le marché. Nous aurons l’opportunité d’approfondir ce point essentiel dans un prochain chapitre.

Quels facteurs influencent la demande sur le marché de l’or ?

Alors que l’offre d’or est principalement influencée par deux acteurs majeurs – les producteurs miniers et les recycleurs – la demande, quant à elle, provient de quatre secteurs clés : la bijouterie, l’industrie électronique, les investisseurs et les banques centrales.

Cette différence structurelle se reflète dans leur dynamique. Contrairement à une offre relativement stable au cours des 15 dernières années, la demande mondiale d’or affiche une bien plus grande volatilité.

Pour illustrer cette tendance, on observe par exemple une hausse d’environ 25% de la demande globale depuis 2020, ce qui souligne sa sensibilité aux contextes économiques et géopolitiques.

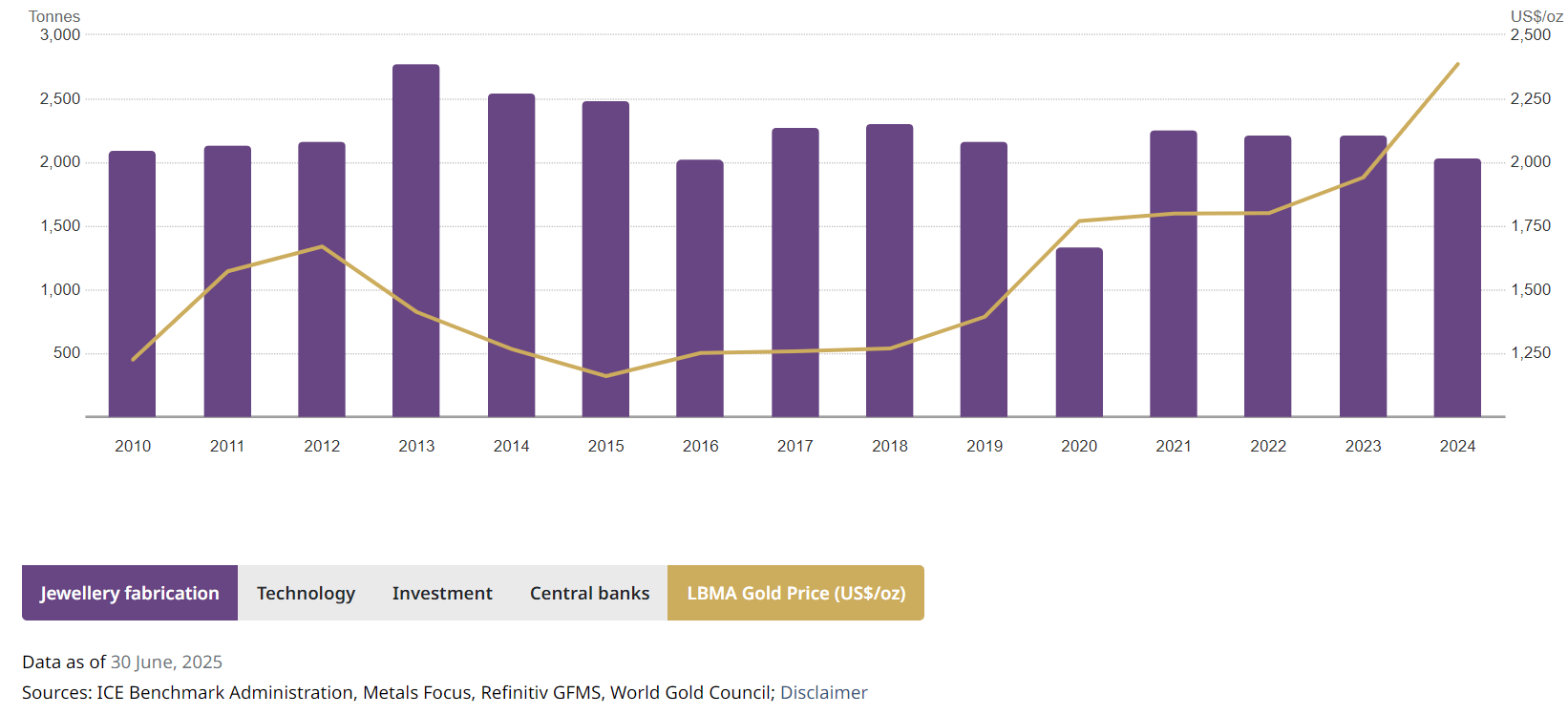

Le déterminant principal de la demande sur le marché : les bijoux

L’industrie de la bijouterie représente l’un des piliers historiques de la demande d’or. Depuis des millénaires, le métal précieux est prisé pour son usage ornemental, symbolique et esthétique dans la parure. Cette tradition perdure et en fait un secteur incontournable pour comprendre la dynamique du marché.

Quel poids représente-t-il aujourd’hui dans la demande globale et comment a-t-il évolué récemment ?

La demande d’or pour la bijouterie est caractérisée par d’importantes fluctuations, étroitement corrélées à l’évolution du prix du métal.

Entre 2010 et 2012, la demande est restée relativement faible, ne dépassant pas 600 tonnes par trimestre. Une hausse significative est ensuite intervenue entre 2013 et 2015, période coïncidant avec un repli des cours. En effet, un cours de l’or plus bas réduit les coûts de production pour les bijoutiers, améliorant la rentabilité tout au long de la chaîne de valeur et pour le produit final, ce qui a stimulé la demande.

De 2017 à 2019, alors que le prix de l’or évoluait dans un range, la demande s’est stabilisée, oscillant globalement entre 520 et 650 tonnes.

Cependant, la forte appréciation du cours durant la pandémie a inversé cette dynamique. L’augmentation des coûts de production, couplée à un contexte économique incertain, a entraîné un net recul de la consommation mondiale, expliquant la chute prononcée de la demande.

Cette tendance s’est poursuivie en 2024 : la nouvelle flambée des cours a de nouveau exercé une pression à la baisse sur la demande des fabricants de bijoux.

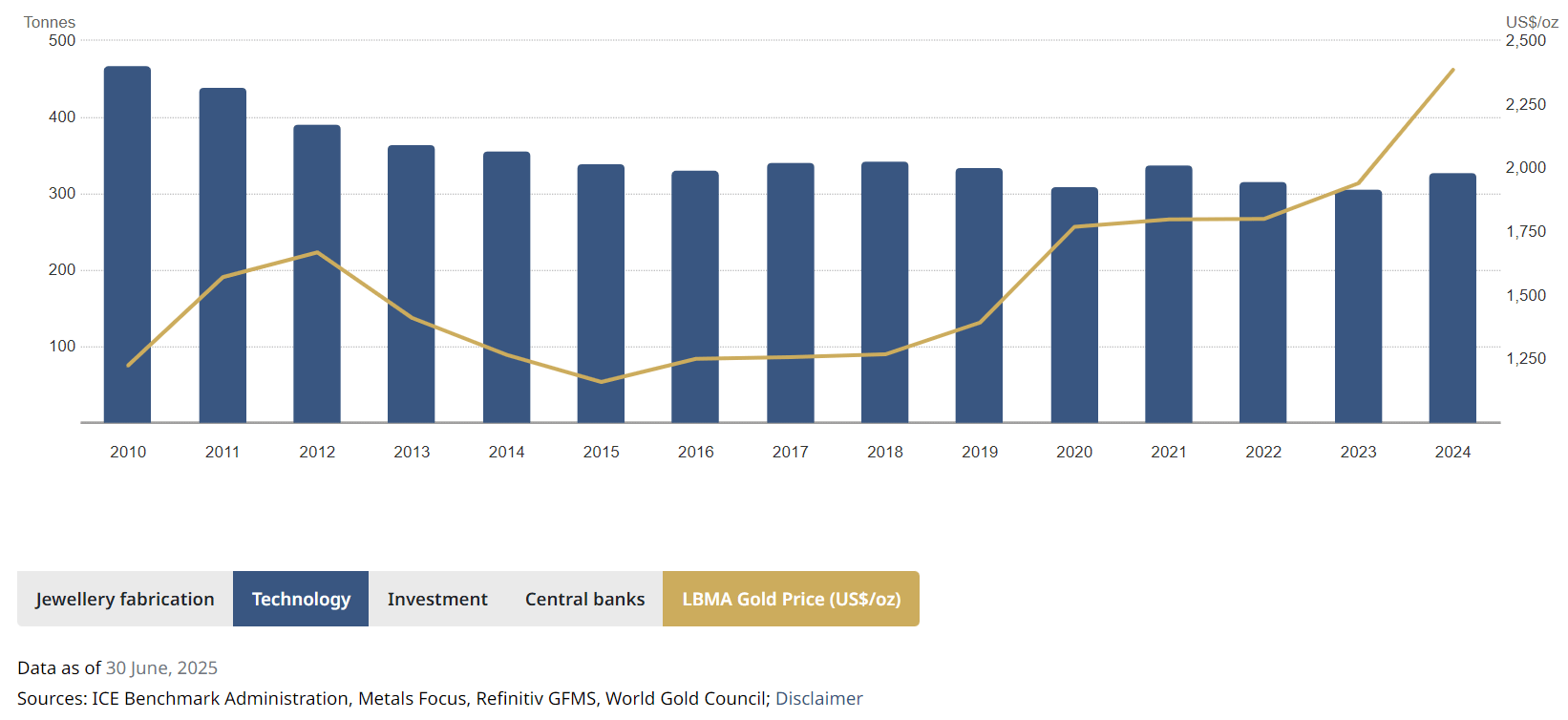

L’usage de l’or pour l’industrie des technologies : un impact moindre mais non négligeable

Au-delà de son statut historique et sacré, ainsi que de son usage millénaire en bijouterie, l’or a su se rendre indispensable à la modernité. Grâce aux progrès scientifiques, il a conquis de nouveaux secteurs de pointe, devenant un matériau critique dans les technologies de communication, l’électronique, la dentisterie et les nanotechnologies.

Son avenir industriel semble plus prometteur que jamais. Alors comment la demande industrielle d’or a-t-elle évolué au cours de ces 15 dernières années ?

Malgré la prolifération des appareils électroniques dans notre quotidien, la demande d’or de ce secteur affiche une tendance baissière marquée depuis 2010. Cette baisse, de l’ordre de 30 %, s’explique par la priorité absolue que les industriels accordent à l’optimisation des coûts et à la miniaturisation des composants, qui réduisent la quantité d’or nécessaire par unité. Ainsi, la demande est passée de 467 tonnes en 2010 à 326 tonnes en 2024.

Parallèlement, l’industrie dentaire a vu son importance sur le marché de l’or s’effondrer littéralement. En l’espace d’une décennie, sa demande annuelle a chuté de 45,6 tonnes à seulement 11,4 tonnes en 2021, ce qui représente une division par quatre de son poids dans le marché.

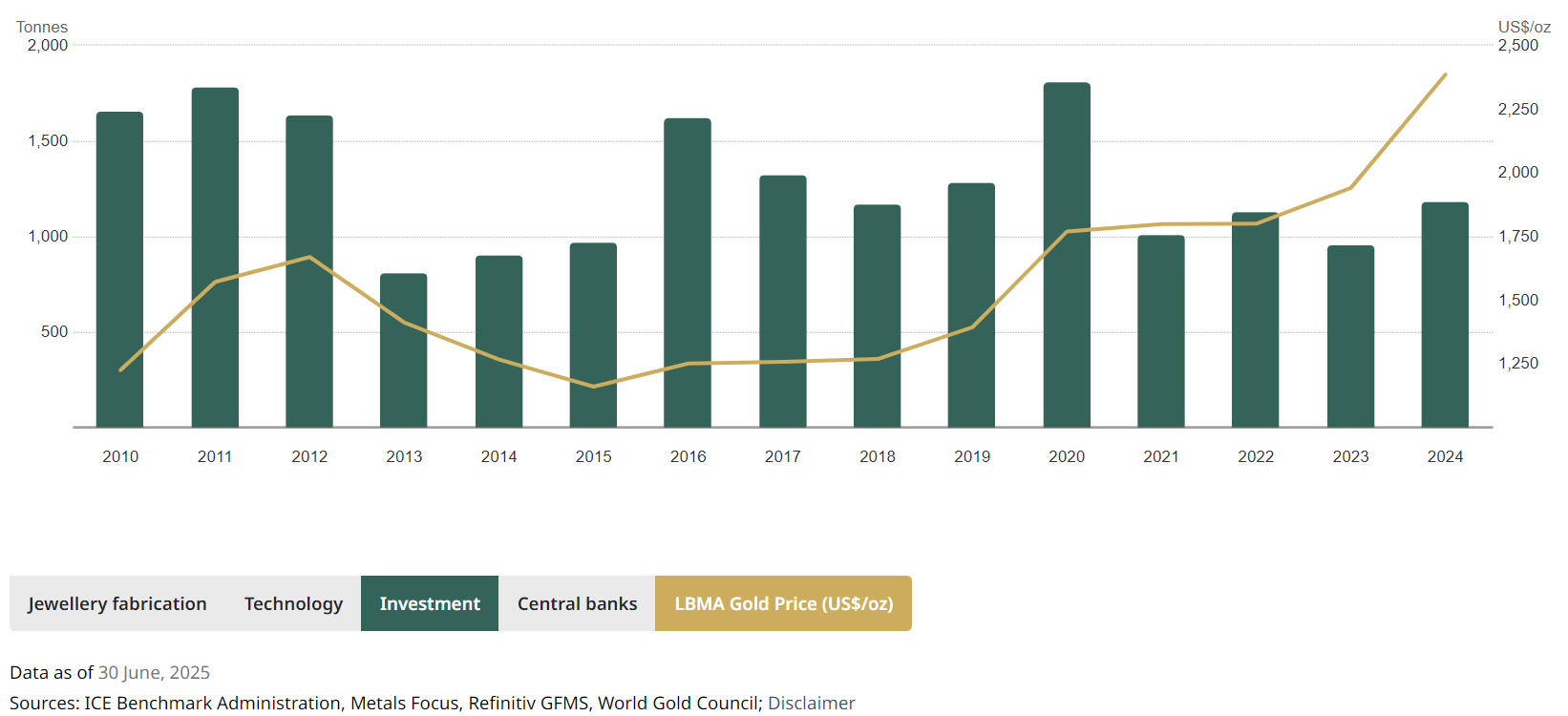

L’investissement dans l’or, un déterminant essentiel de la demande

Dans cette partie, nous nous pencherons sur les différentes formes d’investissement dans l’or et leur impact sur le marché. Comme nous l’avons évoqué plus haut, les investissements représentent près du quart de la demande mondiale, ce qui souligne l’importance capitale de ce segment dans notre étude.

L’or constitue en effet un outil de diversification de patrimoine essentiel, permettant de réduire les risques en suivant le principe fondamental de ne pas mettre tous ses œufs dans le même panier.

Historiquement, le métal précieux a confirmé son statut de valeur refuge, attirant une large gamme d’investisseurs. Les motivations pour en détenir sont multiples :

- Couverture contre les risques : une protection face aux incertitudes économiques, géopolitiques ou systémiques.

- Valeur esthétique et tangible : l’attrait physique et émotionnel de l’or ;

- Stratégie patrimoniale : une allocation visant à préserver et sécuriser son capital ;

Alors quelle est l’évolution de la demande pour l’investissement ?

Le graphique ci-dessus illustre clairement que la demande d’or à des fins d’investissement est considérablement plus volatile que celle émanant des secteurs de la bijouterie et des technologies.

Cette instabilité s’explique par la nature même des motivations qui animent les investisseurs, qu’il s’agisse de particuliers ou d’institutions. Leurs décisions d’allocation sont en effet influencées par une multitude de facteurs, principalement géopolitiques et économiques, dont la dynamique est par essence changeante.

Les 4 principaux supports pour investir dans l’or

Les quatre principaux vecteurs d’investissement direct dans l’or physique et ses produits financiers standardisés sont :

- Les lingots d’or (barres)

- Les pièces d’or

- Les médailles (de collection)

- Les ETF or (fonds négociés en Bourse)

Cet article se concentre délibérément sur ces instruments « physiques » et les plus courants afin de fournir une base de compréhension solide et concrète des mécanismes fondamentaux de l’offre et de la demande.

L’analyse d’autres stratégies d’exposition, telles que l’investissement dans les sociétés minières (equity), plus complexes et indirectes, ne sera pas abordée ici.

L’observation du graphique ci-dessous révèle d’ailleurs que le poids relatif de chaque vecteur fluctue significativement selon la période, un point clé pour comprendre la dynamique de ce marché.

Les banques centrales, des acteurs incontournables du marché de l’or

Sans aucun doute, il serait naïf de sous-estimer l’influence des banques centrales et de certaines institutions clés du secteur. Ces acteurs majeurs détiennent d’immenses réserves d’or et ont la capacité de modifier significativement l’équilibre du marché. Leurs décisions stratégiques d’acheter (ou d’accroître leurs réserves) ou, au contraire, de vendre une partie de leurs stocks en fonction de la conjoncture économique, géopolitique ou monétaire, ont un impact direct et substantiel sur l’offre et la demande globales. Leur politique de réserves constitue donc un élément fondamental pour toute analyse sérieuse du marché de l’or.

Depuis 2018, le World Gold Council s’appuie sur l’expertise de YouGov pour réaliser une enquête annuelle mondiale auprès des banques centrales. Cette étude approfondie explore la perception qu’ont ces institutions de l’or, ainsi que le rôle qui lui est attribué dans la gestion de leurs réserves de change.

Les résultats de ces enquêtes offrent un éclairage précieux, permettant de saisir non seulement la position actuelle des banques centrales vis-à-vis du métal précieux, mais aussi son évolution dans le temps.

Bien que la participation soit volontaire, les données recueillies sont rigoureusement traitées pour garantir leur représentativité. YouGov veille à l’anonymat des réponses individuelles et restitue les informations sous forme agrégée, avec une segmentation pertinente entre pays avancés et pays émergents ou en développement (EMDE), selon la classification du FMI. Cette méthodologie assure une vision à la fois globale et nuancée des attitudes des banques centrales envers l’or.

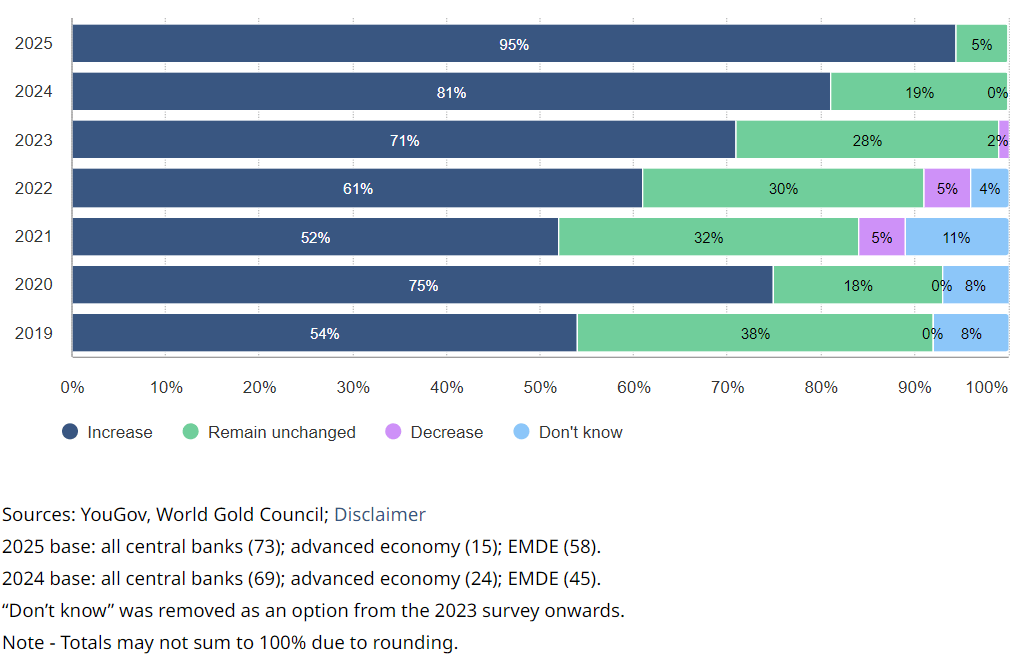

L’enquête 2025 sur les réserves d’or des banques centrales (CBGR), menée du 25 février au 20 mai, souligne l’importance continue de la gestion des réserves d’or dans un contexte économique et géopolitique incertain. Voici deux points importants qui en ressortent :

- Optimisme généralisé : 95 % des répondants estiment que les réserves d’or mondiales des banques centrales augmenteront au cours des 12 prochains mois. 43 % prévoit également une augmentation de leurs propres réserves d’or, et aucun n’anticipe une baisse ;

- Dé-dollarisation : 73 % des répondants prévoient une diminution modérée ou significative des réserves en dollars américains dans les cinq prochaines années, au profit d’autres devises (euro, renminbi) et de l’or

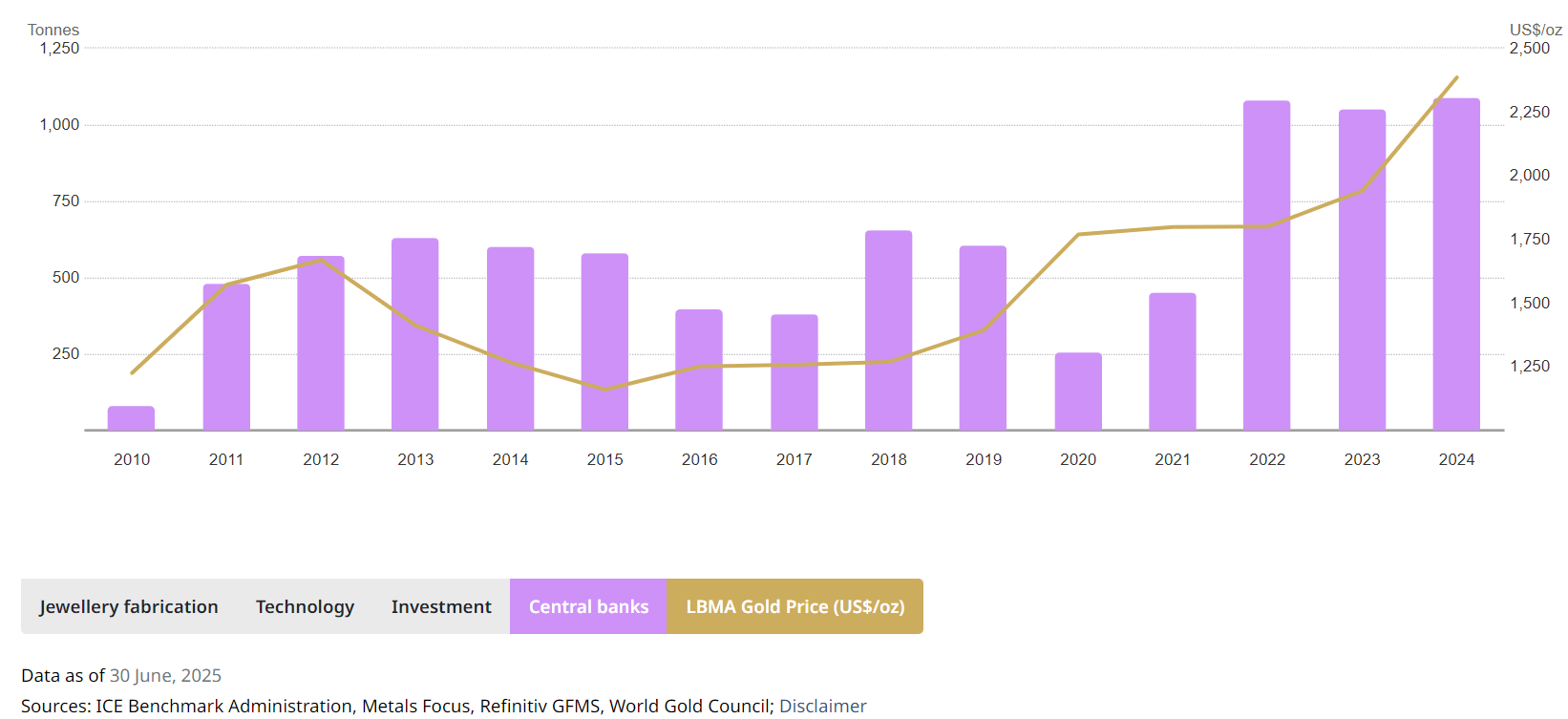

Ceci se retrouve dans les données de la demande sur le marché avec une nette augmentation depuis 2022 :

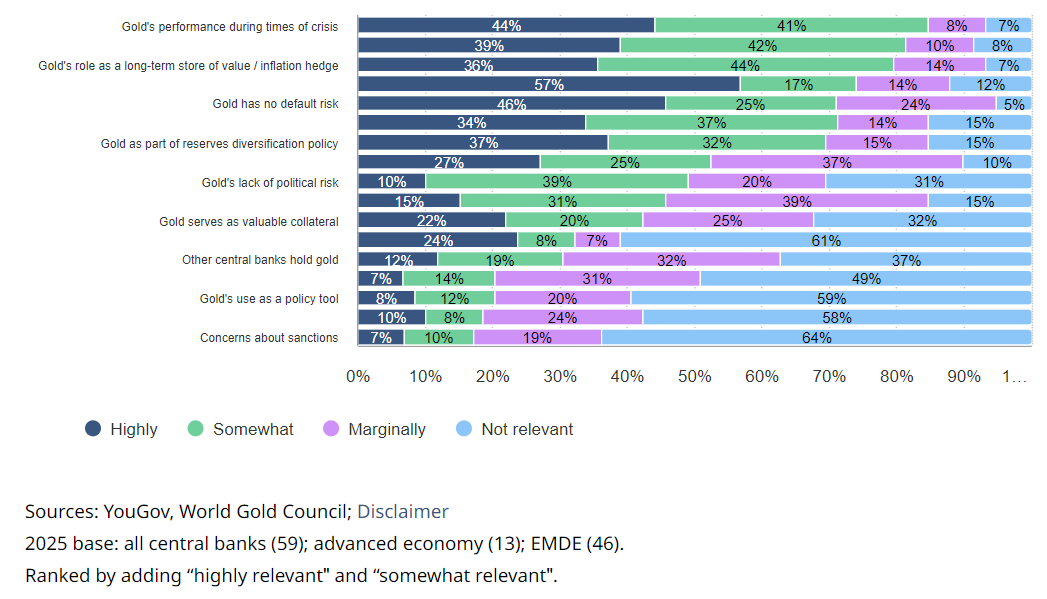

Sur quelles bases les banques centrales prennent la décision de détenir de l’or ?

D’après le sondage, les banques centrales valorisent l’or pour sa performance en temps de crise, sa capacité à servir de valeur refuge, pour diversifier leur portefeuille et se couvrir contre l’inflation.

Les pourcentages sont cependant très changeants d’une année sur l’autre, mais les raisons principales restent toujours les mêmes.

La situation économique du pays a une influence sur les réponses

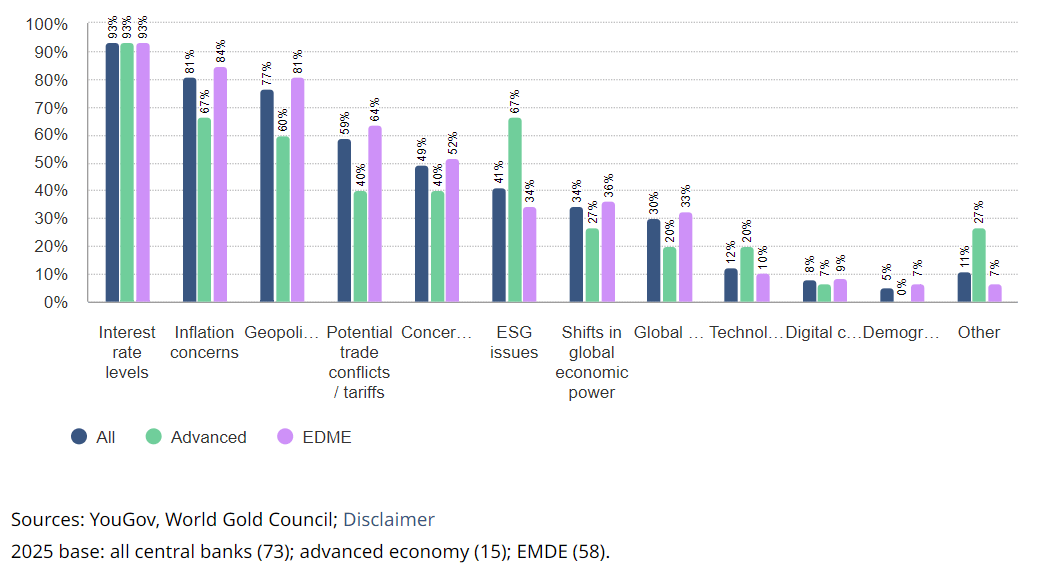

L’enquête a interrogé les banques centrales sur les facteurs influençant leurs décisions de gestion des réserves. Le thème le plus cité est resté « le niveau des taux d’intérêt », considéré comme pertinent par 93 % des répondants, un résultat stable par rapport à l’année précédente. Viennent ensuite « les craintes inflationnistes » et « l’instabilité géopolitique ».

Si la préoccupation concernant les taux d’intérêt est partagée de manière uniforme entre les banques centrales des économies avancées et celles des pays émergents (EMDE), des divergences significatives apparaissent sur d’autres sujets :

Les conflits commerciaux et droits de douane potentiels sont jugés pertinents par 64 % des répondants des EMDE, alors que seulement 40 % de ceux des économies avancées le considèrent comme un facteur influent.

L’inflation préoccupe 84 % des banques des EMDE, contre 67 % dans les économies avancées (bien plus que les années précédentes).

L’instabilité géopolitique est une préoccupation pour 81 % des EMDE, contre 60 % pour les économies avancées.

La situation mondiale des réserves d’or

Au-dessus, vous pouvez découvrir une carte proportionnelle de l’année 2000 qui représente les réserves d’or à l’échelle mondiale. Très intéressante, elle permet de faciliter la visualisation des données. Vous pouvez constater que 25 ans plus tôt, deux régions géographiques sortaient du lot :

- L’Europe de l’Ouest avec 15 037 tonnes d’or ;

- L’Amérique du Nord avec 8 173 tonnes d’or.

Les pays d’Asie, l’Amérique du Sud, l’Afrique ainsi que l’Europe de l’Est étaient des zones géographiques où l’or détenu était beaucoup moins important. Cependant, nous faisons face à une évolution. La situation du début des années 2000 n’est plus celle d’aujourd’hui :ope de l’Est étaient des zones géographiques où l’or détenu était beaucoup moins important. Cependant, nous faisons face à une évolution. La situation du début des années 2000 n’est plus celle d’aujourd’hui :

Une tendance marquée se dégage concernant l’accumulation de réserves d’or à l’échelle mondiale : les pays de l’Est affichent un appétit soutenu pour le métal jaune, tandis que l’Europe de l’Ouest et l’Amérique du Nord voient leur part relative diminuer.

Les données sont éloquentes : l’Europe centrale et orientale a doublé ses réserves au cours des 25 dernières années, et l’Asie de l’Est les a triplées.

Cette dynamique contrastée souligne une divergence stratégique. Alors que de nombreuses nations renforcent activement leurs réserves pour se prémunir contre les incertitudes économiques et géopolitiques, la France a, quant à elle, procédé à d’importantes ventes. Son stock est ainsi passé de 3 024 tonnes en 2000 à 2 437 tonnes en 2025, soit une réduction significative. Et malheureusement le gouvernement n’a toujours pas pensé à compenser en se tournant vers l’or numérique qu’est Bitcoin pour diversifier davantage les réserves nationales.

Bilan sur l’offre et la demande de l’or

Le marché de l’or présente une complexité intrinsèque, marquée par une volatilité significative et des transformations structurelles profondes au cours des dernières années. Influencé par de multiples aléas économiques et géopolitiques, son fonctionnement peut s’avérer complexe pour les investisseurs.

Une dynamique notable s’est installée avec la hausse des cours depuis 2019 et une forte croissance de l’offre et de la demande en Asie. Cette évolution reflète non seulement un changement dans les besoins globaux, mais aussi l’importance culturelle historique de l’or dans cette région, qui se manifeste également par une activité accrue de recyclage.

Parallèlement, l’émergence d’outils financiers innovants, tels que les ETF, a modifié les dynamiques traditionnelles du marché. Celui-ci reste en partie tributaire de cas de force majeure et de l’escalade des tensions internationales, incitant les investisseurs à ajuster stratégiquement leurs positions, en réalisant parfois des plus-values pour préserver la performance de leur portefeuille face à des perspectives incertaines.

Les banques centrales jouent, plus que jamais, un rôle dual et crucial : elles influencent à la fois l’offre et la demande. Leurs achats nets soutenus et la consolidation continue de leurs réserves illustrent une tendance forte qui devrait se poursuivre.

Enfin, certains segments comme le secteur technologique pèsent de moins en moins lourd dans la demande globale, rappelant que ce marché réserve parfois des surprises.

En définitive, le marché de l’or dépasse largement le cadre traditionnel des lingots et des pièces. Ses enjeux sont majeurs et les prochaines années s’annoncent déterminantes pour son évolution, alors qu’il doit continuellement s’adapter à une multiplicité d’événements politiques et économiques.